На небольших фондовых рынках предыдущих десятилетий продажа сомнительных бумаг часто представляла сложный процесс. Трудность эта описывается в истории о распределении брокера Бейта. Во время периода, предшествующего историческому краху акции южноафриканской золотодобывающей компании в 1895 году, многие брокеры оказались достаточно предусмотрительны, чтобы избавиться от своих акций до их падения. Английский брокер Бейт был одним из них.

Бейт начал этот процесс, послав матери, живущей в Гамбурге, запечатанный пакет с акциями золотодобывающей компании. Он написал ей, что эта ценная бумага вскоре поднимется в десять раз и он не позволяет открывать пакет и смотреть, что это за акция. Это должно оставаться тайной, потому что он сам хотел купить несколько акций для себя, "пока цена была низкой". Его тактика сработала. Охваченная любопытством, его мать тут же вскрыла пакет и сразу же после этого (взяв клятву оставить все в секрете) рассказала обо всем своим подружкам. Слово распространяется со сверхъестественной быстротой, поэтому вскоре половина Гамбурга начала скупать акцию. Но они не знали, что продавцом был брокер Бейт из Лондона, использовавший этот метод для распределения своих акций.

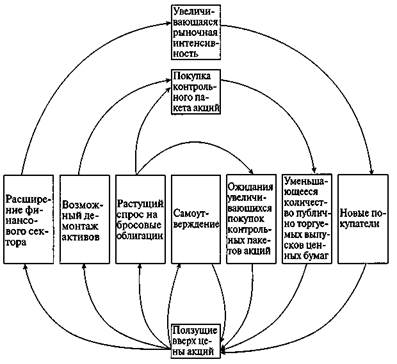

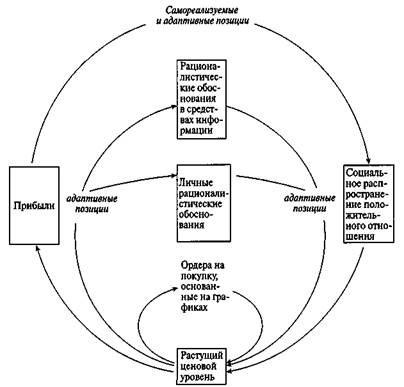

Современные обширные статистические материалы и подробное освещение в средствах массовой информации позволяют распознавать начальную фазу распределения с разумной определенностью. Основные сигналы те же самые, что и были всегда: сильное увеличение числа взаимных фондов, "пузыри", чрезмерная эйфория, неисправимое убеждение, что рыночный тренд будет продолжаться вечно и присоединение все большего и большего количества любителей крынку. Рисунок 54 показывает некоторые из процессов, происходящих во время долгосрочного бычьего рынка, а Рисунок 55 — некоторые процессы с обратной связью на протяжении среднесрочного промежутка времени. График отражает это явление в виде накопления, нестандартных колебаний и необычайно большого объема. Брокер также может распознать последнюю стадию распределения, благодаря отсутствию лимитных ордеров на продажу выше текущей цены: когда происходит что-либо подобное, крупная рыба напрямую продает свои акции.

Рисунок 54 Контуры обратной связи, стимулирующие растущий фондовый рынок, на протяжении долгого периода времени. График отражает три основных контура связи. Один контур появляется по мере того, как бычий рынок ведет к расширению в брокерском секторе. Все больше дилеров входят в игру, следовательно, маркетинговые мероприятия, направленные на продажу акций, усиливаются. Второй контур касается приобретения контрольного пакета акций. Хорошая обстановка для покупки акций для получения дивидендов и финансирования посредством бросовых облигаций стимулирует слияние компаний и покупку контрольного пакета акций. Третий долгосрочный контур обратной связи — эффект самоутверждения, о которм рассказывалось в первой главе.

Рисунок 55 Контуры обратной связи, стимулирующие растущий фондовый рынок на протяжении среднесрочного периода. Первый из них — социальный контур обратной связи, в котором растущие цены ведут к социальному заражению, — это, конечно же, показательное явление. Второй элемент - широкое распространение после событий, приведших к рационалистическому обоснованию в средствах информации, в котором может недоставать ценовых изменений от одного дня до нескольких месяцев. И, наконец, ордерам на покупку, основанным на графике, обычно недостает ценовых движений от нескольких минут до нескольких дней.

2015-03-20

2015-03-20 242

242