Сделки по финансовому лизингу заключаются обычно на длительный срок — от одного года до 10 лет. Как правило, срок, на который имущество передается в лизинг, совпадает по продолжительности со сроком его полной амортизации. Объектом лизинга может быть любое движимое и недвижимое имущество хозяйственного пользования. Однако в настоящее время в России лизинговые сделки чаще всего осуществляются с дорогостоящим оборудованием. Из оборота сделок практически исключены земля, здания, сооружения.

Отраслями, наиболее привлекательными для развития финансового лизинга в России, справедливо считаются сельское хозяйство, строительство, тяжелое машиностроение, транспорт (особенно авиа- и судоперевозки), торговля, а также малое предпринимательство.

Изучение структуры потребителей лизингового сервиса представляет собою самостоятельную и довольно трудоемкую проблему, решение которой в России на данный момент невозможно, поскольку статистика такой структуры не ведется.

В решении этой проблемы большую помощь может оказать изучение опыта других стран, добившихся успехов в совершенствовании механизма лизинговых сделок, с учетом экономических интересов потребителей лизинговых услуг. Во всем мире финансовый лизинг наиболее часто применяется при продаже дорогостоящего оборудования. Наибольший интерес по данной проблеме для российских потребителей лизинговых услуг представляет опыт Германии — одной из крупнейших стран Европы по оказанию лизинговых услуг.

Почти половина импортного оборудования поставляется на российские предприятия из Германии. Большая часть сделок заключается на условиях финансового ли-s зинга. По количеству лизинговых компаний Германия находится на третьем месте после Франции и Великобритании. Однако по объемам лизинговых сделок, приходящихся на одну лизинговую компанию, она опережает их, что делает более привлекательным изучение структуры потребителей лизингового сервиса именно этой страны. В таблице 7.1 приведена структура потребителей лизингового сервиса в Германии за 1994—1996 гг.

Таблица 7.1

Структура потребителей лизингового сервиса в Германии1

| Отрасль | |||

| Перерабатывающая деятельность Бытовые услуги Торговля Частное домашнее хозяйство Транспорт и связь, служба доставки Кредитные институты, страхование Строительство Энергоснабжение, горное дело Государственный сектор Земельное и лесное хозяйство | 26,1 19,7 19,1 10,6 9,3 5,2 5,1 2,4 2,0 0,5 | 22,5 21,2 18,2 12,6 10,1 5,4 5,0 2,6 1,9 0,5 | 22,5 21,4 18,0 12,2 10,3 5,5 4,8 2,8 2,0 0,5 |

________________________________________

1 Финансовые известия. — 1997. — 13 марта.

Из таблицы видно, что структура потребительского сервиса в Германии за указанные годы сложилась довольно стабильная. Потребность в лизинговом оборудовании наиболее проявилась в перерабатывающей деятельности, в сфере бытовых услуг, в торговле, на транспорте и связи, в снабжении. За период с 1994 по 1996 гг. незначительно снизилась потребность в оборудовании, полученном на условиях финансового лизинга, в перерабатывающей деятельности предприятий, торговле, строительстве. Незначительно удельный вес потребителей финансового лизинга возрос в сфере бытовых услуг, в частном домашнем хозяйстве, на транспорте, связи, в кредитных институтах, страховании, энергоснабжении и горном деле. Обращает на себя внимание стабильный, хотя и незначительный, удельный вес таких потребителей в государственном секторе, а также земельном и лесном хозяйстве.

Сопоставляя данные о структуре потребителей лизингового сервиса в Германии и динамики его развития с прогнозами российских специалистов по выявлению наиболее привлекательных для развития финансового лизинга отраслей народного хозяйства, можно сделать вывод о корректировке этих прогнозов в пользу приоритета предприятий перерабатывающей промышленности, бытовых услуг, торговли, транспорта и связи.

Весьма проблематичным, по нашему мнению, будет развитие лизинговых услуг в сельском хозяйстве, а также на государственных предприятиях и в учреждениях, поскольку финансовый кризис именно в этих секторах хозяйства наиболее глубок.

Большой интерес для отечественных лизингополучателей представляют данные о потребностях в лизинговом сервисе по видам оборудования. Сводных данных по видам оборудования отечественная статистика не имеет. Анализ заключенных договоров позволяет судить, что для российских предприятий наиболее привлекательны лизинговые сделки по промышленному и транспортному оборудованию. Офисные, торговые помещения и промышленные здания объектом лизинга, как правило, не являются.

Анализ зарубежной и отечественной литературы по вопросам финансового лизинга, а также фактически заключенных лизинговых договоров показывает, что экономические преимущества имеют все субъекты лизинговой сделки. Однако состояться она может только в том случае, если удовлетворит экономические интересы прежде всего лизингополучателя. Определяющая роль его как инициатора всей лизинговой сделки проявляется на всех этапах ее проведения.

Лизингополучатель выбирает необходимое ему оборудование у предприятия-поставщика и практически несет все риски собственника, хотя юридически им не является. При договоре финансового лизинга лизингополучатель за свой счет осуществляет техническое обслуживание и текущий ремонт имущества. И только капитальный ремонт осуществляется лизингодателем, если иное не предусмотрено договором.

В данных условиях, чтобы лизинговая сделка состоялась, лизингополучатель еще на стадии заключения договора обязан убедиться в ее экономической целесообразности.

Ранее были сформулированы преимущества финансового лизинга перед другими, традиционными источниками вложений в основные фонды предприятий. Перечислим теперь, каких преимуществ лизингополучатель должен добиваться при заключении договора о поставках имущества для инвестиций по условиям лизинга. В первую очередь это:

Ø полное финансирование получаемого по лизингу оборудования (или другого имущества), не требующее немедленного начала платежей;

Ø уменьшение размера налогооблагаемой прибыли за счет отнесения лизинговых платежей на расходы по основному производству;

Ø непрерывное и ускоренное обновление производственных мощностей за счет своевременных инвестиций при недостаточности собственных финансовых ресурсов;

Ø уменьшение риска возникновения убытков при освоении новой техники;

Ø экономия финансовых ресурсов на хозяйственных операциях по приобретению, содержанию, обслуживанию, ликвидации и продаже оборудования;

Ø возможность выбора лизингополучателем наиболее выгодной стратегии уплаты лизинговых платежей;

Ø имущество, переданное в лизинг, может выступать в качестве залога, что не требует дополнительных гарантий со стороны лизингополучателя и ведет к снижению цены заимствования.

Рассмотрим обычную практику заключения лизинговой сделки.

Хозяйствующему субъекту — будущему лизингополучателю — в качестве инвестиций требуется определенный тип оборудования. Он самостоятельно нашел поставщика, предприятие-изготовителя данного оборудования и сообщил лизинговой компании стоимость нужных ему основных производственных фондов с указанием их технических данных и условий эксплуатации. Лизинговая компания в свою очередь заключает с хозяйствующим субъектом договор, согласно которому она полностью оплачивает предприятию-поставщику стоимость данного оборудования и сдает его в аренду хозяйствующему субъекту с правом выкупа в конце срока аренды. Одновременно лизинговая компания и поставщик оборудования заключают договор о его покупке. Часто при заключении лизингового договора требуются банковская гарантия, ссуда, залог или страхование, которые являются объектом лизинговой сделки.

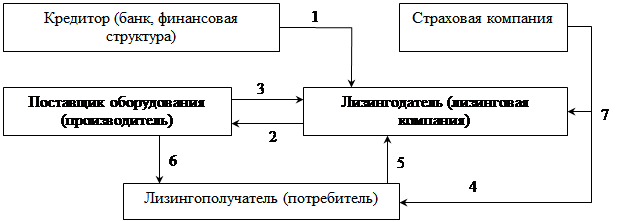

Схема механизма лизинговой сделки и финансовых потоков по ее проведению представлена на рис. 7.1.

Рис. 7.1. Схема механизма многосторонней лизинговой сделки

1 — кредит; 2 — оплата оборудования; 3 — продажа оборудования; 4 — лизинговый договор; 5 — лизинговые платежи; 6 — поставка оборудования; 7 — страхование оборудования.

Схема показывает, что механизм заключения лизинговой сделки довольно сложен и требует оформления многих документов. Условно проведение любой лизинговой сделки можно разделить на три этапа:

Ø подготовительный;

Ø юридическое оформление;

Ø использование объекта лизинга.

Российские предприятия, планирующие использование финансового лизинга для своей инвестиционной деятельности, мало знакомы с особенностями проведения таких сделок. Между тем ошибки в оформлении юридических документов могут привести к значительным финансовым потерям. Анализ основных этапов лизинговых сделок должен дать российскому лизингополучателю четкое представление о механизме и экономической целесообразности их проведения. Решению проблем совершенствования механизма лизинговых сделок способствует также обобщение пока еще небольшой практики российских предприятий.

Дальнейший анализ лизинговых сделок проведем последовательно по их основным этапам.

Подготовительный этап. На данном этапе осуществляется первичная работа по подготовке и обоснованию юридических документов. Необходимость этой работы обусловлена сложным характером многосторонних отношений при лизинге, а также требованием обязательного тщательного изучения всех условий и особенностей предстоящей сделки. На подготовительном этапе оформляются:

Ø заявка лизингополучателя лизингодателю на покупку оборудования;

Ø заключение о платежеспособности лизингополучателя и эффективности лизинговой сделки;

Ø заказ-наряд, направляемый лизингодателем предприятию-поставщику оборудования;

Ø заявка, направляемая лизинговой компанией банку либо другой финансовой структуре о предоставлении ссуды для проведения лизинговой сделки.

Заявка лизингополучателя на покупку оборудования составляется в произвольной форме. Однако, как показывает практика, лизинговая сделка осуществляется гораздо быстрее и правильнее, если изначально имеются основные, обязательные для ее оформления сведения. К ним относятся: наименование инвестиционного проекта; комплектность и стоимость оборудования; срок лизинга; возможный поставщик оборудования; обеспеченность проекта управленческим персоналом, производственным помещением, поставщиками сырья, оборотным капиталом; гарантии. Заявка подписывается на конкретную дату заявителем — руководителем предприятия лизингополучателя с указанием необходимых реквизитов предприятия. Заявитель в заявке подтверждает и гарантирует, что вся информация, содержащаяся в заявке, подлинная и соответствует истинным фактам. Проставляя подпись, заявитель тем самым подтверждает, что он ознакомлен с содержанием заявки и полностью и однозначно понимает ее. Рекомендуемая предприятиям форма заявки на предоставление оборудования в лизинге приводится в приложении 5.

В зависимости от стоимости заявленного в лизинг оборудования лизингодатель вправе затребовать к представленной заявке и другие документы. Обычно в число таких дополнительных документов входят: нотариально заверенные копии учредительных документов лизингополучателя, бухгалтерский баланс (с приложениями) на последнюю отчетную дату, экономическое обоснование эффективности проведения лизинговой сделки (возможно в форме бизнес-плана), наличие гаранта сделки.

После представления лизинговой компании заявки с приложением названных документов работа лизингополучателя на первом этапе совершения лизинговой сделки заканчивается. Лизинговая компания определяет способность клиента своевременно производить лизинговые платежи.

Проблема правильной оценки платежеспособности клиента возникает из-за нестабильности отечественной экономики, необходимости оценки не столько текущего состояния лизингополучателя, сколько его будущего положения, так как лизинговый договор заключается на длительный срок.

Приложение 5

ЗАЯВКА НА ПРЕДОСТАВЛЕНИЕ ОБОРУДОВАНИЯ В ЛИЗИНГ

| Номер заявки | Дата получения | Регистрационный номер в Реестре |

Наименование проекта_________________________________________________________________________________________________________________________________________________________

2015-04-30

2015-04-30 957

957