Курсовая работа включает введение, несколько разделов (теоретическая, методическая и расчетная части анализа), заключение, список использованных источников, приложения.

Материал в работе располагается в следующей последовательности:

1) титульный лист;

2) содержание (план работы);

3) введение;

4) текст работы (по разделам);

5) заключение;

6) список использованных источников;

7) приложения.

Во введении излагается необходимость проведения анализа и диагностики финансово-хозяйственной деятельности предприятия, дается краткая характеристика анализируемого предприятия (сфера деятельности, состояние отрасли, ассортимент выпускаемой продукции, конкурентные преимущества, миссия, стратегия, основные потребители и поставщики, конкуренты и др.).

Раздел 1. Анализ финансовых результатов

Основным результативным показателем хозяйственной деятельности предприятия является выручка от продажи товаров, продукции, работ, услуг.

В ходе общего анализа результатов хозяйственной деятельности изучается, прежде всего, степень изменения выручки от продажи в абсолютном и относительном измерении.

В качестве источника информации используются данные строки 010 формы № 2 бухгалтерской отчетности «Отчет о прибылях и убытках». Для расшифровки состава выручки от продажи привлекаются соответствующие формы статистической отчетности, в частности, формы П-1 «Сведения о производстве и отгрузке отваров и услуг».

Давая оценку изменению основного оценочного показателя хозяйственной деятельности, следует обратить внимание на экстенсивную (количественную) и интенсивную (качественную) стороны использования производственных ресурсов. Положительно оценивается прирост выручки в том случае, если основная его доля достигнута за счет более эффективного использования ресурсов, что в итоге ведет к относительной экономии расходов и росту прибыли.

Состояние финансово-хозяйственной деятельности предприятия оценивается на основе изучения его финансовых результатов, которые зависят от совокупности условий осуществления денежного оборота, движения финансовых ресурсов и состояния финансовых отношений в хозяйственном процессе.

Обобщающая оценка финансового состояния предприятия осуществляется на основе таких результативных финансовых показателей, как прибыль и рентабельность.

Анализ финансовых результатов деятельности предприятия предусматривает изучение, в первую очередь, бухгалтерского баланса (форма № 1) и отчета о прибылях и убытках (форма № 2), а также отчета о движении капитала (форма № 3), отчета о движении денежных средств (форма № 4), приложения к бухгалтерскому балансу (форма № 5) и первичной отчетности предприятия.

Анализ формы № 2 «Отчет о прибылях и убытках» дает представление о порядке формирования конечного финансового результата предприятия – чистой прибыли (убытка) отчетного периода.

Анализ финансовых результатов включает:

- анализ изменений каждого показателя за анализируемый период;

- анализ структуры соответствующих показателей и их изменений;

- анализ изменения показателей за ряд отчетных периодов;

- анализ влияния факторов на прибыль.

Анализ изменения показателей за текущий период проводится с использованием горизонтального анализа, который позволяет определить сравнительные темпы изменения объема реализации продукции и издержек, темпы изменения отдельных составляющих прибыли отчетного периода (табл. 1).

Формируя выводы по результатам финансовой деятельности, характеризуют абсолютное отклонение и темп роста по прибыли от обычной деятельности до налогообложения, а также по её составляющим. Особое внимание обращают на прибыль от продаж и факторы, обусловившие изменение её величины.

Т а б л и ц а 1. Горизонтальный анализ прибыли отчетного года

| Показатель | Отчетный период | Аналогичный период предыдущего года | Отклонение, +, - |

| Доходы и расходы по обычным видам деятельности Выручка от продажи товаров, продукции, работ, услуг (без НДС) | |||

| Себестоимость проданных товаров, продукции, работ, услуг | |||

| Валовая прибыль | |||

| Коммерческие расходы | |||

| Управленческие расходы | |||

| Прибыль (убыток) от продаж | |||

| Прочие доходы и расходы | |||

| Проценты к получению | |||

| Проценты к уплате | |||

| Доходы от участия в других организациях | |||

| Прочие операционные доходы | |||

| Прочие операционные расходы | |||

| Внереализационные доходы | |||

| Внереализационные расходы | |||

| Прибыль (убыток) до налогообложения | |||

| Отложенные налоговые активы | |||

| Отложенные налоговые обязательства | |||

| Текущий налог на прибыль | |||

| Чистая прибыль (убыток) отчетного периода |

Все показатели отчета о прибылях и убытках при проведении структурного анализа приводятся в процентах к объему выручки от продажи (табл.2). Структурный анализ прибыли (доходов, расходов) можно провести по сферам деятельности (операционной, финансовой, инвестиционной). Т а б л и ц а 2. Вертикальный анализ отчета о прибылях и убытках

| Показатель | Отчетный период | Аналогичный период предыдущего года | Отклонение, +, - |

| Доходы и расходы по обычным видам деятельности Выручка от продажи товаров, продукции, работ, услуг (без НДС) | |||

| Себестоимость проданных товаров, продукции, работ, услуг | |||

| Валовая прибыль | |||

| Коммерческие расходы | |||

| Управленческие расходы | |||

| Прибыль (убыток) от продаж | |||

| Прочие доходы и расходы | |||

| Проценты к получению | |||

| Проценты к уплате | |||

| Доходы от участия в других организациях | |||

| Прочие операционные доходы | |||

| Прочие операционные расходы | |||

| Внереализационные доходы | |||

| Внереализационные расходы | |||

| Прибыль (убыток) до налогообложения | |||

| Отложенные налоговые активы | |||

| Отложенные налоговые обязательства | |||

| Текущий налог на прибыль | |||

| Чистая прибыль (убыток) отчетного периода |

Для выявления долевого участия каждой составляющей в формировании прибыли рекомендуется проводить вертикальный анализ прибыли от обычной деятельности до налогообложения с использованием относительных величин структуры по следующим показателям: прибыль до налогообложения; прибыль от продаж; операционные результаты; внереализационные результаты. При этом операционные и внереализационные результаты представляют собой свернутое сальдо операционных и внереализационных доходов и расходов соответственно. Необходимо учитывать, что анализ структуры прибыли до налогообложения проводится в том случае, если все слагаемые прибыли являются однонаправленными величинами, т. е. или прибылью, или убытками.

Основную часть прибыли промышленное предприятие получает в форме прибыли от продажи товаров, продукции. На изменение этой прибыли оказывают влияние следующие факторы:

- изменение отпускных цен на реализованную продукцию;

- изменение объема реализованной продукции;

- изменение объема продукции, связанное с изменением структуры продукции;

- изменение себестоимости продукции;

- структурные сдвиги в составе продукции.

Влияние изменения отпускных цен на реализованную продукцию:

ΔП1 = Σp1*q1 - Σpо*q1,

где p – цена единицы продукции;

q – количество реализованной продукции в натуральном выражении;

Σp1*q1 – реализация продукции в отчетном году в ценах отчетного года;

Σpо*q1 – реализация продукции в отчетном году в ценах базисного года.

Влияние изменения объема реализованной продукции:

ΔП2 = По*К1 – По = По (К1 - 1), К1 = С1,0/С0,

где По – прибыль базисного года;

К1 – коэффициент роста объема реализованной продукции;

С1,0 – фактическая себестоимость реализованной продукции за отчетный период в ценах и тарифах базисного года;

С0 – себестоимость продукции базисного периода.

Влияние изменения объема продукции, обусловленного изменениями в структуре продукции:

ΔП3 = По (К2 - К1), К2 = Σpо*q1 / Σpо*qо,

где К2 – коэффициент роста реализации продукции в оценке по отпускным ценам;

Σpо*qо – реализация продукции в базисном периоде.

Влияние экономии от снижения себестоимости продукции:

ΔП4 = С1,0 - С1,

где С1 – фактическая себестоимость реализованной продукции отчетного периода.

Влияние изменений за счет структурных сдвигов в составе продукции:

ΔП5 = Со*К2 - С1,0.

Расчет влияния изменения цен на материалы и тарифов на услуги (ΔП6), а также экономии, вызванной нарушениями хозяйственной дисциплины (ΔП7), проводится отдельно по данным бухгалтерского баланса.

Суммарное отклонение дает общее изменение прибыли от реализации за отчетный период:

ΔП = П1 – По = ΔП1 + ΔП2 + ΔП3 + ΔП4 + ΔП5 + ΔП6 + ΔП7

или ΔП = ΣPi,

где ΔП – общее изменение прибыли;

ΣPi - изменение прибыли за счет i-го фактора.

При проведении факторного анализа прибыли от продажи продукции используется табл. 3 с соответствующими исходными данными. По результатам расчетов делаются выводы о влиянии факторов на изменении прибыли от продаж.

Т а б л и ц а 3. Факторный анализ прибыли от продаж

| Слагаемые прибыли | По плану | По базису на фактически реализованную продукцию | Фактически в отчетном году | Фактические данные, скорректированные на изменение цен и пр. |

| 1. Реализация продукции в отпускных ценах, тыс. р. | ||||

| 2. Себестоимость реализованной продукции, тыс. р. | ||||

| 3. Прибыль от продажи продукции, тыс. р. |

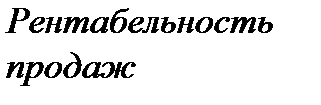

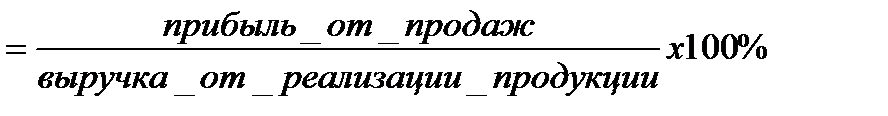

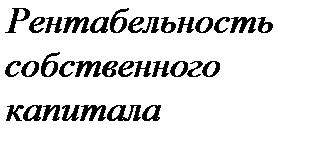

Показатели рентабельности используются для оценки эффективности хозяйственной деятельности предприятия. Они являются относительными показателями и в общем, виде определяются как отношение прибыли к стоимости используемых предприятием ресурсов.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, финансовой, инвестиционной), окупаемость затрат и т. д. Они более полно, чем прибыль отражают окончательные результаты хозяйствования, так как их величина показывает соотношение эффекта с наличными или использованными ресурсами.

Показатели рентабельности можно объединить в следующие группы:

- показатели, характеризующие окупаемость издержек производства и инвестиционных проектов;

- показатели, характеризующие прибыльность продаж;

- показатели, характеризующие доходность капитала и его частей.

Рентабельность прибыль от реализации

производственной = ---------------------------------------- х 100 %..

деятельности затраты на производство

реализованной продукции

.

.

.

.

.

.

Результаты расчетов приводятся в табл. 4, на основе которых необходимо сделать соответствующие выводы.

Т а б л и ц а 4. Расчет показателей рентабельности

| Показатели | Анализируемый год | Предшествующий год | Изменение, % |

| Прибыль от продажи продукции, р. Выручка от реализации продукции (без НДС), р. Рентабельность продукции, % Балансовая прибыль, р. Среднегодовая величина активов, р. Рентабельность активов, % Прибыль после уплаты налогов, р. Собственный капитал, р. Рентабельность собственного капитала, % Затраты на производство реализованной продукции, р. Рентабельность производственной деятельности, % |

Анализ влияния рентабельности отдельных видов продукции на изменение рентабельности всей реализованной продукции проводится способом абсолютных разниц по форме табл. 5.

Т а б л и ц а 5. Анализ влияния рентабельности выпускаемых изделий на изменение

рентабельности всей реализованной продукции

| Вид продукции | Рентабельность i–го вида продукции, % | Доля i–го вида продукции в общем объеме реализации, % | Влияние на рентабельность реализации | Общее влияние | |||||

| Прошлый год | Отчетный год | Изменение (+,-) | Прошлый год | Отчетный год | Изменение (+,-) | структуры реализации | рентабельности изделий | ||

| А | |||||||||

| Б | |||||||||

| …. | |||||||||

| Итого |

По результатам анализа делаются обоснованные выводы о направлениях изменения структуры выпуска и реализации в целях повышения рентабельности всей реализованной продукции.

Важнейшей характеристикой эффективности работы предприятия является показатель рентабельности производственных фондов (Rф), который определяется по формуле

Rф = П в р.п / (Сопф + Смос),

где Сопф – средняя стоимость основных производственных фондов, тыс. р.;

Смос – средняя стоимость материальных оборотных средств, тыс. р.

Показатели рентабельности анализируются в динамике за ряд отчетных периодов, результаты расчетов сводятся в табл. 6.

Та б л и ц а 6. Динамика показателей рентабельности, %

| Показатель | Предыдущий год | Отчетный год | Изменение (+,-) |

| 1. Рентабельность реализованной продукции | |||

| 2. Рентабельность капитала (имущества): - рентабельность капитала - рентабельность текущих активов | |||

| 3. Рентабельность собственного капитала | |||

| 4. Рентабельность производственных фондов |

Влияние факторов на изменение показателей рентабельности определяется методом цепных подстановок. По результатам анализа делаются соответствующие выводы.

Раздел 2. Анализ и диагностика финансового состояния предприятия

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств.

Цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, а в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии на данном предприятии. Результаты анализа позволяют определить важнейшие способы улучшения финансового состояния конкретного предприятия в конкретный период его деятельности.

Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс (форма № 1), отчет о прибылях и убытках (форма №2), отчет о движении денежных средств (форма № 4) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса. Бухгалтерская отчетность представляет собой систему показателей, отражающих имущественное и финансовое положение предприятия на определенную дату, а также финансовые результаты его деятельности за отчетный период.

Анализ финансового состояния включает:

- анализ баланса предприятия (анализ имущества и источников его формирования);

- анализ ликвидности и платежеспособности предприятия;

- анализ финансовой устойчивости предприятия;

- анализ деловой активности предприятия.

2.1. Анализ баланса предприятия

Анализ финансового состояния начинают с изучения состава и структуры имущества предприятия по данным актива бухгалтерского баланса, формы № 5 бухгалтерской отчетности и формы № 11 статистической отчетности.

Баланс позволяет дать общую оценку изменения имущества предприятия, выделить в его составе внеоборотные (раздел I актива) и оборотные (раздел II актива) активы, изучить динамику его структуры. Прирост (уменьшение) активов свидетельствует о расширении (сужении, сокращении) деятельности предприятия.

Методика оценки имущественного состояния предприятия включает:

- горизонтальный анализ статей актива баланса на основе изучения динамики показателей и определения их абсолютных и относительных изменений;

- вертикальный анализ статей актива, отражающий структуру имущества и причины ее изменения.

Для проведения анализа бухгалтерского баланса составляются специальные аналитические таблицы. В эти таблицы заносятся данные, исчисленные по исходной отчетности и представленные в виде процентов или коэффициентов.

Анализ по балансу проводится с помощью построения сравнительного аналитического баланса путем агрегирования однородных по составу элементов балансовых статей (табл. 7).

| Т а б л и ц а 7. Сравнительный аналитический баланс | ||||||||

| Абсолютные величины, тыс. р. | Относительные величины, % | |||||||

| Статья баланса | На начало периода | На конец периода | Изменение (+/-) | На начало периода | На конец периода | Изменение (+/-) | В % к величине на начало периода | В % к изменению итога баланса |

| 4=3 - 2 | 7=6-5 | 8=4/2*100 | ||||||

| Актив | ||||||||

| I Внеоборотные активы | ||||||||

| Основные средства, в том числе | ||||||||

| здания, машины, оборудование | ||||||||

| Незавершенное строительство | ||||||||

| Итого по разделу I | ||||||||

| II Оборотные активы | ||||||||

| Запасы, в том числе | ||||||||

| сырье, материалы, др. аналогичные ценности | ||||||||

| затраты в незавершенном производстве | ||||||||

| готовая продукция и товары на перепродажу | ||||||||

| Товары отгруженные | ||||||||

| Продолжение табл. 7 | ||||||||

| Расходы будущих периодов | ||||||||

| НДС по приобретенным ценностям | ||||||||

| Дебиторская задолженность (со сроком выплаты менее 12 месяцев), в том числе | ||||||||

| покупатели и заказчики | ||||||||

| авансы выданные | ||||||||

| прочие дебиторы | ||||||||

| Денежные средства, в том числе | ||||||||

| Касса | ||||||||

| расчетный счет | ||||||||

| Итого по разделу II | ||||||||

| Баланс | 100,00 | 100,00 | 100,00 | |||||

| Пассив | ||||||||

| III Капитал и резервы | ||||||||

| Уставный капитал | ||||||||

| Нераспределенная прибыль прошлых лет | ||||||||

| Нераспределенная прибыль отчетного года | ||||||||

| Итого по разделу III | ||||||||

| IV Долгосрочные обязательства | ||||||||

| Окончание табл. 7 | ||||||||

| V Краткосрочные обязательства | ||||||||

| Кредиторская задолженность, в том числе | ||||||||

| поставщики и подрядчики | ||||||||

| задолженность перед персоналом организации | ||||||||

| задолженность перед государственными внебюджетными фондами | ||||||||

| задолженность перед бюджетом | ||||||||

| авансы полученные | ||||||||

| прочие кредиторы | ||||||||

| Итого по разделу V | ||||||||

| Баланс | 100,00 | 100,00 | 100,00 |

Достоинством аналитического баланса является то, что он сводит воедино и систематизирует расчеты, обычно осуществляемые аналитиками при ознакомлении с балансом. Фактически этот баланс включает показатели и горизонтального, и вертикального анализа. Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. В число исследуемых показателей должны входить:

- общая стоимость имущества организации;

- стоимость иммобилизованных (внеоборотных) средств (активов);

-стоимость мобильных (оборотных) средств;

-стоимость материальных оборотных средств;

- величина собственного капитала организации;

- величина заемного капитала;

- величина собственных средств в обороте;

- рабочий капитал.

Для наглядного изображения структуры и динамики финансового состояния могут использоваться столбиковые диаграммы, получаемые на основе сравнительного аналитического баланса. Для этого баланс представляется в виде двух смежных прямоугольников, один из которых представляет актив баланса, а другой – пассив. Каждый из прямоугольников разбивается на сегменты, соответствующие наиболее важным группам статей баланса. Площади сегментов находятся по отношению к общей площади каждого прямоугольника в определенных пропорциях, соответствующих удельным весам итогов разделов и групп статей баланса в общем итоге баланса.

Анализ динамики отдельных показателей во времени можно провести с помощью горизонтального анализа баланса. Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные балансовые показатели дополняются относительными темпами роста (снижения). Обычно берутся базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать изменение отдельных балансовых статей, а также прогнозировать их значения. Горизонтальный анализ баланса выполняется с помощью табл. 8.

Т а б л и ц а 8. Горизонтальный анализ баланса

| Показатель | На начало | На начало | На конец | На конец |

| периода, | периода, | периода, | периода, | |

| тыс. р. | % | тыс. р. | % | |

| АКТИВ | ||||

| /. Внеоборотные активы | ||||

| Основные средства | ||||

| Прочие внеоборотные активы | ||||

| Итого | ||||

| //. Оборотные активы | ||||

| Запасы | ||||

| Дебиторская задолженность | ||||

| Денежные средства | ||||

| Итого | ||||

| Баланс | ||||

| ПАССИВ | ||||

| ///. Капитал и резервы | ||||

| Капитал | ||||

| Нераспределенная прибыль | ||||

| Итого | ||||

| IV. Долгосрочные пассивы | ||||

| V. Краткосрочные пассивы | ||||

| Заемные средства | ||||

| Краткосрочная задолженность | ||||

| Прочие пассивы | ||||

| Баланс |

Трендовый анализ позволяет произвести расчет относительных отклонений какой-либо статьи отчетности за ряд лет от уровня базового года, для которого значения всех статей принимаются за 100 %.

2.2. Анализ ликвидности и платежеспособности предприятия

Рыночные условия хозяйствования обязывают предприятие в любой момент времени суметь рассчитаться по внешним обязательствам (быть платежеспособным) или по краткосрочным обязательствам (быть ликвидным).

Предприятие считается платежеспособным, если его общие активы больше, чем долгосрочные и краткосрочные обязательства. Предприятие является ликвидным, если его текущие активы больше, чем краткосрочные обязательства. При этом наличие денежных средств для предприятия более важно, чем прибыль, так как их отсутствие на счетах в банке может привести к кризисному финансовому состоянию.

Для оценки степени платежеспособности и ликвидности сравниваются показатели баланса предприятия по разным группам активов и пассивов. По существу, ликвидность предприятия определяется ликвидностью его баланса.

Ликвидность баланса определяется как степень покрытия обязательств организации такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Ликвидность баланса достигается установлением определенных соотношений между обязательствами предприятия и его активами. Ликвидность активов – величина, обратная времени, которое необходимо для превращения их в деньги, соответственно, чем меньше это время, тем выше ликвидность активов.

В целом анализ ликвидности – это анализ способности активов трансформироваться в денежные средства. Анализ ликвидности баланса - это сравнение средств по активу, сгруппированных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Выделяют следующие группы активов в зависимости от степени их ликвидности (см. табл. 7).

А1. Наиболее ликвидные активы – денежные средства организации и краткосрочные финансовые вложения (ценные бумаги).

А2. Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А3. Медленно реализуемые активы – статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А4. Трудно реализуемые активы – статьи раздела I актива баланса – внеоборотные активы.

Пассивы баланса формируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства – кредиторская задолженность.

П2. Краткосрочные пассивы – краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

П3. Долгосрочные пассивы – статьи баланса, относящиеся к разделам IV и V, то есть долгосрочные кредиты и заемные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

П4. Постоянные пассивы – статьи раздела III баланса «Капитал и резервы».

Для определения ликвидности баланса необходимо сопоставить итоги приведенных групп по активу и пассиву (табл. 9).

Т а б л и ц а 9. Данные для анализа ликвидности баланса

| АКТИВ | 01.01.07 | 31.03.07 | 30.06.07 | 30.09.07 | 31.12.07 |

| Наиболее ликвидные активы (А1) | |||||

| Быстрореализуемые активы (А2) | |||||

| Медленно реализуемые активы (А3) | |||||

| Труднореализуемые активы (А4) | |||||

| БАЛАНС | |||||

| ПАССИВ | |||||

| Наиболее срочные обязательства (П1) | |||||

| Краткосрочные пассивы (П2) | |||||

| Долгосрочные пассивы (П3) | |||||

| Постоянные пассивы (П4) | |||||

| БАЛАНС |

Баланс считается абсолютно ликвидным, если одновременно имеют место следующие соотношения:

А1>=П1, А2>=П2, А3>=П3, А4=<П4.

В случае выполнения первых трех неравенств выполняется и четвертое неравенство. Практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство имеет балансирующий характер, в то же время его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличии у предприятия собственных оборотных средств. Если одно или несколько неравенств имеют знак, противоположный оптимальному, то ликвидность баланса отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, но в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

В целях углубления и детализации анализа, подтверждения правильности полученных выводов используется система финансовых коэффициентов. Они определяются соотношением определенных статей баланса, а также позиций отчета о прибылях и убытках. Для полной и объективной характеристики финансового состояния предприятия достаточно небольшого количества финансовых коэффициентов, которые отражают отдельные стороны деятельности предприятия и соответственно объединяются в следующие группы:

- показатели ликвидности;

- показатели финансовой устойчивости;

- показатели деловой активности;

- показатели рентабельности.

Поскольку степень превращения текущих активов в денежную наличность неодинакова, то для сопоставления ликвидных средств и обязательств рассчитываются коэффициенты абсолютной ликвидности, критической (быстрой) ликвидности, текущей ликвидности (покрытия). Коэффициенты ликвидности показывают, какую часть краткосрочных обязательств предприятие может погасить в случае обращения в деньги конкретных видов оборотных средств. Они более детально характеризуют платежеспособность предприятия. Финансовые коэффициенты, приведенные в табл. 10, рассчитываются по следующим по формулам:

L1 = (А1 + 0.5 А2 + 0.3 А3) / (П1 + 0.5 П2 + 0.3 П3);

L2 = A1 / (П1+П2);

L3 = (A1+A2) / (П1+П2);

L4 = (A1+A2+A3) / (П1+П2);

L5 = A3 / [(A1+A2+A3) - (П1+П2)];

L6 = (A1+A2+A3) / ВБ;

L7 = (П4 – А4) / (A1+A2+A3).

| Т а б л и ц а 10. Коэффициенты, характеризующие платежеспособность предприятия | |||||||

| Коэффициенты платежеспособности | 01.01.04 | 31.03.04 | 30.06.04 | 30.09.04 | 31.12.04 | Норма | Пояснения |

| 1. Общий коэффициент платежеспособности (L1) | L1>=1 | - | |||||

| 2. Коэффициент абсолютной ликвидности (L2) | L2>=0,1-0,7 | Показывает, какую часть задолженности организация может погасить в ближайшее время за счет денежных средств и краткосрочных ценных бумаг | |||||

| 3. Коэффициент срочной ликвидности (L3) | L3=0,7-0,8(1) | Показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами | |||||

| 4. Коэффициент текущей ликвидности (L4) | L4min=2,0 L4=2,5-3,0 | Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства | |||||

| 5. Коэффициент маневренности функционирующего капитала (L5) | Уменьшение показателя в динамике - положительный факт | Показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности | |||||

| 6. Доля оборотных средств в активах (L6) | L6>=0,5 | Зависит от отраслевой принадлежности компании | |||||

| 7. Коэффициент обеспеченности собственными средствами (L7) | L7>=0,1 | Характеризует наличие оборотных средств у организации, необходимых для ее финансовой устойчивости |

Для комплексной оценки ликвидности баланса в целом используется общий показатель платежеспособности, вычисляемый по формуле:

L1 = (А1 + 0,5А2 + 0,3А3) / (П1 + 0,5П2 + 0,3П3).

С помощью данного показателя осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе их отчетности.

Различные показатели ликвидности не только характеризуют устойчивость финансового состояния организации при разных методах учета ликвидности средств, но и отвечают интересам различных внешних пользователей информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Покупатели и держатели акций организации в большей мере оценивают финансовую устойчивость организации по коэффициенту текущей ликвидности.

Коэффициент критической оценки показывает, какая часть текущих обязательств организации может быть погашена не только за счет ожидаемых поступлений от разных дебиторов. Нормальным считается значение коэффициента, равное 0,7 – 0,8, однако следует иметь в виду, что достоверность выводов по результатам расчета этого коэффициента и его динамики в значительной степени зависит от качества дебиторской задолженности (сроков образования, финансового положения должников и так далее), а это может быть выявлено только с помощью данных внутреннего учета. Оптимально, если L3 приблизительно равен 1.

Коэффициент текущей ликвидности L4 (это главный показатель платежеспособности) позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Нормальными для этого показателя являются значения от 2,5 до 3. Естественно, для каждой конкретной организации нормальным будет «свой» уровень коэффициента текущей ликвидности. В целом, чем выше оборачиваемость оборотных средств, тем меньше может быть нормальный уровень коэффициента текущей ликвидности. Следовательно, расчетные показатели могут быть признаны нормальными при большой оборачиваемости оборотных средств.

2.3. Анализ финансовой устойчивости

Оценка финансового состояния организации не может быть признана полной без анализа ее финансовой устойчивости. Анализируя платежеспособность, производят сопоставление состояния пассивов с состоянием активов. Это дает возможность оценить степень готовности организации к погашению своих долгов. Показатели финансовой устойчивости отражают платежеспособность предприятия в долгосрочном плане.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо для ответа на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и насколько отвечает состояние активов и пассивов организации ее задачам в финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении. На практике распространены следующие показатели (табл. 11):

1. Коэффициент капитализации U1 показывает, сколько заемных средств организация привлекла на 1 тысячу рублей, вложенных в активы собственных средств, и определяется отношением величины заемного капитала к величине собственного капитала.

2. Коэффициент обеспеченности собственными источниками финансирования U2 показывает, какая часть оборотных активов финансируется за счет собственных источников.

3. Коэффициент финансовой независимости U3 показывает удельный вес собственных средств в общей сумме источников финансирования.

3. Коэффициент финансирования U4 показывает, какая часть деятельности финансируется за счет собственных средств, а какая - за счет заемных средств.

4. Коэффициент финансовой устойчивости U5 показывает, какая часть активов финансируется за счет устойчивых источников.

Коэффициент соотношения собственных и заемных средств дает лишь общую оценку финансовой устойчивости. Этот показатель необходимо рассматривать в связи с коэффициентом обеспеченности собственными средствами U2, показывающим, в какой степени материальные запасы имеют источником покрытия собственные оборотные средства.

| Т а б л и ц а 11. | Показатели финансовой устойчивости | |||||

| Показатель | 01.01.04 | 31.03.04 | 30.06.04 | 30.09.04 | 31.12.04 | Норма |

| 1. Коэффициент капитализации (U1) | не выше 1,5 | |||||

| 2. Коэффициент обеспеченности собственными источниками финансирования (U2) | нижняя граница:0,1 оптим. значение U2: больше или равно 0,5 | |||||

| 3. Коэффициент финансовой независимости (U3) | больше либо равно 0,4 - 0,6 | |||||

| 4. Коэффициент финансирования (U4) | больше либо равно 0,7, оптим. значение 1,5 | |||||

| 5. Коэффициент финансовой устойчивости (U5) | больше либо равно 0,6 |

Методом наглядного изображения динамики финансовых коэффициентов и выявления тенденций изменения финансового состояния является построение графиков зависимости значений финансовых коэффициентов от времени.

В заключении анализа ликвидности и платежеспособности, а также финансовой устойчивости предприятия формулируются соответствующие выводы и даются рекомендации по их повышению.

2.4. Анализ и диагностика деловой активности предприятия

Для характеристики финансового состояния предприятия оцениваются его деловая активность и уровень эффективности использования финансовых ресурсов.

В ходе анализа целесообразно отобрать те показатели, которые наиболее ярко отражают изучаемые аспекты финансового состояния. Так, оценку деловой активности следует осуществлять на основе изучения темпов роста прибыли, выручки от продажи, валюты (итога) баланса. Экономически оправданной считается ситуация, при которой соотношение между относительными показателями, отражающими динамику результатов хозяйственно-финансовой деятельности, имеет вид:

ТРчп > ТРвр > ТРвб > 100 %,

где ТРчп – темп роста чистой прибыли;

ТРвр – темп роста выручки от продажи;

ТРвб – темп роста валюты баланса.

Преимущественный рост чистой прибыли над выручкой от продажи обусловливает достижение главной цели любого бизнеса – повышение рентабельности деятельности, а преимущественный рост основных оценочных показателей финансово-хозяйственной деятельности над валютой баланса свидетельствует о более эффективном использовании имущества, об эффективном размещении финансовых ресурсов. При этом увеличение валюты баланса в динамике свидетельствует о наращивании экономического потенциала предприятия, что также оценивается положительно.

Для количественного измерения деловой активности рассчитывают, как минимум, два показателя: скорость обращения имущества (С) и его рентабельность (Ра), оценивая таким образом отдачу вложенного капитала в увеличение оценочных показателей деятельности предприятия: выручки и от продажи (ВР) и прибыли (ЧП). Расчет их осуществляется по формулам:

С = ВР / ВБ; Ра = ЧП / ВБ х 100 %,

где ВБ – средняя величина имущества, рассчитываемая по формуле средней арифметической ВБ = (ВБн + ВБк) / 2;

ВБн, ВБк – валюта (итог) баланса, соответственно, на начало и конец анализируемого периода.

Использование в расчете средней величины имущества предприятия обусловлено тем, что значения выручки от продажи и прибыли взяты за отчетный нарастающим итогом.

На базе этих двух частных показателей можно определить обобщающий по данному разделу показатель (К1), взяв среднюю арифметическую или среднюю геометрическую их темпов роста:

К1 = (ТРс + ТРа) / 2 или К1 = √ ТРс х ТРа,

где ТРс, ТРа – соответственно темпы роста скорости обращения и рентабельности имущества.

Для оценки имущественного положения предприятия изучается структура имущества и её изменение (см. подраздел 2.1). При этом положительно оценивается рост удельного веса внеоборотных активов, так как это приводит к ускорению оборачиваемости имущества в целом, при условии, что выручка от продажи растет быстрее величины оборотных активов, при этом в составе последних снижается удельный вес дебиторской задолженности.

Обобщающим показателем, отражающим использование потенциальных возможностей предприятия в процессе хозяйственной деятельности, является коэффициент вложений в производственный потенциал (К2), рассчитываемый по формуле:

К2 = (НА + ОС + МЗ) / ВБ; К2 > = 0,7,

где НА – нематериальные активы;

ОС – основные средства;

МЗ – материальные запасы;

ВБ – валюта баланса.

Предполагается, что чем выше значение данного коэффициента, тем больше внимания уделяется развитию данного предприятия.

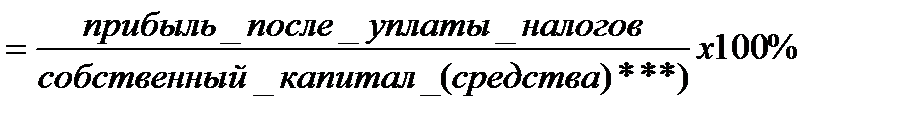

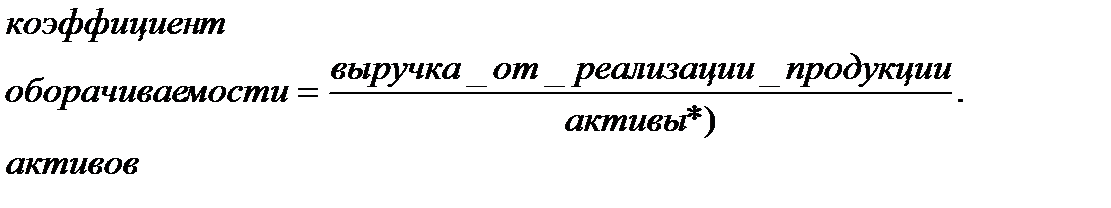

Объектом финансового анализа (в отличие от экономического анализа в целом) являются финансовые ресурсы. В соответствии с этим на основе баланса рассчитываются показатели оборачиваемости активов (в целом и по отдельным составляющим), которые характеризуют эффективность использования финансовых ресурсов, вложенных в активы предприятия.

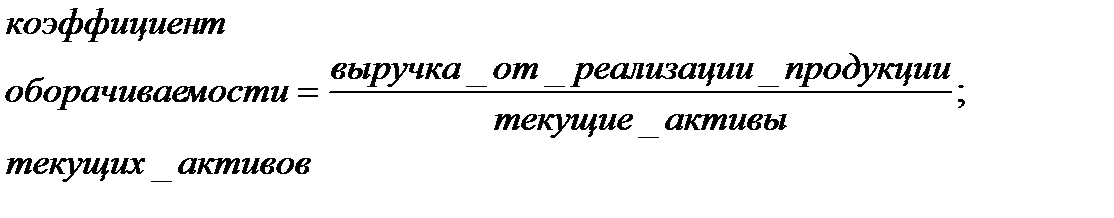

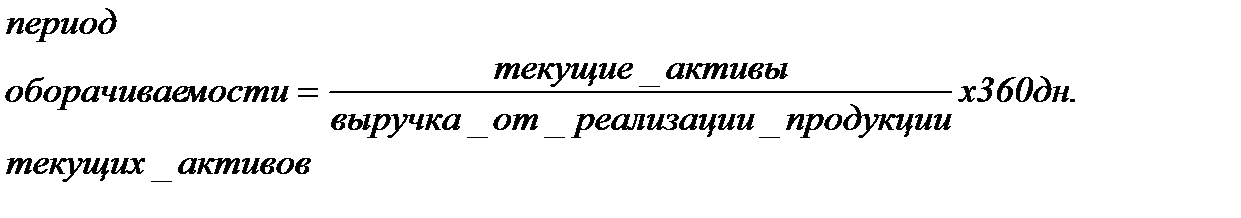

Общий показатель оборачиваемости рассчитывается следующим образом:

В экономическом анализе широко используется также показатель, обратный оборачиваемости активов и характеризующий продолжительность периода, в течение которого финансовые средства, вложенные в финансовые активы, совершают полный кругооборот:

Рассмотренные показатели, характеризующие оборачиваемость активов в целом и по их элементам, рассчитываются в динамике за анализируемый и предыдущий периоды (табл. 12).

Т а б л и ц а 12. Показатели оборачиваемости активов

| Показатель | Отчетный период | Предшествующий период | Темп роста, % |

| Коэффициент оборачиваемости активов Период оборачиваемости активов, дней |

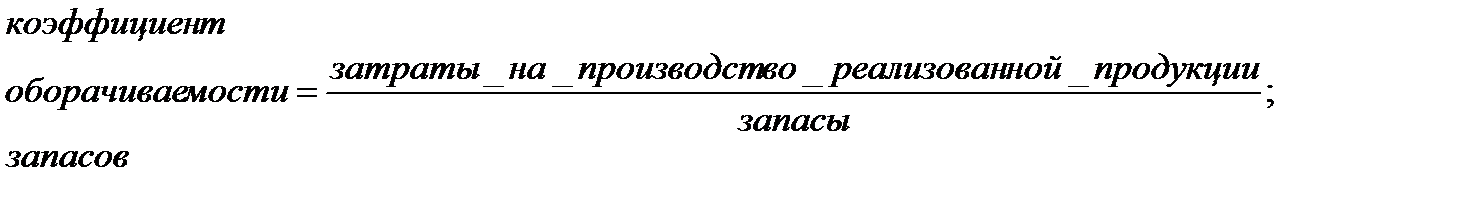

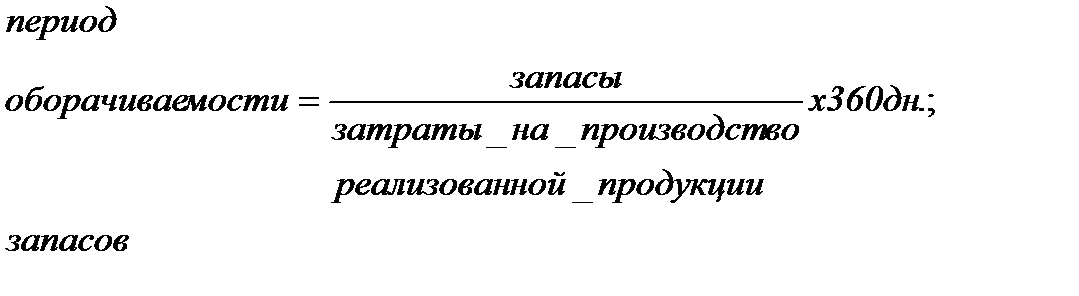

Оборачиваемость активов в целом зависит от их структуры и оборачиваемости каждого вида активов. Для анализируемого периода рассчитываются показатели оборачиваемости следующих видов активов (табл. 13):

текущих активов (оборотных средств) в целом;

запасов;

дебиторской задолженности.

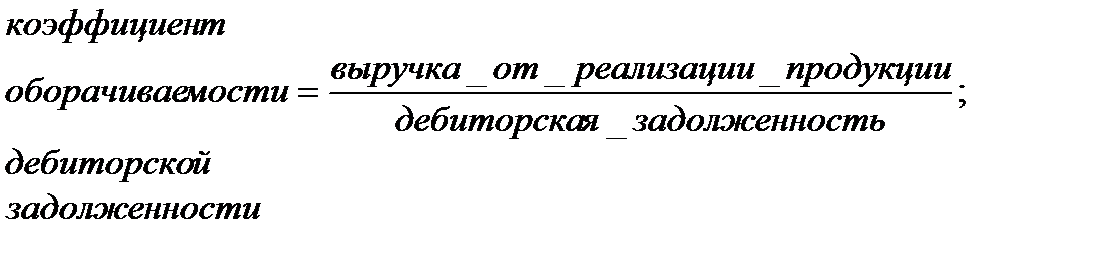

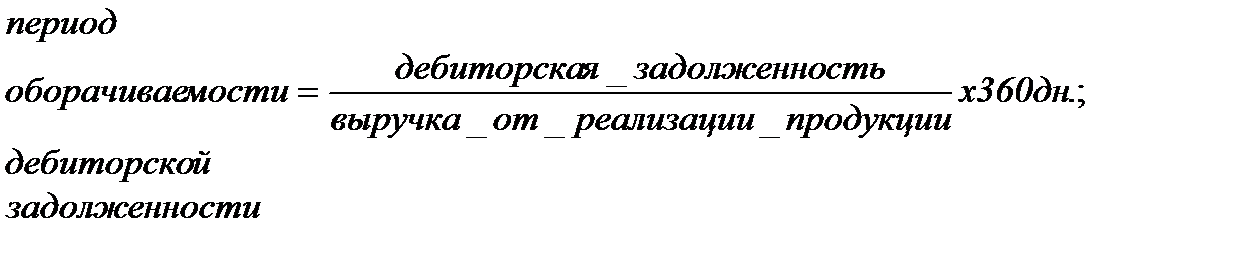

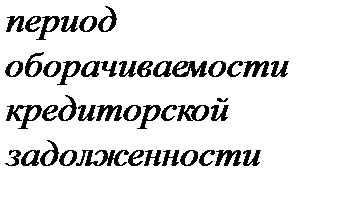

Расчет показателей оборачиваемости названных видов активов выполняется по следующим выражениям:

Т а б л и ц а 13. Расчет оборачиваемости текущих активов

и кредиторской задолженности

| Показатель | Анализируемый год | Предшествующий год | Среднегодовая величина |

| Текущие активы, р. Выручка от продажи продукции (без НДС), р. Коэффициент оборачиваемости текущих активов Период оборачиваемости текущих активов, дни Запасы и затраты (без НДС), р. Затраты на производство реализованной продукции, р. Коэффициент оборачиваемости запасов Период оборачиваемости запасов, дни Дебиторская задолженность, р. Коэффициент оборачиваемости дебиторской задолженности Период оборачиваемости дебиторской задолженности, дни Текущая кредиторская задолженность, р. Коэффициент оборачиваемости кредиторской задолженности Период оборачиваемости кредиторской задолженности, дни |

Одной из обязанностей ответственного за управление дебиторской задолженностью является синхронизация сроков погашения кредиторской задолженности и поступления выплат от дебиторов.

Анализируя кредиторскую задолженность, необходимо учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому, сравнив сумму дебиторской и кредиторской задолженностей в отчетном периоде, получаем, что дебиторской задолженности превышает кредиторскую, что говорит об иммобилизации собственного капитала в дебиторскую задолженность, что в условиях инфляции приводит к уменьшению его величины (табл. 14).

В целях формирования необходимых источников финансирования оборотного капитала и эффективного его использования в хозяйственной деятельности предприятия требуется разработать политику управления оборотным капиталом.

Основой производственно-хозяйственной деятельности предприятия является выполнение производственной программы производства (выпуска продукции) и реализации продукции с наимень

2015-04-30

2015-04-30 468

468