Частные фирмы, преследующие свои узкие интересы максимизации прибыли, не могут воспринимать общественные интересы как собственные. Поэтому, несмотря на то, что в теории любая фирма, стремящаяся к максимизации своей целевой функции в условиях совершенной конкуренции, способствует эффективному распределению ресурсов; в реальных условиях, когда рынки, как правило, не являются конкурентными, у государства все чаще появляются основания для создания государственного производства частных товаров в целях реализации общественных интересов.

Механизмы государственного предпринимательства могут быть различными. Государству вовсе не обязательно самому заниматься производством частных товаров и услуг. Оно может заключать контракты с частными фирмами на производство и доставку частных товаров и услуг государственным органам. Например, на уровне местного управления государственные органы закупают подавляющую часть необходимых им частных товаров (парты, компьютеры, автомобили, пожарное оборудование и т.д.) у частных фирм (подрядчиков) по контрактам.

Еще одним организационным механизмом общественного производства является государственная услуга, когда государственный орган выступает как организатор и производитель услуги. Например, городская администрация (организатор услуги) задействует государственные унитарные предприятия для ремонта фасадов зданий города.

При продаже услуг государственными органами (следующий механизм общественного производства) потребитель сам выступает организатором государственной услуги, покупая у государства, например, право на аренду помещений, территорий, земель.

Однако государство может выступать не только организатором производства частных товаров и услуг, но и непосредственным производителем. Государство с помощью государственных корпораций, государственных унитарных предприятий, общественных предприятий производит автомобили, станки, добывает нефть, эксплуатирует электрические, газовые, водяные и телефонные системы и занимается другими многочисленными видами государственного предпринимательства. Эти предприятия могли быть изначально созданы как государственные или находиться сначала в частной собственности, а потом быть национализированными.

3.2. Производство общественных товаров. Государственное предпринимательство обычно связывают с производством общественных товаров. Обоснованием производства общественных благ государством является неспособность рыночного механизма побудить потребителей обнаружить свои предпочтения в отношении таких благ. Если данные блага необходимо производить, то их производство организует государство. Это, как и в случае с производством частных благ, означает, что государству не обязательно самому заниматься производством общественных благ, иногда бывает достаточно заказать и оплатить работу частному сектору.

Механизмы организации государством производства общественных благ аналогичны механизмам производства государством частных благ: это контракты с поставщиками, государственные услуги, продажа услуг государственным учреждением. При этом могут использоваться и другие механизмы, например, привилегии, дотации, гарантии.

Привилегией называется такая форма организации производства общественных благ, когда орган власти предоставляет частным фирмам исключительное право на производство общественных товаров. Например, орган государственной власти предоставляет частной фирме исключительное право на обеспечение транспортных перевозок по определенному маршруту, дает разрешение частной фирме на эксплуатацию принадлежащих ему спортивных и культурных учреждений.

Дотацией называется субсидирование государством производства определенных общественных товаров частными производителями, которое может осуществляться в денежной форме, в форме налоговых льгот, низких процентов по займам. Примером могут служить государственные дотации частной строительной фирме на строительство домов для престарелых, жилья для бедных, дотации на обучение в частных школах, колледжах и вузах.

Гарантия — это субсидирование государством не частных производителей (как в случае дотаций), а потребителей. В данном случае потребитель сам определяет, какой частной фирме, производящей общественный товар, отдать предпочтение (в отличие от механизма дотаций, где за потребителя выбор частной фирмы-производителя определяет государство). Например, гарантией государства являются пенсионные удостоверения, дающие право на бесплатный проезд в общественном транспорте; государственные стипендии на обучение в любом колледже и вузе.

Все рассмотренные выше организационные механизмы используются государством для распределения частных и общественных благ, производимых общественным сектором, таким способом, который государство на данный момент считает наиболее справедливым. С этой точки зрения организационные механизмы различаются по тому, в какой степени они способствуют достижению равенства в отношении доступности частных и общественных благ людям с различными доходами. Естественно, что этой цели наиболее соответствует механизм дотаций и гарантий, чем механизм привилегий и продажи государственных услуг.

Когда государство стремится к большему равенству в распределении, оно выбирает механизмы с наибольшим перераспределительным эффектом. В то же время, если перед государством стоит задача повышения эффективности общественного сектора, то оно выберет механизмы, экономящие общественные издержки, когда производство общественных товаров оплачивает потребитель (продажа государственных услуг, привилегии) или государственный орган и потребитель совместно (дотации).

Вышерассмотренные организационные механизмы производства общественных товаров показывают, что у современного государства всегда имеется выбор: самому производить общественные товары или доверить их производство рынку, занимаясь только его организацией, финансированием и доставкой товаров потребителю.

В последние десятилетия наибольшее распространение получила точка зрения на государственное предпринимательство как на одну из неэффективных форм государственного воздействия на общественное благосостояние. Сторонники данного взгляда считают, что одним из решающих факторов эффективности любого механизма является конкуренция, поэтому от того, насколько данный механизм допускает конкуренцию, зависит степень его эффективности.

Однако для многих государственных предприятий конкуренция отсутствует, прежде всего, потому, что общественные товары, которые они производят, являются по своему характеру монопольными. В результате государственные предприятия начинают эксплуатировать свою монопольно защищенную позицию, принуждая потребителей к покупке монополизированного товара. В этом случае организация и финансирование государством производства общественных товаров в частном секторе, где допускается большая степень конкуренции между подрядчиками за государственные заказы, дотации, субсидии, привилегии, выглядят более предпочтительными, чем на государственных предприятиях.

Однако, как отличалось выше, соображения эффективности не всегда принимаются в расчет не только при выборе методов государственного регулирования, но и регулирования объема и структуры государственного сектора в целом, поскольку само государство рассматривает общественный сектор как инструмент развития экономики в определенном направлении. Так, например, «государство благосостояния» в 50 — 60-е годы рассматривало национализацию предприятий как способ поддержания высокой и устойчивой занятости.

Социальная роль современных общественных предприятий состоит в том, что, устанавливая цены и тарифы на общественные товары, они оказывают существенное влияние на уровень цен в экономике, и вследствие этого государство может использовать их как инструмент регулирования благосостояния через ценовую политику. Поэтому, кроме задач более полного и эффективного обеспечения населения частными товарами и производства общественных товаров, общественное производство решает более фундаментальную задачу — направления экономического и социального развития в соответствии с разработанной государством стратегией.

4. Перераспределение доходов как форма государственного воздействия на благосостояние отличается от других (правовой, финансовой, производственной) тем, что, если ранее рассмотренные формы предусматривают прямоевмешательство в работу рыночного механизма, то перераспределение доходов оказывает опосредованное воздействие на него. Это связано с тем, что перераспределение доходов в соответствии с ценностными представлениями о справедливости происходит после того, как рыночный механизм произвел распределение ресурсов.

Рыночное распределение доходов может оцениваться обществом как несправедливое, поэтому даже в случае эффективных рынков вмешательство государства в распределение доходов признается обоснованным с учетом необходимости решения таких задач, как, например, борьба с бедностью.

К настоящему времени государством накоплен целый арсенал форм и методов перераспределения, эффективность которых является предметом острых дискуссий ученых и практиков, занимающихся социальными проблемами. Неолибералы считают, что слишком активное вмешательство государства в распределение доходов и весьма «щедрые» социальные программы благосостояния ослабляют стимулы к труду у получателей пособий, и в то же время уменьшают стимулы к инвестированию у тех, кто в большей степени финансирует эти программы за счет прогрессивных налогов.

Напротив, неокейнсианцы и институционалисты полагают, что сегодняшний уровень перераспределения не соответствует степени сложности и актуальности проблемы бедности и нищеты, которая остается пока неразрешимой даже в промышленно развитых странах, несмотря на достигнутый ими исключительно высокий уровень общественного благосостояния. Из-за неспособности государства решить данную проблему все большее количество людей, по их мнению, попадает в порочный круг бедности: низкие доходы — низкий уровень жизни — низкая производительность труда — невысокая заработная плата — низкие доходы — и т.д.

Все существующие формы и методы перераспределения можно условно подразделить на социальное страхование и социальную помощь. Это позволяет провести различия между источниками социальных программ — взносами и пособиями.

Система обязательного государственного страхования выполняет в рыночной экономике две функции: берет на себя случаи не страхуемых частным рынком страховых услуг рисков; перераспределяет доходы от богатых к бедным.

Николас Барр отмечает такую взаимосвязь между перераспределением и страхованием:

«Чем меньший вес придается перераспределению, тем жестче соотношение взносов и пособий. Там, где общественное страхование подразумевает перераспределение (а это типично для стран Запада), пособия все же должны иметь некоторое отношение к индивидуальным взносам».

Общепризнанно, что в целях повышения эффективности и одновременно достижения справедливости в государственном социальном страховании необходимо усиливать взаимосвязь между отчислениями в государственные страховые фонды и выплатами из них. В то же время параллельно совершенствованию системы государственного страхования надо создавать благоприятные условия для частного страхования, что потребует от государства определенных усилий по сдерживанию темпов инфляции и стабилизации цен, чтобы стимулировать добровольное страхование и сбережения.

Еще одной формой перераспределения доходов является социальнаяпомощь (обеспечение), которая финансируется не из страховых отчислений, а из налоговых поступлений. К наиболее распространенным методам оказания социальной помощи относятся денежные и натуральные трансферты. И те, и другие методы, как отмечают многие ученые и практики, не идеальны и имеют как положительные, так и отрицательные стороны.

К плюсам денежных пособий относятся: поощрение потребительского выбора (в отличие от натуральных пособий, когда индивиду навязывается определенный набор товаров и услуг); более простая система предоставления денежных пособий населению по сравнению с натуральными пособиями, что снижает административные издержки; денежным пособиям в меньшей мере присущ «эффект клейма».

К минусам денежных выплат, относятся: «эффект замещения», который они вызывают, когда индивиды стремятся заместить дешевыми товарами другие товары; возможность их передачи другим лицам, и вследствие этого потеря адресности.

В то же время натуральные пособия обладают следующими преимуществами: не вызывают «эффекта замещения», являются более адресными, поскольку не передаются другим лицам; в условиях абсолютной ограниченности ресурсов более эффективны в борьбе с нищетой и голодом.

Необходимо отметить, что программы перераспределения в натуральной форме имеют ряд недостатков, поскольку они: нарушают принцип «суверенитета потребителя»; при включенности в процесс товарообмена благ, предназначенных для натуральных трансфертов, переориентируют частный сектор на производство дешевых некачественных благ; увеличивают административные издержки на доставку помощи; вызывают «эффект клейма».

Набор используемых государством форм и методов регулирования благосостояния зависит от типов моделей социально-экономического развития, которые сложились в промышленно развитых странах в послевоенный период.

Контрольные вопросы

1. Каковы отличительные свойства общественных благ?

2. Почему несоперничество можно рассматривать как предельный случай позитивных экстерналий?

3. Чему равны предельные издержки предоставления общественного блага индивидуальному потребителю?

4. Какие проблемы для производителей общественных благ порождаются неисключаемостью?

5. Почему совместно потребляемое благо не обязательно является общественным?

6. В чем различие между чистыми и смешанными общественными благами?

7. Что представляют собой локальные общественные блага?

8. Чему посвящена теория клубов?

9. Что представляет собой спрос на общественное благо?

10. Как формируется совокупный спрос на общественное благо?

11. Почему частное благо приобретается потребителями по одной цене, но в разном количестве, а общественное по разным «ценам», но в одинаковом количестве?

12. Чему должна соответствовать дифференциация индивидуальных «цен» общественного блага?

13. Что такое цены Линдаля? Может ли цена Линдаля быть отрицательной и что в этом случае необходимо сделать для достижения оптимума по Парето?

14. В чем смысл проблемы «безбилетника»?

15. При каких условиях коллективные действия осуществимы на добровольной основе?

16. Почему роль государства в создании чистых общественных благ выше, чем в создании иных благ?

17. Что представляют собой частные блага, обладающие особыми достоинствами?

18. Почему именно общественные блага являются основными результатами функционирования общественного сектора?

3. Распределение, эффективность и благосостояние

3.1. Перераспределительные процессы и их издержки

Государство призвано, прежде всего, обеспечивать экономически эффективное удовлетворение потребностей своих граждан в общественных благах. Именно эта его миссия рассматривалась в предыдущей главе. Оптимизировать структуру общественных благ, ресурсное обеспечение их производства и распределение бремени финансирования нелегко. На практике удается лишь в той или иной степени приблизиться к решению данной задачи. Однако ее смысл вполне объективен и поддается исчерпывающему определению на языке экономической науки.

Вместе с тем требования граждан по отношению к государству обычно предполагают, что его полномочия должны использоваться не только для организации коллективных действий по созданию общественных благ. От государства ожидают также справедливого распределения доходов, а иногда и имущества.

Политика распределения — важное направление деятельности любого государства, и экономика общественного сектора, разумеется, не вправе от него абстрагироваться. Проблема, однако, в том, что не только крупным сообществам, не схожим по своей культуре, традициям, верованиям, но и многим индивидам внутри каждого из таких сообществ свойственны неодинаковые представления о желательности и справедливости различных вариантов распределения. Налицо конфликты ценностей и интересов, которые экономическая наука, оставаясь на почве объективных знаний, вряд ли способна полностью устранить. Она не может подменить историческое развитие и политическую борьбу, в ходе которых проявляются, сталкиваются и эволюционируют мировоззрения и интересы, одерживая, как правило, лишь временные победы.

Не претендуя на обладание всеобщей и окончательной истиной в вопросе о справедливости, экономика общественного сектора должна внимательно анализировать характер, предпосылки и следствия перераспределительных процессов, поскольку это необходимо для понимания реальной логики экономического поведения государства и обоснования практических рекомендаций. Существенное значение имеют, в частности, пределы, в которых конфликтующие интересы могут в некоторой степени примиряться. Требуется также прослеживать влияние, которое политика распределения, отвечающая тому или иному пониманию справедливости, оказывает на экономическую эффективность производства общественных и частных благ.

Принудительная реаллокация ресурсов, к которой прибегаем государство, обычно приводит к разнонаправленным изменениям в уровне благосостояния индивидов. Принося преимущества одним членам общества, она влечет за собой потери для других

Это происходит в тех случаях, когда законы и политические решения предусматривают осуществление трансфертных платежей, как правило, опосредуемых бюджетом. Трансфертный платеж (трансферт) представляет собой безвозмездную передачу части дохода или имущества индивида либо организации в распоряжение других лиц. Трансфертами являются, например, пособия, выплачиваемые нуждающимся за счет налогообложения лиц с относительно высокими доходами.

Трансферты могут осуществляться добровольно, приобретая характер пожертвований. Но на практике преобладающая часть трансфертов связана с деятельностью государства.

Трансферт не обязательно приобретает денежную форму, хотя эта форма доминирует. Те, в чью пользу перераспределяются средства, могут получать не денежные суммы, а профинансированные за счет трансферта бесплатные услуги, продовольственные талоны и т.п.

Вместе с тем перераспределительные процессы не сводятся к непосредственной передаче денег, товаров и услуг. Перераспределяться могут и экономические возможности. Перераспределение происходит, например, вследствие государственного регулирования заработной платы, цен, таможенных тарифов и других экономических переменных. В результате одни члены общества приобретают преимущества, а для других сужаются возможности получения дохода. При этом реальная направленность и интенсивность перераспределительных процессов зачастую остается скрытой, а конечные результаты не всегда согласуются с целями, во имя которых эти действия предпринимались.

Как было показано в предыдущей главе, перераспределение сопровождает и создание общественных благ, если бремя коллективных действий распределяется не в соответствии с дифференциацией индивидуального спроса на эти блага. Повышая налоги в целях укрепления обороны, государство не предоставляет льгот тем, кто считает достаточным ранее созданный оборонный потенциал; в странах, где часть общественных средств используется для поддержки церкви, соответствующие налоги уплачивают все граждане независимо от религиозных убеждений; бюджетные расходы на проведение парламентских выборов осуществляются не только за счет политически активных граждан, но и за счет тех, кто равнодушен к политике, и даже за счет принципиальных противников парламентаризма.

Еще один источник перераспределительных процессов — внешние эффекты, сопровождающие создание некоторых общественных благ.

Пример. Аэропорт, построенный на окраине города, представляет собой смешанное общественное благо для всех его жителей. Однако для тех, кто проживает именно на этой окраине, появление аэропорта вызывает целый ряд специфических разнохарактерных побочных эффектов. Это, с одной стороны, улучшение дорожной сети и коммуникаций, увеличение спроса на труд и на услуги местных магазинов и т.п., с другой — шум, перегрузка транспорта и т.д. Баланс преимуществ и потерь окажется неодинаковым, например, для владельца платной автостоянки, оказавшейся в непосредственном соседстве с аэропортом, и для четы пенсионеров, когда-то купившей дом в местности, привлекавшей тишиной.

Различия в данном случае менее всего связаны с дифференциацией индивидуального спроса на услуги аэропорта, хотя реакции на подобного рода экстерналии нелегко отличить от дифференцированного отношения к общественным благам как таковым. С практической точки зрения важна неодинаковая готовность платить за общественное благо, независимо от того, определяется ли она их собственными свойствами или связанными с ними побочными эффектами, тем более что разделить те и другие подчас удается лишь условно.

Если владелец стоянки стал богаче в результате строительства аэропорта, последствия таковы, как если бы средства налогоплательщиков, инвестированные в строительство, частично трансформировались в его индивидуальный капитал, причем налог, уплаченный им лично, не сыграл существенной роли. Если условия жизни семьи пенсионеров, по их собственному мнению, существенно ухудшились, можно сделать вывод, что эта семья уплатила за создание аэропорта нечто большее, чем внесенная ею часть налогов.

Впрочем, этот вывод предполагает, что рыночная цена принадлежащей семье недвижимой собственности существенно не изменилась. Между тем не исключено, что спрос на землю вблизи аэропорта поднимется настолько, что, продав дом, семья сможет перебраться в гораздо лучший в другом месте и при этом получит еще и дополнительные средства, компенсирующие понесенное беспокойство. Тогда она, подобно владельцу стоянки, окажется, по сути, в таком же положении, как если бы ей передали соответствующую денежную сумму, собранную за счет налогов.

Наконец, имеются примеры, когда государство само выплачивает владельцам недвижимости компенсацию за уменьшение ее стоимости в результате строительства общественных сооружений. Это в принципе позволяет придавать изменениям Парето-нейтральный характер при условии, что размеры компенсации адекватны фактическому ущербу.

Итак, когда одни и те же действия государства приводят к повышению благосостояния одного индивида и снижению благосостояния другого, есть основание говорить о перераспределении, хотя при этом не всегда происходит принудительная передача каких-либо материальных объектов или денежных сумм. Вместе с тем для любых изменений благосостояния, возникающих вследствие перераспределения, существуют аналоги в движении денежных доходов и капиталов. Для того чтобы найти их, следует поставить вопрос, сколь много готов заплатить индивид за улучшение тех или иных жизненных условий, или какая денежная компенсация способна, на его взгляд, возместить понесенные потери.

Как было показано с помощью примеров, трансформация эффектов, связанных с созданием общественных благ, в денежный доход нередко происходит на практике. Поэтому последствия каждой акции государства, как правило, многоаспектные и противоречивые, удается с некоторой долей условности разделить на два самостоятельных компонента: изменения, отвечающие общим интересам (иными словами, интересам, в той или иной мере разделяемым всеми, кого затрагивает акция), и перераспределение, понимаемое как явное или латентное перераспределение доходов. При этом, разумеется, существен и третий компонент, а именно затраты на проведение акции, распределение которых между индивидами в свою очередь может порождать перераспределительные эффекты.

Именно с таких позиций граждане склонны на деле определять свое отношение к начинаниям государства. Например, когда речь идет о строительстве аэропорта, они с полным основанием разграничивают три вопроса: нужен ли он городу в целом, каких суммарных издержек потребует строительство и что принесет данному конкретному лицу появление аэропорта в данном конкретном пригороде при данной конкретной схеме возмещения затрат? Смешение подобного рода вопросов - один из характерных приемов недобросовестной политики, тогда как даже приблизительная оценка масштабов и направленности перераспределительных процессов, которым фактически дает импульс то или иное решение, способна подсказать наиболее приемлемые варианты действий, чаще всего связанные с компромиссами.

Обычно компромиссы достигаются на основе компенсаций. Однако даже непосредственно в сфере бюджетной политики, не говоря уже о других сферах политических решений, компенсации — это отнюдь не обязательно прямые платежи, в точности уравновешивающие перераспределительные эффекты. Компенсационный характер могут иметь самые различные меры, в которых заинтересованы те, за чей счет производится перераспределение. Подобные меры зачастую принимаются «в пакете» с теми, уравновесить которые они призваны.

Рациональная бюджетная политика предполагает серьезный анализ не только спектра возможных компромиссов, но и конечных результатов каждого из них с точки зрения всех заинтересованных сторон.

Представление о чистом трансферте, при котором денежная сумма лишь меняет конкретного владельца, не вполне адекватно характеру реальных перераспределительных процессов, которые осуществляются при посредстве общественного сектора экономики. Причина не в том, что перераспределение не всегда приобретает денежную форму: как было показано, разнообразным приобретениям и потерям можно поставить в соответствие прирост и снижение дохода. Однако они, как правило, не равны друг другу, поскольку часть ресурсов и экономических возможностей утрачивается в ходе перераспределения. Дело в том, что перераспределительные акции, во-первых, требуют затрат на свое осуществление и, во-вторых, оказывают долговременное воздействие на эффективность производства.

Это очевидно даже в простейшем случае, когда предполагается осуществить трансферт. Допустим, например, что намечено, собрав некую сумму за счет налогообложения наиболее состоятельных граждан, раздать ее наименее обеспеченным. Необходимо затратить средства, чтобы не только идентифицировать потенциальных плательщиков и получателей средств (первые могут скрывать свою состоятельность, вторые - преувеличивать свои нужды), но и постоянно содержать аппарат, реализующий трансфертные платежи и контролирующий их обоснованность. Следовательно, часть собранной суммы непременно поглотят административные издержки. Их существенным компонентом в свою очередь являются личные доводы тех, кто обслуживает процесс перераспределения: разработчиков соответствующего законодательства, работников налоговой службы и социального обеспечения и т.д.

Кроме того, перераспределение влияет на аллокацию ресурсов и мотивы экономической деятельности. Анализируя это влияние, экономисты обычно предполагают в качестве исходного состояние конкурентного равновесия, при котором доходы определяются предельной производительностью соответствующих факторов. В такой ситуации перераспределение является нежелательным с позиций экономической результативности, хотя может быть оправданными с точки зрения этических требований.

Несоответствие конечных доходов предельной производительности факторов не позволяет добиться максимально возможного роста производства. Так, изъятие значительной части доходов с капитала уменьшает как потенциал, так и стимулы инвестиционной активности. Перераспределение части доходов от высокопроизводительного труда в пользу тех, кто трудится с низкой производительностью, оказывает дестимулирующее воздействие на работников. Причем это касается не только тех, за счет кого осуществляется трансферт, но и получателей выплат. Первые недостаточно заинтересованы в повышении заработка, поскольку часть его подлежит изъятию, вторые, — поскольку заработок фактически не является для них единственным источником дохода, причем с ростом заработка они рискуют лишиться дополнительных выплат.

Понятно, что такого рода эффекты не очень ощутимы при низкой интенсивности перераспределительных процессов и нарастают с их усилением. Примеры ярко выраженного дестимулирующего воздействия перераспределения в нашей стране дали, в частности, политика продразверстки, проводившаяся в период военного коммунизма, и практика обязательных поставок сельскохозяйственной продукции, характерная для 30—50-х годов. В обоих случаях имели место натуральные повинности, достигавшие масштабов, которые не только блокировали накопление в аграрном секторе, но и глубоко деформировали мотивацию его работников.

Чрезмерная интенсивность перераспределительных процессов способна в конечном итоге подорвать их собственную основу. Издержки перераспределения, включая упущенные возможности, могут увеличиваться быстрее, чем его масштабы.

В то же время нельзя утверждать, что перераспределительные процессы при всех обстоятельствах негативно сказываются на перспективах роста производства. Проблема в том, каково исходное состояние, по отношению к которому осуществляется перераспределение.

Если, например, огромная часть доходов граждан мобилизуется государством для производства мнимых общественных благ, есть основания добиваться отказа от такой политики. Это, однако, в свою очередь предполагает перераспределительный процесс, наносящий ущерб тем или иным индивидам. В частности, могут пострадать государственные служащие: некоторые из них потеряют работу, а у других снизятся оклады. Существенные перераспределительные эффекты могут вызывать приватизация, антимонопольная политика, кейнсианская политика стимулирования эффективного спроса и т.д.

Здравый смысл подсказывает, что, оценивая подобные действия государства, не следует ограничиваться одним только критерием Парето-оптимизации, предполагающим незыблемость исходного распределения доходов и экономических возможностей. Ведь едва ли не большая часть мероприятий, которые государство проводит на практике, приносит потери некоторым индивидам. Коль скоро экономическая теория претендует на серьезную роль в анализе, обосновании и критике реальных политических решений, она не может безоговорочно отвергать все подобные мероприятия, как, впрочем, и вставать на позицию апологии государственного произвола.

Политическая практика чаще всего базируется на предположении, что общество в целом может выигрывать, если даже кто-то из его членов несет ущерб. Смысл этого положения нуждается в прояснении и экономической интерпретации.

В соответствии с принципом компенсации, предложенным Н. Калдором и Дж. Р. Хиксом, переход от одного состояния экономики к другому представляет собой улучшение положения общества, если те его члены, чье благосостояние повысилось, могут компенсировать потери, понесенные другими индивидами, и при этом сохранить уровень благосостояния, по крайней мере, равный исходному.

Позднее был сформулирован уточненный вариант принципа компенсации, устраняющий формальную уязвимость критерия Калдора—Хикса, которая состоит в следующем. Согласно этому критерию, улучшения могли бы достигаться за счет чистых трансфертов (например, за счет бесконечно повторяющейся передачи фиксированной денежной суммы от одних лиц другим и обратно, если этот процесс не требовал бы затрат). Между тем, по замыслу, принцип компенсации предполагает наращивание совокупного экономического потенциала общества.

С момента появления этой идеи она широко используется в дискуссиях о политике государства, в частности налоговой и таможенной. Так, Н. Калдор, предлагая принцип компенсации, доказывал целесообразность отмены пошлин на импортируемое зерно. Эта мера влечет за собой значительный перераспределительный эффект: потребители сельскохозяйственной продукции получают выигрыш за счет снижения цен, зато отечественные производители зерна и землевладельцы оказываются в проигрыше. По Калдору, устранение таможенных барьеров отвечало бы национальным интересам, поскольку оно позволяет потребителям сэкономить сумму, достаточную, чтобы выплатить компенсацию всем, кто понесет убытки, и при этом все еще остаться в выигрыше.

По критерию Парето можно сравнивать эффективность лишь таких мероприятий, которые инвариантны с точки зрения распределения и различаются лишь в отношении аллокации ресурсов. Критерий Калдора-Хикса позволяет ранжировать по степени экономической эффективности и те мероприятия, которые приводят одновременно и к реаллокации, и к перераспределению.

Вернемся к рассмотренному выше примеру со строительством аэропорта. Согласно первому критерию, оно эффективно, если всем, чье положение в результате строительства ухудшается, фактически возмещается весь понесенный ущерб. Если же этого не происходит, любой вариант строительства должен быть признан неприемлемым и нет смысла сравнивать разные варианты между собой. С позиций второго критерия можно и нужно, оставив временно в стороне проблему распределения, ранжировать разнообразные варианты, выясняя, какие совокупные результаты дает каждый из них. При этом совокупные результаты оцениваются с позиций потенциальной способности обеспечить компенсацию. Вариант А признается более эффективным, чем вариант В, если совокупные результаты, соответствующие А, достаточны, чтобы при некотором (не обязательно осуществленном на практике) способе распределения добиться Парето-улучшения по сравнению с В.

Таким образом, принцип компенсации позволяет разграничить проблематику экономической эффективности и распределения. В его основе по-прежнему лежит идея Парето-оптимизации, но она не требует, чтобы любое изменение реализовывало эту идею непосредственно либо было хотя бы Парето-нейтральным. Наращивание экономического потенциала всего общества признается имеющим самостоятельную ценность, поскольку оно в принципе расширяет перспективы потенциальных Парето-улучшений.

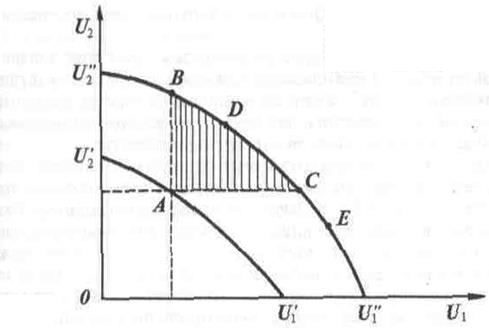

Допустим, что сообщество состоит из двух индивидов (или двух групп) и имеет в своем распоряжении некоторый набор благ: Х1, Х2,..., Хn (в состав набора входят как потребительские товары и услуги, так и ресурсы для их производства). Пусть U1, — функция полезности первого индивида или группы, a U2 — функция полезности второго индивида или второй группы. Кривая U¢1 U¢2 на рис. 3.1. отражает возможные сочетания значений этих двух функций при условии, что входящие в набор блага доступны обществу в конкретных количествах Х¢1, Х¢2,..., Х¢n. Кривая U¢¢1 U¢¢2 соответствует набору Х¢¢1, Х¢¢2,..., Х¢¢n, в котором хотя бы некоторые блага представлены в количествах, больших, чем в Х¢1, Х¢2,..., Х¢n. В действительности таких кривых может быть бесконечно много. Мы будем называть их кривыми достижимых полезностей.

Рис. 3.1. Области улучшений по критериям Парето и Калдора — Хикса.

Существенно, что построение кривых достижимых полезностей не предполагает соизмеримости значений индивидуальных функций полезности. Кривая отражает лишь сочетания этих значений, каждое из которых в отдельности может определяться по шкале, присущей только данному индивиду. Здесь уместна аналогия с кривой производственных возможностей, которая отражает потенциальные сочетания объемов производства разных продуктов, причем на одной оси могут откладываться, например, метры, а на другой - килограммы.

В общем случае, когда рассматриваются сочетания значений функций полезности m индивидов (либо m групп), соответствующие фиксированному набору экономических благ и различным вариантам их распределения, эти сочетания образуют поверхность достижимых полезностей в m -мерном пространстве.

Точки U¢1 и U¢¢1 на осях координат отражают ситуации, когда соответствующие наборы целиком отданы в распоряжение первого индивида, а U¢2 и U¢¢2 — ситуации, когда все имеющиеся блага принадлежат второму индивиду. Остальные точки кривых соответствуют иным всевозможным вариантам распределения между двумя индивидами благ из наборов Х¢1, Х¢2,..., Х¢n и Х¢¢1, Х¢¢2,..., Х¢¢n. Предполагается, что при этом каждый максимизирует свою полезность, иными словами, реализуются все Парето-улучшения, возможные при конкретном наборе благ и установленном варианте его распределения.

Если изъяны рынка не позволяют реализовать некоторые Парето-улучшения, уровни благосостояния двух индивидов, располагающих набором благ Х¢¢1, Х¢¢2,..., Х¢¢n, могут быть ниже кривой U¢¢1 U¢¢2 и соответствовать, скажем, точке А на кривой U¢1 U¢2. Пусть государство создало условия для преодоления изъянов рынка, причем затраты общественного сектора в данном случае пренебрежимо малы. Тогда индивиды смогут «переместиться» с точки А на одну из точек кривой U¢¢1 U¢¢2. Это устроит обоих при условии, что новая точка будет принадлежать отрезку ВС. Точка В для первого индивида равноценна точке А, а для второго — существенно лучше; точка С равноценна исходной для второго и представляет улучшение для первого; D — улучшение для обоих. В то же время, например, Е предпочтительна для первого, но для второго представляет ухудшение. Итак, ABC - область возможных Парето-улучшений по сравнению с А.

Строго говоря, услугу государства, помогающую преодолеть изъян рынка, следует рассматривать как общественное благо. Это может быть, например, предоставление информации, облегчающей заключение выгодных сделок, улучшение институциональных условий экономической деятельности и т.д. С этой точки зрения движение от точки А до кривой U¢¢1 U¢¢2 предполагает не просто улучшение использования Х¢¢1, Х¢¢2,..., Х¢¢n, а приобретение обществом дополнительного блага.

В то же время улучшения по критерию Калдора—Хикса возможны в более широкой области. Так, следует предположить, что при переходе от А к Е первый индивид смог бы компенсировать второму понесенные потери, поскольку кривая U¢¢1 U¢¢2 соответствует в целом более высокой обеспеченности общества экономическими благами. При этом перемещение из А в Е можно разложить на компоненты, один из которых представляет собой Парето-улучшение (достижение точки С на более высокой кривой), а второй - перераспределение (движение по этой кривой из С в Е).

На первый взгляд, принцип компенсации тождествен требованию максимизировать валовой национальный продукт или национальный доход. Однако это не совсем справедливо. Изменения условий жизни людей далеко не во всех своих аспектах находят на практике отражение в фактически исчисляемых значениях макроэкономических показателей. Принцип компенсации подразумевает учет всех изменений в благосостоянии индивидов.

Во внимание может быть принят любой фактор, влияющий на значение функции полезности хотя бы одного из членов общества. Улучшение предполагает, что негативное изменение такого фактора потенциально поддается компенсации, пусть даже в форме, не имеющей к данному фактору прямого отношения. Так, в рассмотренном примере шум от аэропорта мог компенсироваться с помощью денежных выплат. Однако роль компенсации способны играть и любые не денежные преимущества, имеющие полезность для данного индивида.

Вместе с тем на практике применение критерия Калдора-Хикса часто сводится к постановке вопроса о влиянии изменений на величину национального дохода, поскольку именно принцип компенсации позволяет четко обособить этот вопрос от вопроса о распределении индивидуальных доходов.

3.2. Эффективность и справедливость.

Автоматическое установление конкурентным рынком Парето-эффективного состояния при равновесном уровне цен не означает автоматического достижения в каждом Парето-оптимуме распределительной справедливости. Параметры справедливости, устанавливаемые обществом, и параметры эффективности, поддерживаемые конкурентным рынком, как правило, не совпадают. Теория Парето-оптимальности, таким образом, формулирует необходимые, но не достаточные условия общественного оптимума.

Рассмотрим причины, по которым экономическая эффективность конкурентного рынка не сочетается с распределительной справедливостью. Конкурентный рынок представляет собой механизм эффективного использования ограниченных ресурсов, распределение которых между экономическими субъектами является экзогенным для рынка параметром, заданным изначальным различием в собственности, богатстве, способностях, доходах.

Иными словами, рынок как нейтральный к социальным ценностям инструмент эффективного использования ресурсов получает уже на «входе» неравенство в распределении доходов, которое в процессе его функционирования может возрасти или сгладиться. Последнее зависит, как считают сторонники неоклассической концепции функционального распределения доходов, от предельной производительности факторов производства.

Наиболее полно неоклассическая концепция распределительной рыночной справедливости изложена в трудах американского неоклассика Джона Бейтса Кларка («Философия богатства», «Распределение богатства»), в которых он доказывает, что распределение общественного дохода регулируется «естественным законом», воздающим представителям каждой из социальных групп в соответствии с «принципом справедливости». Сущность данного закона состоит в том, что в условиях конкурентного рынка цена фактора производства (труда, капитала, организаторских способностей) соответствует его предельной производительности. Поэтому недеформированная государственным вмешательством система рыночного ценообразования обеспечивает исключительно конкурентное распределение доходов, ориентированное только на рыночную справедливость (эффективность).

Такой подход был подвергнут сомнению теми учеными неокейнсианского и институционального направлений, которые делали упор на неконкурентной природе рынков и роли социальных факторов (таких, как власть, политические решения, неравенство способностей и возможностей) в распределении доходов. Один из видных представителей современной институциональной школы, американский экономист Лестер Туроу, считает, что: «даже начав с уравнительного распределения покупательной способности, рыночная экономика быстро превращает равенство в неравенство. Какое распределение товаров и услуг ни было бы установлено, рабочие получат неодинаковое вознаграждение. Людям платят по-разному, потому что они потратили неодинаковое количество денег и усилий на приобретение профессионального мастерства,... потому что они начинают с разных исходных позиций (богатства или бедности), потому что у них неравные возможности (чернокожие или белые, люди со связями или без таковых) и, пожалуй, самое важное, потому что одним везет, а другим нет».

Как видим, если категория рыночной справедливости базируется на критерии эффективности, то категория социальной справедливости основывается на этических критериях и принципах, принятых в обществе. Под социально справедливым распределением обычно понимается такое соответствие системы распределительных отношений, сложившимся в обществе на данном историческом этапе, интересам, потребностям, этическим нормам и правилам членов общества, что каждый из индивидов предпочитает свое положение (благосостояние) любому другому и не стремится изменить его за счет перераспределения доходов (перераспределение возможно только с взаимного согласия индивидов).

Эффективное и справедливое, исходя из критерия рыночной справедливости, распределение ресурсов, может быть признано обществом с позиций социальной справедливости как несправедливое и поэтому подлежащее перераспределению. Перераспределением называется процесс изменения существующего в обществе распределения полезности (в терминах экономической теории благосостояния), доходов или богатства в целях достижения большей социальной справедливости.

Перераспределение, таким образом, является единственной сферой экономических отношений, где основанием для государственного вмешательства может служить не аргумент повышения эффективности, а аргумент социальной справедливости. Первенство критерия справедливости над критерием эффективности в области перераспределения доходов, вопреки общераспространенному мнению, не всегда сопровождается конфликтом интересов, когда улучшение положения одних достигается за счет ухудшения положения других.

Возможны ситуации, когда передача богатства или дохода от одного индивида другому увеличивает удовлетворенность или полезность обоих индивидов. В этом случае говорят, что в перераспределении имеет место Парето-улучшение. Когда же все возможности повышения полезности одного индивида без снижения полезности другого исчерпаны, то это означает достижение в перераспределении Парето-оптимального состояния.

Наиболее показательным примером Парето-улучшений в перераспределении является благотворительность, когда индивиды добровольно передают часть своего благосостояния другим индивидам, испытывая при этом чувство удовлетворения и, тем самым, увеличивая полезность для себя и полезность для других. Очевидно, что такие однозначно позитивные последствия перераспределения не требуют межличностных сопоставлений полезности (благосостояния), что является несомненным плюсом предложенного Парето критерия оптимальности перераспределения. Вместе с тем минусом данного метода оценки перераспределительных программ, как считают современные исследователи, является то, что случаи Парето-оптимальности встречаются в жизни довольно редко, что ограничивает область их применения.

Между тем предшествующие перераспределению ситуации, когда общество находится значительно ниже потенциально достижимой границы возможной полезности (в экономической теории благосостояния такую границу иначе называют линией общественной эффективности или просто границей благосостояния) и существуют возможности его Парето-улучшения, не являются единичными, что особенно характерно для экономик, не достигших такого высокого уровня благосостояния, как в развитых странах. Как отмечал Дж. Ю. Стиглиц, - «когда экономика оказывается в положении, не достигающем кривой потребительских возможностей... в таких случаях можно добиться и увеличения равенства, и повышения эффективности».

Однако, как показывает мировой опыт, желательность перераспределения доходов в целях борьбы с бедностью, сокращения неравенства является необходимым, но не достаточным условием государственного вмешательства, поскольку издержки проведения государственных перераспределительных программ могут значительно превысить выгоды от их осуществления. Тем не менее, если в портфеле социальных мер государства есть такие, которые, по расчетам, приведут к Парето-улучшениям при не перекрывающих выгоды от этих программ административных издержках, то это будет служить серьезным основанием для вмешательства государства в перераспределительные процессы. Примером Парето-улучшений можно считать отмену многочисленных и дублирующих друг друга местных налогов, акцизных сборов, тарифов, административных ограничений на производство и торговлю, не обоснованных экономической целесообразностью и являющихся несправедливыми с точки зрения населения. Эти меры являются организационными и не требуют высоких затрат, но тем не менее позволяют повысить благосостояние населения без негативных перераспределительных эффектов.

Не так однозначно складывается ситуация в том случае, когда перераспределение ухудшает благосостояние одних групп индивидов при улучшении других. Подобная ситуация является Парето-неопределенной и чаше всего возникает при выборе из множества Парето-оптимальных состояний на границе возможной полезности (границе благосостояния). А для того чтобы оценить, как изменилось при этом благосостояние индивидов, необходимо перейти к межличностным сравнениям полезности. В то же время для их сопоставления необходимо прибегнуть к ценностным суждениям. Например, какая из ситуаций для общества является предпочтительней: когда улучшилось положение двух богатых, но уменьшилось благосостояние одного бедного или, наоборот, когда улучшилось благосостояние двух бедных, но один богатый стал беднее?

Сторонник большей справедливости в распределении, опираясь на этические мотивы и показанную нами зависимость между уменьшением степени неравенства и ростом общественного благосостояния, будет доказывать предпочтительность второго варианта. Сторонник большей эффективности в экономике, также опираясь на ценностные суждения об отрицательных стимулах к труду, инвестированию, предпринимательству, которые создает перераспределение, будет отстаивать первый вариант.

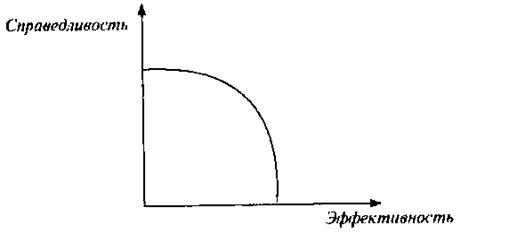

Экономическая теория не выработала единого критерия, чтобы доказать правоту приверженца справедливости или сторонника эффективности. Как считают ученые в области Парето-неопределенных ситуаций, все решения будут взаимоисключающими (рис. 3.2.).

Рис. 3.2. Выбор между справедливостью и эффективностью

Однако следует отметить, что ситуации Парето-неопределенности, когда государство целенаправленно, опираясь на тот или иной критерий справедливости, принятый в обществе, делает выбор из Парето-оптимальных состояний на границе потребительских возможностей, изменяя при этом распределение суммарного благосостояния между индивидами, очевидно, не являются столь распространенными в реальности, как может показаться в теории.

Дело в том, что существует множество препятствий к достижению границы благосостояния как со стороны рынка («провалы рынка»), так и со стороны государства («провалы государства»). Поэтому государство, как правило, делает выбор не среди Парето-оптимальных состояний, лежащих уже на достигнутой обществом границе благосостояния, а среди Парето-неэффективных состояний. И в этом случае область возможных Парето-улучшений, не вызывающих отрицательных перераспределительных эффектов, значительно расширяется.

Вместе с тем не следует упускать из виду, что долгосрочные последствия Парето-улучшений могут быть отрицательными с точки зрения благосостояния. Очевидно, что положительные и отрицательные эффекты перераспределения могут возникать не только в результате проведения сознательной политики государства, но и как неожиданные побочные эффекты ее действия. Поэтому планирование любой социальной программы требует учета не только сиюминутных выгод от нее, но и долгосрочных последствий.

Например, повышение размера пенсий, которое поэтапно осуществляет в настоящее время российское правительство, можно считать Парето-улучшением, так как финансируется оно не за счет роста процента отчислений с работников и работодателей, а за счет роста абсолютных поступлений в Пенсионный фонд (которое в свою очередь обеспечено начавшимся экономическим ростом). Принимая решение о повышении пенсий, государство также учитывает и тот факт, что они являются источником дохода 1/4 части населения страны и тем самым представляют собой основной инструмент борьбы с бедностью. В то же время нельзя не учитывать, что поэтапное увеличение пенсий приводит к росту ожидаемой и реальной инфляции, что может свести на нет выгоды, получаемые от увеличения пенсий.

Вследствие наблюдаемых расхождений между реальным и ожидаемым результатами от перераспределения одной из самых важных дискуссионных проблем, обсуждаемых в курсе экономической теории благосостояния, становится проблема искажений. Она состоит в том, чтобы доказать или опровергнуть на практике возможность существования неискажающего перераспределения, позволяющего достичь общественного оптимума, не трансформируя рыночную систему цен, и оставляя рыночные стимулы без изменения.

Под неискажающим перераспределением понимается такое перераспределение благосостояния, которое не изменяет рыночное поведение индивидов. Но для того чтобы перераспределение было неискажающим, государство не должно нарушать работу рыночного механизма ценообразования, например, фиксируя цены на отдельные товары. Тогда, как предполагается в теории благосостояния, столкнувшись с неискажающим перераспределением доходов, индивиды воспримут это как результат действия рыночных сил, что не изменит стратегии их поведения. В результате не будут трансформированы процессы потребления, сбережения и инвестирования, что позволит сохранить баланс между Парето-оптимальностью и общим равновесием экономической системы.

Однако сама возможность существования неискажающего распределения в реальной экономике является предметом разногласий среди ученых: одни считают, что неискажающего перераспределения не существует (чем ставят под сомнение возможность раздельного решения вопросов эффективного распределения ресурсов и перераспределения благосостояния), по мнению других, с определенной долей условности можно и в истории, и в современной экономике найти примеры неискажающего перераспределения при помощи налогов.

Неискажающие налоги, которые зависят только от неизменяемых характеристик (например, возраста, пола), называются паушальными. Обычно считается, что при паушальном налогообложении индивид ведет себя точно так же, как и до его введения. Индивиды по-прежнему стремятся к максимизации благосостояния, а ту часть дохода, которая была потеряна в результате налогообложения, считают утраченной в результате действия рыночных сил.

Поэтому паушальные налоги связаны с действием только эффекта дохода и не приводят к эффекту замещения, как другие налоги, когда индивид вынужден замещать полезные, но «подорожавшие» на величину налога блага, менее полезными, но не затронутыми налогообложением товарами, что снижает его благосостояние в большей степени, чем при паушальном налогообложении. Как правило, искажающее перераспределение в теории благосостояния связывают с действием эффекта замещения.

Современная теория благосостояния разработала ряд методов измерения потери эффективности, вызванной искажающим влиянием налогов, например, метод построения компенсационных кривых спроса и измерения чистых потерь при помощи треугольника Харбергера.

Рассмотрим ситуацию применительно к налогообложению. Пусть, например, местные органы власти вводят очередной косвенный налог на алкогольную продукцию в виде обязательной покупки фирмами, торгующими алкоголем на местном рынке, акцизных марок. Данный налог является искажающим, поскольку потребители будут переключаться на потребление других, более дешевых, но менее качественных товаров, изготовленных кустарным непромышленным способом в теневом секторе экономики, стимулируя его развитие и нанося вред своему здоровью. Не исключено, что некоторые индивиды сократят потребление данного товара, что с точки зрения государственных предпочтений может быть расценено как позитивный момент, но с точки зрения индивидов — как утрата части суверенитета потребителя.

Очевидно, что тяжесть потери благосостояния от введения данного налога равна компенсации, которую готовы заплатить и фирмы, и потребители за его устранение. Такая компенсационная плата не изменит в целом уровень их благосостояния, поскольку уровень полезности после возвращения в исходное состояние останется прежним. В этом случае груз чистых потерь, который несет государство от неэффективного налога, равен разнице между компенсацией, которую готовы заплатить фирмы и потребители за отмену данного налога, и реальными налоговыми поступлениями в местный бюджет (которые, учитывая различные способы уклонения от налогов, будут значительно ниже компенсации). В данном случае компенсационные платежи представляют собой определенную форму паушального налога, на величину которого плательщик уже не в состоянии повлиять путем изменения своего поведения, чего нельзя сказать об акцизных налогах.

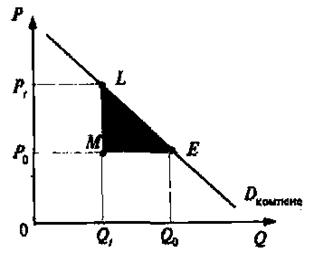

Если в результате компенсации, осуществляемой государством или другими экономическими субъектами, происходит возмещение роста цен на благо, то можно построить компенсационную кривую спроса, которая будет показывать величину изменившегося спроса при каждом значении цены с учетом того, что индивид получил компенсацию в виде дополнительного дохода. Если компенсация полностью возмещает индивиду рост цен, то его благосостояние не меняется, и кривая компенсационного спроса совпадает с обычной кривой спроса на товар. Рассмотрим графический способ нахождения чистого груза потерь от налогообложения на рис. 3.3.

Рис. 3.3. Неэффективность в налогообложении (треугольник Харбергера)

Точка Е на графике показывает исходную ситуацию, когда фирма (или индивид) приобретали благо в количестве Q0 при цене P0. После введения налога t цена с учетом налога поднялась до Рt, а количество потребляемых благ сократилось с Q0 до Qt. В результате введения налога государство получает в виде налоговых отчислений сумму в размере площади фигуры P0 Pt L M. Но фирма или потребитель готовы заплатить компенсацию за отмену данного налога, изображаемую площадью фигуры P0PtLE, чтобы только вернуться к исходному состоянию Е. В этом случае чистые потери общества от неэффективного искажающего налогообложения составят площадь фигуры MLE (треугольник Харбергера), которая располагается под кривой компенсационного спроса Dкомпенс. Мы рассмотрели неэффективность искажающих налогов. Но существуют ли в реальности паушальные налоги и являются ли они безупречными с точки зрения критериев равенства и эффективности?

Классическим примером неискажающего паушального налогообложения считается подушный налог, величина которого не зависит от доходов, расходов или состояния индивидов, а определяется только наличием самого объекта налогообложения — физического лица определенного пола и возраста.

История экономики знает множество примеров такого налогообложения: средневековые подушные налоги, колониальные налоги на местное население, избирательные налоги, просуществовавшие на южных штатах США до 60-х годов XX в. и дававшие право голоса только тем, кто платит эти налоги, и т.д. Относительно недавний пример введения подушного налога связан с попыткой М. Тэтчер в конце 80-х годов «приживить» средневековый налог в современной Великобритании в форме коммунального налога.

Однако, как подтверждает история, подушные налоги вызывают яростное сопротивление населения из-за своей регрессивности (богатый платит в виде данного налога меньшую долю от своего дохода, чем бедный) и, следовательно, несправедливости. Великобритания тоже не стала исключением: в 1993 г. данный налог, ставший одной из причин ухода Тэтчер из большой политики, был отменен.

Вместе с тем, как считают некоторые ученые, несправедливый характер паушального налогообложения не отменяет его неискажающего и вследствие этого — более эффективного, чем у других налогов, характера.

Подушные налоги отменялись не потому, что были неэффективны, а ввиду того, что вызывали рост социальной напряженности, которая в целом отрицательно сказывалась на развитии экономики.

Как видим, возникает неоднозначная ситуация: неискажающее распределение не входит в противоречие с критерием эффективности, но в то же время подушные налоги, которые представляет едва ли не единственный реально существующий пример неискажающего перераспределения, противоречат требованиям справедливости, являясь по своему характеру регрессивными, что в сознании большинства людей ассоциируется с несправедливостью, так как бедные в качестве налогов отчисляют государству большую долю своих доходов, чем богатые.

В то же время, искажающее перераспределение, к которому относят, например, прогрессивное налогообложение, при котором средняя ставка налога возрастает с ростом доходов, воспринимается обществом как более справедливое, но с позиции их искажающего воздействия на экономическое поведение (снижение стимулов к труду, предпринимательству, инвестированию) — менее эффективное.

Таким образом, и в сфере налогообложения имеет место выбор между конфликтующими целями справедливости и эффективности. «Хорошей» налоговой системой считается та, что: 1) не препятствует и не создает искажений эффективному распределению ресурсов; 2) является справедливой по отношению к различным индивидам.

Первое условие предполагает, что налоговая система как минимум не создает искажающих эффектов в экономике и как максимум является Парето-эффективной, т.е. при действии данной системы ни один индивид не может улучшить свое благосостояние без ухудшения положения другого. Но чаще всего в реальности встречаются ситуации, когда налоговая система улучшает благосостояние одних, ухудшая благосостояние других. И здесь поможет решить вопрос о приемлемости или неприемлемости для общества данной налоговой системы второе условие оптимального, с точки зрения общества, налогообложения — налоговой справедливости.

В экономической теории благосостояния различают два вида справедливости: горизонтальную и вертикальную. Горизонтальная справедливость основывается на принципе равного отношения к одинаковым индивидам в экономике. Применительно к области налогообложения критерий горизонтальной эффективности состоит в том, что индивиды, получающие одинаковые доходы, несут равное налоговое бремя. Отметим, что данный критерий справедливости базируется на осязаемой и измеряемой (в отличие от полезности) переменной — доходе, что, с одной стороны, является удобным в реальной практике исчисления налогов, но, с другой стороны, — слишком «узким», чтобы дать точную оценку одинакового положения индивидов с позиции их благосостояния.

Так, фактор дохода не учитывает корректирующего действия на него таких параметров, как здоровье, образование, потребности и др. Например, больной человек, большая часть дохода которого тратится на лекарства, получает меньшее удовлетворение от такого же по величине дохода, чем здоровый человек, тратящий его на удовольствия и развлечения. Поэтому одинаковый налог с одинаковых доходов и больного, и здорового вряд ли можно назвать справедливым.

Очевидно, чтобы дать более точную оценку реального положения индивидов, с точки зрения изменения их благосостояния в результате налогообложения, необходимо отойти от принятых в теории благосостояния допущений об идентичности индивидуальных функций полезности. Огромное количество материальных и нематериальных факторов, влияющих на благосостояние индивидов, которые невозможно учесть в реальности, свидетельствует о том, что довольно редко можно встретить «одинаковых» индивидов, имеющих одинаковое благосостояние, даже если их доходы равны. Поэтому чаще всего вопрос о справедливости налогообложения рассматривается в отношении индивидов, имеющих различное благосостояние.

Вертикальная справедливость применительно к налогообложению требует, чтобы налоговое бремя в большей мере несли те, кто получает более высокие доходы. Данный принцип, таким образом, устанавливает взаимосвязь между уровнем доходов и налогов, обосновывая тем самым существование прогрессивного налогообложения. В свою очередь концепция прогрессивного налогообложения базируется на одной из основных теоретических предпосылок концепции благосостоянии — об убывающей предельной полезности от дохода, согласно которой предельные

2015-05-05

2015-05-05 2272

2272