Для выявления зависимости финансовых результатов деятельности от издержек и объёмов реализации используется операционный анализ.

Операционный анализ предприятия

анализ результатов деятельности предприятия на основе соотношения объемов производства, прибыли и затрат, позволяющий определить взаимосвязи между издержками и доходами при разных объемах производства. Его задачей является нахождение наиболее выгодного сочетания переменных и постоянных издержек, цены и объёма реализации. Этот вид анализа считается одним из наиболее эффективных средств планирования и прогнозирования деятельности предприятия.

Наиболее часто используемые финансовые показатели для проведения операционного анализа следующие:

1. Коэффициент изменения валовых продаж (Кивп), характеризует изменение объема валовых продаж текущего периода по отношению к объему валовых продаж предыдущего периода.

Кивп = (Выручка за текущий год - Выручка за прошлый год) / Выручка за прошлый год

2. Коэффициент валовой маржи (Квм). Валовая маржа (сумма для покрытия постоянных затрат и формирования прибыли) определяется как разница между выручкой и переменными затратами.

Квм = Валовая маржа / Выручка от реализации

Аналогичным образом рассчитываются вспомогательные коэффициенты:

Коэффициент производственной себестоимости реализованной продукции = Себестоимость реализованной продукции / Выручка от реализации

Коэффициент общих и административных издержек = Сумма общих и административных издержек / Выручка от реализации и т.п.

3. Чистая прибыль и коэффициент чистой прибыли (прибыльность продаж) (Кчп).

Кчп = Чистая прибыль / Выручка от реализации

Данный коэффициент показывает, насколько эффективно «сработала» вся менеджерская команда, включая производственных менеджеров, маркетологов, финансовых менеджеров и т. п.

4. Точка безубыточности (порог рентабельности) – это такая выручка (либо количество продукции), которая обеспечивает полное покрытие всех переменных и условно-постоянных затрат при нулевой прибыли. Любое изменение выручки в этой точке приводит к возникновению прибыли или убытка.

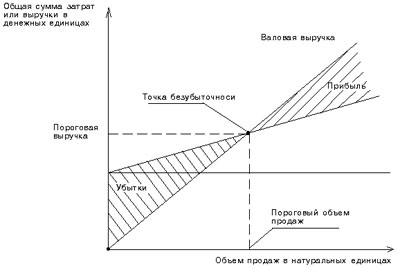

Порог рентабельности можно определить как графическим (рисунок 1), так и аналитическим способом.

При графическом методе точку безубыточности (порог рентабельности) находят следующим образом:

1) находим на оси У значение постоянных затрат и наносим на график линию постоянных затрат, для чего проводим прямую, параллельную оси Х;

2) выбираем какую-либо точку на оси Х, т.е. какую-либо величину объема продаж, рассчитываем для данного объёма величину совокупных затрат (постоянных и переменных). Строим прямую на графике, отвечающую этому значению;

3) выбираем снова любую величину объема продаж на оси Х и для нее находим сумму выручки от реализации.

Строим прямую, отвечающую этому значению. Точка безубыточности на графике – это точка пересечения прямых, построенных по значению совокупных затрат и валовой выручки (рисунок 1). В точке безубыточности получаемая предприятием выручка равна его совокупным затратам, при этом прибыль равна нулю. Размер прибыли или убытков заштрихован. Если предприятие продает продукции меньше порогового объема продаж, то оно терпит убытки, если больше – получает прибыль.

Рисунок 1. Графическое определение точки безубыточности (порога рентабельности)  Порог рентабельности = Постоянные затраты/ Коэффициент валовой маржи

Можно рассчитывать порог рентабельности как всего предприятия, так и отдельных видов продукции или услуг. Предприятие начинает получать прибыль, когда фактическая выручка превышает пороговую. Чем больше это превышение, тем больше запас финансовой прочности предприятия и больше сумма прибыли.

5. Запас финансовой прочности. Превышение фактической выручки от реализации над порогом рентабельности.

Запас финансовой прочности = выручка предприятия - порог рентабельности

Сила воздействия операционного рычага (показывает, во сколько раз изменится прибыль при изменении выручки от реализации на один процент и определяется как отношение валовой маржи к прибыли).

P.S. При проведении операционного анализа недостаточно только рассчитать коэффициенты, необходимо на основании расчётов сделать правильные выводы:

Порог рентабельности = Постоянные затраты/ Коэффициент валовой маржи

Можно рассчитывать порог рентабельности как всего предприятия, так и отдельных видов продукции или услуг. Предприятие начинает получать прибыль, когда фактическая выручка превышает пороговую. Чем больше это превышение, тем больше запас финансовой прочности предприятия и больше сумма прибыли.

5. Запас финансовой прочности. Превышение фактической выручки от реализации над порогом рентабельности.

Запас финансовой прочности = выручка предприятия - порог рентабельности

Сила воздействия операционного рычага (показывает, во сколько раз изменится прибыль при изменении выручки от реализации на один процент и определяется как отношение валовой маржи к прибыли).

P.S. При проведении операционного анализа недостаточно только рассчитать коэффициенты, необходимо на основании расчётов сделать правильные выводы:

- разработать возможные сценарии развития предприятия и просчитать результаты, к которым они могут привести;

- отыскать наиболее выгодные соотношения между переменными и постоянными затратами, ценой продукции и объёмом производства;

- определиться с тем, какие направления деятельности (производство каких видов продукции) необходимо расширять, а каких сворачивать.

P.P.S. Результаты операционного анализа в отличие от результатов других видов финансовых анализов деятельности предприятия обычно являются коммерческой тайной предприятия.

|

Порог рентабельности = Постоянные затраты/ Коэффициент валовой маржи

Можно рассчитывать порог рентабельности как всего предприятия, так и отдельных видов продукции или услуг. Предприятие начинает получать прибыль, когда фактическая выручка превышает пороговую. Чем больше это превышение, тем больше запас финансовой прочности предприятия и больше сумма прибыли.

5. Запас финансовой прочности. Превышение фактической выручки от реализации над порогом рентабельности.

Запас финансовой прочности = выручка предприятия - порог рентабельности

Сила воздействия операционного рычага (показывает, во сколько раз изменится прибыль при изменении выручки от реализации на один процент и определяется как отношение валовой маржи к прибыли).

P.S. При проведении операционного анализа недостаточно только рассчитать коэффициенты, необходимо на основании расчётов сделать правильные выводы:

Порог рентабельности = Постоянные затраты/ Коэффициент валовой маржи

Можно рассчитывать порог рентабельности как всего предприятия, так и отдельных видов продукции или услуг. Предприятие начинает получать прибыль, когда фактическая выручка превышает пороговую. Чем больше это превышение, тем больше запас финансовой прочности предприятия и больше сумма прибыли.

5. Запас финансовой прочности. Превышение фактической выручки от реализации над порогом рентабельности.

Запас финансовой прочности = выручка предприятия - порог рентабельности

Сила воздействия операционного рычага (показывает, во сколько раз изменится прибыль при изменении выручки от реализации на один процент и определяется как отношение валовой маржи к прибыли).

P.S. При проведении операционного анализа недостаточно только рассчитать коэффициенты, необходимо на основании расчётов сделать правильные выводы:

2015-02-04

2015-02-04 1000

1000