Описание метода

Метод аннуитетов исходит из модели, соответствующей методу определения стоимости капитала. Только эта модель оценивается на основе другой целевой функции (аннуитета).

Аннуитет - это последовательность платежей одинаковой величины, которые производятся в каждый период рассматриваемого интервала времени.

Его можно интерпретировать как сумму, которую инвестор может изымать в каждый период при осуществлении какого-либо проекта. Аннуитет инвестиционного объекта эквивалентен стоимости капитала того же объекта, т.е. обе эти величины могут быть преобразованы друг в друга по правилам финансовой математики. Применение метода аннуитетов имеет смысл только в определенных ситуациях, о чем еще будет изложено далее. С учетом этого ограничения для метода аннуитетов действуют следующие критерии выгодности64:

Инвестиционный объект абсолютно выгоден, если его аннуитет выше нуля. Объект инвестирования относительно выгоден, если его аннуитет выше, чем у любого другого предлагаемого на выбор объекта.

При вычислении аннуитета платежи, представленные в определенной последовательности, как правило, относятся к концу периода (платежи в качестве доплаты). Далее будем исходить именно из этого. В качестве рассматриваемого интервала времени всегда выбирается срок эксплуатации объекта.

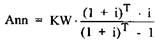

Аннуитет (Ann) инвестиционного объекта можно рассчитать умножением стоимости капитала (KW) объекта на коэффициент восстановления65. Последний зависит от расчетной процентной ставки (i) и срока эксплуатации (Т). Аннуитет рассчитывается по следующей формуле:

При оценке абсолютной выгодности, как это видно из указанной выше формулы, метод аннуитетов приводит к тем же результатам, что и метод определения стоимости капитала. Это справедливо и для оценки относительной выгодности, если срок эксплуатации взятых для сравнения объектов одинаков, поскольку тогда коэффициенты восстановления идентичны. В случае различий сроков эксплуатации оценки также могут быть различны. З десь необходимо при применении метода аннуитетов принять допущение в отношении последующих объектов при сравнении альтернативных инвестиционных объектов. Этот аспект будет рассмотрен ниже.

Пример

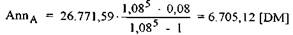

Здесь рассматривается приводимый уже в предыдущем разделе пример. Для альтернативы А имеем:

сящих проценты по расчетной процентной ставке, вместо метода аннуитетов следует применять метод определения стоимости капитала.

Напротив, если исходить из возможности (для) бесконечного числа идентичных повторений реализации объектов инвестирования, то в этом случае это допущение, как правило, оказывается неверным. Здесь метод аннуитетов следует использовать совместно с методом определения стоимости капитала. Тогда по формуле для расчета фактической стоимости постоянной ренты из аннуитета какого-либо объекта, совпадающего с аннуитетами всех последующих инвестиций, можно определить стоимость капитала для бесконечной цепи идентичных объектов. Формула фактической стоимости или стоимости капитала постоянной ренты выглядит следующим образом:

аннуитет

| расчетная процентная ставка |

стоимость капитала =

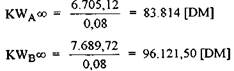

Подставив данные из примера, получим:

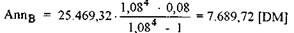

В силу иного, чем у альтернативы А, срока эксплуатации полученный для альтернативы В коэффициент восстановления имеет другое значение. Аннуитет составляет:

Оба объекта имеют положительный аннуитет, поэтому они абсолютно выгодны. При оценке относительной выгодности нужно учитывать, что аннуитеты относятся к различным периодам времени (разным периодам эксплуатации) и вследствие этого охватывают разное число платежей. И хотя аннуитет объекта В выше, он соответствует более короткому промежутку времени. В такого рода случаях метод аннуитетов следует применять лишь в порядке исключения66.

В случае действия принятого в методе определения стоимости капитала допущения о возможности осуществления в будущем инвестиций, прино-

В этой ситуации вследствие более высокой стоимости капитала бесконечной цепи объектов инвестиционный объект В является относительно выгодным.

Оценка метода

Оценка метода аннуитетов в значительной степени сходна с оценкой метода определения стоимости капитала. В обеих этих моделях совпадают принятые в них допущения и необходимые исходные данные. Вычисление аннуитета требует лишь незначительно больших затрат, чем расчет стоимости капитала.

Конечно, во многих случаях можно отказаться от расчета аннуитета. В анализе абсолютной выгодности метод определения стоимости капитала приводит к тому же самому результату, а при равных сроках эксплуатации рассматриваемых объектов это справедливо и для относительной выгодности. Как упоминалось выше, при различных сроках эксплуатации следует применять метод определения стоимости капитала. К тому же, если расчетные процентные ставки отдельных периодов не совпадают, аннуитет, в противоположность стоимости капитала, можно определить лишь приблизительно67. Аннуитет необходим для определения стоимости капитала для бесконечной инвестиционной цепи.

.

Однако по сравнению с методом определения стоимости капитала метод аннуитетов имеет преимущество относительно трактования. Аннуитет - это отнесенная к определенным периодам величина. Он представляет собой особую форму "средней прибыли" и тем самым может быть легче истолкован,

чем стоимость капитала68.

3.1.3.4. Метод определения внутренней процентной ставки

Описание метода

Метод определения внутренней процентной ставки также в значительной мере основывается на той же смоделированной ситуации, что и метод определения стоимости капитала. В нем лишь несколько модифицированы условия, касающиеся компенсации различий в затратах и сроках эксплуатации, а также рассматривается другая целевая функция (внутренняя процентная ставка).

В случае внутренней процентной ставки речь идет о ставке, которая при применений в качестве расчетной процентной ставки приводит к нулевому значению стоимости капитала69.

[инвестирование "осуществляется изолированно", а внутренняя процентная!£^ не зависит от процентной ставки, по которой могут быть вложены высвобождающиеся финансовые средства72.

При осуществлении изолированного инвестирования стоимость предназначенного для инвестиций имущества, рассчитанная на основе внутренней Процентной ставки, в любой момент планового периода меньше или равна нулю73. Это соответствует действительности, если:

- сумма всех нетто-платежей больше или равна нулю:

и

и

- сумма всех приходящихся на моменты времени t=0,..., t* нетто-платежей

всякий раз меньше или равна нулю, причем t* обозначает момент

времени, на который приходится последнее превышение выплат над

поступлениями:

Внутренняя ставка процента представляет собой начисление процентов на капитал, затрачиваемый на реализацию инвестиционного объекта в различные моменты времени70.

В методе определения внутренней процентной ставки используются следующие критерии выгодности (при этом необходимо с определенными ограничениями сделать ссылку на то, что применение этого метода целесообразно не во всех ситуациях принятия решений)71:

Эти особенности выполняются и в случае нормальных инвестиций, т.е. такого вида инвестиций, платежный ряд которых имеет только однократное чередование знака75.

2015-05-06

2015-05-06 2971

2971