Понятие инвестиционного потенциала неразрывно связано с другими общими терминами, относящимися к сфере инвестиционной деятельности, такими как инвестиционный риск и инвестиционный климат.

Инвестиционный климат - это политическое, социальное и экономическое положение в стране, которое с точки зрения потенциальных инвесторов (государственных и частных) является доходным, и они вкладывают в ее экономику свои капиталы, чтобы способствовать их эффективному использованию, если государство при этом дает гарантию сохранения и свободную репатриацию прибыли.

Важный фактор формирования инвестиционного климата — предоставление гарантий инвесторам. При нынешнем состоянии экономики соответствующие возможности государства резко ограничены. Однако с учетом острого дефицита долгосрочных инвестиционных ресурсов господдержка зарубежных инвесторов (разумеется, адресная, конкурсная и сконцентрированная в точках экономического роста) безальтернативна. В этой связи, закон, о котором идет речь, предоставляет иностранным инвесторам такие гарантии, как: полная и безусловная защита их прав на инвестиции и интересов и условий предпринимательской деятельности на территории России; использование на этой территории и перевод за ее пределы доходов, прибыли и других правомерно полученных денежных доходов (естественно, после уплаты предусмотренных законодательством налогов и сборов).

К числу факторов формирования благоприятного инвестиционного климата относятся шаги по развитию соответствующей правовой базы. К этому следует добавить, что вступившая в действие первая часть Налогового кодекса РФ содержит положения, касающиеся обеспечения стабильности, прозрачности и предсказуемости налогообложения. Документом, в частности, предусмотрено, что акты законодательства о налогах (сборах) вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее первого числа очередного налогового периода по налогу (сбору), а федеральные законы, вносящие изменения в Налоговый кодекс РФ в части установления новых налогов, а также акты законодательства субъектов РФ о налогах и сборах и акты представительных органов местного самоуправления, вводящие налоги (сборы), вступают в силу не ранее 1 января года, следующего за годом их принятия. Определено далее, что акты законодательства о налогах и сборах, ухудшающие положение налогоплательщиков, не имеют обратной силы, а акты, смягчающие его, имеют.

И все же инвестиционный климат в России остается в целом неблагоприятным: объем иностранных инвестиций, как уже отмечалось, не отвечает потребностям страны, а иностранные инвесторы занимают выжидательную позицию. К основным факторам консервации неблагоприятного инвестиционного климата прежде всего относится очевидное отсутствие результативной государственной инвестиционной политики, мизерность государственных гарантий. Недостаточное участие государства в инвестиционном процессе, мягко говоря, слабо стимулирует частного отечественного и иностранного инвестора к финансированию развития реального сектора экономики.

Другой негативный фактор — поведение естественных монополий, в том числе их ценовая политика. Если государство своей экономической политикой перенесло бремя инвестиций на частного инвестора, оно обязано создавать условия, при которых предприятия могли бы зарабатывать средства на инвестиционную деятельность. В этой связи одна из важнейших, но не решенных пока задач госрегулирования — не допускать роста цен на продукцию и услуги естественных монополий и тем самым роста затрат в данной части издержек производства предприятий реального сектора.

Из кредитных рейтингов, рассчитываемых для отдельных стран (так называемых суверенных рейтингов), наиболее известны в мире рейтинги агентств Moody's, Standart and Poor's (S&P), Fitch- IBCA, Dun & Bradstreet и рейтинговых агентств британской газеты «Financial Times» и британского журнала «Еиготопеу». Так, Moody's присваивает странам (а также их компаниям, если они заказали у этого агентства исследование на определение своею рейтинга как заемщика) один из 19 рейтингов, начиная с высшего Ааа и далее по нисходящей Aal, Аа2, АаЗ, Al, А2, A3, Baa1, Ваа2, ВааЗ, которые считаются приемлемыми для осуществления инвестиций, и кончая Ba1, Ва2, ВаЗ, B1, В2, ВЗ, Саа, Са, С, которые считаются неприемлемыми для осуществления инвестиций. Схожую методику использует S&P в рамках своего суверенного рейтинга, т. е. по странам и территориям, присваивая им 23 кредитных рейтинга от AAA, АА+, АА, AAU-, А+, А, А — до многочисленных рейтингов с буквой В и кончая рейтингами ССС+, ССС, ССС-, СС, С, С1, Д.

По сообщению новостного портала «Пронедра» от 24 октября 2014 г., рейтинг Российской Федерации, озвученный агентством Standard & Poor’s, не оправдал опасения инвесторов. Аналитики S&P подтвердили долгосрочный инвестиционный рейтинг BBB- (данный индекс был присвоен в 2005 году), сохранив при этом прогноз на уровне «негативного». Это означает, что внешняя позиция России в ближайшее время не ослабнет, а ожидания по госдолгу в 2014–2017 году не вызывают опасений специалистов. Что касается ВВП, то, по мнению S&P, прирост показателя с 2014 по 2017 год будет сохраняться на уровне 1%[4].

29 октября 2014 года Всемирный Банк опубликовал результаты рейтинга Doing Business 2015, который оценивает качество регуляторной среды (один из факторов инвестиционной привлекательности) в 189 странах. В этом году Россия заняла в нем 62 место, опередив всех партнёров по БРИКС.

Иностранные инвестиции могут осуществляться в различных формах.

Они подразделяются на прямые, портфельные и прочие. К прямым иностранным инвестициям относятся инвестиции, вкладываемые юридическими или физическими лицами, полностью владеющими предприятием или контролирующими не менее десяти процентов акций предприятия. Портфельные иностранные инвестиции включают в себя покупку акций, векселей и других ценных бумаг. Их доля составляет менее десяти процентов в общем акционерном капитале компании. Иностранные инвестиции, не попадающие под определение прямых и портфельных, следует относить к прочим. Как правило, в данном случае речь идет о торговых и прочих кредитах, банковских вкладах, и т. д.

Экономическая жизнь современной России во многом определяется оборотом промышленного капитала, связанного с инвестиционным циклом. Помимо внутренних инвестиций, являющихся основными характеристиками инвестиционного цикла, Россия с конца 1980-х гг. пытается активно использовать и иностранные инвестиции. Использование иностранных инвестиций является объективной необходимостью, обусловленной системой участия экономики страны в международном разделении труда и переливом капитала в отрасли, свободные для предпринимательства.

Подобно другим странам Россия рассматривает иностранные инвестиции как фактор ускорения экономического и технического прогресса, обновления и модернизации производственного аппарата, овладения передовыми методами организации производства, обеспечения занятости, подготовки кадров, отвечающих требованиям рыночной экономики.

Инвестиционная активность является одним из слабых мест в российской экономике с начала рыночных реформ. В случае перехода от одной хозяйственной системы к другой требуется гораздо больший объем инвестиций для обеспечения эффективного перехода.

Специфические условия нашей страны делают этот процесс не имеющим аналогов в мире. Проблемная специфика России выражается в обширности территории, неразвитости коммуникационной структуры, в наличии устаревшего производственного аппарата, гипертрофированности военно-промышленного комплекса при отсутствии целого ряда производств, необходимых гражданской экономике, а также в слабом сельском хозяйстве.

Для перевода всего народно-хозяйственного комплекса на рыночную основу модернизации экономики, усиления ее социальной ориентации требуются огромные капитальные вложения. С помощью средств зарубежных инвесторов возможно решение таких экономических задач, как:

– пополнение собственного капитала российских предприятий в целях долгосрочного развития;

– аккумулирование заемных средств российскими предприятиями для реализации конкретных инвестиционных проектов;

– пополнение федерального и местных бюджетов субъектов Российской Федерации;

– проведение эффективной реструктуризации внешнего долга страны путем его конвертации в государственные облигации с последующим размещением их среди зарубежных инвесторов.

Таким образом, процесс привлечения иностранного капитала имеет существенное значение для всех стран, в том числе и Российской Федерации, поскольку носит универсальный характер. Привлечение иностранных инвестиций в российскую экономику приобрело в настоящее время особое значение, а формирование благоприятного инвестиционного климата в стране обусловливает необходимость кардинальных преобразований в инвестиционной политике, проводимой государством.

В целом, инвестиционный климат РФ, несмотря на санкции Евросоюза, остается довольно привлекательным для иностранных инвесторов, в частности тех стран, которые не вводили санкции против России.

2. МЕТОДИЧЕСКИЕ ОСНОВЫ ОЦЕНКИ ИНВЕСТИЦИОННОГО ПОТЕНЦИАЛА КАК СОСТАВЛЯЮЩАЯ ИНВЕСТИЦИОННОГО КЛИМАТА

2.1 Методика оценки инвестиционного потенциала

В настоящее время проблемы оценки инвестиционного потенциала региона рассматриваются в ряде научных трудов. Существует несколько методик, каждая из которых использует определенные подходы к формированию структуры факторов и методов оценки. В целом в рамках существующих подходов можно выделить три группы методов, используемых для диагностики условий и факторов, оказывающих влияние на развитие регионов: экономико-математические методы, методы факторного анализа и методы экспертных оценок.

К основным математическим моделям относят следующие[5]:

1. Метод суммы мест — предполагает предварительное ранжирование всех регионов по каждому показателю, характеризующему инвестиционный потенциал. При этом первые места присваиваются наилучшим значениям. Вычислив суммы мест по всем рассматриваемым показателям, можно установить ранги регионов по состоянию инвестиционного потенциала.

2. Метод балльных оценок отличается тем, что регионам, имеющим наилучшие значения показателей, присваиваются наивысшие баллы.

3. Метод многомерной средней устраняет недостаток двух предыдущих методов. Метод заключается в том, что по каждому показателю, характеризующему потенциал, вычисляется средняя величина по стране, а показатели каждого региона соотносятся с ней. Так, каждый регион получает по каждому показателю свой коэффициент, из которых на заключительном этапе рассчитывается средний. Чем выше средняя оценка, тем выше рейтинг.

4. Метод «Паттерн» отличается от многомерной средней тем, что в качестве основания стандартизованных значений индикаторов берутся не средние показатели по стране, а наилучшие значения.

Существующие методы сводятся к достаточно примитивным математическим моделям, основное достоинство которых — простота использования. Недостатками моделей являются: необоснованность включения показателей в модель, невозможность определения вклада каждого показателя в итоговую оценку, и наличие экспертных оценок.

Для ряда статистических методов, применяемых для изучения скрытых явлений и связей в региональной экономике, представленных многомерными наборами наблюдаемых величин, общим термином служит «факторный анализ». В состав методов анализа факторов включают два вида моделей — непосредственно факторные и регрессионные[6].

При использовании регрессионного анализа акцент делается на выявлении веса каждого факторного признака, воздействующего на результат, на количественную оценку чистого воздействия данного фактора при элиминировании остальных. А другой подход основан на представлении о комплексном характере изучаемого явления, выражающемся во взаимосвязях отдельных признаков.

Акцент в факторном анализе делается на исследовании внутренних причин, формирующих специфику изучаемого явления, на выявлении обобщенных факторов, которые стоят за соответствующими конкретными показателями. Факторный анализ не требует априорного разделения признаков на зависимые и независимые, так как все признаки в нем рассматриваются как равноправные. Здесь нет допущения о неизменности всех прочих условий, свойственного корреляционно-регрессионного анализу.

Факторный анализ применяется для исследования явлений, количественное отражение которых трудно осуществить с помощью одномерной модели. Задачей факторного анализа является определение размерности изучаемого сложного явления (нахождение минимального числа существенных факторов, описывающих его) и построение обобщенного индекса, значения которого определяются факторными весами объектов.

Еще одним распространенным методом оценки инвестиционного потенциала региона является метод экспертных оценок. Преимущество его заключается в использовании не только информации, основанной на статистических временных показателях, но и нерегулярной информации сугубо качественного характера. Подобная оценка предполагает разносторонний анализ, основанный на установлении количественных характеристик объекта и аргументированных суждениях специалистов.

Принцип метода заключается в следующем: субъект сначала анализируется по-факторно, а затем по каждому фактору даётся обоснование базы сравнения (выводят среднюю, наиболее часто встречающиеся, или срединное значение), её принимают за единицу. Остальные значения также переводят в коэффициенты в зависимости от конкретного значения и нормативной величины. Сложность метода заключается в субъективизме установления критериальных нормативных индикаторов и взвешенности весов по факторам.

Методики факторного анализа и экспертных оценок позволяют объединять регионы в группы со сходными условиями инвестиционной деятельности (ранжировать регионы) в результате чего составляется рейтинг. Каждому региону присваивается ранг, соответствующий его месту в общем ряду. Более предпочтительному объекту присваивается 1-й ранг.

Таким образом, решение об осуществлении инвестиционной деятельности в том или ином регионе принимается инвестором, исходя из присвоенного региону рейтинга инвестиционной привлекательности. На сегодняшний день это самый популярный способ принятия решения.

Рассмотрим подробнее основные методики, используемые для определения инвестиционного потенциала регионов.

1. Методика рейтингового агентства «Эксперт РА»[7]

Сущность методики заключается в использовании двух составляющих инвестиционной привлекательности регионов: инвестиционного потенциала и инвестиционного риска.

Величина инвестиционного потенциала определяется значениями ресурсно-сырьевого, трудового, производственного, инновационного, институционального, инфраструктурного, финансового, потребительского и туристического потенциалов, каждый из которых описывается системой показателей. Ранг региона определяется количественной оценкой его потенциала, как доли в суммарном потенциале всех субъектов России.

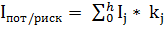

Обобщающим показателем инвестиционного потенциала (риска) выступает сумма множества средневзвешенных оценок по группам факторов:

* (1)

* (1)

где I пот/риск — обобщающая взвешенная оценка инвестиционного потенциала/риска;

Ij — оценка j–го показателя (фактора);

Kj*- весовой коэффициент, отражающий относительную значимость j–го показателя (фактора) в оценке инвестиционного потенциала;

h — число потенциалов (или рисков).

Оценка весов вклада каждой составляющей в совокупный потенциал получается в результате опросов, проводимых среди экспертов. Результатом является сформированный рейтинг, согласно которому регионы распределены по 12 группам.

Взаимосвязь инвестиций, риска и потенциала характеризуется местом каждого региона в координатной плоскости, по оси ординат которой отложены суммарные инвестиции, приходящиеся на 1 % потенциала региона, а по оси абсцисс — индекс инвестиционного риска.

Преимуществом методики является его реализация на практике. А недостатками — трудоемкость и дороговизна; отсутствие объективного критерия достоверности; отсутствие взаимосвязи между составляющими инвестиционной привлекательности и результатом ее реализации; непрозрачность сведения составляющих в интегральный показатель.

2. Методика Совета по изучению производительных сил Министерства экономического развития РФ и РАН (авторы — Райзман И. И., Гришина И. В., Шахназаров А. Г. и др.)[8].

Согласно методике основными структурными элементами инвестиционного климата региона являются инвестиционный потенциал, инвестиционные риски, инвестиционная привлекательность и активность. Инвестиционный климат характеризуется соотношением инвестиционного потенциала и риска. При этом математическая модель взаимосвязи инвестиционного климата и активности в методике отсутствует.

В методике приводится классификация российских регионов по типам инвестиционного климата (см. Таблицу 1)[9].

Таблица 1. Типы инвестиционного климата регионов России

| № п/п | Наименование кластера инвестиционного климата | Краткая характеристика кластера |

| А. Регионы с благоприятным инвестиционным климатом | ||

| А1 | Мегаполисный | X > 1,2; Y > 1,0; E = 0,9 |

| А2 | Монопродуктовый (нефть, газ) | X > 1,6; Y > 4,0; E > 1,4 |

| А3 | Приморский | Приморские новопромышленные регионы с высоким природно-географическим потенциалом: X > 1,0; Y > 1,0; 0,9 < E < 1,7 |

| А4 | Индустриально диверсифицированный | X > 1,0; 0,9 < Y < 1,5; 0,7 < E < 1,3 |

| Б. Регионы с умеренно благоприятным инвестиционным климатом | ||

| Б | Старопромышленный | Регионы со средней инвестиционной привлекательностью и повышенным уровнем ее использования: 0,8 < X < 1,0; 0,9 < Y < 1,1; 1,0 < E < 1,2 |

| В. Регионы со средним инвестиционным климатом | ||

| В | Переходный к неблагоприятному | Регионы с умеренно пониженной инвестиционной привлекательностью и неудовлетворительным уровнем ее использования: 0,8 < X < 1,0; 0,7 < Y < 1,4; 0,8 < E < 1,0 |

| Г. Регионы с неблагоприятным инвестиционным климатом | ||

| Г | Неблагоприятный | Регионы пониженного уровня инвестиционной привлекательности и активности, и слабого развития рыночных отношений: X < 1,0; 0,6 < Y < 1,5; 0,6 < E < 2,2 |

| Д. Регионы с крайне неблагоприятным инвестиционным климатом | ||

| Д1 | Низкопотенциальный | Регионы низкого инвестиционного потенциала и слабого развития рыночных отношений: X < 0,6; 0,6 < Y < 0,8; E > 1,0 |

| Д2 | Высокорисковый | Регионы (в основном южносибирские) высоких инвестиционных некоммерческих расходов (кроме этнополитических): 0,3 < X < 0,8; Y < 1,0; E > 1,0 |

| Д3 | Северокавказский | Регионы высоких этнополитических и криминальных рисков: X < 0,6; 0,7 < Y < 0,8; E > 1,0 |

Преимуществами методики являются: определение функции причинно-следственной взаимосвязи инвестиционной привлекательности и активности; возможность обоснования достоверности результатов — применение критерия степени тесноты корреляционной связи между категориями; большинство показателей оценивается статистическими методами (бальные оценки используются для менее чем 1/10 показателей).

Недостаток заключается в непрозрачности методики определения показателей, составляющих инвестиционный потенциал и риски.

При наличии уже имеющихся подходов и методик, исследование региональной инвестиционной проблематики должно основываться на системном подходе, который учитывал бы позитивные и негативные стороны каждой методики в отдельности.

2015-06-05

2015-06-05 2355

2355