В торговле тем или иным товаром сложились определённые традиции по способу определения мировой цены.

На биржевые товары мировые цены формируются на ведущих мировых товарных биржах.

На машины и оборудование мировые цены формируют крупнейшие производители того или иного вида машин и оборудования из Европы, Соединённых Штатов Америки, Японии и других развитых стран.

Для получения информации о мировых ценах экспортёры и импортёры используют справочные цены (официальные цены поставщиков), аукционные, биржевые, цены торгов, предложений и фактических сделок. Сведения о них содержатся в отраслевых журналах, ежегодниках, справочниках и другой периодике, в частности в ежемесячнике ЮНКТАД "Monthly Commodity Price Bulletin", в ежемесячнике МВФ "International Financial Statistics", в издании ВНИКИ - "Бюллетене иностранной коммерческой информации".

11. Хеджированиефорвардных контрактов с помощью баржевых фьючерсов.

Экономика западных стран в 70-80-е годы характеризовалась беспрецедентной неустойчивостью цен практически на все товары. Для минимизации рисков ценовых колебаний в отношении как уже имеющихся запасов товаров, так и товаров, являющихся предметом будущих поставок, многие предприятия обратились к фьючерсным рынкам, присоединившись к производителям и потребителям сельскохозяйственных продуктов, которые уже многие десятилетия использовали фьючерсные контракты для страхования цен.

В настоящее время рынок производных инструментов на сырую нефть и нефтепродукты занимает значительную долю мирового товарного и финансового рынков. С каждым годом обороты торгов по беспоставочным нефтяным контрактам растут, на рынок приходят новые операторы, возникают новые торговые площадки, инструменты и услуги. Причиной такого бурного развития (рынок очень молодой, ему чуть больше 10 лет) является явная потребность крупных мировых экспортеров и импортёров нефти в инструментах страхования рыночных рисков, - высокая волатильность4, хорошая ликвидность и низкая корреляция с какими-либо финансовыми рынками (большой плюс с точки зрения диверсификации рисков при создании инвестиционного портфеля).

Привлекательность рынка для экспортёров и импортёров нефти и нефтепродуктов очевидна: заключение фьючерсных и опционных контрактов позволяет производителям (или потребителям) прогнозировать свои будущие денежных потоки, фиксируя цену будущей реализации (приобретения) нефти посредством фьючерсов либо определяя минимально (максимально) допустимую цену продажи (покупки) через опционы.

Хеджирование это совокупность инструментов для управления рисками. Хеджер использует инструменты управления рисками для защиты своей позиции от ценовых колебаний, которые могут сократить её стоимость. Продавец реальных товаров ищет защиты от падения цен, покупатель защищается от повышения. Хеджирование защищает премию и уменьшает риск. Это своего рода форма страхования, за которую хеджер платит цену которая, как ожидается, будет гораздо меньше, чем возможные убытки в случае не захеджированной позиции. Захеджированная позиция открывается для того, чтобы защищать от ежедневных колебаний рынка во исполнение стратегии развития компании.

Хеджирование продажей фьючерсных контрактов.

Эта стратегия заключается в продаже на срочном рынке фьючерсных контрактов в количестве, соответствующем объему хеджируемой партии реального товара (полный хедж) или в меньшем (частичный хедж). Сделка на срочном рынке обычно заключается в момент времени, когда

продавец может с большой долей уверенности прогнозировать себестоимость реализуемой партии товара

на срочном рынке сложился уровень цен, обеспечивающий приемлемую прибыль

Например, если производитель бензина хочет хеджировать будущую цену его продажи, и издержки на переработку нефти могут быть оценены в момент ее закупки, то в этот же момент осуществляется вход в хедж, т.е. открываются позиции на срочном рынке.

Хеджирование с помощью фьючерсных контрактов фиксирует цену будущей поставки товара; при этом в случае снижения цен на рынке "спот" недополученная прибыль будет компенсирована доходом по проданным срочным контрактам (при снижении фьючерсной цены проданный фьючерс приносит прибыль). Однако, оборотной стороной медали является невозможность воспользоваться ростом цен на реальном рынке - дополнительная прибыль на рынке "спот" в этом случае, будет "съедена" убытками по проданным фьючерсам.

Другим недостатком этого способа хеджирования является необходимость постоянно поддерживать определенный размер гарантийного обеспечения открытых срочных позиций. При падения цены "спот" на реальный товар, поддержание минимального размера гарантийного обеспечения не является критическим условием, т.к. в этом случае биржевой счет продавца пополняется вариационной маржой по проданным фьючерсным контрактам; однако, при росте цены "спот" (а вместе с ней - и фьючерсной цены) вариационная маржа по открытым срочным позициям уходит с биржевого счета, и может потребоваться внесение дополнительных средств.

12. Хеджированиефорвардных контрактов с помощью баржевых опционов.

Хеджирование покупкой опциона типа "пут".

Владелец американского опциона типа "пут" имеет право (но не обязан) в любой момент времени продать фьючерсный контракт по фиксированной цене (цене исполнения опциона). Купив опцион этого типа, продавец товара фиксирует минимальную цену продажи, сохранив за собой возможность воспользоваться благоприятным для него повышением цены. При снижении фьючерсной цены ниже цены исполнения опциона, владелец исполняет его (или продает), компенсируя потери на рынке реального товара; при повышении цены, он отказывается от своего права исполнить опцион и продает товар по максимально возможной цене. Однако, в отличие от фьючерсного контракта, при покупке опциона выплачивается премия, которая пропадает при отказе от исполнения. Гарантийного обеспечения купленный опцион не требует. Т.о., хеджирование покупкой опциона типа "пут" аналогично традиционному страхованию: страхователь получает возмещение при неблагоприятном для него развитии событий (при наступлении страхового случая) и теряет страховую премию при нормальном развитии ситуации.

Хеджирование продажей опциона типа "колл".

Владелец американского опциона типа "колл" имеет право (но не обязан) в любой момент времени купить фьючерсный контракт по фиксированной цене (цене исполнения опциона). Т.о., владелец опциона может исполнить его, если текущая фьючерсная цена больше цены исполнения. Для продавца опциона ситуация обратная - за полученную при продаже опциона премию он берет на себя обязанность продать по требованию покупателя опциона фьючерсный контракт по цене исполнения.

Гарантийный депозит по проданному опциону типа "колл", рассчитывается аналогично гарантийному депозиту на проданный фьючерсный контракт. Т.о., эти две стратегии во многом схожи; отличие их заключается в том, что получаемая продавцом опциона премии ограничивает его доход по срочной позиции; в результате, проданный опцион компенсирует снижение цены товара на величину, не большую, чем полученная им премия.

13. Фондовый рынок (рынок ценных бумаг). Биржевые и небиржевые операции.

Фондовый рынок, он же рынок ценных бумаг представляет собой совокупность денежного рынка и рынка капиталов в части торговли фондовыми инструментами, удостоверяющими имущественные права своих владельцев на различные виды товаров указанных выше рынков.

Выделяют следующие основные разновидности фондовых инструментов (ценных бумаг):

- акции - простые (обыкновенные) и привилегированные акции, акции именные и на предъявителя;

- суррогаты акций - к ним относят депозитарные расписки (АДР), варранты, опционы и фьючерсы на акции, конвертируемые облигации;

- облигации - государственные облигации и облигации предприятий;

- депозитные и сберегательные сертификаты;

- векселя и чеки.

Акции - эти ценные бумаги удостоверяют долевое участие в капитале предприятия, действующего в форме акционерного общества. Они дают право на получение части его прибыли в виде дивидендов, а также право голоса на общем собрании акционеров (кроме привилегированных акций).

Конвертируемые облигации - дают право при наступлении определенных условий (как правило, по истечении некоторого времени) обменять облигации на акции предприятия.

Облигации - дают владельцу право получать заранее фиксированный доход в виде процентов.

Депозитарные расписки - являются свидетельством о владении долей в пакете (пуле) акций различных компаний. Выдаются банком-держателем самих акций.

Варранты - ценные бумаги, являющиеся правами на покупку/продажу акций на определенных условиях или конвертации в акции.

Опцион - стандартный биржевой контракт на покупку/продажу акций по фиксированной цене по истечении определенного периода времени. Покупатель опциона уплачивает продавцу, несущему риск по исполнению опциона, премию. Покупатель опциона имеет право отказаться от исполнения опциона, однако при этом он потеряет премию. Продавец, как правило, обязан внести залоговую сумму, которая будет гарантировать исполнение им опциона. Фактически предметом торгов по опционам является сумма премии, уплачиваемая покупателем. Есть опционы "европейские" и "американские". Первые исполняются строго по истечению определенного промежутка времени. Вторые же могут быть исполнены в любой момент, начиная с даты заключения опциона до даты его завершения.

Фьючерс - стандартный биржевой контракт на покупку/продажу определенного количества акций по фиксируемой в момент заключения фьючерса цене по истечению определенного времени. И покупатель и продавец имеют безусловное право по исполнению фьючерса. С целью надлежащего исполнения фьючерса обе стороны сделки вносят стандартный залог.

Депозитный сертификат - банковское свидетельство о денежном вкладе юридического лица.

Сберегательный сертификат - банковское свидетельство о денежном вкладе физического лица.

Вексель - удостоверяет право владельца (векселедержателя) получить указанную в векселе сумму в указанную же дату в определенном в векселе месте от векселедателя (лицо, выписавшее вексель и являющееся должником по векселю) или другого лица (только для переводных векселей, при этом данное лицо должно быть обязательно указано в векселе). Вексель является одной из самых старинных ценных бумаг. Он берет свое начало с XII века, когда генуэзские купцы стали вносить деньги местным менялам в обмен на письменные обязательства получить ту же сумму в другом месте. Тем самым купцы получали возможность передвигаться по очень небезопасным в то время дорогам, не рискуя потерять деньги.

Чек - обычно является разновидностью переводного векселя и суррогатом наличных денежных средств.

Фондовый рынок разделяется на рынок государственных ценных бумаг и рынок корпоративных ценных бумаг.

Основными участниками фондового рынка являются:

- эмитенты - предприятия и организации, привлекающие денежные ресурсы под размещение ценных бумаг;

- финансовые посредники (брокеры и дилеры) - обладают соответствующими лицензиями, дающими им право осуществлять посреднические функции между эмитентами и инвесторами;

- биржевой и внебиржевой рынки ценных бумаг - фондовые биржи и внебиржевые торговые системы соответственно;

- инвесторы - юридические и физические лица, обладающие свободными денежными средствами и желающие их проинвестировать в ценные бумаги;

- органы государственного регулирования и надзора - Министерство финансов, центральный банк, Комиссия по ценным бумагам и др.;

- саморегулирующиеся организации - профессиональные объединения финансовых посредников;

- инфраструктура рынка ценных бумаг - консультационные и информационные фирмы, регистраторы, депозитарные и расчетно-клиринговые сети.

Биржевые операции - операции, проводимые на товарных и фондовых биржах, заключение сделок купли-продажи на биржах.

Биржевые операции в которых проявляется вся биржевая деятельность, выражаются, главным образом, в покупке и продаже и с экономической точки зрения могут быть разделены на два рода: на помещение капиталов и на спекуляцию. Каждый приходящий на биржу или желает продать свои деньги либо другие ценности, чтобы приобрести те или другие бумаги собственно для того, чтобы их иметь и пользоваться доходами от них, процентами от государственных облигаций, дивидендом от акций и проч.; либо он желает продать и купить не для приобретения тех или других ценностей, а только чтобы получить барыш при продаже или купле. Биржевые деятели последнего рода являются спекулянтами, и их операции представляют два случая:

1) спекулянт надеется продать дороже, чем купил; в этом случае он, рассчитывая на поднятие цен, на повышение курса, начинает свою операцию покупкой и кончает, реализует ее, продажей;

2) спекулянт надеется иметь возможность закупать дешевле, чем он продал; здесь он, рассчитывая на понижение курса, начинает свою операцию продажей и реализует ее посредством покупки. Таким образом, всякая биржевая операция слагается из двух сделок: из сделки спекуляционной, которой она начинается, и сделки реализационной, которой она кончается. Очевидно, что спекуляционной сделке - покупке - соответствует реализационная - продажа, и наоборот.

Внебиржевой рынок охватывает обращение бумаг вне бирж. Их возникновение было обусловлено стремлением фондовых бирж расширить свой рынок, желанием создать упорядоченный регулируемый рынок ценных бумаг для финансирования небольших и средних компаний, являющихся носителями наиболее современных технологий. На внебиржевом рынке обращаются бумаге не прошедшие процедуру листинга, т.е. не удовлетворяющие требованиям биржи.

Через внебиржевой рынок проходит основная продажа облигаций государственных займов и акций мелких фирм, не включенных в биржевые списки. Внебиржевая торговля ценными бумагами осуществляется посредством личных и телефонных контактов, а также через электронный внебиржевой рынок, включающий специальные компьютерные телекоммуникационные системы.

Наиболее известные внебиржевые рынки – NASDAQ (в США) и РТС (в РФ).

Внебиржевой рынок – торговля с прилавка (междилерский рынок) серьезно превышал биржевой в 20 веке. С введением электронных системы торгов технически внебиржевые сделки стали осуществляться через биржевые механизмы. Стоимость внебиржевых операций серьезно выше, чем биржевых. Ввели лот – не менее 1000, все, что меньше можно осуществлять через брокера на внебиржевом рынке. Внебиржевой рынок также регулируется законом о рынке ц/б, но в отличие от биржевого рынка там нет правил, установленных на бирже:

o Предварительное депонирование ц/б и денег

o Условия исполнения/расчета/листинга и т.д.

14. Профессиональные участники рынка ценных бумаг.

Профессиональные участники рынка ценных бумаг — юридические лица, в том числе кредитные организации, которые осуществляют следующие виды деятельности:

· брокерская деятельность

· дилерская деятельность

· деятельность по управлению ценными бумагами

· деятельность по определению взаимных обязательств (клиринг)

· депозитарная деятельность

· деятельность по ведению реестра владельцев ценных бумаг

· деятельность по организации торговли на рынке ценных бумаг

Все виды профессиональной деятельности на рынке ценных бумаг осуществляются на основании специального разрешения — лицензии, выдаваемой федеральным органом исполнительной власти по рынку ценных бумаг или уполномоченными ею органами на основании генеральной лицензии. Органы, выдавшие лицензии, контролируют деятельность профессиональных участников рынка ценных бумаг и принимают решение об отзыве выданной лицензии при нарушении законодательства РФ о ценных бумагах. Деятельность профессиональных участников рынка ценных бумаг лицензируется тремя видами лицензий:

· лицензией профессионального участника рынка ценных бумаг

· лицензией на осуществление деятельности по ведению реестра

· лицензией фондовой биржи

Кредитные организации осуществляют профессиональную деятельность на рынке ценных бумаг в порядке, установленном законом для профессиональных участников рынка ценных бумаг.

В целях предотвращения конфликта интересов, который может возникать у профессиональных участников рынка ценных бумаг в процессе обслуживания организованных рынков ценных бумаг, а также в целях поддержания стабильности рынка ценных бумаг и минимизации рисков, связанных с совмещением видов профессиональной деятельности на рынке ценных бумаг:

1. Осуществление деятельности по ведению реестра не допускает её совмещения с другими видами профессиональной деятельности на рынке ценных бумаг.

2. Профессиональный участник рынка ценных бумаг, который совмещает на основании соответствующей лицензии депозитарную деятельность на рынке ценных бумаг и/или клиринговую деятельность на рынке ценных бумаг с брокерской деятельностью на рынке ценных бумаг, или дилерской деятельностью на рынке ценных бумаг, или с деятельностью по доверительному управлению ценными бумагами не может выполнять операции:

— расчётного депозитария, то есть организовывать централизованное депозитарное обслуживание сделок с ценными бумагами, заключаемых между профессиональными участниками рынка ценных бумаг на фондовых биржах или у других организаторов торговли на рынке ценных бумаг, осуществлять переводы ценных бумаг по депозитарным счетам профессиональных участников рынка ценных бумаг по итогам таких сделок;

— клирингового центра, то есть организовывать централизованный клиринг обязательств между профессиональными участниками рынка ценных бумаг, вытекающих из указанных выше сделок;

— расчётного центра (относится к кредитным организациям), то есть организовывать централизованные денежные расчёты (переводы) между профессиональными участниками рынка ценных бумаг по итогам указанных выше сделок.

Профессиональному участнику рынка ценных бумаг, имеющему право на осуществление дилерской деятельности, брокерской деятельности и деятельности по доверительному управлению на рынке ценных бумаг, запрещается осуществлять указанные виды деятельности в отношении ценных бумаг зависимых от него организаций, а также дочерних организаций от зависимых организаций данного профессионального участника рынка ценных бумаг. Данный запрет не распространяется на размещение таких ценных бумаг на первичном рынке и на их обслуживание (выплату доходов, погашение, передачу информации и т. п.), а также на дилерскую деятельность на вторичном рынке в отношении долговых ценных бумаг указанных организаций.

3. Кредитной организации, управляющей созданными ею общими фондами банковского управления, запрещается инвестировать средства этих фондов в ценные бумаги зависимых от неё организаций, а также дочерних организаций от зависимых организаций данной кредитной организации.

Допускается совмещение следующих видов деятельности:

— брокерская деятельность, дилерская деятельность, деятельность по управлению ценными бумагами, депозитарная деятельность

— клиринговая деятельность и депозитарная деятельность

— деятельность по организации торговли и клиринговая деятельность

Физические лица, работающие в организациях — профессиональных участниках РЦБ, связанные с осуществлением сделок с ценными бумагами, должны иметь аттестат ФСФР, дающий им право заниматься этим видом деятельности.

Участников рынка ценных бумаг можно сгруппировать в пять основных групп:

эмитенты — осуществляют первичный выпуск ценных бумаг в обращение;

инвесторы — это всегда покупатели ценных бумаг;

фондовые посредники — это торговцы, обеспечивающие связь между эмитентами и инвесторами и имеющие государсвенные лицензии на соотвествующие посреднические виды деятельности (брокерские и дилерские услуги);

брокеры — это участники рынка ценных бумаг, которые осуществляют операции за счет средств клиента (брокер может быть только юридическим лицом).

дилеры — участники рынка ценных бумаг, осуществляют операции с ценными бумагами за свой счет (дилером может быть только юридическое лицо, являющееся коммерческой организацией).

организации инфраструктуры;

организации регулирования и контроля.

15. Фондовая биржа как профучастник рынка ценных бумаг.

Фондовая биржа представляет собой организованный, регулярно функционирующий, централизованный рынок с фиксированным местом торговли, с процедурой отбора ценных бумаг и операторов рынка, отвечающих определенным требованиям, с наличием временного регламента торговли ценными бумагами и стандартных торговых процедур, с централизацией регистрации сделок и расчетов по ним, установлением официальных (биржевых) котировок.

Фондовая биржа — это некоммерческое предприятие, работающее по лицензии, порядок выдачи которой определен Положением о лицензировании биржевой деятельности на рынке ценных бумаг, утвержденным письмом Минфина России от 15.04.1992 г. № 20 с последующими изменениями к нему. Она осуществляет надзор за членами биржи, оказывает расчетные и информационные услуги, дает определенные гарантии и получает комиссионные от сделок.

Фондовая биржа организует торговлю только между членами биржи. Другие участники рынка ценных бумаг могут совершать операции на бирже только через посредничество членов биржи. Членами фондовой биржи могут быть любые профессиональные участники рынка ценных бумаг. Порядок вступления в члены фондовой биржи, выхода и исключения из ее членов определяется фондовой биржей самостоятельно на основании ее внутренних документов. Фондовая биржа вправе устанавливать количественные ограничения числа ее членов. Неравноправное положение членов биржи, временное членство, а также сдача мест в аренду и их передача в залог лицам, не являющимся членами данной фондовой биржи, не допускаются.

фондовая биржа – это торговое, профессиональное и технологическое ядро рынка ценных бумаг.

Функционирование фондовых бирж в России регламентируется законом "О рынке ценных бумаг", а также постановлениями ФКЦБ.

В мире финансовых услуг нельзя обойтись без таких понятий, как: фондовая биржа, брокер, дилер, доверительный управляющий, клиринговая компания, депозитарий и регистратор. У всех этих видов деятельности своя направленность и специфика, но все они контролируются и лицензируются Федеральной службой по финансовым рынкам (ФСФР РФ), все они являются профессиональными участниками рынка ценных бумаг (далее — профучастники).

Таким образом, профучастники — это юридические лица (в том числе кредитные организации) осуществляющие вышеперечисленные виды деятельности. Кроме того, только профучастники имеют непосредственный доступ к биржевым торгам.

Для Вашего удобства, мы кратко расскажем о каждом из вышеперечисленных участниках, кроме брокеров, целевое назначение и деятельность которых будет описана подробно в следующих подразделах.

Итак, фондовая биржа является организатором торгов на рынке ценных бумаг. На сегодняшний день в России зарегистрировано 9 фондовых бирж. Наиболее известные из них — Московская межбанковская валютная биржа (далее — ММВБ) и Российская торговая система (далее — РТС).

Дилер — это всегда коммерческая организация, которая осуществляет продажу ценных бумаг от своего имени и за свой счет, обладает местом на бирже и устанавливает котировки любых ценных бумаг. Доходы дилера образуются за счет разницы между покупной и продажной ценой ценных бумаг. Они могут заключать сделки между собой, с брокерскими компаниями и непосредственно с клиентами.

Доверительный управляющий занимается управлением доверенными ему акциями и денежными средствами от своего имени, но в интересах и за счет клиента, т.е. за вознаграждение. Яркими примерами работы в качестве коллективных доверительных управляющих могут служить управляющие компании (при управлении паевыми фондами) и банки (при управлении общими фондами банковского управления). В случае же с индивидуальным доверительным управлением — это банки, инвестиционные и управляющие компании, предоставляющие подобные услуги.

Брокеры довольно часто совмещают свою деятельность с дилерской, а также с деятельностью по управлению ценными бумагами (доверительным управлением). В последнем случае стоит отметить, что управляющая компания не имеет право осуществлять брокерскую деятельность.

Клиринговая компания занимается определением взаимных обязательств сторон по сделкам с ценными бумагами и расчетами между ними. Таким образом, задачей любой клиринговой компании является сбор, сверка и корректировка информации по сделкам, а также подготовка всей необходимой бухгалтерской документации, что позволяет отследить правильность и чистоту сделок. Например, в РТС клирингом занимается Депозитарно-клиринговая компания, а на ММВБ — Расчетная палата ММВБ.

Депозитарий в свою очередь занимается хранением сертификатов ценных бумаг и (или) регистрацией перехода прав на них от одного владельца к другому.

В данном случае, следует иметь в виду, что депозитарием может быть только коммерческая организация, а отношения между частным инвестором и депозитарием закрепляются так называемым депозитарным договором (договором о счете депо). Заключение данного договора не означает переход права собственности на ценные бумаги от клиента к депозитарию, равно как и возможность распоряжаться или управлять ими без соответствующего поручения клиента.

Именно депозитарий фиксирует переход права собственности на ценные бумаги от одного владельца к другому, факт обременения ценных бумаг (передача их в качестве залога, арест).

Содержать собственный депозитарный центр под силу не только биржам (к примеру, ММВБ обслуживает Национальный депозитарный центр, а РТС — Депозитарно-клиринговая компания), но и крупным брокерским компаниям. Напрямую, в расчетном депозитарии биржи, счета могут открываться только лицензированными участниками торгов, а именно брокерами.

Регистратор или держатель реестра — это коммерческая организация, которая отвечает за сбор, обработку, хранение и предоставление данных о владельцах ценных бумаг. Держатели реестра одновременно могут обслуживать несколько эмитентов.

Следует иметь в виду, что не каждый регистратор является профучастником, например, деятельность по ведению реестра может осуществлять акционерное общество, эмитирующее акции и ведущее учет своих акционеров. Но это становится невозможным, как только число акционеров превышает 500, и как следствие акционерное общество будет вынуждено передать ведение реестра независимому регистратору, являющемуся профучастником рынка ценных бумаг.

На сегодняшний день, крупнейшими регистраторами по количеству обслуживаемых компаний являются «Регистратор Р.О.С.Т.», «Реестр» и Центральный московский депозитарий.

Ежедневно все профучастники взаимодействуют между собой, и исключить одного из участников процесса торговли на рынке ценных бумаг невозможно, их деятельность взаимосвязана и опосредована. Как уже отмечалось ранее, деятельность российских профучастников контролируется и лицензируется ФСФР РФ.

16. Организационная структура фондовой биржи.

Фондовая биржа относится к числу закрытых бирж. Это означает, что торговать на ней ценными бумагами могут только ее члены. Фондовая биржа — это некоммерческая организация, поэтому в ее деятельности заинтересованы те, кто профессионально занимается ценными бумагами. Именно поэтому в российском законодательстве определяется, что членами фондовой биржи любые профессиональные участники рынка ценных бумаг. В России к профессиональным участникам рынка ценных бумаг относят коммерческие банки, поэтому они также могут быть членами биржи. Причем коммерческие банки, как правило, самые активные члены биржи. Хотя следует отметить, что не во всех странах коммерческим банкам разрешено заниматься биржевой деятельностью или, напротив, на них делается основная ставка. Например, в 1993 г. 79% акций Франкфуртской фондовой биржи принадлежали отечественным коммерческим банкам и 10% — зарубежным банкам.

Членами российских фондовых бирж являются, как правило, юридические лица. В зарубежной практике можно выделить разное отношение к категории членов фондовой биржи. В одних странах предпочтение отдается физическим лицам (США), в других — юридическим (Япония, Канада), в третьих (их большинство) — не делается различия между физическими и юридическими лицами.

В большинстве государств в деятельности бирж разрешается принимать участие иностранным физическим и юридическим лицам, удовлетворяющим предъявляемым требованиям. В то же время в отдельных странах (в Канаде и во Франции) иностранные лица не могут быть членами биржи или их участие в уставном фонде бирж ограничивается. В российском законодательстве прямо этот вопрос пока не затрагивался.

Требования, предъявляемые к членам биржи, устанавливаются как законодательством, так и самими биржами. При этом обычно в законах устанавливаются лишь общие требования к членству на бирже, а внутрибиржевые нормативные документы предъявляют дополнительные требования. Например, биржа может определить необходимость содержания в уставах организаций, претендующих на членство, статей, декларирующих право проведения операций с ценными бумагами, а также обязательность наличия квалификационных аттестатов у физических лиц, представляющих их на бирже. Биржа дает возможность своим членам:

· участвовать в общих собраниях биржи и управлении ее делами;

· избирать и быть избранными в органы управления и контроля;

· пользоваться имуществом биржи, имеющейся информацией и любыми услугами, которые она оказывает;

· торговать в зале биржи как от своего имени и за свой счет (исполняя функции дилера), так и от имени и за счет клиента (исполнять функции брокера):

· участвовать в разделе и получении оставшегося после ликвидации биржи имущества.

Вместе с тем биржа определяет и обязанности членов биржи. Они должны:

· соблюдать устав биржи и другие внутрибиржевые нормативные документы;

· вносить вклады и дополнительные взносы в порядке, размере и способами, предусмотренными уставом и нормативными документами;

· оказывать бирже содействие в осуществлении ее деятельности.

Чтобы фондовая биржа могла выполнять поставленные перед ней задачи, она должна иметь эффективную организационную структуру, которая могла бы обеспечить не только более низкие издержки, связанные с торговлей ценными бумагами, но и ликвидность рынка, достаточное число продавцов и покупателей, возможность получения участниками торгов необходимой и точной информации как о прошлых ценах и объемах заключенных сделок, так и текущих ценах продавца и покупателя, представленных объемах и видах ценных бумаг. Организационная структура биржи должна также обеспечить доверие к ней со стороны ее членов, т. е. она должна иметь демократически избранные органы управления.

Поэтому биржа рассматривается как саморегулируемая организация, действующая на принципах биржевого самоуправления. Это проявляется в том, что в рамках действующего законодательства биржа сама принимает решение об организации своего управления, что находит отражение в ее уставе.

В соответствии с российскими законодательными документами фондовые биржи создаются в форме некоммерческого партнерства. Поэтому ее органы управления делятся на общественную и стационарную структуры.

Общее собрание членов биржи является ее высшим законодательным органом управления. Собрания членов биржи бывают годовыми, созываемыми в обязательном порядке раз в год с интервалом между ними не более 15 месяцев, и чрезвычайными (внеочередными). Последние созываются биржевым комитетом (советом), ревизионной комиссией или членами биржи, обладающими не менее 10% голосов. Согласно ныне действующего законодательства к исключительной компетенции общего собрания относятся:

· осуществление общего руководства биржей и биржевой торговлей;

· определение целей и задач биржи, стратегии ее развития;

· утверждение и внесение изменений во внутрибиржевые нормативные документы;

· формирование выборных органов;

· рассмотрение и утверждение бюджета биржи, годового баланса,

· счета прибылей и убытков, распределение прибыли;

· прием новых членов биржи;

· утверждение сметы расходов на содержание комитета (совета) и персонала биржи, в том числе определение условий оплаты труда должностных лиц биржи, ее филиалов и представительств;

· принятие решения о прекращении деятельности биржи, назначение ликвидационной комиссии, утверждение ликвидационного баланса.

Так как собрание членов биржи собирается один раз в год, для оперативного управления биржей выбирается биржевой совет. Он является контрольно-распорядительным органом текущего управления биржей и решает все вопросы ее деятельности, кроме тех, которые могут решаться только на общем собрании членов биржи. Как правило, на биржевой совет возлагаются:

· заслушивание и оценка отчетов правления;

· внесение изменений в правила торговли на бирже;

· подготовка решений общего собрания членов биржи;

· установление размеров всех взносов, выплат, денежных и комиссионных сборов;

· подготовка решения о приеме или исключении членов биржи;

· руководство биржевыми торгами;

· распоряжение имуществом биржи;

· наем и увольнение персонала биржи и т.д. Из состава совета формируется правление, которое осуществляет оперативное руководство биржей и представляет ее интересы в организациях и учреждениях.

Порядок действия биржевого совета и правления определяется уставом и может иметь различия на разных биржах.

Контроль за финансово-хозяйственной деятельностью биржи осуществляет ревизионная комиссия, которая избирается общим собранием членов биржи одновременно с биржевым советом.

Ревизионная комиссия вправе оценить правомочность решений, принимаемых органами управления биржи. К общему собранию членов биржи ревизионная комиссия проводит документальную проверку финансово-хозяйственной деятельности биржи (сплошную или выборочную), ее торговых, расчетных, валютных и других операций. Кроме того, ревизионная комиссия проверяет:

· финансово-хозяйственную деятельность биржи, состояние ее счетов и достоверность бухгалтерской документации;

· постановку и правильность оперативного, бухгалтерского и статистического учета и отчетности;

· выполнение установленных смет, нормативов и лимитов;

· своевременность и правильность платежей в бюджет;

· своевременность и правильность отчислений и выплат;

· соблюдение биржей и ее органами законодательных актов и инструкций, а также решений общих собраний членов биржи;

· состояние кассы и фондов биржи.

Ревизионная комиссия ведет проверки по:

· поручению общего собрания членов биржи:

· собственной инициативе;

· требованию биржевого комитета и участников биржи, обладающих в совокупности более 10% голосов.

Ревизии проводятся не реже одного раза в год. Члены ревизионной комиссии вправе требовать от должностных лиц биржи представления всех необходимых документов и личных объяснений.

Результаты проверок направляются общему собранию членов биржи. При отсутствии аудиторов ревизионная комиссия составляет заключение по годовым отчетам и балансам, на основании которого общее собрание членов биржи может его утверждать. Члены ревизионной комиссии обязаны потребовать созыва чрезвычайного собрания членов биржи, если возникла серьезная угроза интересам биржи.

Стационарная структура биржи необходима для ведения хозяйственной биржевой деятельности. От того, как осуществляют свою работу подразделения, составляющие стационарную структуру, во многом зависит эффективность работы биржи.

Стационарная структура делится на исполнительные (функциональные) подразделения и специализированные.

Исполнительные (функциональные) подразделения — это аппарат биржи, который готовит и проводит биржевой торг. Они весьма разнообразны и зависят от объема биржевых сделок, количества членов и брокеров, которые работают на бирже. Однако обязательны такие подразделения, как информационный отдел, отдел листинга, регистрационное бюро, бюро по программному обеспечению, отдел по организации торгов.

Специализированные подразделения делятся на коммерческие организации, такие, как расчетная палата, депозитарий и комиссии, наиболее важными из которых являются: арбитражная, котировальная, по приему в члены биржи, по правилам биржевой торговли и биржевой этике.

17. Ценная бумага как биржевой товар.

Ценная бумага - это соответствующим образом оформленный документ, имеющий ряд обязательных реквизитов и выражающий имущественные (долговые) отношения между сторонами, подтверждающий право ("титул") на какое-либо имущество или денежную сумму. В зависимости от тех или иных условий, определяющих возможности реализации этих прав, выпускаются различные виды ценных бумаг.

Различаются денежные и инвестиционные (капитальные) ценные бумаги, обращающиеся соответственно на денежном рынке и рынке капиталов.

Денежные ценные бумаги - это коммерческие и финансовые векселя: банковские акцепты; краткосрочные коммерческие бумага, эмитируемые предприятиями и корпорациями; краткосрочные сберегательные и депозитные сертификаты, эмитируемые инками разных типов; казначейские векселя, эмитируемые от имени правительства на срок до одного года. Главная особенность этих бумаг состоит в том, что они могут одновременно исполнять и функции денег (т.е. быть кредитными деньгами), и являться инструментом краткосрочного инвестирования капитала с целью извлечения дохода.

К инвестиционным ценным бумагам относятся акции, краткосрочные и долгосрочные облигации правительства, местных органов власти, банков и промышленных корпораций, паи кооперативов, инвестиционные сертификаты, ипотеки (закладные под недвижимость). Экономическая роль инвестиционных ценных бумаг состоит в создании крупных капиталов для финансирования производства путем аккумуляции мелких капиталов и сбережений.

Инвестиционные ценные бумаги, в свою очередь, могут быть долговыми или долевыми обязательствами

Отличительной чертой всех долговых обязательств являются возвратность, т. е. вложенный капитал возвращается владельцу по истечении определенного срока, и фиксированный доход. К долговым ценным бумагам относятся различные виды облигаций, сертификаты, ипотеки.

Как денежные, так и инвестиционные ценные бумаги в зависимости от порядка подтверждения прав владельца ценных бумаг при совершении с ними операций делятся на:

ценные бумаги на предъявителя, простого предъявления которых достаточно для реализации и подтверждения прав владельцев (сюда относятся акции и облигации на предъявителя, простые складские свидетельства (варранты), коносамент на предъявителя, предъявительские чеки и др.);

именные ценные бумага, права держателей, которых подтверждаются как на основе имени владельца, занесенного в титул бумаги, так и записи в соответствующей книге регистрации ценных бумаг, ведущейся эмитентом; к этой категории ценных бумаг относятся, прежде всего, именные акции, облигации и сертификаты;

ордерные ценные бумаги, права держателей которых подтверждаются как предъявлением этих бумаг, так и наличием соответствующих передаточных надписей (например, векселя).

К основным характеристикам ценных бумаг следует отнести их массовость, стандартность и взаимозаменяемость. Ценные бумаги в большом количестве эмитируются широким числом акционерных обществ, предприятий, организаций и т.д. В итоге их общая масса, обращающаяся на рынке, является репрезентативной. Соответствие эмитированных ценных бумаг требованиям и параметрам, предусмотренным действующим законодательством, делает их взаимозаменяемыми и стандартными в пределах определенных групп и видов ценных бумаг. Особо важным обстоятельством, которое характеризует одни ценные бумаги биржевым товаром в отличие от других ценных бумаг, является тождественность каждой акции (облигации) одного выпуска другой, а также то, что они представляют определенную долю в акционерном (облигационном) фонде.

Ценные бумаги - это особый товар, который обращается на своем собственном рынке - рынке ценных бумаг. Она не имеет ни вещественной, ни денежной потребительной стоимости, т.е. не есть ни физический товар, ни услуга.

В первой части нового Гражданского кодекса РФ (статья 142) дается юридическое определение ценной бумаги как документа установленной формы и реквизитов, удостоверяющего имущественные права, осуществление или передача которых возможны только при его предъявлении.

Понятие ценной бумаги многогранно, поскольку сами экономические отношения, которые выражаются ею, очень сложны, постоянно видоизменяются и развиваются. Это находит свое выражение во все новых формах существования ценных бумаг.

В расширенном понимании ценная бумага - это любой документ («бумага»), который продается и покупается по соответствующей цене. Исторические примеры: продажа индульгенций в Средние века, в наше время - продажа «ценных бумаг» типа «билетов МММ».

Практический подход к определению ценной бумаги сводится к тому, что раз невозможно дать строгое научное, а значит и юридическое определение ценной бумаги на все случаи жизни, то эту трудность можно обойти путем перечисления признанных государством конкретных видов ценных бумаг, имеющихся на практике. В соответствующих законодательных актах государства, как, например, в Гражданском кодексе Российской Федерации или других законах, касающихся рынка ценных бумаг, фиксируются определенные виды бумаг как ценные бумаги. Все, что объявлено как ценная бумага, подпадает под законодательные акты, регулирующие ее жизнь от момента выпуска до окончания срока обращения.

Ценная бумага выполняет ряд общественно значимых функций:

перераспределяет денежные средства (капиталы) между отраслями и сферами экономики, между территориями и странами, между группами и слоями населения, между населением и сферами экономики, между населением и государством и т.п.;

устанавливает определенные дополнительные права для ее владельца (кроме права на капитал), например, права на участие в управлении, на соответствующую информацию, на некоторые преимущества в определенных ситуациях и т.п.;

обеспечивает получение дохода на капитал и (или) возврат самого капитала и др.

Как любая экономическая категория ценная бумага имеет соответствующие характеристики: временные, пространственные, рыночные.

Временные характеристики:

срок существования ценной бумаги: когда выпущена в обращение и на какой период (или бессрочно);

происхождение: ведет ли начало ценная бумага от своей первичной основы (товара, денег) или от других ценных бумаг.

Пространственные характеристики:

форма существования: бумажная (документарная) или безбумажная (бездокументарная);

национальная принадлежность: ценная бумага отечественная или другого государства, т.е. иностранная;

территориальная принадлежность: в каком регионе страны выпущена данная ценная бумага.

Рыночные характеристики:

тип актива, лежащего в основе ценной бумаги, или ее исходная основа (товары, деньги, совокупные активы фирмы и др.);

форма владения: ценная бумага на предъявителя или на конкретное лицо (юридическое, физическое);

форма выпуска: эмиссионная, т.е. выпускаемая отдельными сериями, внутри которых все ценные бумаги совершенно одинаковы по своим

характеристикам, или не эмиссионная (индивидуальная);

форма собственности и вид эмитента, т.е. кто, выпускает на рынок ценную бумагу: государство, корпорации, частные лица;

характер обращаемости: свободно обращается на рынке или есть ограничения;

экономическая сущность с точки зрения вида прав, которые дает ценная бумага ее владельцу;

уровень риска: высокий, низкий и т.п.;

наличие дохода: выплачивается по ценной бумаге какой-то доход или нет;

форма вложения средств: при покупке ценной бумаги одалживаются деньги в долг или приобретается право собственности.

Ценная бумага обладает целым рядом свойств. Ее главное свойство -возможность обмена на деньги самыми различными способами (путем погашения, купли-продажи, возврата эмитенту, переуступки и т.д.). Она может использоваться в расчетах, быть предметом залога, храниться в течение ряда лет или бессрочно, передаваться по наследству, служить подарком и т.п.

Первоначально все ценные бумаги выпускались только в бумажной форме, откуда и произошло их название - бумага, но ценная, почти как бумажные деньги. Ее стоимость определяется либо той суммой, что написана на ней, либо рыночным путем. Развитие рыночных отношений в последние десятилетия привело к появлению новой формы существования ценной бумаги - безбумажной, или без документарной, формы, что записано и в новом Гражданском кодексе. Так, в статье 149 говорится о том, что допускается фиксация прав, закрепляемых ценной бумагой, в бездокументарной форме.

Переход от бумажной формы ценной бумаги к безбумажной связан, во-первых, с нарастанием количества обращающихся ценных бумаг, прежде всего таких известных их видов, как акций и облигаций (десятки и сотни миллионов штук).

Во-вторых, многие права, которые закрепляются за владельцем ценной бумаги, могут осуществляться независимо от ее формы. Например, выплата дохода по ценной бумаге, купля-продажа ценной бумаги и другие могут производиться без наличия ее самой в качестве материального носителя этих прав.

В-третьих, безбумажная форма ценной бумаги может ускорять, упрощать и удешевлять ее обращение в части расчетов, передачи от одного владельца к другому, хранения и учета, налогообложения и т.п.

В-четвертых, это связано с изменениями в структуре всей совокупности обращающихся ценных бумаг (в частности, с увеличением числа именных ценных бумаг и снижением доли предъявительских ценных бумаг).

Именная ценная бумага - это ценная бумага, имя владельца которой зафиксировано на ее бланке и (или) в ее реестре собственников, который может вестись в обычной документарной и (или) электронной формах.

Предъявительская ценная бумаги - это ценная бумага, имя владельца которой не фиксируется непосредственно на ней самой, а ее обращение не нуждается ни в какой регистрации.

Деление ценных бумаг на именные и предъявительские имеет глубокие корни. Исторически сложилось, что, например, в США и в Великобритании преобладают именные ценные бумаги, а в Германии - предъявительские. Некоторые виды ценных бумаг существуют на сегодняшний день обычно в форме именных (или их разновидности - ордерных) бумаг, например векселя, коносаменты, варранты, хотя и они могут носить предъявительский характер.

С точки зрения участников российского биржевого рынка, предъявительская ценная бумага имеет существенные преимущества перед именной, так как процесс перехода прав на капитал совершается «мгновенно» путем передачи ценной бумаги от ее продавца к покупателю, т.е. скорость ее обращения и расчетов по ней максимально высокая. Кроме затрат на печатание такой ценной бумаги, ее обращение почти не требует каких-либо других затрат участников рынка, связанных с «техникой и технологией» рыночного процесса. Поэтому, когда российский биржевой рынок еще только развивался и отсутствовали в достаточной мере средства для создания его инфраструктуры, выпуск предъявительских ценных бумаг в бумажной форме был самым быстрым, дешевым и легким путем формирования биржевого рынка ценных бумаг.

Безбумажная ценная бумага - это всегда именная бумага, так как в электронной памяти она зарегистрирована на определенное юридическое или физическое лицо.

Благодаря безбумажной форме владение капиталом еще более формализуется и тем самым расширяются возможности для биржевой торговли ценными бумагами.

Ценные бумаги как биржевой товар условно можно разделить на два больших класса в зависимости оттого, на что по преимуществу или целиком распространяется имущественное право: на сам актив или на изменение его цены:

I класс - основные ценные бумаги (другое встречающееся название этого класса - первичные ценные бумаги);

II класс - производные ценные бумаги.

Основные ценные бумаги - это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др.

Основные ценные бумаги, в свою очередь, можно разбить на две подгруппы: на первичные и вторичные ценные бумаги.

Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги. Это, например, акции, облигации, векселя, закладные и др.

Вторичные ценные бумаги - это ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки и др.

Производная ценная бумага - это:

бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива;

ценная бумага на какой-либо ценовой актив: на цены товаров (зерно, мясо, нефть, золото и т.п.), на цены основных ценных бумаг (обычно на индексы акций, на облигации), на цены кредитного рынка (процентные ставки), на цены валютного рынка (валютные курсы) и т.п.

К производным ценным бумагам относятся: фьючерсные контракты (товарные, валютные, процентные, индексные и др.) и свободно обращающиеся опционы.

В целом ценные бумаги, которыми торгуют на современной бирже, представлены на рис.1.

Рис.1. Виды ценных бумаг, которыми торгуют на рынке

Изображенная на рис. 1 схема классификации ценных бумаг, обращающихся на бирже, является классической, но далеко не единственно возможной. Используя различные подходы, выбирая другие признаки, иначе расставляя акценты, можно составить самые разнообразные классификационные схемы.

Основные виды ценных бумаг, как правило, являются рыночными, т.е. могут свободно продаваться и покупаться на бирже или вне ее. Однако в ряде случаев обращение ценных бумаг может быть ограничено, и ценную бумагу можно продать только тому, кто ее выпустил, и то через оговоренный срок.

Такие бумаги являются нерыночными и не могут быть биржевым товаром. Не могут обращаться на бирже ценные бумаги, эмитированные в ограниченном объеме или в единичном экземпляре. Для того чтобы стать биржевым товаром, та или иная ценная бумага должна быть выпущена в обращение в объеме, достаточном для обеспечения постоянного спроса и предложения этих бумаг на бирже.

Биржевая торговля сопряжена с риском потери дохода или самого капитала. Поэтому важно правильно оценивать биржевые ценные бумаги с точки зрения тех рисков, которые свойственны тем или иным ценным бумагам.

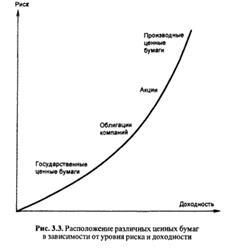

По уровню риска ценные бумаги располагаются исходя из принципа: чем выше доходность, тем выше риск, и чем выше гарантированность дохода (или надежность) ценной бумаги, тем ниже риск. Наглядно это проиллюстрировано на рис. 2.

Рис.2. Расположение различных ценных бумаг в зависимости от уровня риска и доходности

Таким образом, главными чертами ценных бумаг, обращающихся на бирже, являются:

· свободная купля-продажа без ограничений со стороны органа, выпустившего ценную бумагу (эмитента);

· надежность эмитента, его безубыточная деятельность и выполнение принятых им обязательств;

· размеры компании-эмитента и количество свободно обращающихся акций, облигаций и т.п.

18. Листинг и делистинг в биржевой торговле.

Листинг представляет собой режим, регулирующий допуск ценных бумаг к котировке на фондовой бирже. Под котировкой понимают действия Котировальной комиссии биржи, предусматривающие достижение следующих целей:

1. допуск ценных бумаг к торговле на фондовой бирже после изучения финансового положения фирмы эмитента этих ценных бумаг;

2. определение величины курса ценных бумаг, а также регистрация и публикация их курсов (цен) в биржевых бюллетенях.

По уровню требований, предъявляемых биржей к ценным бумагам и их эмитенту, различают листинг и предлистинг. Предлистинг рассматривается как предварительный этап для прохождения процедуры листинга. Введение процедуры листинга и предлистинга ценных бумаг направлено на обеспечение защиты интересов инвесторов, членов биржи от возможных потерь вследствие банкротства эмитентов.

Процедура листинга включает следующие этапы:

- подачу заявления о листинге ценных бумаг от эмитента или его доверенного лица, являющегося профессиональным посредником;

- заключение договора с фондовой биржей на проведение экспертной оценки;

- предоставление документов, необходимых и достаточных для проведения экспертизы учредительных документов, бухгалтерских балансов и отчетов, и других документов эмитента ценных бумаг;

- проведения экспертизы ценных бумаг на основе анализа показателя продолжительности и объема их обращения; рентабельности деятельности эмитента, коэффициентов ликвидности, покрытия на основе баланса, изменения величин уставного капитала и т.п.

- рассмотрение результатов экспертизы на заседании Комиссии по допуску ценных бумаг, либо котировальной комиссии биржи с участием эмитентов, их посредников, специалистов биржи.

Ценные бумаги, прошедшие процедуру листинга, т.е. соответствующие минимальным требованиям биржи, предъявляемым к ценным бумагам, включаются в котировальный лист биржи.

Ценные бумаги, частично прошедшие процедуру листинга, т.е. по каким-либо отдельным показателям, включаются в предлистинговый список для обращения на фондовой бирже. Все сделки с ценными бумагами, не прошедшие листинг, подлежат исполнению вне торговой системы биржи. Биржа не несет профессиональной ответственности за надежность и законность таких сделок.

После прохождения комиссии по листингу ценные бумаги попадают в котировальную комиссию, которая определяет курс ценной бумаги при ее первой реализации на бирже. Котировальная комиссия определяет ликвидность ценных бумаг, прогнозирует спрос на них, определяет привлекательность их для инвесторов на основе информации, полученной от эмитента и его посредников.

Делистинг – процедура исключения ценных бумаг из биржевого списка. Эта процедура организуется на бирже в следующих случаях, когда:

1. эмитент объявлен банкротом или его финансовое положение признано неудовлетворительным на основе последующих квартальных бухгалтерских балансов и отчетов;

2. сократились масштабы публичного размещения ценных бумаг, либо ценные бумаги перестали соответствовать минимальным требованиям биржевого листинга;

3. эмитент по письменному заявлению отзывает свои ценные бумаги из листингового списка, например, в связи с обменом своих ценных бумаг одного выпуска на вновь выпущенные ценные бумаги, при дроблении акций, слиянии с другой фирмой и т.п.

4. эмитент не представляет ежегодные (ежеквартальные) отчеты о своей деятельности в установленные договором сроки, нарушает сроки оплаты экспертизы или другие условия договора о листинге ценных бумаг.

Следует отметить, что за последнее время в мировой практике на крупных биржах получают развитие вторичные биржевые рынки, где обращаются ценные бумаги без прохождения процедуры листинга. Однако на этих рынках риск инвестора значительно возрастает.

19. Операция купли – продажи ценной бумаги через биржу.

2015-06-28

2015-06-28 718

718