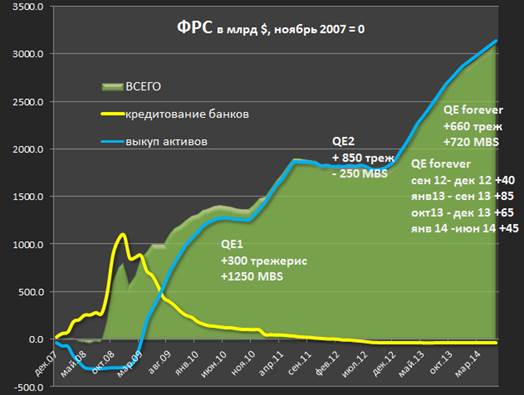

Бен Бернанке со всей этой сворой ошалевших монетаристов совсем с ума сошли. У любого не ангажированного со спрутом человека возникает вполне резонный вопрос – а доколе будут вакханалить так в открытую без страху и угрызения совести? Эти деятели, делая вид, что ничего не происходит с сентября 2012 по июнь 2013 вкачали без малого 650 млрд баксов (что уже больше QE2), и так собираются продолжать до середины 2014 года, опять же, делая вид, что это норма и так должно быть. Но при условии, если все будет спокойно, но могут до 2015 продолжить.

По крайней мере, еще 215 млрд до следующего заседания в середине сентября, далее может быть покупки понизятся до 60-65 млрд, а это дополнительные 227 млрд до конца 2013 и даже если на в первую половину 2014 понизят до 45, то оставшиеся программа составит 712-720 млрд, а в совокупности это почти 1.4 трлн, что эквивалентно всей кризисной накачке 2009-2010.

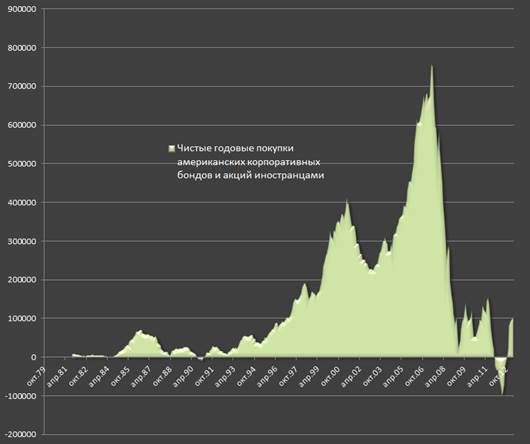

Лицезреть монетарный абсурд можно на графике.

И это отныне является нормальностью? Помнится вот на ту желтую загогулину в начале графика было столько возражений в 2009 о недопустимости избыточного вмешательства регуляторов в рыночные процессы. Знали бы они, что нас ждет в 2013))

ФРС напрямую может удерживать до 2.4 трлн трежерис (1.9 сейчас) и более 1.5 трлн ипотечных бумаг (1.2 сейчас). И это, кстати говоря, в моменте, когда рост гос.долга тормознули и нет приращения бумаг MBS в фин.системе. Проще говоря, наводнение системы ликвидностью идет запредельно огромными темпами, т.к. ликвидность от ФРС не абсорбируется в приращении трежерис и MBS, а автоматически устремляется на фондовый рынок и корпоративные облигации. Мега пузырь на фондовом рынке надули, и он даже не собирается сдуваться. Минус 6% от максимумов по S&P – это слезы на фоне самого масштабного роста за 25 лет. Если честно, не понятно, что индекс делает на уровнях около 1600, когда равновесный уровень не более 1350.

С таким зарядом идиотизма они вполне могут весь гос.долг переписать на баланс ФРС. Хм, а может ФРС на пути изобретения вечного двигателя и коренного решения долговой проблемы? Зачем собирать налоги и обслуживать долг, когда его можно весь записать на баланс ЦБ? Уже почти 2 трлн записали, осталось еще немногим более 10 трлн. Главное, как говорится начать))

Все это монетарное безрассудство облачено в какую-то неимоверную агитационную кампанию. С одной стороны все говорят о каком то позитивном воздействии QE на макропоказатели и экономику в целом, хотя давно всем понятно, что отношение QE к экономике имеет точно такое же, как Бен Бернанке к балету, т.е. никакое. А с другой стороны все СМИ и в меру неадекватные участники фин.рынков, как заворожённые ждут очередных подачек от ФРС, воспринимая QE, как однозначное благо. Хотя также всем понятно, что ликвидность замыкается в очень ограниченном круге лиц между чуть более, чем дюжины дилеров и почти не распространяется ни в банковскую систему, ни в реальную экономику. Черт, людям совсем башню сносит.

Работа ФРС по стабилизации фин.рынков закончилась в 2009 году. Все остальные куевины имеют вполне определенное назначение – монетизация долга и поддержание рентабельности бизнеса первичных дилеров – главных распределителей денег от ФРС.

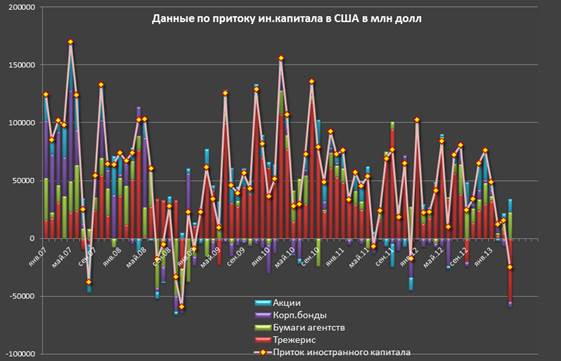

А тем временем со стороны иностранцев прошли рекордные продажи трежерис в апреле. Минус 54 млрд (!) Такого не было ни разу за всю историю работы минфина США.

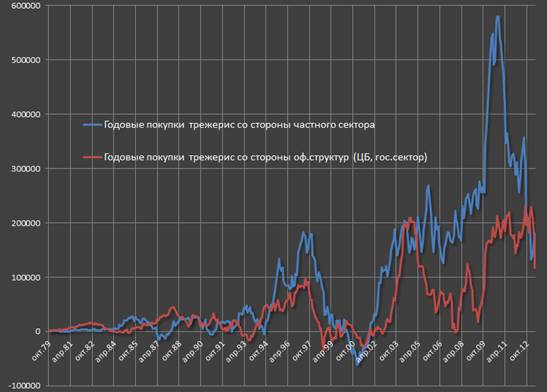

Ниже годовые покупки трежерис со стороны оф.структур и частных.

Главная причина – это сжатие рынка, где лишь один крупный покупатель трежерис, имя которому ФРС. Т.е. место другим игрокам просто не осталось + приращение долга прекратилось.

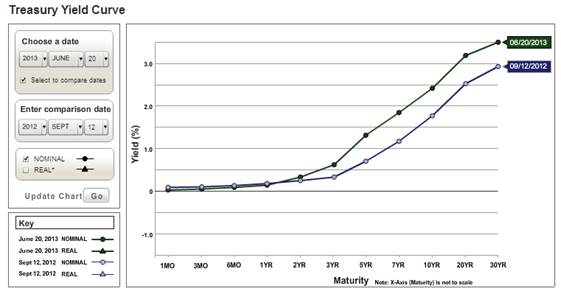

Основное давление на ставки по трежерис от иностранцев. С момента начала QE, 10 летние бумаги обвались, доходности выросли с 1.8 до 2.4% (!). Хотя тенденция общемировая ухода из долгового рынка с ретрансляцией капитала в фондовые рынки, но в случае США это проявляется наиболее ярко.

Кстати, иностранцы с наибольшим энтузиазмом с января 2009 (!) капитулируют из американских активов.

Это началось в апреле. Именно в апреле минфин США и ФРС дали отмашку дилерам с целью организации масштабной атаки на рынки драг.металлов, комодитиз, большинство валют и все, что так или иначе могло бы свидетельствовать о смене настроений и потери доверия к американским активам. Эта связь прослеживается с 2009. Как только проблемы с привлечением внешних инвестиций у США, так срочно жди провокаций (политических, экономических или ценовых манипуляций). То Грецию долбанут, то Европу всю распотрошат, то драг.металлы обвалят.

Потоки денег в частный сектор США от иностранцев весьма скудны по историческим меркам.

Совокупный поток во все активы наименьший с 2003 года

Кумулятивный поток денег ниже

На счет манипулировании активами. Если коротко, то делается это следующим образом. Ценовое и информационное давление. Начну со второго.

У инвест.банков есть ведущие аналитические подразделения, которые имеют сеть аналитических департаментов по всему миру, не обязательно напрямую привязанных к этому инвест.банку. Дается команда на дискредитацию, либо наоборот продвижение какого либо актива или же на раскрутку идеи. Сеть проплаченных аналитиков по всему миру пишет ресерч или новость в заранее обговоренном ключе, формате (так называемый информационный вброс), после чего эта шняга тиражируется по всему миру различными изданиями и СМИ (ТВ, радио, печатные и информационные СМИ), в том числе через автоматически информеры, копипастеры, фиды, твиты и так далее.

Вот почему каждый день, когда читается СМИ, причем совершенно разные издания, вы можете видеть абсолютно идентичную интерпретацию событий. Бывает, что слова меняются, но общий тренд остается генеральным и заранее выбранным. Так же вы можете заметить, как только актив приближается к экстремуму, то информационные вбросы учащаются в геометрической прогрессии. При депрессивном сентименте количество апокалиптических материалов будет сверх меры пропорционально накалу сентимента. Условно, чем больше страху на рынке, то тем более будет «авторитетных прогнозов» о конце света и одновременно это справедливо при позитивном сентименте. Хотя стоит допускать, что многие аналитики, выступающие в форварде генеральной тенденции могут быть относительно независимыми, но опасаются идти против информационного локомотива. Но и разумеется есть вполне самостоятельные и независимые аналитики, которых мало, но все же есть.

Ценовое давление организуется следующим образом. Любой достаточно крупный игрок может делать с активами все, что угодно в пропорции - доступный капитал/емкость актива с коррекцией на ликвидности. Например, цена актива 100, задача стоит в том, чтобы откупить его на 85. Все зависит от специфики и формата актива, но принцип не меняется десятилетиями. Крупный игрок выступает сдерживающим, либо наоборот стимулирующим фактором для динамики цен на актив.

Если общий сентимент на рынке положительный, а денег у маркетмейкера достаточно для сдерживания, то любые попытки роста актива будут гаситься ограниченным, но регулярными офферами, что на фоне общего позитива на рынке будет восприниматься, как слабость актива, тем самым меняя сентимент широкого круга инвесторов и спекулянтов на медвежий. Чтобы издержки маркетмейкера минимизировать, то задача СМИ и аналитиков в том, чтобы создать для бумаги или для рынка в целом максимально негативный сентимент. Иначе стоять против рынка одному или группе лиц может быть слишком накладно, поэтому почти всегда работают в связке с аналитиками и ньюсмейкерами.

Чем больше будет поддерживаться негативный настрой, тем меньше будет попыток на покупки. Далее резкий всброс в рынок достаточного крупного сайза позволит сместить отношение покупатели/продавцы в сторону продавцов и чем более резкое и направленное движение, тем меньше энтузиастов на покупки. Далее дело за малым. Поддержать ценовое давление до тех пор, чтобы вызвать лавину принудительных продаж.

Основная цель заключается в том, чтобы отношение продаж маркетмейкера к продажам всех остальных участников торгов было наименьшим. Допустим, было сброшено 1 млн лотов по средней ценой в 95, которые активизировали лавину продаж всего рынка на 15 млн лотов, что позволит откупить рынок на 10 млн лотов по средней 87.5 и минимальной 85. Тем самым 1 млн лотов при поддержки СМИ и аналитиков стимулировали сброс 15 млн лотов у рынка и привели к падению актива на 15%, что позволило набрать длинную позицию на 10 млн лотов со средней ценой в 87.5, чтобы потом сбросить по прежней рыночной цене возле 100. Тем самым, аналитики и ньюсмейкеры выступают катализатором движения, а маркетмейкеры основным триггером.

Это может проводиться без поддержки СМИ и аналитиков, но сейчас так никто не работает. Обычно ценовые манипуляции являются скоординированные, где участвуют не только аналитики и широкие мировые СМИ, но еще политики и авторитетные фигуры. Это не значит, что каждый маркемейкер или дилер является манипулятором, но практически любой крупный игрок особенно на западных рынках использует нелегальные манипулятивные приемы. Это стало такой же обыденностью, как дыхание, приливы или отливы на море)) Вот так и работает крупный капитал.

2015-08-12

2015-08-12 341

341