Преимущество этого вида источника – в возможности привлечения необходимого объема ресурсов и отсутствии % по кредитам.

Недостатками данного вида ресурса является:

¨ существенные затраты времени и средств на выпуск акций и облигаций.

¨ успех дополнительной эмиссии зависит от того, как инвесторы оценивают будущие показатели деятельности п/п

¨ существует возможность изменения соотношения управляющих голосов (для акций).

2. Средневзвешенная стоимость капитала, методические подходы к ее расчету. Понятия структуры капитала и финансового левереджа.

Нас интересует вопрос: Каковы затраты нашего инвестиционного ресурса, сколько он стоит?

-Приемлемая для инвестора ставка доходности есть не что иное, как коэффициент дисконтирования.

-Поэтому внутреннюю ставку доходности (IRR) сравнивают со средневзвешенной стоимостью капитала (ССК) и расчету инвестиционной привлекательности проекта предшествует расчет средневзвешенной стоимости капитала.

¨ Стоимость капитала – это цена, которую фирма платит за привлечение капитала из различных источников.

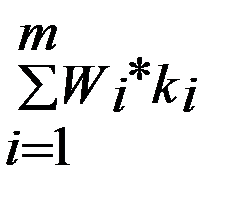

¨  Показателем стоимости каптала является средневзвешенная стоимость капитала (ССК – Weighted Average Cost of Capital) – это средняя цена, которую фирма платит за использование капитала, сформированного из различных источников. Она характеризует среднее значение стоимости капитала, привлеченного из каждого конкретного источника, взвешенной на удельный вес каждого источника в общей сумме используемого капитала:

Показателем стоимости каптала является средневзвешенная стоимость капитала (ССК – Weighted Average Cost of Capital) – это средняя цена, которую фирма платит за использование капитала, сформированного из различных источников. Она характеризует среднее значение стоимости капитала, привлеченного из каждого конкретного источника, взвешенной на удельный вес каждого источника в общей сумме используемого капитала:

ССК =

где m – число учитываемых компонентов

W i – удельный вес i -го компонента

k i - стоимость i -го компонента.

Первоначально определяют удельный вес каждого компонента капитала. В качестве веса выступает отношение величины этого компонента к совокупной рыночной стоимости активов компании:

W i = Рыночная стоимость компонента i / Совокупная рыночная стоимость активов

Стоимость банковского кредита (k БК)

Стоимость кредита фактически равняется процентной ставке кредита. Поскольку процентные платежи вычитаются из базы налогообложения, нужно учитывать ставку налога. В результате получим:

k БК = i (1- τ),

где i – процентная ставка банковского кредита,

τ – налог.

В данном случае имеет место эффект налогового щита. Проценты за кредит вычитается из налогообложения и значит, они уменьшают налогооблагаемую прибыль. Следовательно, уменьшается стоимость банковского кредита.

Стоимость банковского кредита (k БК)

В стоимость банковского кредита должны быть включены расходы по привлечению банковского кредита (страхование кредита за счет заемщика и т.п.). Тогда формула будет иметь вид:

k БК = i (1- τ) / (1-F БК),

где F БК. - расходы по привлечению банковского кредита.

2015-09-06

2015-09-06 333

333