Иностранные инвестиции - это финансовые и материальные средства, а также права на имущественную и интеллектуальную собственность, вывезенные из одного государства и вложенные в предприятие (или дело) на территории другого государства с целью получения прибыли (дохода) или достижения социального эффекта.

Объекты иностранных инвестиций определяются законодательством страны заемщика. Ими могут быть предприятия, здания, сооружения, земля, акции, научно-техническая продукция, права на интеллектуальные ценности.

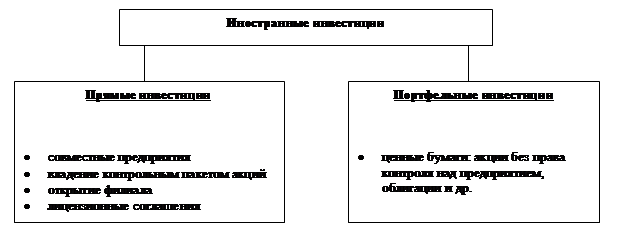

Иностранные инвестиции подразделяются:

· по форме - на товарные, денежные и интеллектуальные;

· в зависимости от того, кто их предоставляет, - на частные, государственные и международных организаций;

· по целевому назначению – на связанные инвестиции (строго целевого назначения) и финансовые (используемые на любые цели);

· в зависимости от срока, на который предоставляются - краткосрочные, среднесрочные, долгосрочные;

· по степени контроля за вложенным капиталом – на портфельные и прямые.

|

Под прямыми инвестициями понимают прежде всего капиталовложения в создаваемые за рубежом предприятия. Они предполагают контроль западного партнера над предоставленными капиталовложениями и его участие в инвестиционном проекте.

Под портфельными инвестициями понимаются капиталовложения, которые не дают право контроля над вложенным за рубежом капиталом.

Портфельные инвестиции осуществляются, как правило, в денежной форме, тогда как прямые чаще всего – в форме поставки товаров, сырья, оборудования, технологий, в виде управленческого опыта.

Инвестиции международных организаций и иностранных правительств осуществляется обычно в виде кредитов.

Выделяют следующие особенности процесса иностранного инвестирования:

· предпочтение отдается прямым инвестициям по сравнению с портфельными;

· изменение географической направленности зарубежных инвестиций: основные потоки инвестиций направляются не в страны третьего мира, а в промышленно развитые страны;

· концентрация большей части прямых иностранных инвестиций в обрабатывающей промышленности;

· переход развивающихся стран от политики ограничения иностранных инвестиций к созданию специальной системы льгот для иностранных инвесторов с целью привлечения зарубежных инвестиций.

Принимая решение о капиталовложениях в какую-либо страну иностранный инвестор оценивает ее инвестиционный климат. Индикатор странового риска рассчитывается на базе политических, социальных, финансово-экономических и коммерческих факторов. При этом используется несколько подходов: экономический и статистический анализ, бальная экспертная оценка, регулярный анализ большого числа данных с использованием анкет. Существуют также методики оценки по обобщающим индексам.

2017-12-14

2017-12-14 668

668