Привлекательность кредитования инвестора с позиций банка зависит от величины процентной ставки и надежностью заемщика, причем фактор риска является определяющим во взаимоотношениях кредитора и заемщика: большой риск компенсируется более жесткими условиями кредитного соглашения. Как правило, банк-кредитор оценивает рейтинг заемщика по какой-либо системе оценки качества кредитов – номерной или балльной. Рассматриваются показатели финансового состояния заемщика:

- коэффициент абсолютной (быстрой) ликвидности Кал рассчитывается как отношение:

где ДССК – денежные средства на счетах и в кассе;

СР – средства в расчетах;

КЗ – краткосрочная задолженность;

РК – расчеты с кредиторами.

Ориентировочное значение этого отношения 0,25 и выше, причем чем выше показатель, тем надежнее заемщик;

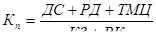

- коэффициент покрытия (общей ликвидности) Кп, который должен быть не ниже 1, желательно выше 2:

где ДС – денежные средства;

РД – расчеты с дебиторами;

ТМЦ – товарно-материальные ценности;

- удельный вес собственных средств в имуществе предприятия (процентное отношение собственных средств к общей сумме средств). Желательно, чтобы показатель был не менее 30-50 %.

Кроме приведенных финансовых показателей кредитор рассматривает предысторию заемщика по возврату ссуд, размеры и гарантии притока средств (кэш-флоу). Могут быть введены и другие факторы, в первую очередь требования к залогу.

2020-01-14

2020-01-14 130

130