Вклады физических лиц в банках - участниках системы страхования вкладов в 2009 г. увеличились на 1 579 млрд руб. Это максимальный прирост за все последние годы. В относительном выражении они выросли на 26,8% до 7 464,3 млрд руб. (в 2008 г. на 14,7%). Поквартальная динамика роста вкладов в течение года была различной и определялась как переоценкой их валютной составляющей, так и чистым притоком депозитов. Однако по результатам года изменение курса рубля на рост депозитной базы практически не повлияло, поскольку ослабление рубля в начале года было в значительной степени компенсировано его последующим укреплением. На этом фоне начиная со II квартала 2009 г. стал очевиден чистый приток вкладов, что свидетельствует о восстановлении доверия к банковской системе и повышении сберегательной активности населения [11, с. 55].

Средняя скорость прироста депозитов в первые 10 месяцев составила 2,9 млрд руб. в день. Начиная с середины ноября приток средств населения стал быстро увеличиваться под влиянием предновогодних премиальных выплат, что принесло банковской системе в последние полтора месяца дополнительно 520 млрд руб. (33% всего прироста за год: в 2006-2007 гг. предновогодние премии давали лишь 16-20% годового прироста вкладов). Почти половина этих средств (250 млрд руб.) образовалась за счет увеличения остатков на текущих счетах и счетах до востребования, что подтверждает разовый и, возможно, кратковременный характер появления этих средств в банковской системе. Можно предположить, что в условиях снижающихся процентных ставок по депозитам часть этих средств в ближайшее время может перейти на фондовый рынок либо на рынок недвижимости. Указанное подтверждается, в частности, быстрым ростом числа сделок на рынке недвижимости в декабре 2009 г. - январе 2010 г.

По оценкам Агентства по страхованию вкладов, в 2010 г. абсолютный прирост вкладов будет находиться на уровне 2009 г. и составит 1 500-1 650 млрд руб., что соответствует приросту совокупного размера вкладов в 20-22%. Объем депозитов физических лиц по итогам 2010 г. оценивается в 9 000 - 9 100 млрд руб.

Данный прогноз предполагает стабильную макроэкономическую ситуацию, сохранение наметившихся положительных тенденций на мировых финансовых и сырьевых рынках, умеренный рост доходов населения и постепенное укрепление курса рубля к корзине валют в течение года, а также некоторое снижение сберегательной активности населения в результате существенного уменьшения доходности банковских депозитов.

По итогам 2009 г. отрицательное влияние кризиса на рынок вкладов можно считать завершившимся, а его основным последствием стало более активное и осмотрительное сберегательное поведение населения [14, с. 12].

Территория обслуживания Сибирского банка включает Новосибирскую, Кемеровскую и Томскую области, численность населения которых на 01.01.2009 г. была 6,5 млн. человек, что составляет 33,2% от населения Сибирского федерального округа, площадь территории – 587,9 тыс. кв. км или 11,4% от территории Сибирского федерального округа.

Индекс промышленного производства, характеризующий изменение масштабов производства, за январь-ноябрь 2009 года по отношению к соответствующему периоду прошлого года составил: по Новосибирской области – 92%, по Кемеровской области – 88,9%, по Томской области – 101%.

Сальдированный финансовый результат деятельности крупных и средних предприятий и организаций по трем областям за январь - октябрь 2009 года составил 40,7 млрд. руб., это 14% от аналогичного показателя по Сибирскому федеральному округу.

Повышение реальных располагаемых денежных доходов населения в октябре 2009 года по отношению к соответствующему периоду 2008 года произошло только по одному из регионов, обслуживаемых Сибирским банком Новосибирской области и составило 4,8%, по остальным регионам снижение от 8% (Томская область) до 14,2% (Кемеровская область). Основными факторами снижения доходов явилось снижение размера реальной заработной платы (на 1,3% – 6,2%) и увеличение просроченной задолженности по заработной плате (на 42% по отношению задолженности по состоянию на 01.01.2009).

Сводный индекс потребительских цен на все товары и услуги на территории Новосибирской, Кемеровской и Томской областей (январь – ноябрь 2009 года к январю – ноябрю 2008 года) зафиксирован на уровне 112%, 110,8% и 110,6% соответственно, что на 1,2% - 2,9% ниже уровня цен аналогичного периода 2008 года относительно 2007 года.

В целом по регионам, обслуживаемым Сибирским банком, в период январь – октябрь появилась тенденция увеличения числа безработных, так, на 01 ноября 2009 года общая численность безработных увеличилась на 71%. В аналогичные периоды прошлых лет число безработных уменьшалось (на 01 октября 2008 года - на 8,1% относительно аналогичного периода 2007г., на 01 октября 2007 года – на 17%) [6, с. 12].

Оцениваем, что в условиях завершения экономического кризиса при постепенном увеличении роста денежных доходов населения и сохранении уровня инфляции возможно усиление тенденции переориентации населения с потребительской на накопительную модель поведения, что позволит сохранить существующий уровень объемов привлеченных средств.

Рыночное положение, конкурентные преимущества банка. По состоянию на 01 января 2010 года на территории Новосибирской, Кемеровской и Томской областей зарегистрировано 21 кредитная организация, 155 филиалов кредитных организаций (23 филиала Сбербанка России и 132 филиала других коммерческих банков, из которых 12 филиалов банков Сибирского региона). В целом в сравнении с 2008 годом количество кредитных организаций уменьшилось на 4 кредитные организации, а филиалов других кредитных организаций - увеличилось на 18.

Оцениваем, что на развитие регионального рынка вкладов в 2009 году оказали влияние следующие факторы:

1) восстановление доверия населения к банковской системе России;

2) последствия мирового финансового кризиса;

3) активизация работы банков – конкурентов на рынке вкладов, в том числе путем проведения большого числа стимулирующих акций;

4) уменьшение ставки рефинансирования, процентных ставок по вкладам.

В сложившихся условиях Сибирский банк сохранил лидирующее положение на рынке вкладов, на 01.10.2009 года, аккумулировав 50,9% от совокупного объема ресурсов, размещенных на счета по вкладам частными клиентами. За 9 месяцев 2009 года доля Сибирского банка на рынке вкладов населения была снижена на 0,4 п.п., доля в объеме рублевых ресурсов составила 54,1 % (снижение с начала года на 0,3 п.п.), валютных – 33,6% (увеличение с начала года на 0,6 п.п.). При этом Банк улучшил свои позиции на рынке Томской и Кемеровской областей: рост доли на 3,1 п.п. до 49,8 % и на 0,8 п.п. до 59% соответственно. На Новосибирском рынке доля Сбербанка уменьшилась на 2,3 п.п. и составила 43,5%.

Причиной изменения доли является концентрация Сибирским филиалом Банка ВТБ 24 ресурсов Сибирского федерального округа во втором квартале 2009 года на балансе в г. Новосибирске, позволившая в 1 полугодии увеличить объем средств физических лиц на 6,2 млрд. руб. (за первое полугодие 2008 года прирост составил 3,4 млрд. руб.), что составило 70 % от увеличения объёма средств физических лиц всех банков-конкурентов Сибирского региона.

По оценке отделений, организационно подчиненных Сибирскому банку, конкурентами на региональном рынке привлечения средств населения открыты 706 точек обслуживания клиентов (далее ТОК), за 2009 год данный показатель увеличился на 5 единиц.

В разрезе областей уровень конкуренции на рынке вкладов можно представить в виде таблицы 2.1.

Таблица 2.1 – Оценка уровня конкуренции на рынке вкладов

| Регион | Кол-во ТОК конкурентов, ед. | Изменение ТОК конкурентов в 2009 году, ед. | Доля ТОК конкурентов в общем количестве ТОК |

| Новосибирская область | 361 | 8 | 53% |

| Кемеровская область | 226 | 19 | 43% |

| Томская область | 101 | -22 | 51% |

| Итого по трем областям | 706 | 5 | 49% |

В целом по трем областям уровень конкуренции остался неизменным (+1%). Основными конкурентами[1] Сибирского банка на розничном банковском рынке являются ОАО «МДМ-банк», АКБ «Новокузнецкий муниципальный банк», ОАО ФКБ «Банк Москвы», ОАО НСК «Банк Левобережный», ЗАО АКБ «ВТБ 24», ЗАО «Уралсиб», АКБ «Газпромбанк», ОАО «Томскпромстройбанк», АКБ «Кузнецкбизнесбанк», ЗАО «Райффайзенбанк». При этом в отношении реализации продуктов для VIP сегмента следует выделить ОАО «Альфа – банк», ОАО «МДМ-банк».

Изменения в структуре конкурентов – произошло слияние банков ОАО «УРСА банк» и ОАО «МДМ-банк». В результате новая структура имеет почти в 2 раза большее количество ТОК (59), чем другие банки-конкуренты.

К преимуществам Сибирского банка Сбербанка России ОАО на региональном банковском рынке относится обширная филиальная сеть, сеть банкоматов и электронных терминалов, наличие широкого спектра банковских вкладов, удобный режим работы подразделений банка, функционирование центра консультаций частных клиентов, конкурентоспособные условия по отдельным вкладным продуктам, прозрачная тарифная политика. К недостаткам: установление банками-конкурентами по некоторым видам вкладов уровня процентной ставки выше, чем в Сбербанке на 0,5 - 6 процентных пунктов; введение новых привлекательных для клиентов продуктов (получение процентов при открытии вклада до истечения срока хранения по вкладу, страхование клиента от необходимости досрочного изъятия вклада), скидок, бонусов; высокий уровень использования пакетных предложений; чрезвычайно активная реклама депозитов банков-конкурентов, ограниченное (в течение 2009 года) количество средств доступа к услугам Банка через удаленные каналы (интернет и мобильная связь); недостаточные навыки сотрудников по осуществлению продаж, в том числе пакетных продуктовых предложений, а также отсутствие стабильно высокого качества обслуживания клиентов.

Мониторинг рынка в динамике и анализ доли банка в регионе на рынке банковских депозитов позволяет прогнозировать позиции Сибирского банка по состоянию на 01.01.2011 года следующим образом: доля от совокупного объема ресурсов, размещенных на счета по вкладам частными клиентами, будет на уровне не менее 50%.

Прием платежей населения. В 2009 году ситуация на рынке платежей характеризовалась расширением филиальной сети коммерческих банков региона, усилением позиций коммерческих банков региона за счет предложения современных безналичных способов оплаты услуг, увеличения доли моментальных платежей, в том числе:

- увеличением спектра услуг и организаций, в пользу которых возможно осуществление платежей;

- безналичной оплатой услуг различных организаций, оказывающих услуги ЖКХ, сотовой связи, штрафов ГИБДД, платежей в бюджет, оплаты авиа и железнодорожных билетов, оплаты товаров в интернет-магазинах посредством использования услуги «интернет-банк»,

- увеличением видов платежей, оплачиваемых с использованием терминальных устройств;

- увеличением рынка моментальных платежей, в том числе за счет роста sms-платежей в оплату различного вида услуг, а также расширением сети платежных терминалов некредитных организаций, подключенных к системам моментальной оплаты платежей.

По данным отделений Сибирского банка на территории Новосибирской, Кемеровской, Томской областей прием платежей населения за жилищно-коммунальные и другие услуги осуществляется более чем в 4000 пунктах приема наличных платежей (структурные подразделения коммерческих банков, Управляющие компании, ЖЭУ, ОАО «Телекомсервис», Почта России и др.), из них 734 структурных подразделения Сибирского банка. На одно структурное подразделение Сибирского банка, осуществляющее прием платежей населения, приходится более 5 пунктов приема наличных платежей конкурирующих организаций. Основными среди банков-конкурентов, имеющих наибольшее количество структурных подразделений, следует отметить ФАКБ Московский деловой мир (МДМ-банк), Банк Левобережный, Россельхозбанк, ММБ-Банк Москвы. Среди конкурентов-некредитных организаций можно выделить Почту России, имеющую 1696 структурных подразделений (в том числе 1178 в сельской местности), ОАО «Телекомсервис» (более 330 ед.), а так же предприятия, относящиеся к жилищно-коммунальному хозяйству (более 225 ед.).

Переводы денежных средств населения в валюте РФ и иностранной валюте. На территории обслуживания Сибирского банка одним из главных конкурентов на рынке денежных переводов остается Почта России, имеющая по состоянию на 01 января 2010 года 1696 подразделений, из них – 1178 подразделений расположены в сельской местности. За 2009 год количество филиалов Почты России, расположенных в Новосибирской, Томской и Кемеровской областях, увеличилось на 4 подразделения.

В 2009 году основными конкурентами среди коммерческих банков являлись ОАО НСКБ «Левобережный», ОАО «Альфа-банк», ЗАО «Газпромбанк», АКБ «Банк Москвы», ФАКБ «Московский деловой мир», «Томскпромстройбанк», «ВТБ 24», ЗАО «Углеметбанк», филиалы и представительства иностранных банков Райффайзенбанк и Банк Сосьете Женераль Восток.

Предлагаемые населению переводы в валюте РФ осуществляются внутри собственных систем на бесплатной основе, при переводе в другие кредитные организации - размер взимаемого комиссионного вознаграждения от 30 руб. до 1000 руб. (преимущественно 1% от суммы перевода) [12, с. 14].

Разнообразные банковские продукты других кредитных организаций составляют высокую конкуренцию филиалам Сибирского банка и по неторговым переводам иностранной валюты. Наравне с используемыми платежными системами Western Union, Money Gram, Anelik, Migom, Contakt и др. этими банками осуществляются переводы и по системе SWIFT, используемой в Сбербанке России. При более высокой дифференцированной стоимости переводов с использованием платежных систем очевидными являются достоинства их использования, среди которых: высокая скорость проведения операции, широкая филиальная сеть, как по территории РФ так и за ее пределами.

Что касается качественных характеристик оформления операций, можно отметить, что в большинстве банков время оформления операции по переводу составляет менее 15 минут (например, «Новосибирский муниципальный банк», «ВТБ-24», «Номос-Банк»), при обращении клиента впервые время совершения операции может составлять более 30 минут, при повторном – сокращается до 15 минут.

Кроме того, в некоторых банках заявление о переводе заполняется и распечатывается автоматически при вводе реквизитов, а также при применении современных программных комплексов на основании введенных данных формируется и оперативно отправляется платежное поручение (например, МДМ Банк).

На этом фоне время и технологии оформления и отправки переводов в Сбербанке России уступают банкам-конкурентам.

Однако следует отметить, что актуализация информации по переводам на Интернет-сайте Сбербанка России в 2009 г., в частности бланков заявлений и памяток, а также реализация возможности заполнения заявлений не выходя из дома, положительно сказалась на имидже банка, и становится востребованной клиентами.

Дополнительным конкурентным преимуществом на рынке переводов г. Новосибирска является организация и функционирование call-центра, способствующего легкому доступу клиента к необходимой информации.

Внутренняя среда компании также претерпевает изменения. В 2008 году начат процесс внедрения Стратегии развития Сбербанка России на период до 2014 года. Данная Стратегия направлена на развитие огромного потенциала Сбербанка России и реализацию уникальных возможностей, которые предоставляет российский рынок и международная финансовая система. Согласно Стратегии, Сбербанк должен не только сохранить лидирующие позиции на российском рынке, но и стать одной из лучших международных финансовых компаний, эффективно использовав свои ключевые компетенции и конкурентные преимущества.

Для достижения стратегических целей развитие Сбербанка фокусируется на трех основных направлениях преобразований, которые предполагают значимые изменения во всех областях деятельности его территориальных подразделений, в том числе в Сибирском банке.

В частности, принципиально важным направлением развития становится максимальная ориентация на клиента и превращение Сбербанка в «сервисную» компанию. Это значит, что Банк будет стремиться удовлетворить максимальный объем потребностей в финансовых услугах каждого своего клиента и тем самым максимизировать свои доходы от каждого набора клиентских отношений.

Кроме того, выбор сценария динамичного развития и роста (опережающего показатели банковской системы в целом) предполагает комплексную перестройку процессов и систем Сбербанка и их перевод на новую «промышленную» основу. Подобная «индустриализация» систем и процессов в Банке повысит уровень управляемости и масштабируемости, снизит затраты, повысит качество обслуживания клиентов и позволит более эффективно управлять кредитными и другими видами рисков.

Третьим важнейшим элементом стратегии развития становится внедрение идеологии постоянного совершенствования и развития на всех уровнях и во всех частях организации.

Разрабатываемая на основе системного подхода к определению и сокращению потерь в различных сферах деятельности (технология Lean), новая Производственная Система Сбербанка (ПСС) предполагает интегрированную работу по оптимизации и рационализации деятельности по всем направлениям «снизу-вверх», создание в Банке систематической способности к обновлению и самосовершенствованию, а также изменение менталитета и ценностных установок сотрудников.

В рамках вышеперечисленных приоритетных направлений развития бизнеса Сбербанком планируется разработка и реализация розничной и корпоративной стратегий, способствующих реализации его потенциала и формированию долгосрочных конкурентных преимуществ.

Розничная стратегия Сбербанка включает в себя такие важные элементы, как интегрированное продуктовое предложение, построенное на базе дебетовой карты с расширенной функциональностью; развитие автоматизированных каналов продаж и облуживания населения; реализацию новой модели работы филиалов на базе ПСС; повышение качества обслуживания клиентов и формирование «промышленных» навыков управления взаимоотношениями с клиентами; развитие и укрепление бренда.

В свою очередь, корпоративная стратегия Сбербанка включает такие элементы, как построение более эффективной системы продаж и обслуживания корпоративных клиентов; дифференциация работы Банка и продуктового предложения по сегментам (крупные, средние и малые предприятия); развитие продуктового ряда для продажи клиентам всей линейки банковских продуктов, адаптированных под нужды соответствующих сегментов; оптимизация внутренних технологий и процессов предоставления банковских услуг (упрощение, стандартизация, автоматизация операций).

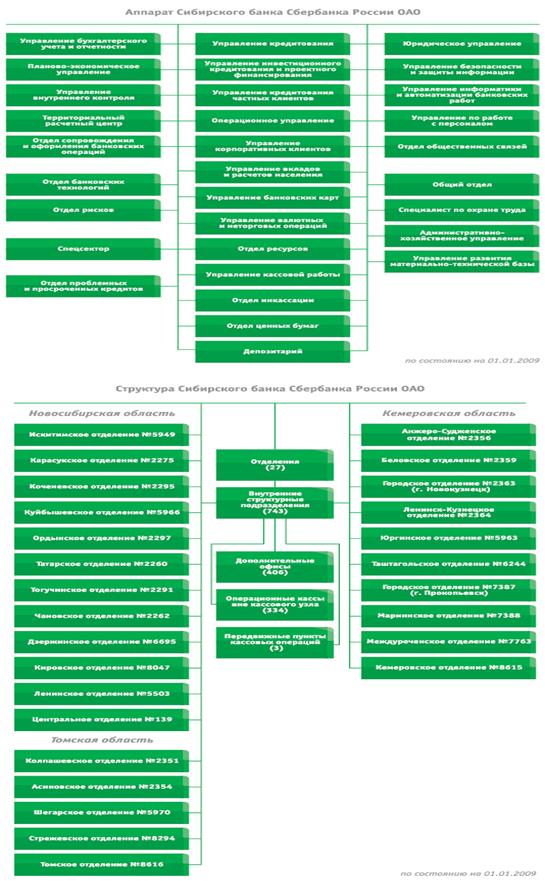

Важнейшим элементом стратегии развития Сбербанка России является внедрение идеологии постоянного совершенствования и развития на всех уровнях и во всех частях организации. Задача, которую ставит перед собой Банк, – сделать эффективность и качество делом каждого сотрудника в каждом подразделении, вовлечь как рядовых сотрудников, так и руководителей в каждодневный процесс улучшения своего труда. Организационная структура Сибирского банка Сбербанка России ОАО представлена на рисунке 2.1.

Рисунок 2.1 – Аппарат Сибирского банка Сбербанка России ОАО

В 2009 году Банк обеспечил поступательное развитие бизнеса и рост объемов продаж банковских продуктов и услуг, сосредоточив усилия на качестве обслуживания. Банк продолжил совершенствование своего продуктового ряда, разработку новых услуг и внедрение новых инициатив. Это позволило ему сохранить лидирующее положение на основных сегментах финансового рынка региона.

2020-01-15

2020-01-15 361

361