| Показатели | 2006 г. | 2007г. | 2008г. | 2009г. |

| Объем нового бизнеса, млрд руб. | 399,6 | 997,5 | 720 | 315 |

| Темпы прироста, % | 83,8 | 149,6 | -27,8 | -56,2 |

| Объем полученных лизинговых платежей, млрд руб. | 136 | 294 | 402,8 | 320 |

| Темпы прироста, % | 78 | 116,2 | 37 | -20,6 |

| Объем профинансированных средств, млрд руб. | 201,1 | 537 | 442 | 154 |

| Темпы прироста, % | 90 | 167 | -17,7 | -65 |

| Совокупный портфель лизинговых компаний, млрд руб. | 530 | 1202 | 1390 | 960 |

| Темпы прироста, % | - | 126,8 | 15,6 | -31 |

| Номинальный ВВП России, млрд руб. (по данным Росстата) | 26903,5 | 33111,4 | 41256 | 39016,1 |

| Доля лизинга в ВВП, % | 1,49 | 3,01 | 1,75 | 0,81 |

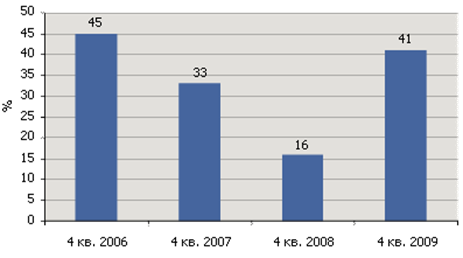

Рис. 2.2. Доля сделок четвертого квартала в 2009 году

В 2009 году лидерство по объему новых сделок (32,2 млрд. руб.) принадлежит компании "ВЭБ-Лизинг" (приложение 1). Кроме того, значительный рост объема новых сделок продемонстрировала ЛК "Сбербанк Лизинг", переместившаяся с 16-го на второе место. Компания провела в 2009 году ребрендинг (ранее – "РГ Лизинг") и планирует активно развивать свою деятельность в сегментах розничного лизинга и автолизинга.

Лидерами рынка по объему новых сделок в 2009 году стали также компании, имеющие диверсифицированные источники финансирования (Europlan, "Дойче Лизинг Восток"), мощную поддержку собственников (ВТБ-Лизинг, Ильюшин Финанс Ко) и работающие в отраслях добычи природных ресурсов (Газтехлизинг, ТГИ-Лизинг).

Среди десятки крупнейших компаний по объему портфеля также произошли изменения. Лидерство по итогам 2009 года сохранила компания "ВТБ-Лизинг". Компании "Сбербанк Лизинг" и "ВЭБ-Лизинг" в связи с активным ростом масштабов бизнеса переместились с третьего на второе и с 14 на 3 место соответственно. Существенное повышение позиции ЛК "Ильюшин Финанс Ко" обусловлено спецификой деятельности компании – заключенные и профинансированные компанией сделки включаются в объем портфеля только по завершении строительства воздушного судна и постановки его на баланс компании (что может занять несколько лет).

Концентрация на лизинговом рынке в 2009г. увеличилась: если в 2008 году на крупнейшую компанию приходилось 6,48% объема новых сделок, то в минувшем году – только 10,2% (без учета ЛК Росагролизинг). В 2007 году доля новых сделок крупнейшего лизингодателя на рынке составляла 13,2%. Концентрация бизнеса на 10 крупнейших компаний увеличилась более существенно – с 32,7% в 2008 году до 50% в 2009г.

Рис.2.3. Профиль участников исследования в 2009г. в разрезе собственников

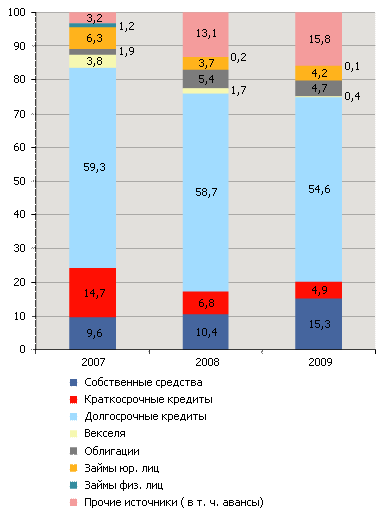

В источниках финансирования лизинговых сделок доля банковского кредитования в 2009 году продолжила сокращаться – в сумме доля долгосрочных и краткосрочных кредитов снизилась на 6 процентных пунктов (рис.2.4) [28]. В то же время увеличилась доля собственных средств с 10,4% до 15,3% и доля авансов – с 13,1% до 15,8%.

Улучшение доступа к заемным ресурсам для лизинговых компаний произошло лишь во второй половине 2009 года. "Получать финансирование стало проще, - отмечает Алексей Смирнов, финансовый директор ЛК "CARCADE Лизинг". - Деньги должны работать, а бизнес – развиваться. Находясь под давлением со стороны правительства, процентная ставка по кредитам коммерческих банков снизилась вслед за ставкой рефинансирования ЦБ РФ. Но кардинального улучшения показателей кредитной активности российских банков пока не наблюдается: ставка по кредитам от ставки рефинансирования значительно отстает. Интерес к лизинговым компаниям как к заемщикам постепенно стал возобновляться. Но наиболее заметно это происходит лишь в отношении благонадежных и проверенных лизингодателей, с которыми банки сотрудничают на протяжении нескольких лет".

Рис.2.4. Источники финансирования деятельности

Наибольшее позитивное влияние на повышение активности в лизинговой отрасли в конце прошедшего года оказали снижение стоимости заемных средств (в том числе после серии снижений ставки рефинансирования со стороны Банка России), а также сокращение объемов просроченной задолженности (проблемные клиенты были выявлены в первом полугодии и в целом за 2009 год отработаны технологии работы с ними).

По оценкам "Эксперт РА", объем изъятой лизинговыми компаниями техники по дефолтным договорам, не реализованной на вторичном рынке и не переданной новым лизингополучателям, на 01.01.2010г. в целом по рынку достигает 10 млрд. руб. (по балансовой стоимости). Среди участников исследования в 2009 году данный показатель увеличился в 2,2 раза и превысил 6 млрд. руб. (рис.2.5) [28].

Рис.2.5. Динамика объема изъятых лизингодателями предметов лизинга (в отношении участников исследования)

Объем ремаркетинга на лизинговом рынке (продажа изъятой техники на вторичном рынке) в 2009 составил более 7 млрд. руб.

Объем сформированных лизингодателями резервов под возможные потери по лизинговым сделкам на 01.01.2010г. в среднем по рынку составил 1,13% от суммы лизингового портфеля. Необходимо отметить, что не менее 31% компаний не создавали резервов под возможные убытки. При этом средняя доля резервов у компаний, которые их сформировали (16 компаний из числа участников исследования), составила на 01.01.2010г. 2,75% от объема лизингового портфеля [28].

Согласно предоставленной участниками исследования информации, доля просроченной задолженности сократилась в 4 квартале на 0,5 процентного пункта и на 01.01.2010г. составляла около 4,5% от суммы лизингового портфеля. Однако при этом примечательна динамика самого портфеля. Согласно имеющемуся уровню новых заключенных сделок и полученных платежей, а также учитывая банкротство некоторых участников рынка, можно было ожидать снижение объема портфеля примерно на 10%. В то же время его сокращение составило 31%. На динамику данного показателя влияют пять основных факторов: объем полученных авансов, вероятные завышения в предыдущие периоды, несовпадающая база расчета (разное число и состав участников исследований), уровень расторгнутых сделок и изъятого оборудования, а также объем просрочки свыше 60 дней (по методике Агентства не включается в сумму портфеля). Исключив три первых фактора, можно предположить, что реальный уровень проблемной задолженности превышает "официально" указанный компаниями примерно в три раза и составляет в целом по рынку 12-15% портфеля.

Хотелось бы подчеркнуть, что несколько участников исследования посетовали на нехватку в целом по отрасли статистики просроченных платежей, при этом те же компании при подготовке анкеты Агентства проигнорировали имеющийся в ней вопрос о проблемной задолженности, не заполнив необходимые данные.

В условиях снижения объема новых сделок в 2008 и 2009 гг. лизинговые компании лишились возможности предъявлять к зачету и возврату существенные суммы по НДС, а наоборот, были вынуждены уплачивать налог в бюджет. В результате этого объем НДС, ожидаемый компаниями к возврату, сократился с более чем 20 млрд. руб. на начало 2009г. до 13 млрд. руб. на 01.01.2010г.

Число сотрудников лизинговых компаний-участников исследования на 01.01.2010 составило 7055 человек, за 2009 год сокращение численности персонала в компаниях составило около 5,2%.

Изменения в географическом распределении новых сделок в 2009 году практически не затронули долю Москвы и Центрального федерального округа (рис.2.6, 2.7) [28].

Рис.2.6. Географическое распределение объема новых сделок в 2009г.

После сворачивания в 2008 году региональной экспансии лизинговых компаний на фоне развернувшегося кризиса, доля Москвы в объеме нового бизнеса составила 28,2%, а по итогам 2009г. увеличилась до 28,75%. Доля Центрального федерального округа, составлявшая в 2008г. 15,2%, по итогам прошедшего года составила 16,83%.

В то же время перераспределение долей других регионов было значительно более существенным. Доли Приволжского, Южного и Уральского федеральных округов сократились на 4,6 п.п., 5 и 5,4 п.п. соответственно, при этом увеличились доли Санкт-Петербурга (7,7 п.п.), Сибирского (4,46 п.п.) и Дальневосточного ФО (1,54 п.п.).

Наибольший объем сделок в Сибирском ФО среди участников исследования был заключен ЗАО "Сбербанк Лизинг". Объем контрактов составил 13,8 млрд. руб. (41,4% от всех сделок в регионе), предметом лизинга стала железнодорожная техника.

Рис.2.7. Географическое распределение объема новых сделок в 2008 г.

В разрезе видов оборудования наибольший объем сделок в 2009 году приходится на железнодорожную технику, которая отвоевала лидерские позиции, утерянные ею в 2008 году (рис.2.8, 2.9) [28]. В число лидеров вошли также авиатехника (один из наиболее капиталоемких сегментов) и автотранспорт (наиболее ликвидный вид имущества).

В сегменте железнодорожной техники наибольший объем сделок был реализован компаниями "ВТБ-Лизинг" (23,7 млрд. руб.) и "Сбербанк Лизинг" (18,9 млрд. руб.). ОАО "ВТБ-Лизинг" в 2009г. реализовало сделки финансовой аренды с 8 тысячами цистерн, более 4,6 тыс. полувагонов, 180 платформами для перевозки труб большого диаметра. Предметом лизинга по контрактам ЗАО "Сбербанк Лизинг" стали полувагоны, люксовые полувагоны и цистерны, сроки договоров составили преимущественно свыше 7 лет, лизингополучателями являются независимые перевозчики.

Рис.2.8. ТОП-10 ведущих сегментов рынка по доле в объеме нового бизнеса

Основными факторами роста спроса в сегменте железнодорожной техники стали привлекательные цены на вагоны по сравнению с предкризисным уровнем, отложенный спрос (в конце 2008г. – начале 2009г. новый парк практически не закупался), упреждающее наращивание собственного парка операторами рынка, с учетом ожидающегося в ближайшие годы списания РЖД существенного парка изношенных вагонов.

По итогам 2009 года отрицательную динамику по объему сделок продемонстрировали 33 сегмента рынка из 37 выделяемых "Экспертом РА" в рамках исследований (приложение 2) [28]. Положительные темпы прироста наблюдались лишь в 4 сегментах рынка. При этом если в сегментах оборудования для добычи полезных ископаемых (кроме нефти и газа) и техники для авиационной отрасли позитивный прирост является следствием эффекта "низкой базы", то в сегментах морских и речных судов, а также оборудования для газодобычи действительно были реализованы крупнейшие сделки за последние три года.

Рис.2.9. ТОП-10 сегментов рынка по доле в лизинговом портфеле

Сумма новых сделок в сегменте морских судов превысила в 2009г. 6,5 млрд. руб., при том, что в 2008 году она составляла менее 300 млн. руб., а в рекордном 2007 году - менее 4 млрд. руб. Почти весь объем контрактов в указанном сегменте был осуществлен компанией «ВЭБ-лизинг». В частности, согласно подписанным в 4 квартале 2009г. договорам между ОАО «ВЭБ-лизинг», ОАО «Совкомфлот» и ОАО «Объединенная судостроительная корпорация», предметами лизинга должны стать два танкера-химовоза дедвейтом 18 000 тонн каждый, находящиеся в достройке на российском судостроительном предприятии ОАО "Дальневосточный центр судостроения и судоремонта" [28].

2.2. Лизинг для рестораторов: проблемы и перспективы

Сектор общественного питания сейчас находится на подъеме. Причем активно развиваются как крупные сетевые компании, так и небольшие самостоятельные фирмы. Это значит, что отрасли необходимо привлекать финансирование со стороны. Одним из способов получить средства на развитие является лизинг. Ресторану или кафе на этапе открытия требуется дорогостоящая техника: промышленные плиты и миксеры, дорогое холодильное оборудование, специальные кофе-машины.

Покупку всей этой техники и более мелкого оборудования в рамках одного контракта предприятие может поручить лизинговой компании (лизингодателю). Та, в свою очередь, передаст в финансовую аренду клиенту (лизингополучателю) оборудование. Его собственником до окончания контракта будет являться сама лизинговая компания. Далее клиент равными платежами погашает задолженность перед лизингодателем. По окончании контракта предприятие может выкупить оборудование по остаточной стоимости (если она на тот момент не равна нулю) либо вернуть технику лизингодателю.

Кажется, что ресторану или кафе проще взять кредит в банке и закупить все необходимое самостоятельно, не привлекая посредников. Однако в этом случае предприятие теряет право на налоговую экономию, которая по закону предоставляется лизингополучателям. Да и банк при выдаче кредита, скорее всего, потребует залог. При финансовой аренде залог не нужен: лизингодатель и так является собственником имущества до закрытия сделки [29].

Сейчас лизинговые компании ожесточенно борются друг с другом и с банками за выгодных клиентов. Поэтому, как уверяет генеральный директор лизинговой компании «УралСиб» Елена Гущина, приходя в лизинговую компанию, клиент получает не только полноценное консультирование, но и достаточно гибкие условия договора, учитывающие финансовое состояние предприятия и его пожелания. Например, размер аванса (первоначального взноса), который выплачивается клиентом и составляет обычно 30% от суммы сделки, в каких-то случаях может быть нулевым, поясняет Елена Гущина [30].

Кроме того, по желанию клиента лизинговая компания может в ускоренном режиме заключить сделку и предоставить оборудование в срочном порядке. Это более чем актуально для предприятий общественного питания, где простои в производстве из-за невозможности быстро заменить вышедшее из строя оборудование напрямую отражаются на прибыли. Условия действующих программ по кредитованию, предлагаемых коммерческими банками, поставили перед лизинговыми компаниями задачу внедрения альтернативных экспресс-программ с возможностью принятия решения по сделке в минимальные сроки. Так, например, специальная программа «экспресс-лизинг» рассчитана на малый и средний бизнес. В рамках этого предложения предприятия или индивидуальные предприниматели могут приобрести все виды оборудования стоимостью от $25 000 до $300 000 по упрощенной схеме, то есть без прохождения кредитного комитета» [30].

Большинство ресторанов и кафе предпочитает приобретать технику иностранного производства. Импортное оборудование отличается более высокой производительностью и лучшими техническими характеристиками и поэтому имеет более длительный период эксплуатации. Поэтому российские предприятия покупают оборудование иностранного производства с большим удовольствием, нежели отечественное. В связи с этим большинство лизингодателей не ограничивает клиентов в выборе поставщика. Если клиент хочет приобрести оборудование у нерезидента, компания способна структурировать и провести такую сделку. В этом случае лизингополучателям предлагается весь комплекс услуг по импорту оборудования, включая доставку, страхование, проведение таможенного оформления и взаимодействие с регистрационными органами [30].

Специфика иностранных контрактов заключается в том, что лизинговая компания несет ответственность за валютное регулирование сделки: является декларантом и отчасти берет на себя ответственность за правильность таможенного оформления. Поэтому с российскими представительствами производителей оборудования лизинговым компаниям работать гораздо проще. Ведь оборудование уже доставлено в Россию и прошло таможенную очистку. Но для клиента все-таки выгоднее приобретать оборудование и технику напрямую за границей, так как в этом случае лизинговая компания привлекает западное финансирование под контракт и может предложить максимально выгодные условия по лизингу.

Лизингодатель все-таки получает некоторые приятные преимущества от сотрудничества с иностранной компанией. Западные поставщики вышли на более высокий уровень организации финансирования, схем оплаты, оформления документов и сервиса по сравнению с отечественными. Кроме того, иностранцы предлагают ряд дополнительных услуг, например, обратный выкуп оборудования (ремаркетинг). Если клиент по каким-то причинам не может вносить лизинговые платежи, то поставщик берет на себя обязательства либо по выкупу техники, либо по поиску другого лизингополучателя. Это очень удобно для лизинговой компании, так как в случае досрочного расторжения контракта лизингодателю не придется самому искать, куда же пристроить технику, и оплачивать ее хранение на складе до того момента, как найдется покупатель.

Несмотря на все преимущества лизинга, мелкий и средний бизнес неохотно пользуются финансовой арендой. Предприниматели боятся, что лизинговая компания, которая является владельцем помещения до того, как клиент не выплатит всю задолженность по контракту, может разорвать договор финансовой аренды и выгнать бизнесменов с обустроенной площади. Однако лизинговый контракт просто так не расторгнешь, разве что за несвоевременное погашение лизинговых платежей. От чего, впрочем, небольшое предприятие общепита не застраховано.

Для сетевых ресторанов и кафе подобные проблемы не столь актуальны. Поэтому крупные предприятия общепита активнее используют финансовую аренду и даже ее более сложные модификации, такие как возвратный лизинг недвижимости. Например, в 2005 году Олег Тиньков в рамках сделки по возвратному лизингу недвижимости продал фонду «Коммерческая недвижимость» один из своих столичных ресторанов. Аренду оформили на 10 лет, а сумма контракта оценивалась экспертами в $5 – 5,5 млн. [29].

С помощью возвратного лизинга компания привлекает необходимые оборотные средства, оставаясь пользователем объекта. Для этого предприятие сначала продает недвижимость лизинговой фирме, а та – передает объект обратно продавцу, но уже в финансовую аренду (лизинг). При этом сохраняется возможность экономить на налогах. Привлекательность данного вида лизинга очевидна, и при усовершенствовании законодательной базы в части лизинга недвижимости количество сделок будет только расти.

Возвратный лизинг удобнее всего для тех компаний, которые срочно нуждаются в оборотных средствах. Ведь с помощью этого вида финансовой аренды предприятие, не выводя из оборота собственные средства, получает дополнительные деньги от лизингодателя в размере от 70% до 100% остаточной стоимости имущества, направляя их либо на техническое переоснащение производства, либо на текущие нужды.

Аналитики признают, что лизинговые схемы пока недостаточно активно используются игроками рынка общественного питания. Специалисты объясняют это закрытостью отрасли и большим количеством предпринимателей, которые пока не готовы оперировать сложными финансовыми инструментами. Однако финансовая грамотность российских бизнесменов растет. И если раньше сегмент малого и среднего бизнеса был мало интересен как банкам, так и лизингодателям, то теперь в этом секторе намечается жесткая конкуренция. Тем более что спрос огромен и превышает предложение в несколько раз. Малый и средний бизнес, в том числе и сфере общественного питания, начинает поднимать голову, а поэтому имеет огромную потребность в финансировании [29].

При этом в последние годы все большую долю в секторе общественного питания занимают сетевые компании, которые активно развиваются. Это требует дополнительных финансовых ресурсов, которые предприятия получают, в том числе и за счет лизинговых компаний. Эксперты уверены, что, хотя пока сотрудничество с общепитом – не самая развитая часть бизнеса лизингодателей, со временем этот сектор будет расти. Причем наиболее перспективны в этом отношении региональные рынки, куда только начинают внедряться крупные сети общественного питания и где пока еще нет такой сильной конкуренции, как в столице. А значит, у лизингодателей, готовых инвестировать в ресторанный бизнес, еще все впереди.

2.3. Инновационный продукт лизинга в сфере общественного питания

На сегодняшний день пока можно говорить о том, что у ресторанного оборудования достаточно низкая ликвидность, что, несомненно, является одним из принципиальных аспектов, сдерживающих развитие этого сектора лизинга. Тем не менее, современный рынок характеризуется тенденцией к развитию сетевых объектов общественного питания, равно как и сетевых торговых точек. И именно сети, вероятнее всего, станут в перспективе основными драйверами этого рынка. Ведь сетевые рестораны появляются сегодня не только в крупных мегаполисах, но и в сравнительно небольших городах.

Омск переживает настоящий ресторанный бум. На миллионный город только ресторанов более сотни, число же кафе, баров, кофеен и бистро приближается к тысяче. Большинство ресторанов предлагает европейскую кухню. Национальных ресторанов немного. Каждое, даже маленькое, кафе стремится иметь свою вечернюю программу.

Сегодня в Омске, несмотря на кризис, начали открываться кафе и рестораны, что вызывает немалое удивление аналитиков. Так, недавно появилось новое кафе «Яблонька». Это концептуально новое для Омска заведение, где совмещены Кафе-бистро и Лавка готовой еды. Здесь можно не только вкусно и быстро поесть, причем в центре города и совсем недорого, но также взять с собой различные салаты, закуски и горячие блюда. В перспективе планируется расширить услуги «Яблоньки», предложив посетителям доставку блюд на дом или в офис.

Очень популярны сегодня в Омске концептуальные рестораны, с четко выделенной тематикой, что проявляется в их интерьере, кухне, обслуживании, форме официантов, музыке. Это такие заведения, как кафе «Монплезир», рестораны «Али Баба», «Робинзон», «Балкан Гриль», «Тамада».

А вот кофейни в городе не приживаются. Три года назад была открыта кофейня под названием «Соло», именно кофейню в чистом виде, т.е. без кухни, без пива, а с большим ассортиментом кофе, чая и десертов. Но, «Соло» не пользовалось популярностью у жителей города и на его месте пришлось открыть более понятное заведение с традиционным форматом – «Пивную библиотеку».

Омск, вообще, город достаточно консервативный и не всегда принимает новинки, популярные в Москве и Санкт-Петербурге. Поэтому здесь нет, например, ресторанов бразильской и мексиканской кухни.

По этой же причине рестораторы вынуждены были отказаться от идеи открытия греческой таверны с традиционными для нее элементами обслуживания, такими, как танцы официанта и гостя на столе в момент расчета.

На сегодняшний день в Омске популярны и классические рестораны и рестораны быстрого питания. Оба эти направления перспективны, но рынок фаст-фуда будет развиваться более быстро, «потому что он более востребован в настоящее время и меньше зависит от экономической ситуации в стране».

С июля 2007 года в городке Нефтяников работает кафе «Микс», которое входит в число большого числа предприятий общественного питания. Само название говорит о разнообразии возможностей и предлагаемых услуг. Здесь есть всё, начиная от бизнес-ланча и заканчивая выездным обслуживанием. В «Миксе» каждый сможет найти свой, подходящий тому или иному поводу уголок.

В кафе три банкетных зала рассчитанных на 20, 30 и 60 человек. Их торжественное, но вместе с тем очень изысканное оформление придётся по душе и требовательному юбиляру, и даже самой капризной невесте. Так же можно посетить основной зал, суши-бар или уединиться в кабинке с кальяном.

Меню кафе – это микс русской, европейской, восточной и азиатской кухни. Его разнообразие не позволит остаться равнодушными ни ценителей домашних блюд, ни любителей экзотики, ни искушенных гурманов. В зависимости от предпочтения наших гостей, на одном столе могут оказаться шашлык и суши, итальянская паста и сибирские пельмени [31].

Безусловно, удобное расположение у кафе «Микс», недалеко от Сквера молодоженов, в 50 метрах от Советского ЗАГСа. Имеется большая парковка.

Кафе расположено по адресу: ул. 50 лет Профсоюзов, 118, Тел. 60-49-42, 8-905-096-1196.

Режим работы: с 12.00 до 24.00.

На данный момент кафе «Микс» зарекомендовало себя на рынке ресторанного бизнеса, набрало обороты, что способствует расширению своей деятельности, поэтому кафе «Микс» необходимо еще одно помещение и соответствующее оборудование для функционирования.

Для приобретения оборудования и помещения свободных средств на балансе кафе «Микс» не имеется. У руководства кафе не возникло вопросов, каким образом приобрести оборудование, как и раньше, было принято решение обратиться в лизинговую компанию. Главным преимуществом приобретения оборудования в лизинг является возможность получать современное оборудование оперативно и без проволочек, не прибегая к обременительным кредитам и изъятию средств из оборота. Это удобный финансовый инструмент для новых и растущих предприятий, которые особенно испытывают необходимость в финансовых ресурсах для развития бизнеса. Таким образом, предприятие сохраняет свой оборотный капитал, приобретая необходимые средства производства и погашая ежемесячные платежи за счет основной деятельности: значит, оборудование, полученное в лизинг, само себя окупает. Также отмечают, что преимуществами лизинга является возможность отнесения лизинговых платежей на затраты лизингополучателем, что позволяет снизить налогооблагаемую базу, а также ускоренная амортизация объекта лизинга, что позволяет сэкономить на налоге на имущество.

Главная дилемма состоит в том, чтобы выбрать между лизингом и кредитом. Услуги финансовой аренды, в отличие от кредита, невозможно распространить на ремонт или аренду помещений: в лизинг можно приобрести лишь ликвидные позиции, такие как оборудование. Но в нашем случае также необходимо приобретение помещения, ведь залогом успешной работы предприятия общественного питания является не техника и профессиональный персонал, хотя эти факторы играют не последнюю роль, а выгодно расположенное и подходящее под специфику бизнеса помещение. Поэтому поиск и аренда недвижимости – наиболее проблемная и затратная часть в организации ресторанов и кафе. Нужно либо покупать помещение, на что, как правило, не хватает денег, либо заключать долгосрочный договор аренды, что тоже обходится недешево. При этом на оборудование помещения предприятия общепита тратят много средств, а незапланированный переезд и демонтаж оборудования могут стоить не меньше, чем открытие новой точки. А значит, у ресторатора должна быть уверенность в том, что его не выставят из только что отделанного помещения.

Лизинг - это рациональный, действенный и актуальный механизм пополнения как основных, так и оборотных средств. Недвижимость - это высоколиквидный актив и надежный объект для инвестиций, рыночная стоимость которого с течением времени, как правило, только растет.

Высокопрофессиональная команда менеджеров ОАО ХМЛК "Открытие" предлагает инновационные услуги финансового и возвратного лизинга офисной, торгово-офисной и торговой недвижимости. Они создали продукт, объединяющий эффективность лизинга, потенциал недвижимости и потребности в финансировании потребителя. Можно использовать его равно как для покупки новой недвижимости в рассрочку (срок лизинга до 7 лет), так и для получения денежных средств под объекты, уже находящиеся у лизингополучателя в собственности.

Лизинг недвижимости, как инвестиционный инструмент давно и активно используется на Западе. В России он стал распространяться относительно недавно, однако, многие отечественные компании малого, среднего и крупного бизнеса уже применяют этот механизм, близкий по своей сути к знакомому и привычному для них лизингу автотранспорта и оборудования.

Данный механизм позволяет рестораторам:

· стать собственником арендуемых помещений и избавиться от растущих арендных платежей;

· рационально распорядиться недвижимостью, уже находящейся в собственности, и высвободить денежные средства для дальнейшего развития бизнеса;

· привлечь долгосрочное финансирование более эффективное, чем кредит;

· легально снизить налоговую нагрузку;

· оптимизировать денежный поток от основной деятельности.

Продукт "Офис в Лизинг" - это:

· Привлекательнее аренды! Эффективнее кредита!

· Инновационное и выгодное предложение на рынке коммерческой недвижимости.

· Финансирование покупки офисных, торгово-офисных и торговых помещений площадью от 100 кв. м. с использованием лизинга. Возможна покупка здания целиком или отдельного помещения в здании.

· Использование механизма возвратного лизинга для рефинансирования существующих активов. Возвратный лизинг - это быстрый возврат вложенных средств!

· Реализация экономических преимуществ лизинга: отнесение всей суммы лизинговых платежей на себестоимость; сокращение выплат по налогу на имущество (до трех раз); отсрочка выплат по налогу на прибыль; зачет НДС по лизинговым платежам.

· Привлекательные сроки финансирования - до 7 лет.

· Широкий комплекс основных и дополнительных услуг.

· Минимизация рисков, связанных с приобретением и регистрацией перехода прав собственности.

Услуги в составе продукта "Офис в Лизинг":

Основные услуги (включены в стоимость проекта):

· Финансирование покупки недвижимости;

· Финансовое консультирование;

· Оценка;

· Проверка недвижимого имущества на юридическую чистоту;

· Оформление залога в кредитной организации;

· Подбор страховой компании и страхование;

· Государственная регистрация перехода прав собственности;

· Государственная регистрация договора лизинга;

· Государственная регистрация перехода прав на землю.

Дополнительные услуги (оплачиваются отдельно):

· Поиск помещения;

· Построение / обновление IT-инфраструктуры здания;

· Прокладка современных телекоммуникаций;

· Лизинг офисной мебели и компьютерной техники;

· Комплексное обновление инфраструктуры всего объекта.

Срок лизинга: Договор лизинга недвижимого имущества может быть заключен на срок от 5 до 7 лет (от 60 до 84 месяцев).

Порядок платежей: Выплаты могут осуществляться как равномерными (аннуитетными) платежами, так и неравномерными - на выбор клиента.

Объем финансирования: Может составлять до 70% стоимости имущества.

Размер выкупной стоимости: Выкупная стоимость уже включена в лизинговые платежи и равняется остаточной (балансовой) стоимости имущества. Данная стоимость может составлять от 0% первоначальной стоимости имущества.

Досрочный выкуп: Досрочный выкуп возможен и предусматривается договором лизинга.

Итак, максимальную выгоду от лизинга недвижимости могут получить малые и средние предприятия, в частности кафе «Микс», которые не в состоянии приобрести недвижимость за счет собственных средств. Спрос на данные услуги будет только расти, так как компания, выплачивая в течение 5 -7 лет сумму, незначительно большую (добавляется лишь процент за услуги лизингодателя), чем ставка простой аренды, в итоге получает недвижимость в собственность. Следует отметить возросший интерес представителей малого и среднего бизнеса к лизингу недвижимости. Потенциал у этого рынка, безусловно, есть, и очень большой. Ведь у малых и средних компаний велика потребность в коммерческой площади, но недостаточно собственных средств для ее приобретения.

Вывод

Возможности и функции лизинга гораздо шире простых арендных. Это определяется сложным сочетанием интересов и целей субъектов лизинга, особенностями их взаимоотношений, возникающих при реализации договорных обязательств, а также значительным влиянием развитого рынка лизинга на уровень макроэкономических показателей.

Для лизингополучателя финансовая сторона лизинговой схемы имеет черты кредитования в целях приобретения долгосрочных активов, а наличие связи кредитных отношений и отношений купли–продажи делает лизинговую схему похожей на товарный кредит.

ЗАКЛЮЧЕНИЕ

Под лизингом обычно понимают долгосрочную аренду машин и оборудования на срок от 3 до 20 и более лет, купленных арендодателем для арендатора с целью их производственного использования при сохранении права собственности на них за арендодателем на весь срок договора.

В зависимости от срока, на который заключается договор аренды, различают три вида арендных операций:

– краткосрочная аренда на срок до года – рейтинг;

– среднесрочная аренда на срок от одного года до трех лет– хайринг;

– долгосрочная аренда от трех до двадцати и более лет – лизинг.

Лизинг можно рассматривать как специфическую форму финансирования в основные фонды, осуществляемую специальными (лизинговыми) компаниями, которые, приобретая для инвестора машины и оборудование, как бы кредитуют арендатора.

В рамках долгосрочной аренды различают два основных вида лизинговых операций: финансовый и оперативный.

Финансовый лизинг – соглашение, предусматривающее выплату в течение периода своего действия сумм, покрывающих полную стоимость амортизации оборудования или большую ее часть, а также прибыль арендодателя. По истечении срока действия такого соглашения арендатор может: вернуть объект аренды арендодателю, заключить новое соглашение на аренду данного оборудования, купить объект лизинга по остаточной стоимости.

Оперативный лизинг – соглашение, срок которого короче амортизационного периода изделия. После завершения срока действия соглашения предмет договора может быть возвращен владельцу или вновь сдан в аренду.

С экономической точки зрения лизинг имеет сходство с кредитом, предоставленным на покупку оборудования. При покупке реальных активов в кредит покупатель вносит в установленные сроки платежи в погашение долга, при этом продавец реальных активов для обеспечения возврата кредита сохраняет за собой право собственности на кредитуемый объект до полного погашения ссуды.

Традиционно участниками любой лизинговой сделки являются три субъекта: лизингодатель, лизингополучатель и продавец лизингового имущества.

В работе была рассмотрена деятельность кафе «Микс». На данный момент кафе «Микс» зарекомендовало себя на рынке ресторанного бизнеса, набрало обороты, что способствует расширению своей деятельности, поэтому кафе «Микс» необходимо еще одно помещение и соответствующее оборудование для функционирования. Как для приобретения оборудования, так и помещения свободных средств кафе «Микс» не имеет. У руководства кафе не возникло вопросов, каким образом приобрести оборудование, как и раньше было принято решение обратиться в лизинговую компанию. Но в нашем случае также необходимо приобретение помещения, ведь залогом успешной работы предприятия общественного питания является не техника и профессиональный персонал, хотя эти факторы играют не последнюю роль, а выгодно расположенное и подходящее под специфику бизнеса помещение. Такую уверенность может дать лизинг. Ведь если в финансовую аренду сдается помещение, то это автоматически предполагает долгосрочный контракт и в большинстве случаев последующий переход заведения в собственность арендатора. При этом предприятие сможет еще больше экономить на налогах. Ведь лизинговые платежи будут весомыми, а значит, и относить на расходы можно крупные суммы. Это значительно сокращает выплаты по налогу на прибыль заведения. При этом недвижимость, находящаяся в лизинге, амортизируется в три раза быстрее. А это значит, что, когда ресторатор по завершении контракта получит помещение в собственность, имущественный налог по этой площади будет совсем небольшим. Высокопрофессиональная команда менеджеров ОАО ХМЛК "Открытие" предлагает инновационные услуги финансового и возвратного лизинга офисной, торгово-офисной и торговой недвижимости. Они создали продукт, объединяющий эффективность лизинга, потенциал недвижимости и потребности в финансировании потребителя. Можно использовать его равно как для покупки новой недвижимости в рассрочку (срок лизинга до 7 лет), так и для получения денежных средств под объекты, уже находящиеся у лизингополучателя в собственности.

Таким образом, данный лизинговый проект можно осуществить, так как финансовые возможности кафе «Микс» позволяют расплатиться за лизинг.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. О финансовой аренде (лизинге): федеральный закон: от 29 октября 1998, г. № 164 – ФЗ (с изменениями и дополнениями).

2. Антоненко, И. В. Практическое пособие лизингополучателя. Право, налоги, бухучет, финансы лизинговой сделки / И. В. Антоненко. – М.: Бератор-Пресс, 2007. – 213 с.

3. Агафонов, М. Н. Аренда, лизинг, безвозмездное пользование / М. Н. Агафонов. – М.: Юстицинформ, 2006. – 415 с.

4. Газман, В. Д. Ценообразование лизинга / В. Д. Газман. – М.: ГУ-ВШЭ, 2006. – 389 с.

5. Газман В. Лизинг России-2007 / В. Газман // Лизинг-ревю. – 2008. – № 2. – С. 3-5.

6. Горемыкин, В. А. Лизинг / В. А. Горемыкин. – М.: Филинъ, 2006. – 326 с.

7. Жарков С.И. Проблемы лизинга в России // Экономические науки. - 2007. -№4. - С.20-26.

8. Кабатова, Е. В. Лизинг / Е. В. Кабатова. – М.: ИНФРА–М, 2007. – 347 с.

9. Киркоров А.Н. Методы определения эффективности финансового лизинга для лизингополучателя по сравнению с кредитом // Лизинг-Ревю. - 2007. - №5-6. – С.14-19.

10. Кисурина Л.Г. Виды лизинга //Экономико-правовой бюллетень. – 2007. – № 2. - С.21-25.

11. Кисурина Л.Г. Предмет и субъекты лизинга //Экономико-правовой бюллетень. – 2007. – № 2. – С.13-17.

12. Ковынев, С. Л. Лизинговые сделки: рекомендации по избежанию ошибок / С. Л. Ковынев. М.: Вершина, 2007. – 394 с.

13. Ладыгин, Ю. Н., Сокольский, Е. В. Лизинг / Ю. Н. Ладыгин, Е. В. Сокольский. – М.: Gaudeamus, 2006. – 382 с.

14. Лещенко, М. И. Основы лизинга / М. И. Лещенко. – М.: Финансы и статистика, 2007. – 312 с.

15. Лещенко, М. И., Бочков, В. Е., Демин, Ю. Н., Кацыв, Д. П. Международная практика лизинга / М. И. Лещенко, В. Е. Бочков, Ю. Н. Демин, Д. П. Кацыв. – М.: МГИУ, 2006. – 369 с.

16. Мандражицкая М.В. Лизинг, как один из видов инвестиционной деятельности //Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. – 2007. – № 6. – С.14-20.

17. Прилуцкий, Л. Н. Финансовый лизинг: правовые основы, экономика, практика / Л. Н. Прилуцкий. – М.: ОСЬ, 2007. – 345 с.

18. Ткаченко М. Новейшая история российского лизинга //Консультант. – 2007. – № 3.

19. Философова, Т. Г. Машиностроение: возможности и перспективы развития микропроизводств // Внешняя торговля. - 2007. – № 4–6. С. 10 – 13.

20. Философова, Т. Г. Лизинг: научные основы, методы оценки, управление / Т. Г. Философова. – М: Научная книга, 2004. – 295 с.

21. Философова, Т. Г. Международный лизинг как фактор повышения конкурентоспособности страны // Мировая экономика в XXI веке. Состояние, проблемы, перспективы. – М.: ДА МИД РФ, 2006. – 346 с.

22. Философова, Т. Г. На пути в мировое хозяйство: инвестиции, инновации, конкурентоспособность / Т. Г. Философова. – М.: Научная книга, 2007. – 456 с.

23. Философова, Т. Г. Стратегические направления формирования конкурентоспособной промышленной политики страны в современных условиях международной интеграции // Экономика XXI века. – 2007. – № 2. С.15–17.

24. Философова, Т. Г. Управление механизмом поддержки лизинга // Генеральный директор. – 2007. – № 4. - С.8–10.

25. Философова, Т. Г. Современные лизинговые схемы: практика применения // Генеральный директор. – 2007. – № 7. - С.5–8.

26. Чекмарева, Е. Н. Анализ практики развития лизингового бизнеса // Хозяйство и право. – 2004. – № 7. - С. 18 – 25.

27. Шабашев, В. А., Федулова, Е. А., Кошкин, А. В. Лизинг / В. А. Шабашев, Е. А. Федулова, А. В. Кошкин. – М.: КноРус, 2007. – 367 с.

28. http://www.raexpert.ru/researches/leasing/leasing2009/ - Рынок лизинга в 2009 году: год санации портфелей

29. http://www.franchising-consult.ru/01670183.php - Общепит по схеме. Владельцы ресторанов увлеклись лизингом

30. http://www.all-leasing.ru/analitic/detail/4934/ - Рестораторы осваивают лизинг

31. http://www.kafemix.cennic.info/?%CE_%EA%EE%EC%EF%E0%ED%E8%E8 – Официальный сайт кафе «Микс»

2020-01-14

2020-01-14 147

147