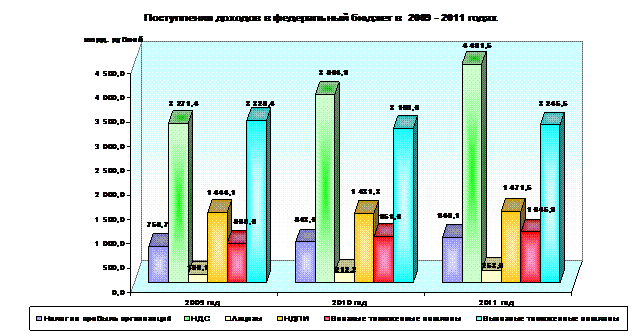

За 2009 - 2011 годы прогнозируется увеличение общего объема доходов в реальном выражении на 2,0 %, или на 0,7 % в среднем за год (за 2006 - 2008 годы увеличение общего объема доходов в реальном выражении составило 18,5 %, или на 5,8 % в среднем за год).

Динамика поступления доходов в федеральный бюджет в 2009 – 2011 годах представлена на следующей диаграмме.

Рисунок 4. Поступления доходов в федеральный бюджет в 2009-2011 годах

Основную долю доходов федерального бюджета в 2011 году по-прежнему будут составлять доходы от уплаты НДС – 35 % (оценка 2008 года - 23,6 %), таможенных пошлин - 33,4 % (39,4 %), НДПИ – 11,5 % (18 %), налога на прибыль организаций – 7,3 % (6,9 %), акцизов – 2,0 % (1,5 %).

Нормативы распределения доходов между федеральным бюджетом и бюджетами субъектов Российской Федерации, установленные частью первой статьи 2 законопроекта, соответствуют статьям 50, 51, 56 и 57 Бюджетного кодекса Российской Федерации.

В 2010 – 2011 годах предусмотрено снижение до 60 % доли доходов от акцизов на алкогольную продукцию, производимую на территории Российской Федерации, распределяемой между бюджетами субъектов Российской Федерации (частью второй статьи 2 Федерального закона «О федеральном бюджете на 2008 и плановый период 2009 и 2010 годов» от 24 июля 2007 г. № 198-ФЗ указанная доля доходов на 2010 была установлена в размере 80 %).

Структура и динамика нефтегазовых доходов федерального бюджета по видам доходов приведена в следующей таблице 3.

Таблица 3.

Структура и динамика нефтегазовых доходов федерального бюджета по видам доходов

| Наименование налогов и платежей | Оценка 2008 года, млрд. рублей | Прогноз 2009 года, млрд. рублей | Прогноз 2010 года, млрд. рублей | Прогноз 2011 года, млрд. рублей | Темп роста к предыдущему году, % | Темп роста 2011 года к оценке 2008 года, % | ||

| 2009 год | 2010 год | 2011 год | ||||||

| НДПИ при добыче нефти | 1 674,9 | 1 330,6 | 1 314,3 | 1 350,9 | 79,4 | 98,8 | 102,8 | 80,7 |

| НДПИ при добыче природного газа | 91,3 | 92,7 | 93,8 | 94,7 | 101,5 | 101,2 | 101,0 | 103,7 |

| НДПИ при добыче газового конденсата | 8,7 | 10,1 | 11,8 | 13,5 | 116,1 | 116,8 | 114,4 | 155,2 |

| Вывозные таможенные пошлины на нефть сырую | 2 102,9 | 2 089,6 | 1 997,9 | 2 039,3 | 99,4 | 95,6 | 102,1 | 97,0 |

| Вывозные таможенные пошлины на газ природный | 481,0 | 596,4 | 560,5 | 580,6 | 124,0 | 94,0 | 103,6 | 120,7 |

| Вывозные таможенные пошлины на товары, выработанные из нефти | 585,8 | 573,1 | 547,9 | 558,4 | 97,8 | 95,6 | 101,9 | 95,3 |

| ИТОГО доходов | 4 944,6 | 4 692,5 | 4 526,2 | 4 637,5 | 94,9 | 96,5 | 102,5 | 93,8 |

Наиболее значимым источником нефтегазовых доходов бюджета являются доходы, связанные с добычей и экспортом нефти, – их доля в 2008 году составила 76,4 % и сократится в 2011 году до 73,1 %. Доля доходов от добычи и экспорта газа в структуре нефтегазовых доходов в 2011 году прогнозируется в размере 14,6 % и увеличится по сравнению с 2008 годом на 3 процентного пункта.

Снижение доли нефтегазовых доходов в ВВП к 2011 году до 6,9 % свидетельствует о том, что Правительством Российской Федерации в 2009 – 2011 годах прогнозируется снижение зависимости доходной части федерального бюджета от доходов от уплаты ряда налогов и сборов на нефть, газ и нефтепродукты.

Использование нефтегазовых доходов в 2009 - 2011 годах приведено в следующей таблице 4.

Таблица 4.

Использование нефтегазовых доходов в 2009 - 2011 годах

| Показатели проекта федерального бюджета | 2009 год | 2010 год | 2011 год | ||||

| млрд. рублей | % ВВП | млрд. рублей | % ВВП | млрд. рублей | % ВВП | ||

| Нефтегазовые доходы | 4 692,5 | 9,1 | 4 526,2 | 7,7 | 4 637,5 | 6,9 | |

| Нефтегазовый трансферт | 2 531,1 | 4,9 | 2 661,6 | 4,5 | 2 501,6 | 3,7 | |

| Пополнение Резервного фонда | 1 587,2 | 3,1 | 678,1 | 1,2 | 718,0 | 1,1 | |

| Пополнение Фонда национального благосостояния | 197,8 | 0,4 | 809,6 | 1,4 | 1 027,3 | 1,5 | |

| Остаток нефтегазовых доходов, поступивших в декабре | 376,4 | 0,7 | 376,9 | 0,6 | 390,6 | 0,6 | |

Начиная с 2010 года предусмотрено снижение доли нефтегазового трансферта в ВВП, что ведет к увеличению источников финансирования дефицита федерального бюджета, используемых для финансирования ненефтегазового дефицита. Так, в 2011 году объем привлеченных средств составит 614,6 млрд. рублей, или 0,9 % ВВП, что близко к предельной величине (1 % ВВП), определенной в пункте 3 статьи 94 Бюджетного кодекса Российской Федерации.

Ряд доходов федерального бюджета: налог на прибыль организаций, налог на добавленную стоимость, акцизы, вывозные таможенные пошлины требуют дополнительного обоснования и (или) уточнения.

Счетной палатой установлены расхождения между показателями, содержащимися в прогнозе социально-экономического развития Российской Федерации на 2009 год и на плановый период 2010 и 2011 годов, и показателями, используемыми в расчетах поступлений в федеральный бюджет налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, акцизов.

В составе доходов от использования имущества, находящегося в государственной и муниципальной собственности, не учтены доходы от управления средствами Резервного фонда и Фонда национального благосостояния.

Потенциальным резервом увеличения доходов федерального бюджета в 2010 году могли бы стать дополнительные доходы, полученные в результате активизации работы по сокращению совокупной задолженности по федеральным налогам и сборам и таможенным платежам, санкциям и пеням в бюджетную систему Российской Федерации, которая по состоянию на 1 июля 2009 года составляла 904,8 млрд. рублей (без учета единого социального налога и задолженности ликвидированных и признанных банкротами организаций).

Как и в предыдущие годы, при формировании доходов федерального бюджета не учтен ряд доходов, что не соответствует Бюджетному кодексу Российской Федерации.

Бюджетным кодексом Российской Федерации установлено, что в законе (решении) о бюджете должны содержаться основные характеристики бюджета, к которым относится общий объем доходов бюджета с выделением объема нефтегазовых доходов. Состав и объем прогнозируемых на 2009 - 2011 годы доходов федерального бюджета по группам, подгруппам, статьям и подстатьям содержатся в приложении к пояснительной записке к закону о федеральном бюджете на 2009 год и на плановый период 2010 и 2011 годов.

Как неоднократно отмечала Счетная палата, в целях обеспечения обоснованности расчетов доходов федерального бюджета Министерству финансов Российской Федерации необходимо разработать и утвердить подробные методические указания по расчету на очередной финансовый год и на плановый период показателей доходов бюджетов Российской Федерации, предусматривающие алгоритмы расчета налоговой базы, налоговых вычетов, средних ставок налогов, а также исходных показателей для прогнозирования неналоговых доходов.

Доходы федерального бюджета на 2009 - 2011 годы рассчитаны с применением уровня собираемости, не предусмотренного ни Налоговым кодексом Российской Федерации, ни бюджетным законодательством Российской Федерации. Расчеты принятых показателей собираемости доходов в материалах, представленных с законопроектом, не приводятся, в то время как имеет место существенное различие в оценке уровня собираемости налогов в указанных расчетах и материалах Федеральной налоговой службы, имеющихся в Счетной палате. Так, собираемость налога на прибыль организаций в расчетах принята на уровне 95,9 %, при том, что, по данным Федеральной налоговой службы, собираемость налога в 2007 году составляла 99,9 %, по налогу на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, соответственно - 96,9 % и 90,4 %, акцизам на табачную продукцию - 99,0 % и 100,0 %, акцизам на автомобильный бензин - 96,0 % и 97,2 %.

При использовании в расчетах заниженного уровня собираемости при прогнозировании бюджетных доходов по существу закладывается недопоступление доходов федерального бюджета от уплаты налогов и других платежей.

В соответствии со статьей 174 Бюджетного кодекса Российской Федерации доходы федерального бюджета должны прогнозироваться на основе прогноза социально-экономического развития Российской Федерации в условиях действующего на день внесения проекта закона о федеральном бюджете в Государственную Думу Федерального Собрания Российской Федерации законодательства о налогах и сборах и бюджетного законодательства Российской Федерации, а также законодательства Российской Федерации, устанавливающего неналоговые доходы федерального бюджета. Однако это требование при разработке федерального бюджета на 2009 год и на плановый период 2010 и 2011 годов не соблюдено. По мнению Счетной палаты, необходимо обеспечить соответствие между показателями, содержащимися в прогнозе социально-экономического развития Российской Федерации, и показателями, используемыми в расчетах поступлений в федеральный бюджет налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, акцизов по подакцизным товарам, налога на добычу полезных ископаемых. Также необходимо пересмотреть перечень показателей, по которым производится прогнозирование социально-экономического развития на среднесрочный период, путем включения тех показателей, которые действительно будут использоваться при осуществлении расчетов доходов федерального бюджета.

Одним из принципов бюджетной системы Российской Федерации, установленных Бюджетным кодексом Российской Федерации, является принцип полноты отражения доходов, расходов и источников финансирования дефицитов бюджетов, означающий, что все доходы, расходы и источники финансирования дефицитов бюджетов в обязательном порядке и в полном объеме подлежат отражению в соответствующих бюджетах.

Анализ отчетов об исполнении федерального бюджета за ряд лет свидетельствует, что при проектировании доходов федерального бюджета в их составе не учитываются доходы, впоследствии поступающие в федеральный бюджет.

Потенциальным резервом увеличения доходов федерального бюджета в 2010 году могли бы стать дополнительные доходы, полученные в результате активизации работы по сокращению совокупной задолженности по налоговым и таможенным платежам, санкциям и пеням в бюджетную систему Российской Федерации.

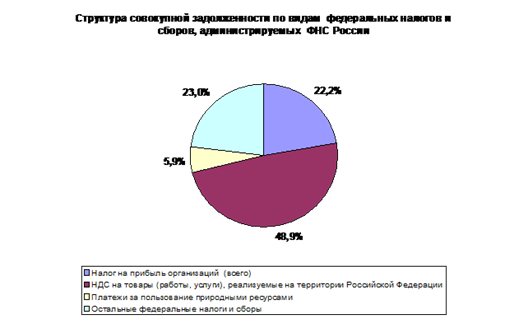

Согласно данным Федеральной налоговой службы, совокупная задолженность по федеральным налогам и сборам (без учета единого социального налога и задолженности ликвидированных и признанных банкротами организаций), администрируемым ФНС России, по состоянию на 1 июля 2009 года составила 828,9 млрд. рублей. Недоимка составляет 149,1 млрд. рублей, или 18,0 % общей суммы задолженности по федеральным налогам и сборам. Сумма реструктурированной задолженности (включая задолженность по пеням и налоговым санкциям) составляет 76,4 млрд. рублей, или 9,2 % совокупной задолженности по федеральным налогам и сборам. Сумма отсроченных (рассроченных) платежей, пеней и налоговых санкций в общей сумме задолженности составляет только 0,3 млрд. рублей. Совокупная задолженность, приостановленная к взысканию в связи с введением процедур банкротства, составляет 208,3 млрд. рублей, или 25,1 %. Задолженность, взыскиваемая судебными приставами по постановлениям о возбуждении исполнительного производства, - 114,3 млрд. рублей, или 13,8 %. Приостановленные к взысканию платежи составляют 107,0 млрд. рублей, или 12,9 % совокупной задолженности по федеральным налогам и сборам.

Структура совокупной задолженности по видам федеральных налогов и сборов, администрируемых ФНС России, приведена на диаграмме.

Рисунок 5. Структура совокупной задолженности по видам федеральных налогов и сборов, администрируемых ФНС России

Согласно данным Федеральной таможенной службы, задолженность по уплате таможенных платежей, пеней и штрафов по состоянию на 1 июля 2008 года составляет 75,9 млрд. рублей.

Закон не содержит сведений о доходах от предпринимательской и иной приносящей доход деятельности. Согласно отчету Правительства Российской Федерации, объем поступлений от указанной деятельности в 2007 году составил 357,8 млрд. рублей, в 2008 году – 412,6 млрд. рублей.

В 2009 году не решены вопросы об отражении внебюджетных средств в федеральном законе о федеральном бюджете на очередной финансовый год и плановый период. Необходимо ускорить разработку федерального закона, определяющего особенности использования бюджетными учреждениями средств от оказания платных услуг, безвозмездных поступлений от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольных пожертвований и средств от приносящей доход деятельности. [8]

Решить названные задачи можно, лишь объединив усилия Президента Российской Федерации, Правительства Российской Федерации и палат Федерального Собрания. Правительство Российской Федерации должно стать организующим центром этой работы.

Заключение

Центральное место в финансовой системе Российской Федерации занимает бюджетная система. Путем ее использования образуются денежные фонды в форме федерального бюджета, бюджетов субъектов РФ и муниципальных образований. Такие денежные фонды необходимы для реализации общегосударственных или территориальных социально-экономических планов и программ, обеспечения обороны и безопасности страны. Одновременно они служат финансовой базой самостоятельности субъектов Российской Федерации, развития местного самоуправления.

Средства бюджетной системы образуются в основном за счет налогов и иных обязательных платежей юридических и физических лиц. Однако используется привлечение средств и на возвратной основе через внутренний и внешний кредит.

Государственный бюджет состоит из 2-х дополняющих друг друга взаимосвязанных частей: доходной и расходной. Доходная часть показывает, откуда поступают средства на финансирование деятельности государства, какие слои общества отчисляют больше из своих доходов. Структура доходов непостоянна и зависит от конкретных экономических условий развития страны, рыночной конъюнктуры и осуществляемой экономической политикой. Любое изменение структуры бюджетных доходов отражает изменения в экономических процессах. Расходная часть показывает, на какие цели направляются аккумулированные государством средства.

Необходимо отметить, что бюджет, как фонд денежных средств, в цельном виде никогда не существует, т. к. по мере поступления доходов они обращаются на покрытие расходов. Он является лишь планом образования и использования общегосударственного фонда денежных средств, то есть росписью доходов и расходов государства, согласованных друг с другом, как по объему, так и по срокам поступления и использования.

Исполнение федерального бюджета по доходам является важной частью процесса исполнения федерального бюджета, поскольку финансирование расходов осуществляется по мере поступления доходов в бюджет. Следовательно, если доходы не поступают в полном объеме, то и расходы не могут быть профинансированы в соответствии с утвержденными бюджетными назначениями.

Доходы бюджетов – денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации, органов власти субъектов Федерации и органов местного самоуправления.

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством РФ. Основными доходами государственного бюджета в Российской Федерации, как и в странах с развитой рыночной экономикой, стали налоги.

Доходы бюджетов формируются в соответствии с бюджетным и налоговым законодательством РФ, за счет налоговых и неналоговых видов доходов, а также за счет безвозмездных перечислений.

В период 2000-2007 год показатели доходов бюджетной системы колебались в диапазоне от 36,4 до 40,2% ВВП. Доходы федерального бюджета с 2000 года постепенно увеличивались год от года и в 2007 году составили 23,6% ВВП, что выше уровня 2000 года на 8,1 п.п. ВВП. Особенно сильный рост доходов бюджетной системы наблюдался в последние годы - в период с 2005 по 2007 год.

Интересно отметить, что в течение последних восьми лет существенно вырос удельный вес доходов федерального бюджета в общих доходах бюджетной системы. Если в 2000 году доля федерального бюджета составляла чуть более 40%, то в 2007 она выросла до 57%.

По данным Федерального казначейства, по итогам 2008 г. в федеральный бюджет поступили доходы в объеме 9274,1 млрд. руб., или 22,3% ВВП (в 2007 г. — 7781,1 млрд. руб., или 23,5% ВВП). По отношению к годовым бюджетным назначениям, утвержденным Федеральным законом “О федеральном бюджете на 2008 год и на плановый период 2009 и 2010 годов”, доходы федерального бюджета по итогам 2008 г. составили 103,4% (в 2007 г. — 104,5%). В 2008 г. по сравнению с 2007 г. доля поступлений, администрируемых Федеральной налоговой службой России, в общем объеме доходов федерального бюджета уменьшилась с 48,2 до 44,0%, доля Федеральной таможенной службы России возросла с 41,8 до 50,6%.

По данным Казначейства России, за январь—сентябрь 2009 г. в федеральный бюджет поступили доходы в размере 18,0% ВВП (за первые три квартала 2008 г. — 23,3% ВВП). По отношению к годовым бюджетным назначениям доходы составили 76,2%.

Потенциальным резервом увеличения доходов федерального бюджета в 2010 году могли бы стать дополнительные доходы, полученные в результате активизации работы по сокращению совокупной задолженности по налоговым и таможенным платежам, санкциям и пеням в бюджетную систему Российской Федерации.

Список литературы

1. Бюджетный кодекс РФ от 31 июля 1998 года N 145-ФЗ (ред. от 09.04.2009)

2. Налоговый Кодекс РФ часть 1–я от 31 июля 1998 года N 146-ФЗ, часть 2-я от 5 августа 2000 года N 117-ФЗ

3. Основные результаты и направления бюджетной политики на 2008 год и период до 2010 года. // www.minfin.ru

4. Основные направления налоговой политики Российской Федерации на 2010 год и на плановый период 2011 и 2012 годов (Одобрено Правительством Российской Федерации 25 мая 2009 г.). // www.minfin.ru

5. Александров И. М. Бюджетная система Российской Федерации: Учебник. - 3-е изд. - М.: Издательско-торговая корпорация «Дашков и К°», 2008. - 486 с.

6. Бабич A.M., Павлова Л.Н. Государственные и муниципальные финансы: Учебник для вузов. - М.: ЮНИТИ, 2008. — 687 с.

7. Бюджетная система России: Учебник для вузов / Под ред. проф. Г.Б. Поляка. – М.: ЮНИТИ-ДАНА, 2008. - 550с.

8. Бюджетная система РФ. / Под. ред. О.В. Врублевской, М.В. Романовского. – М.: Юрайт-Издат, 2007. – 452с.

9. Бюджетная стратегия до 2023 года. // www.minfin.ru

10. Горегляд В., Подпорина И. Бюджетный кризис и пути его преодоления // Российский экономический журнал. - 2008. - № 10. – с.15-19

11. Дмитриева Н.Г. Налоги и налогообложение. - Ростов н/Д: Феникс, 2008. – 612с.

12. Социально-экономическое положение России в 2008 году. // Вестник Банка России. – 2009. - № 18 (1109)

13. Финансы. / Под ред. Ковалева В.В. - 3-е изд., перераб. и доп. - М.: Велби, Проспект, 2009. - 640 с.

14. Финансы. / Под ред. Романовского М.В., Врублевской А.В., Сабанти В.М. - М.: Юрайт-М, 2007. - 504 с.

15. Шуплецова Ю.И. Финансовое право: конспект лекций. 3-е изд., доп. и перераб. - М.: Юрайт-Издат, 2009. — 182 с.

16. Юткина Т.Ф. Налоги и налогообложение. – М.: ИНФРА-М, 2008.- 430 с.

17. Яндиев М.И. Уровни бюджетной системы в России. // Финансы. – 2009. - №9. – с.15-19

18. Эксперты: Россия и при дефиците бюджета сможет обойтись без помощи МВФ. // http://www.rian.ru/crisis_news/20081219/157676743.html - 19.02.2009

19. Дефицит бюджета 2009 года: цифры в реальном выражении. // http://krizis-kopilka.ru/archives/1885#more-1885 – 03.04.2009

20. Дефицит бюджета РФ снизится только при урезании расходов – эксперты. // Вопросы экономики. – 2009. - №5. – с.12-13

21. Информационное сообщение об использовании нефтегазовых доходов федерального бюджета (01.04.2009) // www.minfin.ru

22. Официальный сайт Министерства Финансов РФ: www.minfin.ru

23. Сайт о бюджете РФ www.budgetrf.ru

24. Информационное сообщение об использовании нефтегазовых доходов федерального бюджета (01.04.2009) // www.minfin.ru

25. Счетная палата РФ: http://www.ach.gov.ru/ru/

[1] Бюджетная система РФ. / Под. ред. О.В. Врублевской, М.В. Романовского. – М.: Юрайт-Издат, 2007. – с.114

[2] Бюджетная система России: Учебник для вузов / Под ред. проф. Г.Б. Поляка. – М.: ЮНИТИ-ДАНА, 2008. - С.127-128

[3] Годин А.М., Максимова Н.С., Подпорина И.В. Бюджетная система РФ: Учебник. – 3-е изд., испр и доп – М.: Издательско-торговая корпорация «Дашков и К», 2006. - С.256-258

[4] Основные результаты и направления бюджетной политики на 2008 год и период до 2010 года. // www.minfin.ru

[5] Основные результаты и направления бюджетной политики на 2008 год и период до 2010 года. // www.minfin.ru

[6] Социально-экономическое положение России в 2008 году. // Вестник Банка России. – 2009. - № 18 (1109)

[7] Социально-экономическое положение России в январе—сентябре 2009 года. // Вестник Банка России. – 2009. - № 69 (1160)

[8] Основные направления налоговой политики Российской Федерации на 2010 год и на плановый период 2011 и 2012 годов (Одобрено Правительством Российской Федерации 25 мая 2009 г.). // www.minfin.ru

2020-01-14

2020-01-14 101

101