Состав, назначение и порядок формирования страховых резервов по видам страхования, иным, чем страхование жизни, регламентируется «Правилами формирования страховых резервов по страхованию иному, чем страхование жизни», утвержденными приказом Минфина России от 11 июня 2002 г. № 51п.

В страховой организации должно быть разработано положение о порядке формирования технических резервов по видам страхования иным, чем страхование жизни.

Технические резервы по рисковым видам страхования представлены

Для расчета страховых резервов договоры страхования распределяются по следующим учетным группам:

1) страхование ^страхование) от несчастных случаев и болезней;

2) добровольное медицинское страхование (сострахование);

3) страхование (сострахование) пассажиров (туристов, экскурсантов);

4) страхование (сострахование) граждан, выезжающих за рубеж;

5) страхование (сострахование) средств наземного транспорта;

6) страхование (сострахование) средств воздушного транспорта;

7) страхование (сострахование) средств водного транспорта;

8) страхование (сострахование) грузов;

9) страхование (сострахование) товаров па складе;

10) страхование (сострахование) урожая сельскохозяйственных культур;

11) страхование (сострахование) имущества, кроме перечисленного в учетных группах 5—10, 12;

12) страхование (сострахование) предпринимательских (финансовых) рисков;

13) страхование (сострахование) гражданской ответственности владельцев автотранспортных средств;

14) страхование (сострахование) гражданской ответственности перевозчика;

15) страхование (сострахование) гражданской ответственности владельцев источников повышенной опасности, кроме указанного в учетной группе 13;

16) страхование (сострахование) профессиональной ответственности;

17) страхование (сострахование) ответственности за неисполнение обязательств;

18) страхование (сострахование) ответственности, кроме перечисленного в учетных группах 13—17;

19) договоры, принятые в перестрахование, кроме договоров перестрахования, в соответствии с условиями которых у перестраховщика возникает обязанность по возмещению заранее установленной доли в каждой страховой выплате, производимой страховщиком по каждому принятому в перестрахование договору (договорам), по которому произошел убыток, подпадающий под действие договора перестрахования (договоры непропорционального перестрахования).

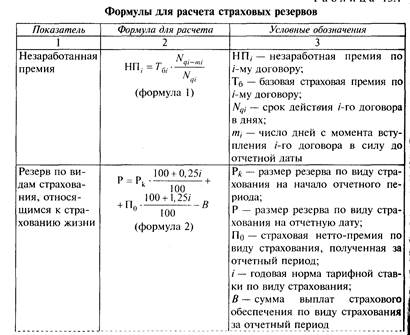

Назначение и формирование резерва незаработанной премии (НП). Резерв незаработанной премии представляет собой базовую страховую премию (БСП), поступившую по договорам страхования, действовавшим в отчетном периоде, и относящуюся к периоду действия договора страхования, выходящему за пределы отчетного [7].

Для расчета резерва незаработанной премии используется базовая премия по f-му договору страхования (БСП,), которая рассчитывается по формуле

БСП, = СБП, - KB, - РПМ„

где БСП, — страховая брутто-прсмня, поступившая в отчетном периоде;

КБ, — комиссионное вознаграждение, фактически выплаченное за заключение г'-го договора страхования; РПМ, — сумма средств, направленная на формирование резерва предупредительных мероприятий.

Резерв незаработанной премии (РНП) представляет собой часть начисленной страховой премии по договору, относящейся к периоду действия договора, выходящему за пределы отчетного периода (незаработанная премия предназначена для исполнения обязательств по обеспечению предстоящих выплат, которые могут возникнуть в следующих отчетных периодах).

Расчет РНП производится отдельно по каждой учетной группе.

Величина РНП определяется путем суммирования резервов незаработанной премии по всем учетным группам договоров.

Для расчета незаработанной премии по каждому договору определяется базовая страховая премия (БСП,).

Для расчета НП по договору (договорам), принятому в перестрахование:

НП = Страховая брутто-премия - Сумма начисленного вознаграждения по договору, принятому в перестрахование.

Для расчета величины НП используются методы:

По договорам, относящимся к учетным группам с 1-й по 18-ю, расчет резерва незаработанной премии производится методом pro rata temporis, а в случае страхования по генеральному полису или если в силу специфики взаиморасчетов между страховщиком и страхователем для целей расчета страховых резервов определять точные даты начала и окончания действия договоров нецелесообразно, то по договорам, относящимся к учетным группам 3, 4, 8 и 9, расчет резерва незаработанной премии может производиться методами «1/24» и (или) «1/8».

По договорам перестрахования (договорам пропорционального перестрахования и договорам, относящимся к учетной группе 19) расчет резерва незаработанной премии может производиться как методом pro rata temporis, так и методами «1/24» и (или) «1/8».

Незаработанная премия методом pro rata temporis определяется по каждому договору как произведение базовой страховой премии по договору на отношение не истекшего на отчетную дату срока действия договора (в днях) ко всему сроку действия договора (в днях):

Резерв незаработанной премии равен БНП,-, исчисленных по каждому договору страхования.

Пример 6.2. Страховой организацией 1 августа заключен договор страхования имущества на срок до 1 мая следующего года. Страховая брут-то-премия — 120 тыс. руб. Вознаграждение агенту за заключение договора страхования — 7%, отчисления в резерв предупредительных мероприятий — 3%.

Определить незаработанную премию на 1 января по данному договору страхования.

Решение

Определяем:

1) базовую страховую премию:

Расчет резерва незаработанной премии методом «1/24». Для расчета НП методом «Узд» договоры, относящиеся к одной учетной группе, группируют по подгруппам. В подгруппу включаются договоры с одинаковыми сроками действия (в месяцах) и с датами начала их действия, приходящимися на одинаковые месяцы.

Для расчета НП методом «1/24» принимаются следующие условия:

1) дата начала действия договора приходится на середину месяца;

2) срок действия договора, не равный целому числу месяцев, равен ближайшему большему числу месяцев.

Незаработанная премия по каждой подгруппе рассчитывается следующим образом:

НП, = БСП, х Коэффициент для расчета величины резерва НП.

Коэффициент для каждой подгруппы определяется как отношение не истекшего на отчетную дату рока действия договора подгруппы (в половинах месяцев) ко всему сроку действия договоров подгруппы (в половинах месяцев).

Резерв незаработанной премии методом «1/24» в целом по учетной группе определяется путем суммирования незаработанных премий, рассчитанных по каждой подгруппе.

Пример 6.3. Базовая страховая премия по подгруппам договоров, относящихся к учетной группе 4 (страхование граждан, выезжающих за границу) и заключенных сроком на 1 год в прошедшем году, равна (тыс. руб.):

в январе — 70, в июне — 120, в декабре — 50.

Определите резерв незаработанной премии методом «724* на 1 января.

Решение

Определяем РНП,:

Для расчета незаработанной премии методом «1/24» договоры, относящиеся к одной учетной группе, группируют по подгруппам. В подгруппу включаются договоры с одинаковыми сроками действия (в кварталах) и с датами начала их действия, приходящимися на одинаковые кварталы.

Для расчета НП методом «%» принимается:

1) дата начала действия договора приходится на середину квартала;

2) срок действия договора, неравный целому числу кварталов, равен ближайшему большему целому числу кварталов.

НП, = БСП, х Коэффициент для расчета величины резерва НП.

Коэффициент для каждой подгруппы определяется как отношение не истекшего на отчетную дату срока действия договоров подгруппы (в половинах кварталов) ко всему сроку действия договоров подгруппы (в половинах кварталов).

Пример 6.4. Базовая страховая премия по подгруппам договоров, относящихся к учетной группе 8 (страхование грузов), заключенных сроком на 1 год, составила по кварталам прошедшего года (тыс. руб.):

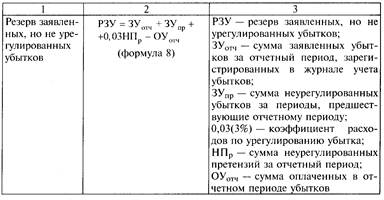

Расчет резерва заявленных, но неурегулированных убытков (РЗНУ) оценивает неисполненные или исполненные не полностью на отчетную дату обязательства страховщика по осуществлению страховых выплат, включая сумму денежных средств, необходимых страховщику для оплаты экспертных, консультационных или иных услуг, связанных с оценкой размера и снижением ущерба (вреда), нанесенного имущественным интересам страхователя (расходы по урегулированию убытков), возникших в связи со страховыми случаями, о факте наступления которых в установленном законом или договором порядке заявлено страховщику в отчетном пли предшествующих ему периодах.

Расчет РЗНУ производится отдельно по каждой учетной группе договоров.

Величина резерва заявленных, но не урегулированных убытков определяется путем суммирования резервов заявленных, но неурегулированных убытков, рассчитанных по всем учетным группам договоров.

В качестве базы расчета РЗНУ принимается размер не урегулированных на отчетную дату обязательств страховщика, подлежащих оплате в связи:

■ со страховыми случаями, о факте наступления которых в установленном законом или договором порядке заявлено страховщику;

■ с досрочным прекращением (изменением условий) договоров в случаях, предусмотренных действующим законодательством.

Для расчета РЗУ величина неурегулированных на отчетную дату обязательств страховщика увеличивается на сумму расходов по урегулированию убытков в размере 3% от ее величины.

Величина РЗНУ определяется по каждой неурегулированной претензии. Если убыток заявлен, но размер ущерба не установлен, для расчета принимается максимально возможная величина убытка, не превышающая сумму страхования.

Общая величина РЗНУ равна сумме заявленных убытков за отчетный период, зарегистрированных в журнале учета, и убытков за периоды, предшествующие отчетному, и уменьшенной на сумму уже оплаченных в течение отчетного периода убытков плюс расходы по урегулированию убытка в размере 3% от суммы неурегулированных претензий за отчетный период.

Пример 6.5. Сумма заявленных в связи со страховыми случаями претензий за отчетный год составила 700 тыс. руб. Величина страховых выплат — 750 тыс. руб. Неурегулированные претензии за периоды, предшествующие отчетному, — 150 тыс. руб., сумма страховых премий, подлежащих на отчетную дату возврату страхователям в связи с досрочным прекращением договоров, — 60 тыс. руб.

Определение резерва заявленных, но неурегулированных убытков: РЗНУ = 150 + 700 - 750 + 60 + 0,03(150 + 700 + 60) = 164 (тыс. руб.).

Резерв происшедших, но незаявлепных убытков оценивает обязательства страховщика по осуществлению страховых выплат, включая выплаты по урегулированию убытков, возникших в связи со страховыми случаями, происшедшими в отчетном или предшествующих ему периодах, о факте наступления которых в установленном законом или договором порядке не заявлено страховщику в отчетном или предшествующих ему периодах.

Стабилизационный резерв оценивает обязательства страховщика, связанные с осуществлением будущих страховых выплат в случае образования отрицательного финансового результата от проведения страховых операций в результате действия факторов, не зависящих от воли страховщика.

По учетным группам 6, 7, 10, 12, 14 и 15 расчет стабилизационного резерва производится в обязательном порядке.

По учетным группам 1—5,8—9,11 —13 и 16—19 страховщик может производить расчет стабилизационного резерва, если по учетной группе имеются существенные отклонения коэффициента состоявшихся убытков от его среднего значения.

Коэффициент состоявшихся убытков рассчитывается как отношение суммы произведенных в отчетном периоде страховых выплат по страховым случаям, происшедшим в этом периоде, резервов убытков, рассчитанных по убыткам, происшедшим в этом отчетном периоде, к величине заработанной страховой премии в этот же период.

Стабилизационный резерв формируется за счет средств самого страховщика, в чем он принципиально отличается от остальных технических резервов, формируемых за счет страховых премий, т.е. средств страхователя.

Пример расчета резерва произошедших, но незаявленных убытков и стабилизационного резерва приведен в методике «Правила формирования страховых резервов по страхованию, иному, чем страхование жизни» (приказ Минфина России от 23 июня 2003 г. № 54-н) письмо Минфина России от 18 октября 2002 г. № 24-08/13.

Методика определения доли перестраховщика в РНП и РПНЗУ В соответствии с письмом Росстрахнадзора от 3 июля 1995 г. № 08/2-32р/02 долю перестраховщика в РНП и РПНЗУ рекомендуется определять следующим образом:

Доля перестраховщика в РЗНУ применяется равной доле убытков.

2020-01-14

2020-01-14 184

184