В практике анализа финансовых прогнозов требуется наиболее ранняя диагностика или прогнозирование возможности банкротства организации. Анализ прогнозов позволяет на более раннем этапе предвидеть перспективы, своевременно корректировать бизнес-планы и принимать решения, влияющие на тактические и стратегические задачи развития.

Наиболее распространенными в практике прогнозирования возможного банкротства являются предложенные американским профессором Э. Альтманом Z - модели.

Простейшей из них является двухфакторная модель. Для нее выбираются два показателя, от которых, по мнению Э. Альтмана, зависит вероятность банкротства. В их числе коэффициент текущей ликвидности (рассмотренный ранее) и коэффициент финансовой зависимости. В результате статистического анализа западной практики были установлены весовые коэффициенты, характеризующие значимость каждого из этих факторов.

Для США данная модель выражается зависимостью:

Z = -0.3877 — 1.0736KТЛ + 0.0579KФЗ.

Если Z = 0, вероятность банкротства равна 50%.

Если Z <0, вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z.

Если Z >0, вероятность банкротства больше 50% и возрастает с ростом Z.

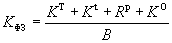

Коэффициент финансовой зависимости равен отношению заемных средств к общей стоимости капитала (валюте баланса):

.

.

Условия функционирования российских предприятий нередко отличаются от американских. Поэтому механический перенос весовых коэффициентов Альтмана в расчетах вероятности банкротства отечественных предприятий не всегда обеспечивает достаточную точность прогноза.

Достоинством двухфакторной модели является ее простота, а также возможность применения в условиях ограниченного объема информации. Однако данная модель менее точна в прогнозировании, так как не учитывает влияние других важных показателей (рентабельность, отдачу активов, деловую активность предприятия).

Существуют также многофакторные модели Э. Альтмана. В 1968 году на основе пяти показателей, от которых в наибольшей степени зависит вероятность банкротства, и их весовых коэффициентов была предложения пятифакторная модель прогнозирования:

Z = 1.2KОБ + 1.4KНП + 3.3KПДН + 0.6KСК + 1.0KОА,

где K ОБ — отношение оборотных активов к общей сумме активов;

K НП — отношение суммы чистой прибыли (нераспределенной прибыли) или непокрытого убытка, взятого с отрицательным знаком, к общей сумме активов;

K ПДН — отношение прибыли до налогообложения к общей сумме активов;

K СК - отношение рыночной стоимости собственного капитала предприятия (суммарной рыночной стоимости акций предприятия) к балансовой стоимости заемных средств;

K ОА — оборачиваемость всего капитала как отношение выручки к общей сумме активов.

Если Z принимает значение ниже 1,8 — вероятность банкротства очень высокая.

Если Z = 1.81- 2.7 — вероятность высокая.

Если Z = 2.8- 2.99 — вероятность невелика;

Если Z > 3 — вероятность очень низкая, т. е. организация работает стабильно.

Для компаний, акции которых не котируются на бирже, Альтман предложил модифицированный вариант формулы прогнозирования:

Z = 0.717KОБ + 0.847KНП + 3.10KПДН + 0.42KСК + 0.995KОА.

В этой формуле коэффициент KСК характеризует балансовую, а не рыночную стоимость акций или отношение балансовой стоимости собственного капитала предприятия к балансовой стоимости заемных средств. Пограничное значение Z при этом равно 1.23.

Механический перенос американской практики в условия российской экономики может привести к значительным отклонениям в расчетах от реальных условий. Поэтому модели Альтмана не всегда обеспечивают достаточную точность анализа вероятности банкротства. Их нужно сопоставлять с ранее рассчитанными показателями финансового состояния организации (ликвидностью баланса, коэффициентами ликвидности, коэффициентом восстановления (утраты) платежеспособности, типом финансовой устойчивости, коэффициентами обеспеченности оборотных активов, коэффициентом автономии и др. И при отсутствии явных противоречий считать коэффициенты Альтмана пригодными для рассматриваемой ситуации для обобщенного финансового анализа по совокупности рассмотренных показателей.

Российскими учеными модифицированы модели прогнозирования банкротства с их адаптацией к отечественным условиям. Модель показателя риска банкротства, полученная иркутскими учеными при исследовании предприятий торговли Иркутской области, имеет следующий вид:

R = 8.38K1 + K2 + 0.054K3 + 0.63K4,

где K 1 — отношение оборотного капитала к активу;

K 2 — отношение чистой прибыли к собственному капиталу;

K 3 — отношение выручки от реализации к активам;

K 4 — отношение чистой прибыли (непокрытого убытка, взятого с отрицательным знаком) к затратам.

Для оценки значений модели R используется шкала из 5 интервалов (табл. 9).

Таблица 9 ВЕРОЯТНОСТЬ БАНКРОТСТВА ОРГАНИЗАЦИИ В ЗАВИСИМОСТИ ОТ ЗНАЧЕНИЙ R

| Значения R | Вероятность банкротства, % |

| Меньше 0 | Максимальная (90 — 100) |

| 0 — 0,18 | Высокая (60-100) |

| 0,18 — 0,32 | Средняя (35-50) |

| 0,32 — 0,42 | Низкая (15-20) |

| Больше 0,42 | Минимальная (до 10) |

Помимо рассмотренных формальных признаков вероятности потенциального банкротства, существуют различные неформальные критерии прогнозирования возможного банкротства организации. К их числу относятся:

- неудовлетворительная структура имущества организации, особенно текущих активов. Тенденция к росту в их составе труднореализуемых активов (сомнительной дебиторской задолженности, запасов с длительным периодом оборота) может привести к неспособности организации выполнять свои обязательства;

- замедление оборачиваемости средств организации (перенакопление запасов, ухудшение состояния расчетов с дебиторами);

- повышение срочности погашения краткосрочных обязательств при замедлении оборачиваемости текущих активов;

- тенденция к вытеснению в составе обязательств дешевых заемных средств (с низкими процентными ставками) дорогостоящими (с высокими ставками) и их неэффективное размещение в активах;

- наличие просроченных обязательств и увеличение их удельного веса в общей сумме обязательств организации;

- значительные суммы безнадежной к получению дебиторской задолженности, относимой на убытки;

- тенденция опережающего роста наиболее срочных обязательств в сравнении с изменением высоколиквидных активов;

- падение значений коэффициентов ликвидности;

- нерациональная структура привлечения и размещения средств, формирование долгосрочных активов за счет краткосрочных источников средств;

- убытки, отражаемые в балансе.

2020-01-14

2020-01-14 153

153