Разработка новой дивидендной политики

При разработке новой дивидендной политики ОАО «Арком» основное внимание следует уделить приоритетным направлениям деятельности компании. В 2008 году планируется увеличить объем продаж на рынках города Новосибирска и Екатеринбурга. Поскольку компания планирует выход на другие рынки, то нужно учесть, что это требует определенных финансовых затрат. В свою очередь инвестирование может осуществляться за счет чистой прибыли. Однако, нельзя извлекать средства из чистой прибыли не затрагивая интересов тех акционеров, которые заинтересованы в получении дивидендов, другими словами, нацелены лишь на собственное обогащение.

Стоит также отметить, что в период расширения деятельности инвестиционная привлекательность данной компании падает и рассчитывать в этом случае она может только на собственные силы. Значит, чтобы предприятие смогло осуществлять свою деятельность в будущем, получать доходы и быть конкурентоспособным акционерам следует на некоторое время смириться с тем, что величина получаемых ими дивидендов сократится в несколько раз, а то и вовсе прекратится.

В заключение вышесказанного следует заметить, что рекомендуемая дивидендная политика более всего соответствует целям компании и называется консервативной (по остаточной политике дивидендных выплат), согласно которой дивиденды будут выплачиваться акционерам лишь в том случае, если останутся средства после вложения чистой прибыли в инвестируемое направление предприятия.

Преимущества от применения новой дивидендной политики:

Развитие предприятия, обеспечение его финансовой устойчивости;

Заинтересованность инвесторов в случае выгодного вложения в перспективные направления;

Конкурентоспособность компании.

Недостатки предлагаемой дивидендной политики:

Акционерам придется отказаться от получения дивидендов на 1-3 года;

В инвестиционных целях, возможно, придется воспользоваться заемными средствами (предлагается долгосрочный кредит на 36 мес.).

Риски, присущие новому направлению деятельности в процессе внедрения новой дивидендной политики:

Ошибочность выбора инвестиционного направления;

Конкурентная среда на рынке;

Несогласованность действий акционеров компании;

Низкий запас прочности компании.

Таким образом, построение эффективной дивидендной политики должно быть, прежде всего, основано на достижения взаимного согласия всеми акционерами, оценки возможных рисков, доходности проекта, наличии плана выхода на рынок, осознание целей, задач и необходимости выбора направления развития компании.

Также новая дивидендная политика должна удовлетворять не только потребностям предприятия в ресурсах, но и быть привлекательной для самих акционеров, именно с этой целью прибыль в основной своей массе будет направлена на развитие бизнеса в течение ближайших 1-3 лет. Если существенных улучшений не будет прослеживаться, то возникнет необходимость изменять не только направления деятельности компании, но и саму дивидендную политику, а также подвергать тщательному анализу все управленческие решения.

Т.е. при выборе данной дивидендной политики будет оцениваться эффективность работы управленческого персонала, правильный выбор стратегии развития компании и количество получаемой прибыли (рентабельность новых направлений). Если, как отмечалось выше, существенных изменений это не принесет, то решено сменить тип дивидендной политики с консервативной на агрессивную, т.е. основная часть прибыли будет направляться на выплату дивидендов. Только на таких условиях было достигнуто соглашение всех участников ОАО «Арком».

Внедрение новой политики, как и новых направлений деятельности планируется ввести в действие частично (выход на г. Новосибирск) с мая 2008 года, а полностью (выход на г. Екатеринбург) с июля 2008 года.

Планирование прибыли на 2008 год и размера дивидендов, их влияния на курс акций ОАО «Арком»

В ОАО «Арком» с целью увеличения прибыли планируется увеличить сбыт товаров на смежных рынках, т.е. выход на Свердловскую и Новосибирскую области, поскольку рынок г. Москвы перенасыщен. Сейчас ведутся переговоры относительно аренды помещений и складов, для осуществления деятельности, найден необходимый персонал. Эти регионы были выбраны не случайно, поскольку на этих рынках ОАО «Арком» может сохранить конкурентное преимущество. В течение последних 6 месяцев была наработана клиентская база, клиенты готовы сотрудничать на оговоренных условиях. С этой целью был сделан расчет прибыли, исходя из возможностей рынка и арендуемых складских площадей. В первый год завоевания рынка планируемый сбыт продукции (объем продаж) составит 35 % от общего годового объема продаж в г. Москве в 2007 году. Издержки, на этом этапе составят на 25 % больше (транспортные, представительские расходы, аренда). Т.о. планируемая прибыль 102 072 * 0,35 – 21 794 = 13 931 тыс. руб.

Одновременно в марте 2008 года планируется запустить сбыт продукции в Свердловской области, сбыт продукции составит 23 % от общего годового объема сбыта продукции. Издержки составят на 10 % выше московских. Прибыль от реализации на рынке г. Екатеринбурга составит 23 476 – 14 411 = 9 065тыс. руб.

Планируемая прибыль в г. Москве в 2008 году остается примерно на том же уровне.

На данном этапе необходимо учесть, что данная кампания требует значительного вложения денежных средств, поэтому на развитие бизнеса в регионах необходимо отпустить не менее 80 % чистой прибыли. Возможно, потребуется кредит на эти цели в сумме 5 000 000 руб. сроком до 3 лет.

Таблица 3.1

Получение прибыли за период с 2005 – 2007 гг.

| Показатели | 2005 год, тыс.руб. | 2006 год, тыс.руб. | 2007 год, тыс.руб. | |||

| План | Факт | План | Факт | План | Факт | |

| Объем реализации | 55 000 | 56 500 | 65 000 | 70 626 | 110 000 | 102 072 |

| Себестоимость | 44 000 | 44 703 | 51 000 | 56 579 | 88 000 | 79 436 |

| Валовая прибыль | 11 000 | 11 798 | 14 000 | 14 047 | 22 000 | 22 636 |

| Прочие доходы | 1 500 | 6 119 | 5 300 | 9 570 | 10 700 | 35 714 |

| Прочие расходы | 2 300 | 5 968 | 4 000 | 7 811 | 9 500 | 7 730 |

| Чистая прибыль | 7 750 | 8 854 | 11 600 | 11 858 | 17 700 | 41 965 |

Как видно из таблицы практически всегда планируемый объем продаж, расходов и чистой прибыли совпадает с фактическими показателями. Исключение составляют показатели за 2007 год, в конце года на предприятии была нехватка оборотных средств в следствие высокой неплановой дебиторской задолженности.

Однако, показатель чистой прибыли в 2007 году превзошел все ожидания: ее рост на 137 % связан с существенным увеличением прочих доходов.

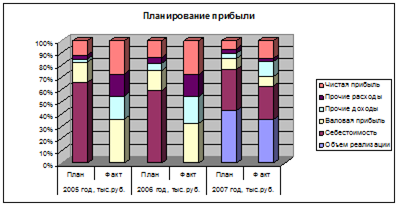

Более наглядно оценить динамику планируемых и фактических величин объемов продаж, расходов и прибыльности можно на рис. 3.1

Рис. 3.1 Планирование прибыли

Совокупная прибыль, полученная по итогам 2008 года составит 46 042 тыс. руб., которые следует направить на дальнейшее развитие бизнеса в сумме 25 323 тыс. руб., 11 511 тыс. руб. на уплату кредита и оставшиеся 6 903 тыс. руб. направить на выплату дивидендов.

Динамика товарооборота существенно растет благодаря повышенному спросу на товары со стороны потребителей. Если сравнивать показатели за 2005 и планируемые показатели реализации 2008 года, показатели выручки 2008 года практически вдвое выше аналогичных показателей 2008 года.

Такое распределение в полной мере сможет удовлетворить и требования акционеров и позволит поддержать уровень развития бизнеса на необходимом уровне.

Консервативный тип дивидендной политики будет применяться на предприятии 1-3 года до того момента, как новые направления деятельности смогут самостоятельно функционировать, обеспечивать себе рост за счет собственных средств и приносить доход без существенных вложений за счет основной прибыли.

Таблица 3.2 Распределение прибыли 2007 – 2008 гг.

| Показатели | 2007 год | 2008 год | ||

| Тыс.руб. | Уд.вес, % | Тыс.руб. | Уд.вес, % | |

| Годовая прибыль | 41 965 | 100 | 46 042 | 100 |

| На развитие бизнеса | 10 491 | 25 | 25 326 | 55 |

| Оплата кредита | 0 | 0 | 11 511 | 25 |

| Прочие расходы | 4 197 | 10 | 2 302 | 5 |

| Дивиденды | 27 277 | 65 | 6 903 | 15 |

Рост чистой прибыли в 2008 году, как отмечалось ранее, связан с получением доходов от новых направлений деятельности при сохранении в 2008 году нормы прибыли 2007 года на территории г. Москвы.

То есть, вся прибыль, заработанная в регионах и часть прибыли от основной деятельности в г. Москве будет источником финансирования развития бизнеса в Новосибирской и Свердловской областей, выплат дивидендов за счет этой прибыли не планируется.

После завоевания устойчивых позиций ОАО «Арком» в регионах, прибыль получаемая от этих направлений будет распределяться, в т.ч. и на выплату дивидендов.

Распределение общей чистой прибыли общества показано на рис. 3.2 и рис. 3.3.

Доля планируемой распределяемой прибыли 2008 года существенно отличается от доли 2007 года.

Рис. 3.2 Распределение прибыли в 2007 году

Рис. 3.3 Распределение прибыли в 2008 году

Важно отметить, что применяемая дивидендная политика 2007 года позволяла распределять чистую прибыль в большей части на выплату дивидендов, а политика 2008 года на выплату дивидендов отводит лишь малую часть.

Распределение дивидендов ОАО «Арком» в 2008 году основано на остаточном принципе: дивиденды выплачиваются только после выплат по инвестиционной деятельности и после оплаты кредита и прочих расходов (в т.ч. представительских). Таким образом, величина дивидендов, выплачиваемых по акциям в первые 3 года может составить незначительную величину. Такое решение принято в целях расширения рынков сбыта товаров, возможно в этом периоде курс акций ОАО «Арком» может упасть на 20 %, до 3,20 руб. на акцию.

В дальнейшем, после выхода на рынок таких крупных областей как Новосибирская и Свердловская области, рекомендуется изменить дивидендную политику, поставить получение дивидендов акционерами в процентную зависимость от чистой прибыли общества в размере 50 – 70 %. Оставшиеся 30-50% рекомендуется направлять на развитие бизнеса (обновление ОПФ, введение социальной политики и т.д.), поскольку приток средств инвесторов позволит увеличивать темпы технического развития предприятия.

Таблица 3.3

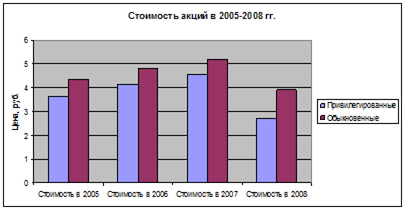

Стоимость акции в период с 2005-2008 гг.

| Вид акции | Стоимость в 2005 | Стоимость в 2006 | Стоимость в 2007 | Стоимость в 2008 |

| Привилегированные | 3,65 | 4,15 | 4,55 | 2,70 |

| Обыкновенные | 4,35 | 4,80 | 5,20 | 3,90 |

Графически стоимость акций выглядит следующим образом.

Рис. 3.4 Стоимость акций в 2005 – 2008 гг.

Увеличение стоимости акций, прежде всего, находится в прямой зависимости от доходности предприятия и выплаты дивидендов. Считается, что если доходность деятельности ОАО «Арком» повысится на 10 % в 2008 году, при этом большая ее часть в размере 50 % будет направлена на дальнейшее развитие компании, а 25 % лишь на выплату дивидендов, то спрос на обыкновенные акции упадет, следовательно и их цена, которая составит по прогнозным показателям не больше 3,90 руб. за единицу.

Аналогичная динамика прослеживается и по отношению к привилегированным акциям: в период наименьшего спроса их цена составит 2,70 руб. за единицу, а в период наибольшего спроса цена составит 9,50 руб. за акцию.

Прогнозируемые показатели стоимости акций в 2009-2012 гг.приведены в таблице 3.4 и графически на рис. 3.5.

Таблица 3.4

Прогнозные показатели стоимости акций ОАО «Арком» 2009 – 2012 гг.

| Вид акции | Стоимость в 2009 | Стоимость в 2010 | Стоимость в 2011 | Стоимость в 2012 |

| Привилегированные | 2,95 | 3,50 | 5,90 | 9,50 |

| Обыкновенные | 3,20 | 3,85 | 7,45 | 11,20 |

И, наоборот, при увеличении дивидендных выплат собственникам компании в период инвестиционной привлекательности с 2009 – 2012 гг. спрос на акции значительно возрастет с 2,85 руб. до 11,20 руб. по обыкновенным акциям и с 2,70 руб. до 9,50 руб., что составит почти 300 % по обыкновенным и 250 % по привилегированным акциям соответственно.

Рис. 3.5 Прогнозные показатели стоимости акций

Таким образом, из рассчитанных показателей видно как дивидендная политика и планирование уровня прибыльности может повлиять на стоимость акций и их спрос.

Понятно, что чем больше предприятие приносит прибыли, тем более привлекательным со стороны инвесторов оно выглядит, но однако не стоит забывать, что оно выглядит привлекательным, если использует дивидендную политику, позволяющую получать стабильный доход ее акционерам.

Если же предприятие всю прибыль (или большую ее часть) направляет на расширение деятельности или покрывает свои убытки в течение длительного времени, то совершенно ясно, что инвестировать деятельность такой компании становится невыгодным, поэтому велик риск того, что акционеры начнут продавать свои акции. Поэтому цена на них резко упадет.

Проанализируем темпы роста прибыли и ее влияние на стоимость акций в период с 2005 по 2008 гг. ОАО «Арком» при выбранной дивидендной политике.

Данные анализа приведены в таблице 3.5, а графически темпы роста представлены на рис. 3.6.

Темпы роста прибыли в 2005-2008 гг. приведены по отношению к прибыли 2005 года.

Таблица 3.5

Темпы роста объемов продаж и стоимости акций

| Темпы роста | 2005, % | 2006, % | 2007, % | 2008, % |

| Объема продаж | 10 | 25 | 81 | 185 |

| Стоимости обыкновенной акции | 15 | 10 | 20 | - 10 |

| Стоимости привилегированной акции | 10 | 14 | 25 | - 26 |

Рис. 3.6 Темпы роста

Из графика видно, что наибольший прирост в стоимости обыкновенной акции был достигнут в конце 2006 года, привилегированной – в середине 2007 года, после наблюдается спад. Однако, при этом прирост прибыли достаточно стабилен и в 2008 году должен достигнуть величины 46 042 тыс. руб. (185 % по отношению к 2005 году и 10 % по отношению к 2007 году).

Снижение стоимости акций, как уже отмечалось выше, связан, в первую очередь с выбранной дивидендной политикой предприятия, согласно которой в период с 2008 по 2009 гг. дивиденды будут выплачиваться исходя из остатка средств, остающихся после распределения прибыли на инвестиционные цели.

Однако запланированный рост акций, в 2009-2012 гг. кардинально меняет картину будущей стоимости акций, изменяя их стоимость почти в 4 раза (с 3,90 руб. до 11,20 руб. – по стоимости одной обыкновенной акции и с 2,70 руб. до 9,50 руб. планируется увеличение стоимости одной привилегированной акции).

Такие перспективы устраивают акционеров общества и исходя из этого состоялось заседание акционеров по утверждению новой дивидендной политики, которая соответствует общим целям собственников ОАО «Арком».

ЗАКЛЮЧЕНИЕ

В завершение дипломной работы сделаем обобщающие выводы:

1. Рассмотрены теоретические основы дивидендной политики, ее сущность, порядок начисления и распределения дивидендов. Также рассмотрены принципы формирования чистой прибыли и дивидендов. Определена зависимость между стоимостью акций и выплатой дивидендов: стоимость акции тем выше, чем выше дивиденды, которые выплачиваются по этим акциям. Однако при покупке акций следует сравнить потенциальную прибыль на акцию при выплате дивидендов и доход, который может получить инвестор, вложив деньги не в капитал предприятия, а положив их на банковский депозит.

2. Исследуемым предприятием было ОАО «Арком», основной вид деятельности – торгово-закупочная деятельность. Кроме рассмотренных выше вопросов была рассмотрена зависимость стоимости акции компании от ее дивидендной политики. На анализируемом предприятии не была организована дивидендная политика достаточным образом, поэтому большинство прибыли уходило на выплату дивидендов, при этом материально-техническое оснащение требовало значительных вложений, бизнес от этого шел на спад, хотя проведенный анализ финансово-хозяйственной деятельности указывал на хорошие показатели ликвидности и рентабельности.

При более детальном знакомстве с предприятием было обнаружено, что большинство акций принадлежат ограниченному кругу лиц, в число которых входит и трудовой коллектив акционерного общества. Суммарная доля акционерного капитала, принадлежащего трудовому коллективу находится в пределах 45 % от общей величины капитала.

Если говорить о дивидендной политике предприятия, то важно проанализировать источник выплаты дивидендов – чистая прибыль общества.

Прибыль является важнейшей категорией в рыночной экономике каждого отдельного предприятия. Современная экономическая мысль рассматривает прибыль как доход от использования факторов производства.

На каждом предприятии, в том числе и на рассматриваемом предусматриваются плановые мероприятия по увеличению прибыли. Это достигается путём снижения издержек производства (торговых издержек), улучшением качества продаваемой продукции и использования факторов производства.

Достижение высоких результатов работы предприятия предполагает управление процессом формирования, распределения и использования прибыли. Управление включает в себя анализ прибыли её планирование и постоянный способ её увеличения, что положительно сказывается на финансовом положении предприятии, дивидендной политике и предприятие становится привлекательным для инвесторов.

3. Совершенствование дивидендной политики предполагает достижение баланса интересов бизнеса и акционеров в плане получения дивидендов. При разработке дивидендной политики ОАО «Арком» было принято решение о том, что в первое время 1-3 года основная часть прибыли должна направляться на инвестиционные цели, развивая тем самым бизнес в регионах, а остаток средств, остающийся в распоряжении предприятия идет на выплату дивидендов. Такой принцип распределения прибыли должен сохраниться до 2009 года, когда ОАО «Арком» выйдет на межрегиональные рынки, займет определенную нишу в данной сфере. При достижении определенного уровня развития предприятия планируется основную часть прибыли (в твердом процентном соотношении от уровня чистой прибыли) направлять на выплату дивидендов, за счет остальной части формировать резервы и распределять на расширение рынков сбыта продукции, обновление основных фондов и материально-технического снабжения по мере необходимости такого обновления.

С этой целью планируемые показатели прибыльности на 2008 год по сравнению с 2007 годом на территории г. Москвы остались на прежнем уровне, а объем продаж в регионах должен в совокупности достичь 58 % от общего объема продаж в г. Москве.

Таким образом, в процессе написания дипломной работы была достигнута главная цель – разработка оптимальной дивидендной политики для рассматриваемого предприятия ОАО «Арком». Решены следующие задачи: рассмотрены теоретические вопросы формирования дивидендной политики, проанализирована дивидендная политика ОАО «Арком» и предложены мероприятия по совершенствованию дивидендной политики на среднесрочную перспективу.

СПИСОК ЛИТЕРАТУРЫ

Налоговый кодекс Российской Федерации от 05.08.2000 № 117-ФЗ (в редакции от 06.12.2007 № 333-ФЗ)

Гражданский Кодекс Российской Федерации от 30.11.1994 № 51-ФЗ (в редакции от 06.12.2007 № 333-ФЗ)

Федеральный закон от 26.12.1995 г. № 208-ФЗ «Об акционерных обществах»

Федеральный закон от 29.11.2001 г. № 156-ФЗ «Об инвестиционных фондах»

Федеральный закон от 12.01.1996 г. № 7-ФЗ «О некоммерческих организациях»

Федеральный закон от 09.07.1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации»

Федеральный закон от 26.10.2002 г. № 127-ФЗ «О несостоятельности (банкротстве)»

Федеральный закон от 20.02.1992 г. № 2383-1-ФЗ «О товарных биржах и биржевой торговле»

Распоряжение Правительства РФ от 29.05.2006 № 774-р «О формировании позиции акционера – Российской Федерации в акционерных обществах, акции которых находятся в федеральной собственности»

Приказ ФСФР РФ от 10.10.2006 № 06-117/пз-н «Об утверждении положения о раскрытии информации эмитентами эмиссионных ценных бумаг»

Приказ Минфина РФ от 25.11.1998 N 56н «Об утверждении положения по бухгалтерскому учету «события после отчетной даты» (ПБУ 7/98)»

Письмо ФНС от 31.01.2006 г. № 04-1-03/43 О налогообложении дивидендов

Письмо МНС РФ от 22.03.2004 № 23-1-10/4-961 «О налогообложении дивидендов, получаемых иностранными инвесторами»

Письмо Минфина РФ от 26.10.2005 № 07-05-06/280 «Об отражении в бухгалтерском учете средств нераспределенной прибыли»

Письмо Минфина РФ от 07.02.2005 N 07-03-01/93 «Рекомендации аудиторским организациям, индивидуальным аудиторам и аудиторам при проведении аудита годовой бухгалтерской отчетности организаций»

Приказу Минэкономики России от 1 октября 1997 г. N 118 «Об утверждении методических рекомендаций по реформе предприятий (организаций)»

Абросимов И.Д. Менеджмент как система управления, М.: Финансы и статистика, 2005 – 390 с.

Алехин Б.И. Рынок ценных бумаг. Введение в фондовые операции. Самара: Самвен, 2006 – 378 с.

Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности. М.: Финансы и статистика, 2007 – 488 с.

Балабанов И.Т. Основы финансового менеджмента. Как управлять экономикой. М.: Финансы и статистика, 2006 – 315 с.

Бороненкова С.А. Управленческий анализ. М.: Финансы и статистика, 2004 – 605 с.

Гончаров В.В. В поисках совершенства управления, М.: Феникс, 2006 – 255 с.

Грачев И.С. Инвестиции // РБК, 2006, №10 – С.21-22

Гребёнкин А.С. Тенденции дивидендной политики Российских компаний // Интернет, 2006 – С.1-3

Грузинов В.П. Экономика предприятия и предпринимательство. М.: Софит, 2007 – 422 с.

Гусева И.Е. Управленческий учет. Сп-б.: Феникс, 2005 – 226 с.

Журавлев С.И. Инвестиции в ценные бумаги // Журнал для акционеров, 2005, № 2 – С.48-53

Ковалев В.В. Введение в финансовый менеджмент. М.: Финансы и статистика, 2005 – 756 с.

Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. М.: Финансы и статистика, 2005 – 443 с.;

Кравчук Д.Н. Рынок ценных бумаг. М.: Феникс, 2007 – 364 с.

Крейнина М.Н. Финансовый менеджмент. – М.: ДиС, 2006 – 321 с.

Павлова Л.Н. Финансы предприятий, М.: Юнити, 2005 – 280 с.

Палий В.Ф. Анализ деятельности акционерного общества. М.: Финансы и статистика, 2005 – 322 с.

Пизенгольц М.З. О совершенствовании управленческого учета // Бухгалтерский учет, 2006, № 4 – С.43

Райзберг Б.А., Лазовский Л.Ш. Современный экономический словарь. М.: Инфра – М», 2007 – 534 с.

Соколов А.И. Дивидендная политика в России // РБК, 2005, №7 – С.34-35

Финансы / Под ред. Ковалевой А.М. – М.: Финансы и статистика, 2007 – 565 с.

Шевченко А.И. Словарь экономических терминов. М.: Инфра – М, 2007 – 355 с.

2020-01-14

2020-01-14 122

122