Теперь проведу анализ роли Евро, опираясь на статистические данные из Интернета.

| Валютная пара | 2005 г. | 2006 г. | I кв. 2007 г. | II кв. 2007 г. | III кв. 2007 г. |

| Доллар—рубль | 72,2 | 64,9 | 55,2 | 54,6 | 52,5 |

| Евро—рубль | 0,8 | 1,6 | 1,8 | 2,2 | 1,8 |

| Евро—доллар | 18,9 | 24,4 | 28,4 | 29,6 | 27,7 |

| Прочие | 8,1 | 9,1 | 14,6 | 13,7 | 18,0 |

Таблица 1. Структура межбанковского валютного рынка по валютным парам, %

По данным ЦБ РФ, по сравнению с 2005 г. на российском рынке практически удвоился оборот по операциям с японской иеной, британским фунтом и канадским долларом. Причем сделки с использованием этих валют заключаются преимущественно в паре с долларом или евро, что обусловливает снижение удельного веса рублевых операций. При общей доле операций с фунтом стерлингов на межбанковском рынке — около 5% и иеной — 4%, объемы операций в парах «фунт—рубль» и «иена—рубль» составляют в среднем 1—2 млн. долл. в день, или 0,001% оборота.

Рис. 1. Структура межбанковского валютного рынка по валютным парам

В 2003—2006 гг. и на межбанковском, и на биржевом рынке опережающими темпами рос объем операций с европейской валютой. За первое полугодие 2007 г. удельный вес сделок «евро— рубль» на межбанковском валютном рынке увеличился до 2,2%. Однако в III кв. доля этих операций вновь снизилась до 1,8%, уступив в динамике другим валютным парам. На биржевом рынке, где евро конкурирует только с долларом, рост удельного веса операций с европейской валютой продолжился, впервые составив в среднем за квартал 3%.

В предыдущие годы на межбанковском рынке значительно более существенный рост наблюдался в сегменте «евро—доллар», привычном для растущих трансграничных операций. Однако, достигнув среднестатистического мирового показателя 27—28%, доля операций «евро—доллар» на российском рынке также стабилизировалась.

Что касается валюты, то в валютных операциях физических лиц преобладают долларовые операции, несмотря на значительное укрепление позиции евро на валютном рынке. Как видно из таблицы 2, долларовые операции и по купле и по продаже составляют более 50%. Средняя сумма сделок в наличной иностранной валюте - от 500 до 2000 единиц. Сумма свыше 2000 единиц - не частое явление. Это связано отчасти с боязнью физических лиц валютных рисков для такой большой суммы.

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Таблица 2.Отдельные показатели, характеризующие операции с наличной иностранной валютой в уполномоченных банках в 2009 году.

Затем я проанализирую объемы операций в евро, опираясь на статистические данные по конкретному банку. Для этого анализа я выбрала ОАО АКБ "Проминвестбанк" - коммерческий банк, специализирующийся на обслуживании юридических и физических лиц.

Акционерный коммерческий банк «Промышленно-инвестиционный банк» (открытое акционерное общество) был создан в июле 1993 года. Банк имеет лицензию на осуществление банковских операций № 2433, выданную Центральным Банком России 14 марта 2006г.

Анализ валютно-обменных операций с участием физических лиц проведен за 1 квартал 2007 г и 1 квартал 2008 г.

| Наименование валюты | Покупка | Продажа | ||||||||

| 1 кв. 2007 год | 1 кв. 2008 год | Темп роста, % | Темп прир, % | Отклонение | 1 кв. 2007 год | 1 кв. 2008 год | Темп роста, % | Темп прир, % | Отклонение | |

| тыс. USD | 1100 | 1600 | 145,5 | 45,5 | 500 | 1200 | 430 | 35,8 | -64,2 | -770 |

| 1250 | 1780 | 142,4 | 42,4 | 530 | 1300 | 280 | 21,5 | -78,5 | -1020 | |

| 1320 | 1800 | 136,4 | 36,4 | 480 | 2050 | 650 | 31,7 | -68,3 | -1400 | |

| Итого | 3670 | 5180 | 141,1 | 41,1 | 1510 | 4550 | 1360 | 29,9 | -70,1 | -3190 |

| тыс. EUR | 900 | 1850 | 205,6 | 105,6 | 950 | 800 | 1100 | 137,5 | 37,5 | 300 |

| 1300 | 1600 | 123,1 | 23,1 | 300 | 1200 | 1800 | 150,0 | 50,0 | 600 | |

| 1700 | 1200 | 70,6 | -29,4 | -500 | 1400 | 7400 | 528,6 | 428,6 | 6000 | |

| Итого | 3900 | 4650 | 119,2 | 19,2 | 750 | 3400 | 10300 | 302,9 | 202,9 | 6900 |

| тыс. RUR | 350 | 4520 | 1291,4 | 1191,4 | 4170 | 650 | 5050 | 776,9 | 676,9 | 4400 |

| 420 | 4500 | 1071,4 | 971,4 | 4080 | 430 | 9000 | 2093,0 | 1993,0 | 8570 | |

| 430 | 4400 | 1023,3 | 923,3 | 3970 | 700 | 14500 | 2071,4 | 1971,4 | 13800 | |

| Итого | 1200 | 13420 | 1118,3 | 1018,3 | 12220 | 1780 | 28550 | 1603,9 | 1503,9 | 26770 |

Таблица 3 Объемы купленной и проданной иностранной валюты.

Данные таблицы 3 показывают, что объемы покупки иностранной валюты в 1 квартале 2008г. превышают объемы покупки за аналогичный период прошлого года.

При сравнении в эквиваленте в долларах США можно заметить, что покупается долларов и Евро больше, чем российских рублей.

Объемы продажи в 1 квартале 2008г. по долларам снижаются при сравнении с аналогичным периодом прошлого года, а по российским рублям и Евро возрастают. Причем, при сравнении в долларовом эквиваленте в 1 квартале 2008г. российских рублей продано приблизительно столько же, сколько в среднем в месяц продается долларов и Евро.

В 1 квартале 2008 года наблюдается увеличение оборотов покупки и продажи Евро при сравнении с аналогичным периодом прошлого года. Так общая сумма покупки Евро в 1 квартале 2008 года составила 4650 тыс. Евро при уровне 3900 тыс. Евро за 1 квартал 2007г. (прирост составил 19%), общая сумма продажи соответственно составила 10300 тыс. Евро и 3400 тыс. Евро (прирост 203%).

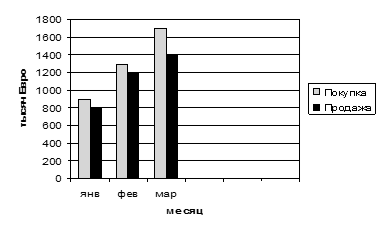

Рисунок 2. Покупка-продажа EUR за 1 кв. 2007г.

Как показывает рисунок 2, спрос на евро в течение 1 квартала 2007 года возрастал. Обороты за 1 квартал по покупке Евро превышают обороты по продаже в абсолютном выражении на 500 тыс. Евро или продажа на 13% меньше покупки.

Ситуация на наличном рынке Евро в 1 квартале 2008г. складывается иначе. Как показывает рисунок 3, только в январе замечено превышение покупки Евро над продажей.

Рисунок 3. Покупка-продажа EUR за 1 кв. 2008г.

Далее наблюдается превышение продажи над покупкой. Так, в абсолютном выражении за 1 квартал 2008 г. продано на 5650 тыс. Евро больше, чем куплено, или продано на 121% больше. Такая разница сложилась за счет последнего месяца квартала, поскольку в марте было продано в сумме 7400 тыс. Евро.

Глава 3. Каковы последствия введения единой европейской валюты для России?

Европейский союз является крупнейшим экономическим партнером России - на него приходится более 1/3 объема внешней торговли нашей страны. Поэтому было бы логично ожидать увеличения денежных потоков, обслуживающих внешнеэкономические операции, в общей для Европы валютной единице. В настоящее время около 80% российских внешнеторговых контрактов заключается в долларах США. В этой связи не стоит рассчитывать на быстрое утверждение евро в системе экономического хозяйства России. Скорее наоборот, евро предстоит упорное противостояние доллару, который имеет прочные позиции в самых разных сегментах рынка. С точки зрения торговли валютное объединение большинства стран ЕС должно привести к усилению их экономической интеграции и, как следствие, к большим возможностям для партнеров ЕС пользоваться преимуществами, предоставляемыми единым экономическим пространством. При широком использовании евро в торговых операциях со странами ЕС российские экспортеры не будут более нести курсовые риски или сами страховаться от них. Партнерство со странами, имеющими крепкую денежную единицу и перспективы экономического роста, может оказать стабилизирующее влияние на экономику России и способствовать увеличению объемов российского экспорта. С практической точки зрения ожидается, что для российских компаний и для компаний из других стран - партнеров ЕС доступ на рынок должен улучшиться за счет снижения издержек и исчезновения риска по обменным курсам. Помимо того, сам факт дальнейшего экономического объединения Европы должен привести к улучшению экономической конъюнктуры и к дополнительным возможностям для российских предприятий развивать деловые контакты в странах ЕС. Естественно, необходимо, чтобы российские компании готовились к введению евро.

С образованием экономического и валютного союза создается второй по величине в мире финансовый рынок. При этом любая эмиссия государственных облигаций стран-участниц будет осуществляться в евро. Поскольку в ближайшие годы будет постепенно возвращаться активность Российской Федерации на международных финансовых рынках, придется осуществлять балансирование между евро, долларом и другими валютами в новых эмиссиях долговых обязательств.

Дальнейший рост привлекательности евро в качестве инвестиционного актива будет зависеть от емкости и ликвидности нового рынка евро в сочетании с проведением Европейским центральным банком денежно-кредитной и фискальной политики, ориентированной на поддержание стабильности. Задачей для системы коммерческих банков России станет принятие решений, связанных с относительной привлекательностью евро как инвестиционной валюты, а для населения - решений, связанных с выбором предпочтительной валюты, в которой оно будет держать свои сбережения. В России процессы, связанные с введением евро, будут происходить медленнее, чем в рамках ЕС. При этом сыграет свою роль и традиционная для России, ее коммерческих структур и населения приверженность к доллару.

Евро получит развитие и в качестве резервной валюты. Диверсификация резервов в иностранных валютах и переход на евро будут связаны с растущим использованием его как инструмента интервенции на рынках иностранных валют и расчетной валюты в мировой торговле. В основном это будет зависеть от присущих евро характеристик и его использования в международных финансовых операциях.

Вместе с тем в связи с переходом к евро могут возникнуть вопросы, затрагивающие интересы Российской Федерации и стран - участниц ЕС. Отсутствие во внешнеэкономических операциях России и ЕС правил перехода на новую валюту может осложнить не только положение российских банков и предприятий, но и деятельность европейских компаний и инвесторов на российском рынке. Возможные резкие перепады спроса на евро в России в условиях наличия значительных объемов валютных средств, включая население, могут создать дополнительные сложности для Европейского центрального банка, который обязан поддерживать курс евро и в случае необходимости проводить соответствующие интервенции.

Следует отметить важность сотрудничества России и ЕС в решении таких проблем, как пересчет внешнего долга и урегулирование на недискриминационной основе юридических и технических вопросов ведения российскими хозяйствующими субъектами операций с евро. В ближайшее время необходимо провести официальные консультации с Комиссией европейских сообществ и Европейским центральным банком о порядке пересчета государственного внешнего долга, проблематике юридического статуса евро и практических аспектах расчетов в евро на территории России.

Будущее валютного рынка операций в Евро будет зависеть от нескольких факторов:

Во-первых, от развития торгово-экономических связей российских экономических агентов со странами зоны Евро и от степени использования Евро в глобальных международных расчетах вообще при экспорте российской продукции. Представляется, что во многом это будет зависеть от товарной структуры нашего экспорта; при этом увеличение поставок в Европу (а возможно и в другие регионы) товаров и услуг с высокой долей добавленной стоимости, может способствовать более активному использованию европейской валюты. Не стоит также забывать, что традиционно высокой остается доля Европы в структуре импорта в Российскую Федерацию.

Обратной стороной углубления внешнеторгового сотрудничества с Европой являются перспективы спроса на рубли со стороны компаний и банков стран Евросоюза. Уже сейчас режим использования рублей нерезидентами при осуществлении экспортно-импортных операций является достаточно либеральным, однако покупка нерезидентами рублей при осуществлении импорта из России в Европу, по мнению многих банков, осуществляется довольно редко. Высказываемая рядом экономистов идея усиления рубля в качестве полноценной денежной единицы может быть логично дополнена определенными мерами по стимулированию использования рубля в качестве валюты внешнеторговых расчетов. В этом случае рынок валютных операций Евро-рубль может получить дополнительную ликвидность.

Во-вторых, от перспектив использования доллара США в качестве главной мировой платежной и резервной валюты. На сегодняшний день наблюдается разнонаправленные тенденции одновременного усиления роли доллара (например, в Латинской Америке), и в то же время его ослабления в тех регионах и странах, которые ориентированы на другие коллективные либо собственные валюты (Восточная Европа, Китай). Сегодня трудно предсказать, в каком направлении сложится вектор мировой валютной системы, но явно, что по мере роста экономики Евросоюза, а также крупных развивающихся стран (таких как Индия, Китай), значение доллара будет несколько снижаться. Уже сегодня многие центральные банки всерьез рассматривают возможность перевода части официальных резервов в Евровалюту. В этой связи примечателен тот факт, что Федеральная Резервная Система США недавно приняла решение перевести часть своих валютных резервов, размещенных в государственные облигации Германии (Bunds), в облигации, номинированные в Евро.

Заключение.

Евро, являясь не национальной, а международной региональной денежной единицей, завоевывает все большее экономическое пространство. В настоящее время в мировой валютной системе, безусловно, главное место занимает доллар. На него приходится более 80% всех операций на валютных рынках, более 60% мировых валютных резервов, более половины операций с облигациями.

Выход евро за пределы европейского экономического пространства осуществляется на тех же принципах, что и у доллара.

Таким образом, роль и место сиро и доллара в мировой валютной системе XXI века будут определяться соотношением сил ЕС и США. Тенденции развития европейской интеграции играют на пользу евро, но одновременно США стремятся расширить интеграционный процесс за пределы своей страны и Северной Америки на территорию Центральной и Южной Америки.

Не исключено возникновение азиатской валютной зоны с центром в Японии. Таким образом, в XXI веке могут существовать, по меньшей мере, три международные валютные зоны, базирующиеся на трех центрах силы мирового соперничества. И тогда не национальные валюты, а валюты трех международных валютных зон будут выполнять функции мировых денег.

Рассмотрев международную валютную систему и мировой валютный рынок с точки зрения его формирования, развития, в какой-то мере совершенствования, можно сделать вывод: любое колебание на рынке обязательно каким-либо образом сказывается на общем состоянии экономики России. При этом следует заметить, что немаловажную роль в современной российской национальной валютной системе, да и в международной системе в целом играет недавно введенная единая европейская валюта Евро.

В России широко распространено мнение, будто Евро - всего лишь еще одна валюта, и поэтому возникающие вопросы носят чисто технический характер и могут быть решены в рабочем порядке. В действительности проблемы Евро гораздо сложнее и масштабнее, чем принято считать. Появление Евро существенно усиливает процессы экономической (а в перспективе и политической) консолидации в Европе.

Во-первых, резко возрастает глубина интеграции внутри самой "зоны Евро". По сути дела, с созданием ЭВС внутри Европейского Союза возникло так называемое твердое ядро. Входящие в него страны связаны отношениями более сильной, чем ранее, экономической и политической сплоченности. Это может иметь как положительные, так и отрицательные последствия для России (достаточно напомнить недавние события вокруг Югославии).

Во-вторых, валютный союз, бесспорно, станет центром возросшего притяжения для остальных частей Европы, прежде всего Центральной и Восточной. Швейцария, Норвегия и Исландия также будут вынуждены все больше строить свою экономическую политику с учетом происходящего в ЕС. Все эти тенденции заметно меняют внешнюю среду, в которой приходится действовать Российской Федерации, и делают целесообразным более активное взаимодействие с ЕС.

Говоря об итогах первых двух лет обращения Евро на российском валютном рынке необходимо отметить следующие особенности:

1. Во-первых, Евро демонстрирует устойчивую тенденцию к увеличению доли в общем обороте внутреннего валютного рынка.

2. Во-вторых, эта доля хотя и составляет статистически значимую величину (примерно четвертую часть от всех операций на межбанковском рынке), тем не менее, не отражает реального коммерческого спроса и предложения Евро со стороны участников внешнеэкономической деятельности.

Тем не менее появление Евро - важная веха в развитии не только экономики России, но и мировой политики и экономики в целом.

Список литературы.

1. Буторина О.В. «Международные валюты: интеграция и конкуренция», М: Издательский дом «Деловая литература», 2003г.

2. Валовая Т. «Проблемы формирования экономического и валютного союза»- М: «Златоцвет», 1994г.

3. Красавина Л.Н. «Международные валютно-кредитные и финансовые отношения», М: «Финансы и статистика» 2008г.

4. Пишик В. «Евро и доллар США: конкуренция и партнерство в условиях глобализации»-М: Консалтбанкир, 2002г.

5. Шмырева В. «Международные валютно-кредитные отношения» Учебние. СПб: ПИТЕР, 2002г.

Источники из Интернета:

1. http://www.inventech.ru/lib/money/

2. http://www.cbr.ru/credit/

3. http://www.kredit-moskva.ru/termin.html

4. http://www.pib.ru/

5. http://www.evro.ru

6. www.rbs.ru

Приложение.

Таблица 1. Данные по валютным интервенциям Банка России.

| ||||||||||||||||||||||||||||||||||||||||||||

Общий средний дневной оборот валют

по межбанковским кассовым конверсионным операциям

на внутреннем валютном рынке Российской Федерации на март 2009 года (млн. долл. США).

Таблица 2. Все валюты.

| Период | Общий (сумма всех валют/2) | Россий- ский рубль (RUB) | Доллар США (USD) | Евро (EUR) | Фунт стер- лингов (GBP) | Йена (JPY) | Швей- царский франк (CHF) | Австра- лийский доллар (AUD) | Канад- ский доллар (CAD) | Бело- русский рубль (BYR) | Гривна (UAH) | Прочие |

| январь | 73 910 | 52 084 | 66 007 | 26 828 | 1 030 | 536 | 526 | 33 | 66 | 1 | 1 | 648 |

| февраль | 57 035 | 36 453 | 49 284 | 25 765 | 1 151 | 615 | 596 | 46 | 56 | 1 | 1 | 41 |

2020-01-14

2020-01-14 232

232