Обзор литературы

Новые условия организации и ведения предпринимательской деятельности потребовали не только внедрения совершенно иных способов хозяйствования, но и изменения взглядов на сущность и содержание основных функций, выполняемых специалистами для обеспечения ритмичной и прибыльной работы предприятия. Кризисы и изменения в хозяйственной и социальной жизни связаны как с деятельностью на рынках производных продуктов, так и со сдвигами в использовании и функционировании столь значимой для современности сферы экономической деятельности. Также и в сфере использования финансовых инструментов (как классических, так и производных) существуют разные подходы и точки зрения.

МСФО 32 и МСФО 39 обозначают раскрытие, представление информации, порядок учета и оценки финансовых инструментов.

«Финансовый инструмент – это договор, в результате которого возникает финансовый актив у одного предприятия и финансовое обязательство или долевой инструмент у другого. Финансовое обязательство – это обязательство, являющееся обусловленным договором обязательством передать денежные средства или иной финансовый актив другому предприятию или обменяться финансовыми активами или финансовыми обязательствами с другим предприятием на условиях, потенциально невыгодных для предприятия; или договором, расчет по которому будет или может быть осуществлен путем поставки собственных долевых инструментов, и являющимся непроизводным инструментом, по которому предприятие предоставит или может быть обязано передать переменное количество собственных долевых инструментов; или производным инструментом, расчет по которому будет или может быть произведен иным способом, чем обмен фиксированной суммы денежных средств или другого финансового актива на фиксированное количество собственных долевых инструментов. Для этих целей собственные долевые инструменты не включают инструменты, являющиеся договорами на получение или поставку собственных долевых инструментов в будущем. Долевой инструмент – это договор, подтверждающий право на остаточную долю в активах предприятия, оставшихся после вычета всех его обязательств». [МСФО 32 п.11]. Сообразно с этим определением в стандарте обозначено: "производный инструмент – это финансовый инструмент:

а) стоимость которого меняется в результате изменения процентной ставки, курса ценной бумаги, цены товара, валютного курса, индекса цен или ставок, кредитного рейтинга или кредитного индекса, другой переменной (иногда называемой "базисной");

б) для приобретения которого необходимы небольшие первоначальные инвестиции по сравнению с другими контрактами, курс которых аналогичным образом реагирует на изменения рыночной конъюнктуры;

в) расчеты по которому осуществляются в будущем".

Российские правила учета финансовых инструментов сильно отличаются от требований МСФО 32 и МСФО 39. Частично вопросы учета финансовых вложений освещает ПБУ 19/02 "Учет финансовых вложений", в котором рассматриваются только некоторые из финансовых активов.

Щербакова Г. Н. в книге "Анализ и оценка банковской деятельности на основе отчетности составленной по российским и международным стандартам" [17,стр.284] обращает внимание на то, что: «При первоначальном признании финансового инструмента в балансе, согласно МСФО 32, эмитент данного финансового инструмента должен классифицировать его (или его элементы), исходя из содержания договора или как обязательство, или как капитал. При этом, как указывалось выше, некоторые финансовые инструменты имеют юридическую форму долевого инструмента, а являются по своей сути обязательствами.

Если финансовый инструмент не содержит договорного обязательства передачи эмитентом денежных средств (другого финансового актива) или обмена данного инструмента на другой на потенциально невыгодных условиях, то он является долевым инструментом. Кроме того, долевым инструментом может быть производный инструмент (своп, варрант), который будет погашен эмитентом путем обмена фиксированной суммы денежных средств или финансового актива на фиксированное количество собственных долевых инструментов».

В своей работе Щербакова Г. Н. опирается на материал МСФО 32 и при анализе полностью согласна с ним.

Словами Басовского Л.Е. [4,стр.83]: «финансовые продукты-инструменты являются системой экономико-правовых отношений, которые, осуществляясь в определенных взаимосвязях, взаимодействиях, взаимном соподчинении, производят, воплощают и реализуют срочность и (или) производность, т.е. это система общественных отношений, создающих как полезность особенного финансового продукта, так и механизмы взаимодействия участников рынка для его (продукта) реализации в качестве особенного финансового товара (инструмента)».

Фельдман А.Б. выделяет существование товарных и финансовых производных продуктов-инструментов [16,стр.97]. Объясняет термины "финансовый продукт" и "финансовый инструмент" так: «Под термином "финансовый продукт" можно понимать определенную потребительную стоимость, характеризующуюся существенными свойствами финансов, вызывающую спрос и предложение участников рынка и соответственно предназначенную как товар для купли-продажи. Финансовые продукты в ходе их реализации через определенные механизмы взаимодействия участников финансовых рынков выступают в качестве финансовых инструментов – особенного финансового товара».

Можно утверждать, что финансовый инструмент – результат осуществления финансового продукта в процессе коммерческих взаимоотношений участников финансовых рынков, а механизмы взаимодействия в свою очередь оказывают значимое влияние на создание потребительной стоимости (полезности).

Финансовые инструменты понимаются в России (как и в других странах) в качестве средства вложения, приобретения и распределения капитала (фондовая ценность), как платежное средство и как средство кредита (или в общем виде – финансовые активы и финансовые обязательства).

Финансовый продукт и финансовый инструмент – плоды сознательной общественной деятельности: продукт – непосредственно частных участников финансового рынка, инструмент – совместно частных участников этого рынка и государства.

Взаимосвязь между финансовыми продуктом и инструментом Фельдман объясняет так: «Производные товарные продукты-инструменты отличаются содержанием и характеристиками ценностей (активов), на которых они базируются, и соответственно конкретной потребительной стоимостью и механизмами движения. Становясь товаром сами по себе, эти товарные инструменты приобретают экономические сущность и свойства, аналогичные финансовым инструментам» [16,стр.101].

Ковалев В.В. в своей книге «Финансовый менеджмент: теория и практика» указывает на превосходство МСФО перед монографическими исследованиями в систематизированности сопутствующих финансовым инструментам терминов [11,стр.125].

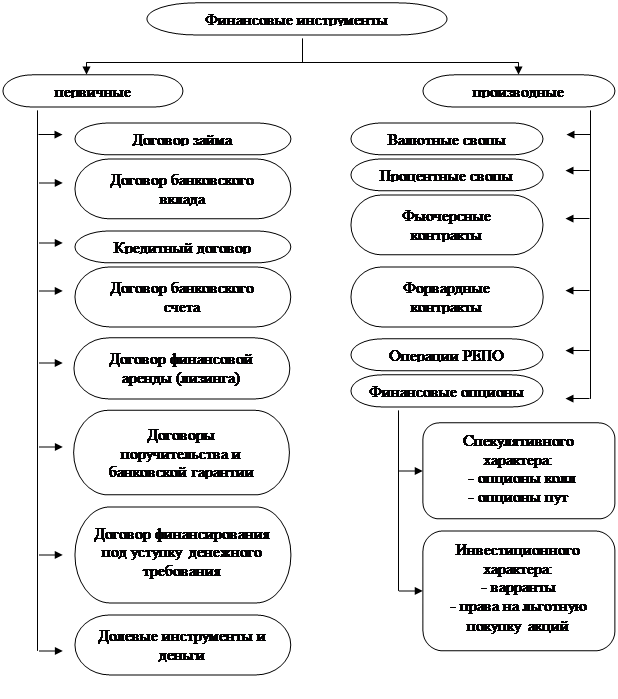

Также Ковалев приводит классификацию финансовых инструментов, имея в виду то, что финансовые инструменты – это, в первую очередь, договоры (Рис.1) и, соответственно дает определение каждой категории финансовых инструментов.

Рис. 1. Классификация финансовых инструментов.

«К первичным относятся финансовые инструменты, с определенностью предусматривающие покупку – продажу или поставку – получение некоторого финансового актива, в результате чего возникают взаимные финансовые требования. Денежные потоки, формирующиеся в результате надлежащего исполнения этих договоров предопределены. В качестве такого актива могут выступать денежные средства, ценные бумаги, дебиторская задолженность и др.

К производным относятся инструменты, предусматривающие возможность покупки – продажи права на приобретение – поставку базового актива или получение – выплату дохода, связанного с изменением некоторой характеристики этого актива. Таким образом, в отличие от первичного финансового инструмента, дериватив не подразумевает предопределенной операции непосредственно с базовым активом (базой). Эта операция лишь возможна, причем она будет иметь место только при стечении определенных обстоятельств. С помощью деривативов продаются не собственно активы, а права на операции с ними или получение соответствующего дохода.

Производный финансовый инструмент имеет два основных признака производности:

1. В основе подобного инструмента всегда лежит некий базовый актив – товар, акция, облигация, вексель, валюта, фондовый индекс и др.

2. Его цена чаще всего определяется на основе цены базового актива (соответственно цена производного финансового инструмента постоянно варьируется)» [11,стр.129,133].

Есть и другие точки зрения на классификацию финансовых иструментов.

Так Фельдман, выделяя производные инструменты, подразделяет их на:

1. Безупречные финансовые производные: фьючерс, опцион, своп, кэп, кэпцион (Cap, Caption), флоо, флоорцион, флопцион (Floor, Floortion, Floption), соглашение о будущей процентной ставке (Future Rate Agreement, Forward Rate Agreement – FRA), соглашение о будущем валютном курсе (Forward Foreign Exchange Contracts).

2. Финансовые экзотические производные (экзотические опционы – например, лоубэк (lowback) и «выкрик» и экзотические фьючерсы.

3. Финансовые комбинированные (комплексные, гибридные) производные(Structured Products).

4. Собственно срочные производные– финансовые инструменты, существующие в виде форвардных сделок.

5. Основные производные товарные продукты-инструменты: на зерно, фьючерс на золото, фьючерс на кофе, фьючерс сырьевой (на нефть, металлы), фьючерс на морские перевозки, опцион товарный, опцион на фьючерс на золото, опцион на фьючерс на зерно, своп сырьевой (нефть, металлы), своп на золото.

Форвардные сделки с товарами относятся к собственно срочным инструментам, не ставшим производными [16,стр. 141].

Жуков Е.Ф. [10,стр.89] выделяет также сделки с первичными финансовыми инструментами:

1.Кассовые («спот» или «кэш») сделкипредставляют собой простейший вид биржевых сделок.

2. Срочные сделки или «форвард»в отличие от кассовых сделок срок исполнения предусматривается в будущем.

Срочные сделки в свою очередь подразделяются на:

- обязательные сделки - они представляют собой операции, при которых клиент обязан закрыть позиции в день следующего расчета и клиент не может по своему усмотрению устанавливать количество ценных бумаг для продажи или для покупки;

- маржевые (маржинальные) сделки - это сделки, связанные с получением кредита у брокера для покупки ценных бумаг.

- короткие продажи - называется продажа акций, не принадлежащих продавцу, а взятых им в кредит у брокерской компании. В зависимости от целей, преследуемых при проведении операций, различают три основных вида коротких продаж;

- спекулятивные -где спекулянт, ожидающий снижения курса акций, но не имеющий их в наличии, заимствует ценные бумаги и продает их.

- операции хеджирования - проводятся инвесторами для того, чтобы защитить себя от потерь в случае снижения цен на акции, которые они планируют приобрести для формирования инвестиционного портфеля.

- условные сделки – содержат определенные условия в соответствии, с которыми один из контрагентов может отказаться от исполнения сделки (сделки с премией, стеллажные сделки, сделки с опционом, сделки с «залогом»).

Подчеркнем, что производные финансовые инструменты представляют определяющую сферу деятельности на нынешнем срочном рынке.

Также Фельдманом А. Б. предложены основные функции финансовых инструментов [16,стр.114], которые «создают фиктивный капитал и обеспечивают движение фиктивного капитала. При этом производные финансовые инструменты представляют фиктивный капитал в чистом виде, являются полноценным воплощением этого капитала. Иными словами, появление производных финансовых инструментов явилось результатом активной инновационной деятельности, связанной с развитием и расширением использования капитала в форме фиктивного капитала, не функционирующего непосредственно в процессе производства и не являющегося ссудным капиталом».

Данная функция предопределила мотивы, механизмы, эффективность на рынках производных. Тем самым производные инструменты оказались многогранным средством для решения различных (в том числе проблемных) финансовых задач, сосредоточенных, преимущественно, вокруг целей привлечения и вложения денежного капитала.

«Общая экономическая функция определила прикладные функции. Прежде всего, речь идет о защите хозяйственных операций от финансовых рисков. К финансовым рискам относятся кредитные риски и рыночные (ценовые) риски.

Хозяйствующие субъекты стремятся защитить себя от рисков с помощью производных. Тем самым выявляется новая (прикладная) их функция управление финансовыми рисками. Данная функция не числится за ценными бумагами – фондовыми ценностями.

Наряду с классическим применением польза от производных инструментов состоит в том, что они облегчают определенные, особенные вложения капитала, в частности, в операциях по страхованию (перестрахованию). Сформировалось также убеждение о том, что использование производных инструментов существенно облегчает перемещение капиталов на другие территории, в том числе в новые центры хозяйствования.

Балабанов И.Т. для уменьшения рисков предлагает хеджирование как один из видов финансовых инструментов [4,стр. 182]: «Хеджирование - использование одного инструмента для снижения риска, связанного с неблагоприятным влиянием рыночных факторов на цену другого, связанного с первым инструмента, или на генерируемые им денежные потоки.

В качестве хеджируемого актива может выступать товар или финансовый актив, имеющийся в наличии или планируемый к приобретению или производству. Инструмент хеджирования выбирается таким образом, чтобы неблагоприятные изменения цены хеджируемого актива или связанных с ним денежных потоков компенсировались изменением соответствующих параметров хеджирующего актива». При этом объясняет, что дает хеджирование: «несмотря на издержки, связанные с хеджированием, и многочисленные трудности, с которыми компания может встретиться при разработке и реализации стратегии хеджирования, его роль в обеспечении стабильного развития очень велика:

· Происходит существенное снижение ценового риска, связанного с закупками сырья и поставкой готовой продукции; хеджирование процентных ставок и обменных курсов снижает неопределенности будущих финансовых потоков и обеспечивает более эффективный финансовый менеджмент. В результате уменьшаются колебания прибыли и улучшается управляемость производством.

· Хорошо построенная программа хеджирования уменьшает как риск, так и затраты. Хеджирование высвобождает ресурсы компании и помогает управленческому персоналу сосредоточиться на аспектах бизнеса, в которых компания имеет конкурентное преимущество, минимизируя риски, не являющимися центральными. В конечном итоге, хеджирование увеличивает капитал, уменьшая стоимость использования средств и стабилизируя доходы.

· Хедж не пересекается с обычными хозяйственными операциями и позволяет обеспечить постоянную защиту цены без необходимости менять политику запасов или заключать долгосрочные форвардные контракты.

· Во многих случаях хедж облегчает привлечение кредитных ресурсов: банки учитывают захеджированные залоги по более высокой ставке. Это же относится к контрактам на поставку готовой продукции.

Еще раз отметим - хеджирование не ставит своей непосредственной задачей повышение прибыли; источником прибыли является основная производственная деятельность».

Специальные договорные отношения, в частности, позволяют исследователям применительно к производным инструментам прийти к следующим выводам: по сути, они (производные инструменты) не состоят ни из обязывающих договоров по поводу будущей покупки (продажи) классических финансовых инструментов по фиксированным сегодня ценам ни из окончательных прав на будущую покупку (продажу) по фиксированным сегодня ценам.

Первичные и производные финансовые инструменты предприятия на примере акций и хеджирования.

2.1. Акции

К первичным относятся финансовые инструменты, с определенностью предусматривающие покупку-продажу или поставку-получение какого-либо некоторого финансового актива, в результате чего возникают взаимные финансовые требования [11,стр.129]. Денежные потоки, формирующиеся в результате надлежащего исполнения этих договоров, предопределены. В качестве такого актива могут выступать денежные средства, ценные бумаги, дебиторская задолженность и др. Один из возможных вариантов классификации первичных финансовых инструментов приведен в главе 1 на рис.1.

Под долевым инструментом понимается способ участия в капитале (уставном фонде) хозяйствующего субъекта. Одним из видов долевых инструментов являются акции. На их примере мы и рассмотрим первичные финансовые инструменты предприятия.

Под акцией обычно понимают ценную бумагу, которую выпускает акционерное общество: при его создании (учреждении), при преобразовании предприятия или организации в акционерное общество, при слиянии (поглощении) двух или нескольких акционерных обществ, а также для мобилизации денежных средств при увеличении существующего уставного капитала. Поэтому акцию можно считать ценной бумагой, фиксирующей право собственности на капитал, своеобразным свидетельством о внесении определенной доли в уставный капитал акционерного общества.

Акция (Share, Stock) представляет собой долевую ценную бумагу, подтверждающую право ее владельца участвовать в управлении обществом (за исключением привилегированных акций), в распределении прибыли общества и в получении доли имущества, пропорциональной его вкладу в уставный капитал, в случае ликвидации данного общества. Акции выпускаются только негосударственными предприятиями и организациями и, в отличие от облигаций и других долговых ценных бумаг, не имеют установленных сроков обращения.

В Федеральном законе «О рынке ценных бумаг» от 22 апреля 1996 г. № 39-ФЗ с последующими изменениями и дополнениями дается следующее определение акции: «Акция - эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации».

Покупка акций сопровождается для инвестора приобретением ряда имущественных и иных прав:

- права голоса (т.е. права на участие в управлении компанией (как правило) посредством голосования на собрании акционеров при выборе его исполнительных органов, принятии стратегических направлений деятельности компании, решении вопросов, касающихся имущественных интересов акционеров (в частности, ликвидации или продажи части имущества, эмиссии ценных бумаг и др.));

- права на участие в распределении прибыли, а следовательно, на получение пропорциональной части прибыли в форме дивидендов;

- права на соответствующую долю в акционерном капитале компании и остатка активов при ее ликвидации;

- права на ограниченную ответственность (акционеры отвечают по внешним обязательствам компании лишь в пределах рыночной стоимости принадлежащих им акций);

- права продажи или уступки акций акции ее владельцем какому-либо другому лицу;

- права на получение информации о деятельности компании (главным образом, информации, публикуемой в годовом отчете).

Различают следующие виды акций: именные и на предъявителя, обыкновенные и привилегированные, распространяемые по открытой или закрытой подписке [11,стр.130].

Именные акции записываются в специальном журнале регистрации, который ведется в АО. В нем содержатся данные о каждой именной акции, времени ее приобретения, количестве таких акций у отдельных акционеров. Движение именных акций подлежит обязательной регистрации. Кроме того, передача акции другому владельцу требует нотариального оформления. Что касается акций на предъявителя, то в журнале регистрации фиксируется только общее их количество.

Обыкновенная акция (Common Share, Common Stock) дает право на получение плавающего дохода, т.е. дохода, зависящего от результатов деятельности общества, а также право на участие в управлении (1 акция = 1 голос). Распределение чистой прибыли среди держателей обыкновенных акций осуществляется после выплаты дивидендов по привилегированным акциям и пополнения резервов, предусмотренных учредительными документами и решением собрания акционеров. Иными словами, выплата дивидендов по обыкновенным акциям ничем не гарантирована и зависит исключительно от результатов текущей деятельности и решения собрания акционеров.

Привилегированная акция (Preferred Share, Preferred Stock) – это акция, дающая ее владельцу преимущественной (в сравнении с владельцами обыкновенных акций) право на получение дивидендов, чаще всего в форме фиксированного процента и независимо от финансового состояния фирмы, а также на получение доли в остатке активов при ликвидации общества. Чаще всего привилегированные акции не дают их владельцам права голоса, однако если по окончании года фирма не в состоянии выплатить дивиденды по этим акциям, они накапливаются кумулятивным образом, а владельцы акций могут получать на время дополнительные права в отношении управления фирмой. Этими обстоятельствами обусловливается тот факт, что привилегированные акции рассматриваются как менее рисковые инвестиции, поэтому требуемая по ним доходность, как правило, меньше доходности обыкновенных акций.

Следует подчеркнуть что термин «привилегированность» характеризует лишь отношения между владельцами привилегированных и обыкновенных акций; требования кредиторов всегда имеют приоритет перед требованиями акционеров любого типа.

Одной из основных характеристик акции являетсяноминал (нарицательная стоимость). Сумма номинальных стоимостей всех размещенных акций составляет уставный капитал акционерного общества. Номинальная стоимость всех размещенных привилегированных акций не должна превышать 25% уставного капитала АО. Номинальная стоимость акции, как правило, не совпадает с ее рыночной стоимостью. У хорошо работающего акционерного общества она выше номинала, а у плохо работающего - ниже номинальной стоимости. Сумма всех номинальных стоимостей акций определяет уставный фонд АО.

Другой характеристикой акции является доход. Доход по акциям может быть представлен в двух формах:

- в виде прироста курсовой стоимости;

- в качестве дивиденда.

Прирост курсовой стоимости приносит доход в момент ее продажи и возникает по двум причинам:

1) спекулятивные сделки по перепродаже бумаг на фондовом рынке (по той же причине курс может и упасть);

2) реальный прирост активов предприятия.

В таблице 1 представлены сведения по данным Федеральной службы государственной статистики о движении акций и доходах по ним на 2005 и 2008 год.

Таблица 1.

Сведения о движении акций и доходах по ним.

| Показатели | 2005 г. | 2008 г. |

| 1.Число акционерных обществ, ед. | 21994 | 17512 |

| В т.ч. ОАО | 12916 | 9959 |

| ЗАО | 9078 | 7553 |

| 2. Количество размещенных акций (всего) на начало года, млн. шт. | 1382176 | 21990711 |

| 3. Количество размещенных акций (всего) на конец года, млн. шт. | 1473459 | 28104511 |

| 4. Начисленные доходы (дивиденды и проценты) по акциям, тыс. руб. | 705566,7 | 2906244,2 |

Из представленной таблицы видно, что, несмотря на сокращение числа акционерных обществ, количество размещенных акций все равно резко увеличилось, а соответственно резко увеличилась и сумма начисленных доходов по акциям (темп прироста доходов 2008 года по сравнению с 2005 составил 312%). Возможно, что одна из представленных выше причин непосредственно на это повлияла.

Рыночная (курсовая) цена— это цена, по которой акция продается и покупается на вторичном рынке. Рыночная цена обычно устанавливается на торгах на фондовой бирже и отражает действительную цену акции при условии большого объема сделок.

Другим источником дохода акционера является дивиденд. Дивиденд представляет собой доход, который может получить акционер за счет части чистой прибыли текущего года акционерного общества, которая распределяется между держателями акций в виде определенной доли их номинальной стоимости, т.е. через дивиденд реализуется право акционера на участие в прибыли, получаемой акционерным обществом. Право на дивиденд имеют акционеры, внесенные в реестр акционеров общества в установленном порядке.

При стоимостной оценке акций важную роль играет балансовая стоимость. Ее определяют эксперты как частное от деления стоимости чистых активов компании на количество выпущенных акций, находящихся в обращении. Такая оценка доступна очень узкому кругу инвесторов. Если курсовая цена превышает балансовую, то это является основой для биржевого роста цены.

Рассмотрим применение акций акционерными обществами на конкретных примерах.

Пример 1: из зарегистрированных акционерным обществом 20 тыс. обыкновенных акций 19 тыс. акций продано акционерам. В последующем общество выкупило у владельцев 1500 акций. По итогам года собрание акционеров приняло решение распределить 450 тыс.руб. чистой прибыли в качестве дивидендов. Необходимо определить сумму дивидендов на каждую акцию [14, стр. 25].

Отметим, что распределение дивидендов акционерным обществом происходит только на размещенные (т.е. находящиеся на руках у акционеров акции). Таким образом сначала необходимо узнать какое количество акций находится у акционеров в момент принятия решения о выплате дивидендов.

Соответственно:

1) 19000 – 1500 = 17500 размещенных акций;

Так как не указан тип акций, считаем что все акции обыкновенные и выплаты дивидендов по ним производятся в равных долях.

2) 450000/17500 = 25,71 руб. – размер дивидендных выплат на одну акцию.

Пример 2.

Таблица 2.

Данные для расчета.

| Показатели | Значения показателей |

| Уставный капитал АО, тыс.руб. | 2000 |

| Номинальная стоимость привилегированных акций, тыс.руб | 200 |

| Фиксированный размер дивидендов по привилегированным акциям, % | 14 |

| Сумма прибыли АО, направленная на выплату дивидендов, тыс.руб. | 300 |

Определить доходность обыкновенных акций [14, стр.25].

Как было сказано выше, уставный капитал АО складывается из номинальных стоимостей всех, выпущенных этим обществом акций. Исходя из этого, номинальная стоимость обыкновенных акций = 2000 – 200 = 1800 тыс. руб. Зная размер дивиденда по привилегированным акциям можно говорить о сумме выплачиваемых дивидендов. В данном случае эта сумма = 200*0,14 = 28 тыс. руб. Соответственно дивиденды, выплачиваемые по обыкновенным акциям = 300 – 28 = 272 тыс. руб.

Чтобы определить доходность обыкновенных акций достаточно определить соотношение дивидендов, выплачиваемых по ним и их номинальной стоимости.

Доходность обыкн. акций = (272/1800)*100% = 15,1 %

Доходность акции характеризует процент возврата на капитал, вложенный в акции фирмы.

2020-01-14

2020-01-14 162

162