Лизинг

Одним из новых видов финансов является лизинг – особый вид аренды.

Лизинг – соглашение между собственником имущества и арендатором о передаче имущества в пользование на определенный период, с выплатой ренты и, как правило, выкупом имущества в конце срока амортизации.

Разница между лизингом и арендой:

1) При лизинге выплачивается полная амортизация.

2) Лизинг рассматривается как одна из форм реализации продукции.

3) Срок лизинга фиксируется в договоре и не подлежит отмене (от аренды можно отказаться).

Различают следующие формы лизинга:

1.Оперативный лизинг: срок договора гораздо меньше срока амортизации (близко к аренде).

2.Финансовый лизинг: срок договора близок или совпадает со сроком амортизации оборудования. Он подразделяется на следующие виды:

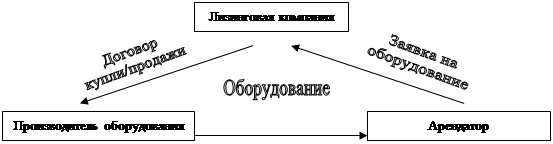

а) простой (прямой) лизинг:

|

Оборудование находится на балансе лизинговой компании.

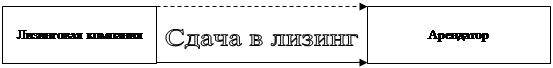

б) возвратный лизинг:

| |||||

| |||||

|

Преимущества:

1.Лизинг предполагает 100% кредитования и не требует немедленного начала платежей.

2.Арендатор имеет возможность обновления оборудования.

3.В учете имущество находится на балансе лизингодателя.

4.Лизинг не требует гарантий, так как гарантии – само оборудование.

5.Государственная политика всех развитых стран направлена на расширение и поощрение лизинговых операций.

Недостатки:

1.Большие финансовые расходы лизингодателя.

2.Если оборудование стареет вследствие НТП и это не оговорено в контракте, то платежи продолжаются до окончания срока амортизации.

3.Общая стоимость лизинга, как правило, больше стоимость кредита.

4.Некоторая сложность организации лизинговых операций.

Налоговая система – совокупность налогов, сборов и пошлин, а также методов их взимания и налоговый контроль.

Налог на прибыль – 45%.

НДС и акцизы – 33%.

Подоходный налог – 12%.

Прочие налоги (около 40) – 10%.

Основные принципы налоговой системы:

— плата по возможностям (кто получает больше, должен больше платить);

— плата за преимущество (кто выигрывает от данных преимуществ, должен платить за их использование; напр. автодороги);

— простота и доступность расчета.

Функции налогов:

— фискальная;

— перераспределительная (от богатых – бедным);

— стимулирующая (налоги должны стимулировать развитие производства и НТП).

Налоги подразделяются на:

1) прямые – устанавливаются на доход и собственность юридических и физических лиц;

2) косвенные – устанавливаются на обращение и потребление (предприятие только перечисляет эти налоги, а платит их косвенно потребитель;

3) общие – поступают в бюджет безадресно;

4) специальные – поступают с указанием их применения.

Налоги также подразделяются на:

— пропорциональные (взимается процент от дохода независимо от его величины);

— прогрессивные (с высоких доходов взимается больший процент. Напр. подоходный налог).

В настоящее время в России существует трехканальная фискальная система:

| Федеральные налоги | Местные налоги | Республиканские налоги |

| Формируют бюджет государства · НДС · налог на прибыль (13%) · подоходный налог · налог на операции с ц/б · налог на транспорт | Формируют муниципальный бюджет · земельный налог · налог на имущество (12%) · на содержание правоохранительных органов (3%) · на уборку территории · в фонд занятости (1%) · общеобразовательным учреждениям (1%) · на рекламу (5%) · за использование местной символики (2%) | Формируют республиканский бюджет · налог на прибыль (22%) · отчисления в пенсионный фонд · на социальное страхование · на медицинское страхование · за пользование природными ресурсами |

Виды налогов:

1.Налог на прибыль (35%).

Объектом налогообложения является валовая прибыль, исчисляемая как разница между выручкой от реализации и издержками. При этом она уменьшается на сумму НДС и акцизов.

2.Налог на добавленную стоимость.

Форма изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

3.Акцизы.

Акцизы – это косвенные налоги, включающиеся в цену товара и оплачиваемые покупателями. Все подакцизные товары реализуются по ценам, включающим акцизы.

4.Налоги на физических лиц.

4.1. Подоходный налог (12%).

4.2. Налог на имущество.

Объектами налогообложения являются жилые дома, приватизированные квартиры, дачи, гаражи и т.п. (10% стоимости).

4.3. Налог на наследование и дарение (10%).

Налоговая политика проводится не только с целью пополнения государственной казны, но и для стимулирования экономики. Мировая теория и практика выработала достаточно разумную налоговую политику, примером которой является кривая Лафера.

Ставка налога

100%

100%

43-45%

43-45%

|

1-2%

max Поступления в бюджет

2014-02-02

2014-02-02 240

240