Помещение иностранных товаров, не подвергшихся операциям по переработке, под таможенную процедуру выпуска для внутреннего потребления при завершении действия таможенной процедуры переработки для внутреннего потреблении имеет определенные особенности (ст. 276 ТК ТС).

Возникновение и прекращение обязанности по уплате ввозных таможенных пошлин, налогов и срок их уплаты в отношении товаров, помещаемых (помещенных) под таможенную процедуру переработки для внутреннего потребления (ст. 274 ТК ТС).

Операции с отходами, образовавшимися в результате выполнения производственных операций в отношении товаров, помещенных под таможенную процедуру переработки для внутреннего потребления.

Согласно ст. 271 ТК ТС отходы, образовавшиеся в результате переработки иностранных товаров для внутреннего потребления, до истечения срока переработки подлежат помещению под иную таможенную процедуру, за исключением случая, когда указанные отходы переработаны в состояние, не пригодное для их дальнейшего коммерческого использования. Для таможенных целей указанные отходы рассматриваются как товары, ввезенные на таможенную территорию Таможенного союза в этом состоянии.

Производственные потери, образующиеся и (или) безвозвратно теряющиеся в результате совершения операций по переработке, не подлежат помещению под иную таможенную процедуру.

Особенности определения таможенной стоимости отходов, как было отмечено выше, установлены Положением об особенностях определения таможенной стоимости отходов, образовавшихся в результате переработки иностранных товаров, утвержденным Решение КТС № 512. Если отходы, образовавшиеся в результате переработки иностранных товаров, помещенных под таможенную процедуру переработки для внутреннего потребления, по своим качественным характеристикам аналогичны этим иностранным товарам, то таможенной стоимостью оцениваемых отходов является таможенная стоимость данных иностранных товаров, умноженная на отношение количества оцениваемых отходов к общему количеству иностранных товаров, указанному в документе об условиях переработки иностранных товаров. В противном случае таможенной стоимостью отходов, как правило, является стоимость сделки с ними, то есть цена, фактически уплаченная или подлежащая уплате за эти товары при их продаже для вывоза на единую таможенную территорию Таможенного союза.

Производственные потери, образующиеся и (или) безвозвратно теряющиеся в результате совершения операций по переработке, не подлежат помещению под иную таможенную процедуру.

В свою очередь, остатки товаров, образовавшиеся в результате совершения операций по переработке для внутреннего потребления в соответствии с нормами выхода, до истечения срока переработки подлежат помещению под иную таможенную процедуру.

Таможенная процедура переработки для внутреннего потребления завершается выпуском продуктов переработки для свободного обращения. При этом таможенные пошлины определяются исходя из ставок, применимым к продуктам переработки, а таможенная стоимость и количество продуктов переработки определяются на день их заявления к таможенной процедуре выпуска для свободного обращения.

В целях развития отраслей российской экономики и стимулирования импортозамещения на территории Российской Федерации инвестиционных товаров Правительство Российской Федерации вправе определять отдельные виды товаров и (или) продуктов их переработки, в отношении которых для целей исчисления таможенных пошлин могут применяться таможенная стоимость и (или) количество иностранных товаров при их помещении под таможенную процедуру переработки для внутреннего потребления. Реализация данного положения позволит предоставлять льготы предприятиям, использующим таможенную процедуру переработки для внутреннего потребления при изготовлении конкурентоспособной продукции.

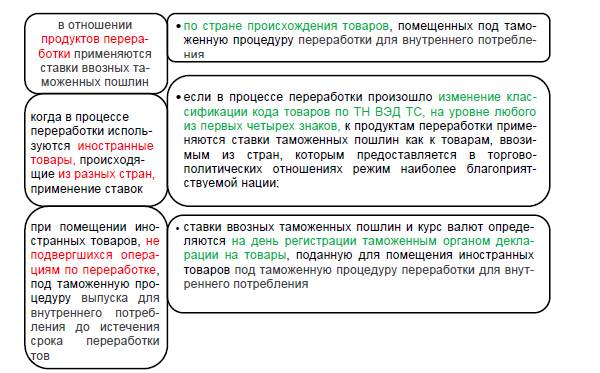

В отношении продуктов переработки применяются ставки ввозных таможенных пошлин по стране происхождения товаров, помещенных под таможенную процедуру переработки для внутреннего потребления. В случаях, когда в процессе переработки используются иностранные товары, происходящие из разных стран, применение ставок ввозных таможенных пошлин осуществляется с учетом следующих особенностей:

- если в результате переработки произошло изменение классификационного кода товаров по ТН ВЭД ТС на уровне любого из первых четырех знаков, к продуктам переработки применяются ставки таможенных пошлин как к товарам, ввозимым из стран, которым предоставляется в торгово-политических отношениях режим наиболее благоприятствуемой нации;

- в иных случаях применяются ставки таможенных пошлин по стране происхождения этих иностранных товаров, таможенная стоимость которых является наибольшей.

Действие таможенной процедуры переработки для внутреннего потребления завершается до истечения срока переработки товаров помещением продуктов переработки под таможенную процедуру выпуска для внутреннего потребления в порядке и на условиях, которые предусмотрены ТК ТС. При этом в отношении продуктов переработки меры нетарифного регулирования не применяются.

Обязанность по уплате ввозных таможенных пошлин, налогов в отношении товаров, помещаемых под таможенную процедуру переработки для внутреннего потребления, возникает у декларанта с момента регистрации таможенным органом таможенной декларации.

При помещении под процедуру переработки для внутреннего потребления декларанту предоставляется освобождение от уплаты ввозных таможенных пошлин в отношении ввозимых товаров, в то время как налоги (НДС и акцизы) подлежат уплате в полном объеме. В Налоговом кодексе Российской Федерации данные положения отражены в пп. 7 п. 1 ст. 151, пп. 1 п. 1 ст. 185 НК РФ.

Обязанность по уплате налогов в отношении товаров, помещаемых под таможенную процедуру переработки для внутреннего потребления, прекращается у декларанта в случаях, указанных в п. 2 ст. 80 ТК ТС.

Рис.6.5. Особенности применения ставок ввозных таможенных пошлин в отношении товаров, помещаемых под таможенную процедуру переработки для внутреннего потребления.

Обязанность по уплате ввозных таможенных пошлин в отношении товаров, помещаемых (помещенных) под таможенную процедуру переработки для внутреннего потребления, прекращается у декларанта:

1) при завершении действия таможенной процедуры переработки для внутреннего потребления до истечения срока переработки товаров, установленного в соответствии с п. 1 ст. 268 ТК ТС:

- срок переработки товаров для внутреннего потребления не может превышать 1 (один) год. Течение срока переработки товаров начинается со дня их помещения под таможенную процедуру переработки для внутреннего потребления, а при таможенном декларировании товаров отдельными партиями (несколькими партиями)-со дня помещения под эту таможенную процедуру первой партии товаров. Решением Комиссии Таможенного союза для отдельных категорий товаров может определяться более продолжительный срок переработки товаров для внутреннего потребления.

- Исключением являются случаи, когда во время действия этой процедуры наступил срок уплаты ввозных таможенных пошлин;

2) в случаях, указанных в п. 2 ст. 80 ТК ТС:

- уплаты или взыскания таможенных пошлин, налогов в размерах, установленных ТК ТС;

- помещения товаров под таможенную процедуру выпуска для внутреннего потребления с предоставлением льгот по уплате таможенных пошлин, налогов, не сопряженных с ограничениями по пользованию и (или) распоряжению этими товарами;

- уничтожения (безвозвратной утраты) иностранных товаров вследствие аварии или действия непреодолимой силы либо в результате естественной убыли при нормальных условиях перевозки (транспортировки) и (или) хранения;

- если размер неуплаченной суммы таможенных пошлин, налогов не превышает сумму, эквивалентную 5 (пяти) евро по курсу валют, устанавливаемому в соответствии с законодательством государства-члена ТС, на территории которого возникла обязанность по уплате таможенных пошлин, налогов, действующему на момент возникновения обязанности по уплате таможенных пошлин, налогов;

- помещения товаров под таможенную процедуру отказа в пользу государства, если обязанность по уплате таможенных пошлин, налогов возникла до регистрации таможенной декларации на помещение товаров под эту таможенную процедуру;

- обращения товаров в собственность государства-члена ТС в соответствии с законодательством этого государства-члена ТС;

- обращения взыскания на товары, в том числе за счет стоимости товаров, в соответствии с законодательством государства-члена ТС;

- отказа в выпуске товаров в соответствии с заявленной таможенной процедурой, в отношении обязанности по уплате таможенных пошлин, налогов, возникшей при регистрации таможенной декларации на помещение товаров под эту таможенную процедуру;

- при признании ее безнадежной к взысканию и списании в порядке, определяемом законодательством государств-членов ТС;

- возникновения обстоятельств, с которыми ТК ТС связывает прекращение обязанности по уплате таможенных пошлин, налогов.

Сроком уплаты ввозных таможенных пошлин считается:

- при передаче иностранных товаров лицу, не являющемуся лицом, которому выдан документ об условиях переработки товаров на таможенной территории, и (или) лицом, которое непосредственно осуществляет операции по переработке без разрешения таможенных органов,-день передачи товаров, а если этот день не установлен-день регистрации таможенным органом таможенной декларации, поданной для помещения товаров под таможенную процедуру переработки для внутреннего потребления;

- при утрате иностранных товаров до истечения срока переработки товаров, за исключением уничтожения (безвозвратной утраты) вследствие аварии или действия непреодолимой силы либо естественной убыли при нормальных условиях перевозки (транспортировки) и хранения,-день утраты товаров, а если этот день не установлен-день регистрации таможенным органом таможенной декларации, поданной для помещения товаров под таможенную процедуру переработки для внутреннего потребления;

- при незавершении таможенной процедуры переработки для внутреннего потребления до истечения срока переработки товаров, установленного в соответствии с п. 1 ст. 268 ТК ТС,-день истечения срока переработки товаров.

Ввозные таможенные пошлины в вышеперечисленных случаях подлежат уплате в размерах, соответствующих суммам ввозных таможенных пошлин, которые подлежали бы уплате при помещении иностранных товаров под таможенную процедуру выпуска для внутреннего потребления, исчисленным на день регистрации таможенным органом таможенной декларации, поданной для помещения товаров под таможенную процедуру переработки для внутреннего потребления.

Налоги в отношении иностранных товаров подлежат уплате до выпуска товаров в соответствии с таможенной процедурой переработки для внутреннего потребления.

При помещении иностранных товаров, не подвергшихся операциям по переработке, под таможенную процедуру выпуска для внутреннего потребления до истечения срока переработки товаров ставки ввозных таможенных пошлин и курс валют, устанавливаемый в соответствии с законодательством государства-члена Таможенного союза, определяются на день регистрации таможенным органом таможенной декларации, поданной для помещения иностранных товаров под таможенную процедуру переработки для внутреннего потребления.

С сумм ввозных таможенных пошлин, уплаченных при помещении иностранных товаров, не подвергшихся операциям по переработке, под таможенную процедуру выпуска для внутреннего потребления, уплачиваются проценты, как если бы в отношении этих сумм была предоставлена отсрочка их уплаты со дня регистрации таможенным органом таможенной декларации, поданной для помещения товаров под таможенную процедуру переработки для внутреннего потребления, исчисленные в порядке, установленном законодательством государств-членов Таможенного союза.

Декларант не реже одного раза в квартал обязан сдавать в таможенный орган, производящий таможенный контроль за применением таможенного режима переработки для внутреннего потребления, отчет о выполнении требований и условий, и, кроме того, представляются копии листов с обозначением " 2" комплектов ТД1 и ТД2 грузовых таможенных деклараций или копии листов с обозначением " 2/7" комплектов ТД3 и ТД4 ГТД, в соответствии с которыми на день представления отчета производилось таможенное оформление товаров, ввозимых на таможенную территорию РФ в рамках таможенного режима переработки для внутреннего потребления, и товаров, выпущенных для свободного обращения в качестве продуктов переработки.

Указанный Отчет оформляется в произвольной письменной форме, с заверением отчета подписями руководителя организации и главного бухгалтера, печатью декларанта и проставлением даты. Кроме того, отчет должен содержать на день его представления в таможню следующие сведения:

- наименование и количество товаров, помещенных под таможенный режим переработки для внутреннего потребления в соответствии с выданным разрешением на переработку товаров и используемых в производственном процессе;

- наименование и количество продуктов переработки;

- наименование и количество товаров, помещенных под таможенный режим переработки для внутреннего потребления, продукты переработки которых на день представления отчета не выпущены для свободного обращения;

- наименование и количество полученных в результате переработки отходов.

С целью окончательной выверки продуктов переработки, отходов и остатков товаров по нормам выхода декларант не позднее дня истечения срока переработки товаров обязан сдать в таможенный орган, производящий контроль за применением таможенного режима переработки для внутреннего потребления, формуляр выверки продуктов переработки, отходов и остатков товаров по форме, установленной Приложением № 1 к Приказу ФТС России от 13.04.2011 № 778 " Об утверждении форм отчетности, представляемой в таможенный орган при применении таможенных процедур переработки на таможенной территории, для внутреннего потребления и вне таможенной территории".

Завершается таможенная процедура переработки для внутреннего потребления выпуском продуктов переработки для свободного обращения. При этом таможенные пошлины определяются исходя из ставок, применимым к продуктам переработки, а таможенная стоимость и количество продуктов переработки определяются на день их заявления к таможенной процедуре выпуска для свободного обращения.

В целях развития отраслей российской экономики и стимулирования импортозамещения на территории Российской Федерации инвестиционных товаров Правительство РФ вправе определять отдельные виды товаров и (или) продуктов их переработки, в отношении которых для целей исчисления таможенных пошлин могут применяться таможенная стоимость и (или) количество иностранных товаров при их помещении под таможенную процедуру переработки для внутреннего потребления. Реализация данного положения позволит предоставлять льготы предприятиям, использующим таможенную процедуру переработки для внутреннего потребления при изготовлении конкурентоспособной продукции.

Глава 9. Таможенная процедура временного ввоза (допуска)

(гл. 37 ТК ТС и гл. 34 Федерального закона № 311 " О таможенном регулировании в Российской Федерации")

Временный ввоз (допуск) -таможенная процедура, при которой иностранные товары используются в течение установленного срока на таможенной территории Таможенного союза с условным освобождением, полным или частичным, от уплаты ввозных таможенных пошлин, налогов и без применения мер нетарифного регулирования с последующим помещением под таможенную процедуру реэкспорта.

Данное определение в целом соответствует понятию временного ввоза, принятому в международной практике. Так, в ст. 1 Конвенции о временном ввозе (заключена в Стамбуле 26 июня 1990 г.) временный ввоз определяется как таможенный режим, позволяющий ввозить на таможенную территорию с условным освобождением от уплаты ввозных пошлин и сборов и без применения запрещений или ограничений на импорт экономического характера некоторые товары (включая транспортные средства), ввозимые с определенной целью и вывозимые в определенный срок без каких-либо изменений, за исключением естественного износа в результате их использования.

В Международной конвенции об упрощении и гармонизации таможенных процедур (далее-Киотская конвенция) под временным допуском понимается таможенный режим, в соответствии с которым определенные товары могут быть доставлены на таможенную территорию с условным освобождением, полным или частичным, от уплаты импортных пошлин и налогов; такие товары должны импортироваться для определенной цели и должны предназначаться для реэкспорта в течение установленного срока, не претерпев никаких изменений, за исключением обычного износа в результате их использования (глава 1 специального приложения G).

Таможенная процедура временный ввоз предполагает, что товары временно находятся на территории той или иной страны и используются в течение установленного срока без кардинального изменения их состояния. Неизменность состояния оговаривается практически во всех международных документах и соответственно в Таможенном кодексе Таможенного союза. Но не следует это условие воспринимать буквально. Естественно, что ввезенные временно, скажем, автомобили, оборудование в процессе их эксплуатации изнашиваются. Это допускается, можно даже производить их ремонт, но не капитальный. Главное, чтобы при вывозе из России таможенные органы имели возможность их идентифицировать.

Следует обратить внимание еще на два требования статьи 209 ТК ТС.

1. Таможенный режим временного ввоза выгоден тем, что помещенные под него товары полностью или частично освобождаются от обложения ввозными пошлинами, налогами. Но под этот режим могут помещаться только иностранные по статусу товары. И еще один момент, о котором всегда надо помнить.

2. К временно ввезенным товарам не применяются запреты и ограничения экономического характера, но все остальные запреты и ограничения, предусмотренные российским законодательством в области государственного регулирования внешнеторговой деятельности, применяются обязательно, в соответствии с актом законодательства, которым установлено конкретное ограничение или запрет.

В ряде случаев при необходимости использования иностранных товаров на таможенной территории Таможенного союза временно, например, при организации выставок, ввозе товаров для пользования представительствами иностранных юридических лиц на территории Таможенного союза и т.д. целесообразно использовать таможенную процедуру временного ввоза, предполагающий применение полного или частичного освобождения от уплаты таможенных пошлин, налогов в течение срока временного ввоза.

Нововведениями главы 37 ТК ТС являются следующее.

1. Установлен перечень товаров, помещение которых под таможенную процедуру временного ввоза (допуска) не разрешено (ст. 278):

- пищевых продуктов, напитков, включая алкогольные, табака и табачных изделий, сырья и полуфабрикатов, расходуемых материалов и образцов, за исключением случаев их ввоза в единичных экземплярах в рекламных и (или) демонстрационных целях или в качестве выставочных экспонатов либо промышленных образцов;

- отходов, в том числе промышленных;

- товаров, запрещенных к ввозу на таможенную территорию Таможенного союза.

До вступления в действие ТК ТС согласно ст. 211 ТК РФ было установлено требование, что временно ввезенные товары должны оставаться в неизменном состоянии, за исключением изменений вследствие естественного износа или естественной убыли при нормальных условиях перевозки (транспортировки), хранения и использования (эксплуатации).

2. Установлены случаи, когда передача декларантом временно ввезенных товаров во владение и пользование иному лицу допускается без разрешения таможенных органов в целях их технического обслуживания, ремонта (за исключением капитального ремонта и (или) модернизации), хранения, транспортировки, а также в иных целях в случаях, определенных законодательством и (или) международными договорами государств-членов Таможенного союза (Решение Комиссии Таможенного союза от 16.07.2010 № 328 " О применении тарифных льгот, полного освобождения от таможенных пошлин, налогов, а также продлении сроков временного ввоза и применении отдельных таможенных процедур при ввозе гражданских пассажирских самолетов" и п. 2 ст. 279 ТК ТС).

3. Перечнем отдельных категорий товаров в зависимости от целей их ввоза на таможенную территорию Таможенного союза Комиссией Таможенного союза могут устанавливаться более короткие или более продолжительные сроки временного ввоза (п. 2 ст. 280 ТК ТС).

4. При неоднократном помещении товаров под таможенную процедуру временного ввоза (допуска), в том числе, когда декларантами этой таможенной процедуры выступают разные лица, общий срок временного ввоза не может превышать предельного срока, установленного комментируемой главой или решением Комиссии Таможенного союза (п. 3 ст. 280 ТК ТС).

5. Порядок приостановления и возобновления действия таможенной процедуры временного ввоза (допуска) определяется решением Комиссии Таможенного союза от 20 сентября 2010 г. № 375 " О некоторых вопросах применения таможенных процедур" (ст. 281 ТК ТС).

Статьей 284 ТК ТС определены особенности помещения временно ввезенных товаров под таможенную процедуру выпуска для внутреннего потребления.

По сравнению с российским законодательством при выпуске товаров для внутреннего потребления есть отличия:

1. Ставки таможенных пошлин, налогов определяются на день регистрации таможенной декларации, поданной для помещения товаров под таможенную процедуру временного ввоза (допуска).

2. Проценты за фактически использованную отсрочку (рассрочку) подлежат уплате не только за период, когда применялось частичное освобождение, как это предусмотрено российским законодательством, но и в случае, когда применялось полное освобождение. При этом для отдельных категорий товаров Комиссия Таможенного союза вправе определять случаи, когда такие проценты не уплачиваются (Соглашение от 21.05.2010 между Правительством Российской Федерации, Правительством Республики Беларусь и Правительством Республики Казахстан " Об основаниях, условиях и порядке изменения сроков уплаты таможенных пошлин").

2014-02-24

2014-02-24 1340

1340