| Доходы (∑Т)-Пассив | Расходы (∑G)-Актив |

| 1. Доходы от функционирования государственной собственности; 2. Подоходные налоги; 3. Налоги на бизнес; 4. Штрафы и государственные пошлины; 5. Доходы от приватизации; 6. Доходы от продажи ГКО (государственных обязательств) | 1. Социальная защита населения; 2. Финансирование обороны; 3. Содержание аппарата управления; 4. Выплата процентов по государствен-ному долгу; 5. Финансирование приоритетных от-раслей национальной экономики; 6. Здравоохранение, образование, куль-тура. |

Государственный бюджет должен предполагать баланс, т.е.

∑ расходов (А) = ∑ доходов (П)

Размер дефицита государственного бюджета (определяется в процентах к ВВП) всегда указывается в Законе о государственном бюджете на текущий год и определяется как разность между доходами и расходами государства.

Выделяют следующие виды дефицита государственного бюджета:

1) активный и пассивный;

2) первичный и общий;

3) структурный и циклический дефицит.

Активная форма возникает тогда, когда сумма фактического расходования больше, чем первоначально запланированная при сохранении запланированной величины доходов.

Пассивная форма дефицита возникает вследствие недоимки в государственный бюджет по сравнению с первоначально запланированным уровнем дохода. Эта форма выступает более негативной формой дефицита госбюджета, чем активная, так как сопровождается экономическим спадом, кризисом.

Первичный дефицит – возникает тогда, когда сумма запланированных расходов выше суммы запланированных доходов в рамках текущего бюджетного года.

Общий дефицит возникает тогда, когда быстрыми темпами растут расходы государства на обслуживание государственного долга, к которому может прибегнуть правительство, финансируя дефицит, т.е. выплата процентов по государственному долгу углубляет дефицит госбюджета последующих лет, приводя к общему дефициту.

Правительство никогда не сталкивается с проблемами банкротства, каким бы ни был дефицит госбюджета, так как:

1) государство может проводить политику рефинансирования долга, т.е. использовать новые долги для погашения старых;

2) государство обладает практически неограниченными возможностями изъятия налогов посредством увеличения ставки налогообложения;

3) правительство может использовать эмиссию денег для покрытия своих долгов. Эмиссия денег под покрытие старых долгов называется кредитной эмиссией.

Государственные долг – это сумма задолженности государства как своим, так и внешним инвесторам. Наиболее обременительный – это внешний долг. Он покрывается за счет экспорта товаров, продажи части золотовалютных резервов ЦБ, продажи топливно-энергетических ресурсов. Внутренний долг распределяется внутри страны в форме государственных займов. Разновидностью государственного долга выступают лотереи, банкноты, гарантийные обязательства правительства.

Государственный бюджет может быть несбалансированным при отсутствии государственного долга, а может быть сбалансированным при наличии государственного долга.

Типичным явлением выступает государственный долг, который возникает в результате финансирования дефицита госбюджета.

Формы финансирования дефицита госбюджета:

1) эмиссия и продажа государственных ценных бумаг – напрямую приводит к повышению размера государственного долга;

2) дефицит госбюджета может финансироваться за счет займа правительства и Центробанка в системе коммерческих банков;

3) выпуск денег в обращение. Эта форма приводит к монетаризации экономики и росту инфляции, поэтому правительство всегда ограничено в использовании этого источника в силу жесткого регулирования парламентом размеров кредитной эмиссии.

Структурная форма дефицита госбюджета возникает, тогда, когда размер расходов госбюджета больше, чем возможная сумма налоговых поступлений в экономике полной занятости, при существующей норме налогообложения:

G – (T1 * Yf)> 0, где

Т1 – норма налогообложения;

Yf – уровень ВНП (ЧНП) в условиях полной занятости.;

G – размер государственных закупок.

Циклический дефицит – это разность между фактическим и структурным дефицитом, т.е.:

Dфакт.-Dструктур.=Т' (Yf - Yфактич. )

В отношение дефицита госбюджета существуют три основных концепции его финансирования:

1) концепция ежегодного балансирования госбюджета, т.е. здесь игнорируется исходное состояние национальной экономики, ее проблемы, и единственной целью выступает сбалансированный госбюджет;

2) концепция балансирования дефицита госбюджета в ходе циклического развития экономики.

В период спада и повышения уровня безработицы стимулировать производство можно с помощью стимулирования совокупного спроса (АD). Для этого правительство увеличивает государственные закупки (т.е. расходы) и уменьшает норму налогообложения. В итоге превышение G над Т увеличивается размер дефицита госбюджета.

Таким образом, в периоды спада производства необходимо проводить дефицитную фискальную политику.

В периоды оживления и избытка AD (вертикальный отрезок AS) основной проблемой выступает инфляция. Для ее уменьшения необходимо уменьшить АD. Для этого необходимо понизить G и повысить T’ - чем выше T’ и ниже G, тем ниже предложение и спрос на товары.

В итоге понижения G и повышения T’ госбюджет столкнется с проблемой избытка (профицит). Поэтому в период экономического подъема проводят сдерживающую фискальную политику.

Таким образом, с помощью избытка (или профицита) и дефицита гос. бюджета можно решать проблемы циклического развития экономики;

концепция функциональных финансов исходит из того, что государство не должно заботиться о сбалансированном бюджете, а преследовать цели стабилизации экономики. Высокая занятость является более приоритетной задачей, чем сбалансированный госбюджет.

Влияние дефицита госбюджета и государственного долга на внешнеэкономическую деятельность заключается в следующем: дефицит госбюджета, увеличивая спрос на деньги, приводит к повышению ставки ссудного процента. Привлекательность денежного рынка для иностранных инвесторов будет сопровождаться ростом спроса на государственные ценные бумаги. Конвертация иностранной валюты в национальную приведет к росту спроса на национальные деньги, что будет сопровождаться ростом их курса, а последний отразится на чистом экспорте негативно, так как будет падать экспорт и расти импорт. Функциональная взаимосвязь между размером дефицита госбюджета и чистым экспортом может быть представлена следующим образом:

повышение дефицита госбюджета → повышение спроса на деньги → повышение ставки ссудногопроцента→ повышение спроса иностранных инвесторов на национальные деньги → повышение спроса на ценные бумаги государства → повышение эмиссии ценных бумаг → повышение государственного долга → повышение курса национальной денежной единицы → понижение экспорта и повышение импорта → ↓Хn

В отношении дефицита госбюджета и государственного долга существуют два противоположных подхода:

1) Классический. Выступают против дефицита госбюджета, рассматривая последний как основу нестабильности денежного рынка и инфляции. Государственный долг приводит к повышению неравенства населения, т.е. владельцы ценных бумаг получают нетрудовые (дополнительные) доходы от ГКО. Поэтому необходимо повысить налогообложение.

2) Кейнсианский. В силу того, что рыночная экономика не может обеспечить достаточный совокупный спрос, государство должно взять на себя функцию его стимулирования через рост G. Дефицитное финансирование экономики выступает одним из инструментов стимулирования объемов производства и занятости.

Вопрос 3. Фискальная политика и инструменты ее проведения

Фискальная политика – это политика манипулирования размером государственного бюджета для достижения выдвинутых целей экономического роста и занятости, либо снижения темпов инфляции.

Фискальная политика бывает двух видов:

1. Дискреционная.

2. Недискреционная.

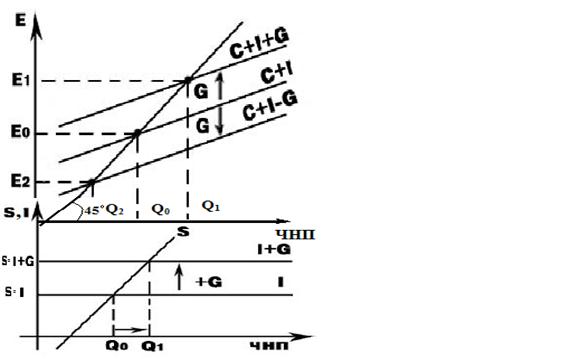

Первая основывается на изменении уровня налогообложения и абсолютной величины государственных закупок. Государственные расходы (G) увеличивают общую величину совокупных расходов (Е) на всю свою величину.

Е = С + I + G

Так как G является составным элементом Е, то на них распространяется эффект действия мультипликатора.

Например: ↑25 (G) x 1:1/3 = 75, если MPS = 1/3.

Государственные закупки выступают инструментом проведения фискальной политики только тогда, когда они финансируются не за счет налогов, а за счет роста бюджетного дефицита. Графически влияние роста G на объем ЧНП проиллюстрируем с помощью рис. 10.2 и 10.3

∆ЧНП = (ЧНП1 – ЧНП0) = ∆GX мультипликатор.

Вопрос 4. Влияние налогов на равновесный объем национального производства

Налоговая система – это второй инструмент проведения фискальной политики. В каждом государстве существует своя система налогообложения, в рамках которой все виды налогов можно классифицировать по следующим признакам:

1) в зависимости от объекта налогообложения выделяют:

а) прямые – устанавливаются на доход или имущества (подоходный налог, налог на прибыль, на наследство, на доходы от денежного капитала и т.д.);

б) косвенные – непосредственно включаются в цену или тариф и направлены на ограничение потребления отдельных видов товаров (акцизы и таможенные пошлины).

2) в зависимости от органов, взыскивающих налоги, выделяют:

а) государственные. К ним относятся: подоходный налог, налог на прибыль корпораций и таможенная пошлина;

б) местные. К ним относятся: поимущественный налог, индивидуальные акцизы.

3) по направлениям использования выделяют:

а) общие (поступают в госбюджет и не имеют строго целевого назначения);

б) специальные (взимаются лишь с определенных плательщиков и используются по строго целевому назначению).

4) в зависимости от системы построения налогов выделяют:

а) твердые (определяются в абсолютных размерах на единицу налогообложения);

б) налоги в форме долевых ставок (определяются в процентах от налогооблагаемой суммы, например подоходный налог). В рамках долевых ставок выделяют:

- прогрессивные,

- пропорциональные,

- регрессивные.

В США выделяют только 2 уровня подоходного налога: 15 % (min) и 25 % (max). В Республике Беларусь – 5 уровней: 9%, 15%, 20%, 25% и 30%.

5) по способам взымания выделяют:

а) кадастровый;

б) изъятие налога до получения дохода (НДС);

в) взымание налога после получения дохода (по декларациям о доходе).

Кадастровый способ – предполагает использование реестра, содержащего перечень однотипных объектов, по которым устанавливается средний уровень доходности. (Например, земельный налог). Этот способ используется также при изъятии подомового налога (налог со строений).

Механизм влияния налоговых поступлений на объем ЧНП покажем на примере аккордного налога.

Аккордный налог – это налог постоянной величины, независящий от размера ЧНП, то есть при всех видах дохода изымается один и тот же налог. Величина налога сказывается на величине располагаемого дохода, который уменьшается по сравнению с ЧНПномин. На величину налога: DI = ЧНП номин. – Т.

Налоги не влияют на размер совокупных расходов (Е) напрямую, так как не являются компонентом Е. Они лишь косвенным образом влияют на величину потребления и сбережения, уменьшая последние на определенную величину.

Подсчитаем на какую величину уменьшается потребление (С). Для этого уменьшение располагаемого дохода Уd (=DI) скорректируем на МРС, которая показывает какая доля падения дохода придется на уменьшение C.

|

Таким образом, рост налогов приведет к сокращению Е на величину равную снижению Т•МРС, так как в Е входит только С и не входит S.

Учитывая, что на все элементы Е распространяется эффект мультипликатора, падение ЧНП вследствие роста налогов подсчитаем следующим образом:

Сомножитель перед T называется мультипликатором чистых налогов (МТ). Он на единицу меньше мультипликатора автономных расходов.

Налоговый мультипликатор (МТ) показывает во сколько раз падение ЧНП больше, чем рост налогов, вызвавший изменения ЧНП (или падение ЧНП на единицу прироста налоговых изъятий).

С другой стороны, рост налогов через сокращение располагаемого дохода (Уd = ЧНП - Т), приводит к сокращению размера изъятий в форме уменьшения сбережения (S) на следующую величину: ↓Sa = T • MPS

В итоге общее изменение изъятий вследствие роста налогов составит:

2014-02-09

2014-02-09 930

930