В условиях налоговой реформы налогоплательщикам все сложнее становится планировать свою экономическую и финансовую деятельность, сочетать интересы бизнеса с интересами государства. Создание единой комплексной системы налогов, прекращение спонтанных изменений позволит переходит к планированию налоговых поступлений и их оптимизации. В налоговом законодательстве заметно отсутствие отечественной научной школы. Сказывается, что несколько десятилетий налогообложение в РФ не развивалось.

С точки зрения налоговой системы переходный период можно разделить на два этапа.

I этап – начало 1991 г. – 1998 г. Принятие всех основных законов о налогах.

Характеристика:

Отсутствие научного прогнозирования последствий налоговых решений. Метод проб и ошибок. Постоянное изменение налогов в течение каждого календарного года, причем нередко «задним» числом».

Экономика характеризуется снижением социально-экономических показателей. Промышленная продукция сократилась в два раза. Сельскохозяйственная продукция снизилась на 1/3. Инвестиции в объекты производственного назначения уменьшились более чем на 70%. Дефолт августа 1998 г. усугубил экономическую ситуацию.

II этап – 1999 – 2004 гг. Введение в действие первой части налогового кодекса (НК). Поэтапное, по главам введение части второй Кодекса.

Принятие НК РФ явилось поистине историческим моментом в развитии экономических реформ в нашей стране.

Налоговый кодекс, по сути, является Конституцией в налоговых правоотношениях, который призван стать единым документом, регулирующим все налоговые вопросы, начиная с взаимоотношений налоговых органов и налогоплательщиков и кончая порядком расчета и уплаты всех предусмотренных в нем налогов. Необходимость введения НК диктовалось следующими задачами:

- Построение стабильной, понятной, единой в границах России системы.

- Развитие налогового федерализма при обеспечении эффективного формирования доходных частей федерального, регионального и местных бюджетов.

- Создание рациональной налоговой системы, которая обеспечивала бы сбалансированность общегосударственных и частных интересов.

- Уменьшение числа налогов и снижение общего налогового бремени.

- Совершенствование системы ответственности за налоговые правонарушения.

Принятие НК России не ставило своей целью кардинально изменить принятую в России в 1991 г. налоговую систему. Кодекс представляет собой эволюционное преобразование налоговой системы путем устранения выявленных в ходе ее функционирования недостатков и перекосов. Это значит, что в НК сохранены основные налоги (НДС, акцизы, налог на прибыль, подоходный налог с физических лиц, ресурсные и некоторые другие виды налогов). Эти налоги апробированы как в развитых, так и в развивающихся странах, в различных экономических режимах. Они показали свою высокую эффективность. За годы реформ к ним адаптировались российские налогоплательщики. Так в 2001 г. объем налогов и сборов в федеральный бюджет без таможенных сборов и социального налога превысил 950 млрд. руб., что почти в полтора раза выше, чем в предшествующем году.

Характеристика:

Подъем российской экономики. Заметный рост промышленного и сельскохозяйственного производства, грузооборот транспорта, розничного товарооборота и ВВП в целом. Перевыполняются бюджетные назначения и другие финансовые показатели.

Проблемы, которые удалось решить на II этапе:

Систематизация налогов. Многие положения, регулирующие процесс налогообложения приведены в упорядоченную систему, логически цельную и согласованную. В частности устранен такой недостаток как отсутствие единой законодательной и нормативной базы налогообложения, многочисленность и противоречивость нормативных документов, отсутствие достаточных правовых гарантий для участников налоговых отношений. (К моменту введения НК в стране действовало более тысячи нормативных документов по налогообложению, включая инструкции Госналогслужбы (в настоящее время – Министерство по налогам и сборам) и Министерства финансов России. Кодекс не предусматривает издания ни инструкций, ни ведомственных писем, ни разъяснений и толкований налоговых и финансовых органов.

Систематизация налогов. Многие положения, регулирующие процесс налогообложения приведены в упорядоченную систему, логически цельную и согласованную. В частности устранен такой недостаток как отсутствие единой законодательной и нормативной базы налогообложения, многочисленность и противоречивость нормативных документов, отсутствие достаточных правовых гарантий для участников налоговых отношений. (К моменту введения НК в стране действовало более тысячи нормативных документов по налогообложению, включая инструкции Госналогслужбы (в настоящее время – Министерство по налогам и сборам) и Министерства финансов России. Кодекс не предусматривает издания ни инструкций, ни ведомственных писем, ни разъяснений и толкований налоговых и финансовых органов.

Кодекс призван полностью отрегулировать практически все проблемы, возникающие между налогоплательщиком и налоговыми органами. Это позволит налогоплательщику четко знать «правила игры» и избежать, как это раньше нередко случалось, произвола со стороны фискальных служб. В этих целях кодекс предусматривает большое количество процессуальных моментов, которые призваны вывести на качественно новый уровень взаимоотношений между налоговыми органами и налогоплательщиками. (Пример. Впервые за все существование налоговой системы России установлен четкий порядок изменения срока исполнения налогового обязательства, осуществляемый в виде отсрочек, рассрочки, уплаты налогового кредита, инвестиционного налогового кредита. Кодекс оговаривает платность за предоставленные отсрочки или рассрочки уплаты налогов, за исключением, изменения срока исполнения налогового обязательства по отдельным основаниям, в том числе связанным с недофинансированием из бюджета или неоплатой государственного заказа.)

Кодекс призван полностью отрегулировать практически все проблемы, возникающие между налогоплательщиком и налоговыми органами. Это позволит налогоплательщику четко знать «правила игры» и избежать, как это раньше нередко случалось, произвола со стороны фискальных служб. В этих целях кодекс предусматривает большое количество процессуальных моментов, которые призваны вывести на качественно новый уровень взаимоотношений между налоговыми органами и налогоплательщиками. (Пример. Впервые за все существование налоговой системы России установлен четкий порядок изменения срока исполнения налогового обязательства, осуществляемый в виде отсрочек, рассрочки, уплаты налогового кредита, инвестиционного налогового кредита. Кодекс оговаривает платность за предоставленные отсрочки или рассрочки уплаты налогов, за исключением, изменения срока исполнения налогового обязательства по отдельным основаниям, в том числе связанным с недофинансированием из бюджета или неоплатой государственного заказа.)

Стабилизация налоговой системы. Статья 5. НК РФ жестко регламентировала введение новых налогов и сборов, утверждения ставок, предоставления льгот и преференций, а также положила конец бесчисленным изменениям в середине календарного года.

Стабилизация налоговой системы. Статья 5. НК РФ жестко регламентировала введение новых налогов и сборов, утверждения ставок, предоставления льгот и преференций, а также положила конец бесчисленным изменениям в середине календарного года.

Общее сокращение числа видов налогов и введение закрытого перечня региональных и местных налогов. За период 1994 –1997 гг. общее количество налогов в стране перевалило за полторы сотни из-за резкого увеличения региональных и местных налогов. Сегодня установлены 27 видовналогов и сборов (ранее 48 федеральных налогов). Перечень региональных и местных налогов стал исчерпывающим, т. е. Ни один орган законодательной власти субъекта Федерации и представительный орган местного самоуправления не имеет права ввести ни одного налога, не предусмотренного Кодексом. При этом для конкретного налогоплательщика количество уплачиваемых налогов несравненно меньше, чем это предусмотрено в Кодексе, поскольку в их числе достаточно много специфических налогов, уплата которых возложена на ограниченное число предприятий. К таким налогам относятся, в частности, акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья, налог на пользование недрами, лесной налог и ряд других.

Общее сокращение числа видов налогов и введение закрытого перечня региональных и местных налогов. За период 1994 –1997 гг. общее количество налогов в стране перевалило за полторы сотни из-за резкого увеличения региональных и местных налогов. Сегодня установлены 27 видовналогов и сборов (ранее 48 федеральных налогов). Перечень региональных и местных налогов стал исчерпывающим, т. е. Ни один орган законодательной власти субъекта Федерации и представительный орган местного самоуправления не имеет права ввести ни одного налога, не предусмотренного Кодексом. При этом для конкретного налогоплательщика количество уплачиваемых налогов несравненно меньше, чем это предусмотрено в Кодексе, поскольку в их числе достаточно много специфических налогов, уплата которых возложена на ограниченное число предприятий. К таким налогам относятся, в частности, акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья, налог на пользование недрами, лесной налог и ряд других.

Два имущественных налога (с населения и предприятий) и земельный налог решениями законодательных органов субъектов Федерации будут постепенно заменяться единым налогом на недвижимость.

Вместе с тем, в налоговой системе России появились и новые налоги, изменилось разделение налогов на федеральные и региональные. В частности, введен региональный налог на игорный бизнес, который заменяет для предприятий, занимающихся этой деятельностью, налог с дохода. В составе налога на прибыль (доход) организаций выделен налог на доходы на капитал. Данным налогом будут облагаться отдельные доходы, налоги на которые удерживаются у источника доходов. Это относится, главным образом, к доходам в виде процентов по банковским депозитам и ценным бумагам.

Снижение налогового бремени на товаропроизводителей за счет сокращения количества налогов и снижения ставки налога на прибыль с 35 % до 24% (с 24.07.2002 г.)Раньше его ставка составляла 35% (на некоторые виды деятельности 43% - страховая, брокерская, посредническая).

Снижение налогового бремени на товаропроизводителей за счет сокращения количества налогов и снижения ставки налога на прибыль с 35 % до 24% (с 24.07.2002 г.)Раньше его ставка составляла 35% (на некоторые виды деятельности 43% - страховая, брокерская, посредническая).

Заметно снижены налоги на фонд оплаты труда (ФОТ с 38,5% до 35,6%). Отчислений в государственные социальные фоны заменены единым социальным налогом. Замена подоходного налога на налог с доходов физических лиц и его снижение от 12-30% до единой ставки 13%.

Упрощение налогообложения малых предприятий и индивидуальных предпринимателей. (Введение Единого налога на вмененный доход для отдельных видов деятельности).

Снижение налоговой нагрузки не должно привести к уменьшению поступлений налоговых доходов в казну государства. Поэтому НК предусмотрен ряд мер, способствующих росту собираемости налогов, в частности, за счет перекрытия имеющихся каналов ухода от налогообложения и отмены ряда неоправданных налоговых льгот.

Классификация налоговых правонарушений и дифференциация финансовой ответственности за них. В НК четко прописана система штрафных санкций за нарушение налогового законодательства, уменьшены ранее действовавшие чрезмерно жесткие нормы ответственности за налоговые правонарушения. При этом в НК установлены четкие и конкретные формулировки составов налоговых нарушений: разделение умышленности и случайности; однократность и повторность нарушений, степень их тяжести и последствий для бюджета.

Классификация налоговых правонарушений и дифференциация финансовой ответственности за них. В НК четко прописана система штрафных санкций за нарушение налогового законодательства, уменьшены ранее действовавшие чрезмерно жесткие нормы ответственности за налоговые правонарушения. При этом в НК установлены четкие и конкретные формулировки составов налоговых нарушений: разделение умышленности и случайности; однократность и повторность нарушений, степень их тяжести и последствий для бюджета.

Принципиальное значение имеет введенная в НК норма об обязательном судебном порядке взыскания с налогоплательщиков штрафных санкций за нарушение налогового законодательства (если налогоплательщик не уплачивает штраф добровольно). Таким образом, штрафы за нарушение налогового законодательства будут взиматься только по решению суда.

Введение специальных налоговых режимов (как правило, с освобождением от уплаты большинства предусмотренных Кодексом налогов).

Введение специальных налоговых режимов (как правило, с освобождением от уплаты большинства предусмотренных Кодексом налогов).

Права налогоплательщиков не просто провозглашаются, нои гарантируются обязанностями налоговых органов.

Права налогоплательщиков не просто провозглашаются, нои гарантируются обязанностями налоговых органов.

На налоговые органы возложены дополнительные обязанности по информированию налогоплательщиков, разъяснению налогового законодательства. (Не следует смешивать с налоговым консультированием).

На налоговые органы возложены дополнительные обязанности по информированию налогоплательщиков, разъяснению налогового законодательства. (Не следует смешивать с налоговым консультированием).

Наряду с важнейшим политическим и экономическим значением, которое приобрело принятие НК страны, необходимо констатировать наличие в нем серьезнейших проблем, противоречивых моментов и нерешенных вопросов.

Проблемы, которые не удалось решить на II этапе:

НК в его I части, в которой определены налоговые правоотношения, построен на совершенно неверной правовой основе. Самое главное принципиально ошибочное положение состоит в отождествлении норм гражданского и налогового права.

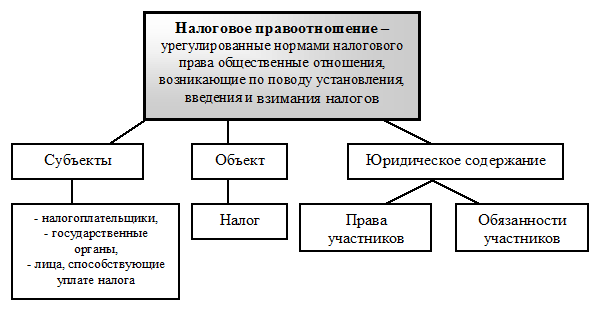

Налоговые отношения – это своего рода договор между государством и его гражданами (рис.3.1.) А раз это договор, то к налоговым отношениям можно применять нормы гражданского права.

К сожалению, сегодня этого постулата придерживаются многие юристы. Думается, это в корне неверно. Хотим мы этого или не хотим, но налоговые отношения – это отношения принуждения. В этих отношениях не может быть равенства участников, так как здесь отсутствует согласованная воля двух сторон. Государство принуждает каждого конкретного налогоплательщика при наступлении соответствующих условий платить ему определенную долю от его доходов.

Рис. 3.1. Понятие налогового правоотношения

Понятие налога в I части НК может привести к правовым коллизиям и судебным разбирательствам.

В определении понятия налога предусмотрено взимание платежа в форме отчуждения, в то время как согласно статьи 35 Конституции РФ, никто не может быть лишен своего имущества иначе как по решению суда.

Серьезные проблемы могут возникнуть при практическом применении порядка применения финансовых санкций за нарушения налогового законодательства. Действовавшим до принятия Кодекса налоговым законодательством предусматривалось взыскание финансовых санкций в бесспорном порядке. В то же время согласно статье 46 Конституции РФ решения и действия органов государственной власти и должностных лиц могут быть обжалованы в суде.

Нельзя рассматривать налоговые отношения как относящиеся к компетенции гражданского права. А если уж эти отношения рассматриваются, таким образом, то, имея в виду исключительность налоговых правоотношений, можно было бы просто установить в Налоговом кодексе конкретный срок обращения налогоплательщика в суд, после истечения которого в случае такого необращения, считать это согласием налогоплательщика и взыскивать с него как причитающиеся налоги, так и суммы штрафных санкций.

Отсутствие положения об очередности платежей налогоплательщиков в бюджет и во внебюджетные фонды. В соответствии со ст. 855 Гражданского кодекса при недостаточности денежных средств на счете налогоплательщика для удовлетворения всех предъявляемых к нему требований списание денежных средств по платежным документам, предусматривающим платежи в бюджет и внебюджетные фонды, производится в третью очередь. Между тем, включение очередности уплаты платежей в бюджет и внебюджетные фонды в систему гражданско – правового регулирования представляется, недостаточно обоснованным, поскольку налоговые платежи представляют собой иной, специфический, вид правовых отношений, связанных с обеспечением функционирования государства. Поэтому было бы разумнее вывести вопросы очередности платежей из Гражданского кодекса и регулировать непосредственно в Налоговом кодексе.

Частью первой НК установлен закрытый перечень налогов и сборов в РФ. В то же время для федеральных налогов и сборов этот перечень не является исчерпывающим, что дает право законодательной власти вводить неограниченное число налогов. И этим правом и исполнительная, и законодательная власть не преминули воспользоваться. Не успели просохнуть чернила I части Кодекса, как дополнительные федеральные налоги посыпались как из рога изобилия: увеличена ставка на покупку иностранных денежных знаков, не предусмотренного Кодексом; в июле 1998 г. введен новый сбор – за пограничное оформление (и эти налог и сбор, не предусмотренные Кодексом, введены за несколько месяцев до вступления Кодекса в действие); в июле 1999 г. после вступление Кодекса в действие введен еще один дополнительный налог – на отдельные виды транспортных средств.

Очевидно, что в налоговом законодательстве должна быть норма, регулирующая вопрос введения новых федеральных налогов и сборов и разрешающая его только за счет отмены действующих налогов.

Проблема, связанная с вопросом, как определить исполнена ли налогоплательщиком обязанность по уплате налога или нет. В соответствие с Кодексом обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банке поручения на уплату соответствующего налога при наличии достаточного денежного остатка на счете налогоплательщика, а при уплате налога наличными денежными средствами – с момента внесения денежной суммы в счет уплаты налога в банк или кассу местного самоуправления, либо организацию связи Государственного комитета РФ по связи и информации.

Все это хорошо, но как быть в том случае, если у налогоплательщика в банке необходимые финансовые ресурсы есть, а на корреспондентском счете самого банка деньги отсутствуют? Ответа на этот вопрос в Кодексе нет. Между тем проблема эта серьезная, и ее надо решать.

Следующая проблема Кодекса – это проблема его как закона прямого действия. Действительно, Кодекс для того и применяется, чтобы отменить все подзаконные акты. Инструкции, разъяснения и другие нормативные документы выпускались до Кодекса Минфином и Министерством по налогам и сборам России исключительно для того, чтобы заполнить пробелы в налоговом законодательстве, без них образовался бы правовой вакуум. К сожалению, сделать Кодекс законом прямого действия не удалось, нерешенные вопросы возникают в нем постоянно. В качестве примера можно привести положение статьи 40 «Принципы определения цены товаров, работ или услуг для целей налогообложения». В редакции этой статьи для целей налогообложения принимается цена товаров, работ, услуг, указанная сторонами сделки. Иное должно быть доказано. Подобное определение создает широкие возможности для занижения налогооблагаемой базы, в том числе путем сговора сторон о занижении цены, и весьма сужает возможности налогового органа по контролю за правильностью применения цен, поскольку контроль предусмотрен лишь для сделок между взаимозависимыми лицами, бартерных операций, при совершении внешнеторговых сделок и при значительном колебании (более 20%) уровня цен, применяемых налогоплательщиком по однородным товарам в течение непродолжительного времени. А что такое «непродолжительный период времени» - день, неделя, месяц, год Кто будет это трактовать? Суд? Подобные положения Кодекса не могут делать его законом прямого действия. Судебное разбирательство, где истцом по всем нерешенным вопросам выступает государство, делает налоговые правоотношения в стране не отрегулированными и до конца несовершенными. В результате правовое значение Кодекса резко снижается.

Из всего сказанного можно сделать вывод, что НК необходимо сделать действительно налоговой конституцией страны, законом прямого действия.

2014-02-12

2014-02-12 875

875