Существует несколько методов объединения, но они не одинаково широко используются на практике. Если корпорация А считает, что комбинирование ее деятельности с деятельностью корпорации В будет выгодно, то она может:

1) купить активы (все или часть) В, заплатив за них определенную сумму. Часто приобретаются только активы, но не обязательства. Если были приобретены все активы компании В, то ее акционеры получают ликвидационные выплаты (равные денежной сумме от продажи активов за минусом погашения обязательств). Корпорация В ликвидируется, если после погашения обязательств денежные средства отсутствуют. Если денежные средства имеются, то они могут быть направлены на приобретение других активов и реализацию инвестиционных проектов;

2) выкупить акции компании В. Этот способ аналогичен первому, но плата за корпорацию В может оказаться выше, чем при покупке активов, так как в балансовой оценке активов может не быть учтена известность торговой марки продукции В;

3) присоединить компанию В, в результате чего она прекратит свое существование. Новые акции А будут обменены на акции корпорации В.

Существующие акционеры компании В станут тем самым акционерами компании А. Сложность возникает в договоренности о порядке конвертации акций присоединяемого общества;

4) создать новую корпорацию (С) через выпуск собственных акций в обмен на акции А и В. Все нынешние акционеры обеих корпораций становятся акционерами С. В Законе "Об акционерных обществах" (от 26 декабря 1995 г.) такое объединение названо слиянием. Новому обществу передаются все права и обязанности объединяемых корпораций.

Объединение деятельности корпорации А с деятельностью корпорации В путем присоединения либо создания новой компании есть инвестиционное решение в условиях неопределенности, и здесь может быть применен основной принцип оценки инвестиционных решений: корпорация должна быть присоединена к данной, только если она генерирует положительное значение чистого дисконтированного дохода для акционеров компании-покупателя.

С точки зрения покупателя должно выполняться требование: NPV покупателя > 0 (чистый дисконтированный доход, получаемый компанией-покупателем, должен быть положителен, что соответствует критерию положительного чистого дисконтированного дохода в инвестиционных решениях).

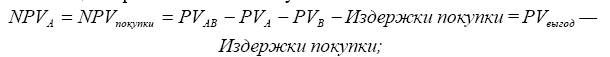

NPVпокупателя = PVвыгод от слияния — PV издержек покупателя.

Таким образом, получаемый дополнительный денежный поток от слияния (при покупке компанией А целевой компании В можно говорить о поглощении) должен быть приведен к текущему моменту и сравнен с издержками на слияние (выплатами акционерам корпорации В). Предполагается, что слияние приведет к возникновению дополнительного денежного потока и рыночная оценка объединенного денежного потока будет превышать сумму денежных потоков компаний в отдельности.

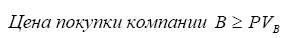

Акционеры целевой компании не должны ухудшить свое положение. Часто фиксация положения строится на рыночной оценке капитала (акционер, владеющий 2% капитала компании В, что оценивается, например, в 100 тыс. долл., при объединении должен располагать капиталом не меньше 100 тыс. долл. в денежном виде или в виде акций, других ценных бумаг с рыночной капитализацией не меньше 100 тыс. долл.). Сложность процесса торгов с целевой компанией заключается в возможной недооценке в текущий момент капитала этой компании (текущая рыночная капитализация компании В меньше расчетной величины PVB как оценки на основе прогноза будущих денежных потоков на акционерный капитал). Для целевой компании цена покупки не должна быть меньше текущей оценки будущих денежных потоков на акционерный капитал (free cash flow to equity - FCFE):

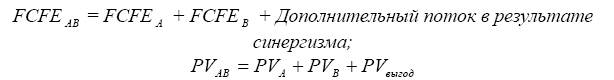

Возможность превышения цены покупки над текущей оценкой будущих денежных потоков связана с эффектом синергизма, т.е. возникновением дополнительного денежного потока в результате слияния, так что

Таким образом, финансовый анализ слияния включает следующие вопросы:

1) существует ли операционный эффект слияния и какова его численная оценка — расчет значения РУ выгод от слияния;

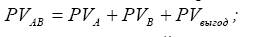

2) оценка рыночной капитализации новой компании, образованной в результате слияния, — расчет значения

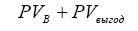

3) оценка максимальной цены при покупке целевой компании за деньги. Очевидно, что при отсутствии синергизма максимальная цена равна РУВ , а при наличии дополнительного потока максимальная цена составит

4) распределение выгод слияния между акционерами компании-покупателя и целевой компании. С точки зрения компании-покупателя можно говорить об издержках покупки, т.е. денежной сумме, которая переплачивается акционерам целевой компании сверх реальной оценки, определяемой величиной PVB.

Издержки покупки с точки зрения компании А при покупке за деньги составляют Цена покупки — PVB, а при обмене акциями: Доля владения акционерами В в новой компании х Рыночная оценка собственного капитала объединенной (новой) компании — РVВ;

5) чистая выгода слияния для компании А. Эта чистая выгода является чистым дисконтированным доходом, получаемым в результате слияния акционерами компании покупателя:

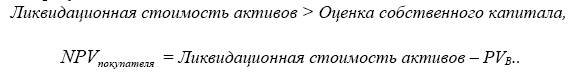

6) оценка ликвидационной стоимости активов компании В. В ряде случаев аккуратно оценить реальную рыночную капитализацию целевой компании не представляется возможным (целевая компания является закрытым акционерным обществом или частным предприятием). Если ликвидационная стоимость активов превышает рыночную капитализацию (как произведение текущего курса акции компании В на число акций в обращении) или возможную цену продажи (как договорную цену), то с точки зрения компании-покупателя выгодно приобрести компанию В для последующей продажи активов по частям.

При условии, что

?Объясните, как неиспользуемый налоговый щит может стать стимулом к объединению. Приведите примеры.

Кто больше выигрывает от слияния: покупатель или целевая компания? Может ли получиться так, что даже в ситуации синергизма не выиграет никто?

В чем специфика захвата? Можно ли выгоды захвата рассматривать аналогично выгодам поглощения?

2015-01-30

2015-01-30 558

558