Результативности торговли

Для каждой сложной проблемы существует простое, изящное и неверное решение

X.Л. Менкен

НЕОБХОДИМОСТЬ НОРМАЛИЗАЦИИ ПРИБЫЛИ*

Слишком многие инвесторы при оценке финансовых управляющих совершают ошибку, фокусируясь исключительно на доходности**.

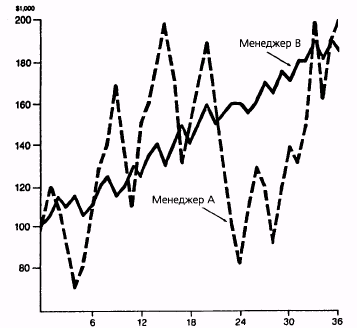

Помимо доходности, совершенно необходимо встраивать в процесс оценки некоторый способ измерения риска. Рассмотрим колебания стоимости активов на счетах менеджеров А и В на рис. 21.1***.

Хотя доходность менеджера А выше, если рассматривать весь период как целое, вряд ли можно утверждать, что А торгует лучше, чем В — обратите внимание на большое количество резких падений стоимости активов.

* Следующий раздел представляет собой адаптацию статьи Дж. Швагера «Alternative to Sharpe Ratio Better Measure of Performance», Futures, p. 56-57, March 1985.

** Большинство финансовых управляющих, работающих в сфере торговли фьючерсами (зарегистрированных Комиссией по торговле товарными фьючерсами), называются «советниками по фьючерсной торговле» (commodity trading advisors — СТА). Название, по моему мнению, на редкость неудачное. В этой главе используется более общий термин «финансовый управляющий», который можно рассматривать как взаимозаменяемый с СТА.

*** Хотя в примерах из этой главы оценивается результативность финансовых управляющих, похожие примеры могли бы быть приведены и в случае торговых систем. Там, где это необходимо, в явном виде указано на различия в способах оценки результативности финансового управляющего и системы.

734 ЧАСТЬ 4. торговые системы и измерение эффективности торговли

Рисунок 21.1. НЕОБХОДИМОСТЬ НОРМАЛИЗАЦИИ ПРИБЫЛИ

Источник: Дж. Швагер «Alternative to Sharpe Ratio Better Measure of Performance», Futures, p. 56, March 1985.

И эта черта является негативной не просто потому, что инвесторы, работающие с менеджером А, будут переживать много неприятных периодов. Ещё более важно то обстоятельство, что инвесторы, начинающие работать с менеджером А в плохой момент (а это вполне возможно), могут понести существенные убытки. Предполагая, что счет закрывается, когда потеряны 25-50% начальных активов, есть большая вероятность того, что инвесторы, работающие с менеджером А, будут выбиты из игры раньше, чем начнется период высокой результативности.

Кажется разумным предположить, что большинство инвесторов предпочли бы менеджера В менеджеру А, поскольку немного более низкая доходность менеджера В с лихвой компенсируется значительно меньшим риском. Более того, если бы менеджер В использовал немного более высокое соотношение «маржа/активы» (маржинальное плечо), его доходность оказалась бы лучше, чем у менеджера А, а падения стоимости активов по-прежнему были бы сравнительно небольшими. (Ис-

ГЛАВА 21. измерение результативности торговли 735

ходя из требований управления капиталом все управляющие будут ограничивать размер открытых позиций таким образом, чтобы отношение «маржа/размер открытых позиций» было равным 0,15-0,35.)

Ясно, что менеджер В имеет лучшую историю деятельности. Как показано на этом примере, любой разумный метод оценки результативности должен включать в себя способ измерения риска.

2015-03-20

2015-03-20 325

325