Ж. Б. Сэй: чрезмерно высокий уровень заработной платы.

Томас Мальтус: чрезмерно быстрый рост населения.

К. Маркс.: накопление капитала в условиях роста технического строения промышленного производства.

Кейнс: падение стимулов к инвестированию.

А.Пигу: нерациональный подбор персонала, неэффективность его труда, завышенная оплата труда.

Олбани Филлипс: взаимосвязь между среднегодовым ростом заработной платы и безработицей. если заработки росли быстро, безработица была небольшой, и наоборот.

причины безработицы: сама рыночная форма организации хозяйства неизбежно порождает безработицу, ибо она неизбежно предполагает:

1) разорение части предприятий;

2) накопление капитала в условиях технического и научного

прогресса;

3) диспропорциональность в динамике потребления, сбережений и

инвестиций;

4) циклический характер производства;

5) несовершенство конкуренции на современном рынке в целом и

прежде всего на рынке труда.

виды.

Естественная (оптимальная, нормальная) - «резерв» рабочей силы. Быстро реагирует на колебания спроса и потребность в трудовых ресурсах.

Зарегистрированная- совокупность незанятого населения, занимающегося поиском работы. население обязано быть зарегистрировано в государственных органах занятости населения.

Маргинальная - безработица слабо защищённых слоёв населения (молодёжи, женщин, инвалидов) и социальных низов.

Застойная - существует за счёт того, что в любом обществе существуют люди, не желающие работать по различным причинам

Неустойчивая добровольная - выбывание работника по его желанию (неудовлетворённость заработной платой, условиями труда).

Неустойчивая вынужденная - сокращение объемов производства и числа работников. Так же возникает когда работник может и хочет работать, но не в состоянии найти работу.

Фрикционная -возникает во время перемещения рабочей силы с одной работы на другую.

Институциональная- когда организация рынка труда перестаёт быть эффективной (неполна информация о вакансиях, завышено пособие по безработице, занижены налоги на доходы).

Структурная (технологическая)- несовпадение между квалификацией безработных (либо работающих) и требованиями свободных рабочих мест. Сезонная- характерна для некоторых отраслей с неодинаковыми объемами производства.

Циклическая- повторяющиеся спады производства в регионе (стране),разница между уровнем безработицы в текущий момент экономического цикла и естественным уровнем безработицы для данного региона.

Скрытая- когда предприятие теряет прежний уровень производства, но пытается сохранить рабочие места. В итоге работников не увольняют, а переводят в режим сокращённого рабочего времени.

экономические издержки безработицы:

- прямые потери в личных доходах и снижение уровня жизни населения (а точнее, конкретных людей, ставших безработными, а также членов их семей);

- сокращение доходной части федерального бюджета (сказываются уменьшения налоговых поступлений и снижение выручки от реализации товаров и услуг);

- недополученный выпуск продукции (это отклонение фактического ВВП от потенциального в результате неполного использования совокупной рабочей силы; чем выше уровень безработицы, тем больше отставание ВВП);

-рост затрат общества на защиту работников от потерь, вызванных безработицей (сюда относят выплату пособий, реализацию программ по стимулированию роста занятости, профессиональную переподготовку и трудоустройство безработных и т.д.).

23. Совокупный спрос и совокупное предложение. Макроэкономическое равновесие.

К целям макроэкономической политики можно отнести экономический рост, снижение инфляции, повышение уровня занятости, равновесие внешнеторгового баланса, а так же достижение макроэкономического равновесия между совокупным спросом и совокупным предложением.

Совокупный спрос – это реальный объем национального производства, который потребители, предприятия и правительство готовы купить при любом возможном уровне цен. Совокупный спрос в макроэкономике – это спрос всех макроэкономических субъектов экономики.

При прочих равных условиях, чем ниже уровень цен, тем большую часть реального объема национального производства захотят приобрести потребители внутри страны, предприятия, правительство, а также зарубежные покупатели. И наоборот, чем выше уровень цен, тем меньший объем национального продукта они захотят купить. Таким образом, зависимость между уровнем цен и реальным объемом национального производства, на который предъявлен спрос, является обратной или отрицательной. Если кривая спроса индивида на отдельный товар предполагает постоянный доход потребителя, то кривая совокупного спроса – изменяющиеся совокупные доходы. Следовательно, когда мы двигаемся вверх по кривой совокупного спроса, то приближаемся к более высокому уровню цен. Но вспомним нашу модель кругооборота дохода: более высокие цены, уплаченные за товары и услуги, вернутся к поставщикам ресурсов в виде возросших доходов – зарплаты, ренты, процентов и прибыли. Поэтому увеличение уровня цен не обязательно означает уменьшение общего номинального дохода страны. Траектория кривой совокупного спроса такая же, как и индивидуального спроса на любой товар, однако характер ее определяют совершенно другие факторы, например эффект кассовых остатков (или его называют эффект богатства). Он проявляется в том, что богатство населения в значительной мере представлено в виде различных финансовых активов (облигаций, акций, срочных вкладов и т. д.), имеющих постоянную номинальную стоимость. С ростом уровня цен реальная стоимость или покупательная способность финансовых активов снижается, люди становятся реально беднее и сокращают свой спрос на товары и услуги.

Неценовые факторы совокупного спроса:

1. Изменения в потребительских расходах:

а) благосостояние потребителя;

б) ожидания потребителя;

в) задолженность потребителя;

г) налоги;

2. Изменения в инвестиционных расходах:

а) процентные ставки;

б) ожидаемые прибыли от инвестиций;

в) налоги с предприятий;

г) технология;

д) избыточные мощности;

3. Изменения в государственных расходах;

4. Изменения в расходах на чистый объем экспорта:

а) национальный доход в зарубежных странах;

б) валютные курсы.

Кривая совокупного спроса сдвинется вправо, если увеличатся расходы населения на потребление. Рост совокупного спроса на промежуточном отрезке кривой совокупного предложения приведет к росту уровня цен и росту реального ВНП. К факторам, повышающим совокупный спрос, можно отнести рост зарплаты, рост количества денег, находящихся в обороте, рост склонности к потреблению, дефляцию. К факторам, понижающим совокупный спрос, можно отнести повышение налогов, рост склонности к сбережению, сокращение скорости оборота денег, рост цен.

Совокупное предложение – это модель, представленная на рисунке 5, которая показывает уровень наличного реального объема производства при каждом возможном уровне цен. Более высокие уровни цен создают стимулы для производства дополнительного количества товаров и предложения их для продажи. Более низкие уровни цен вызывают сокращение производства товаров. Поэтому зависимость между уровнем цен и объемом национальною продукта, который предприятия выбрасывают на рынок, является прямой, или положительной. Эта кривая (АS) состоит из трех определенных сегментов, или отрезков. По мнению представителей классической политэкономии, график совокупного предложения имеет вид вертикальной прямой. Сторонники классических представлений о свойствах рыночной экономики, вероятнее всего, выступили бы в поддержку политики невмешательства государства в экономику. По мнению представителей кейнсианского направления экономической теории, вплоть до уровня полной занятости график совокупного предложения имеет вид горизонтальной прямой.

Три сегмента кривой совокупного предложения определяются как:

1) кейнсианский (горизонтальный);

2) промежуточный (отклоняющийся вверх);

3) классический (вертикальный) отрезки. Ценовые факторы совокупного предложения показывают движение по кривой совокупного предложения вверх-вниз.

Неценовые факторы совокупного предложения:

1. Изменения цен на ресурсы:

а) наличие внутренних ресурсов;

б) цены на импортные ресурсы;

в) господство на рынке;

2. Изменения в производительности;

3. Изменения правовых норм:

а) налоги с предприятий и субсидии;

б) государственное регулирование.

На рост совокупного предложения влияют рост уровня цен на каждый продукт, снижение издержек производства, совершенствование технологии. Например, кривая совокупного предложения сдвинется вправо, если вырастет производительность труда.

Если в обществе совокупный спрос растет быстрее, чем совокупное предложение, то покупательная способность денежной единицы падает. Если совокупный спрос меньше совокупного предложения и предприниматели начинают снижать цены, то национальный доход будет падать.

В самом общем виде макроэкономическое равновесие — это сбалансированность и пропорциональность основных параметров экономики, т.е. ситуация, когда у субъектов хозяйственной деятельности нет стимулов для изменения существующего положения вещей. Это означает, что между производством и потреблением, ресурсами и их использованием, факторами производства и его результатами, материально-вещественными и финансовыми потоками, предложением и спросом достигается пропорциональность.

В рыночной экономике равновесие — это соответствие между производством благ и платежеспособным спросом на них, т.е. такая идеальная ситуация, когда продукта производится ровно столько, сколько могут купить по данной цене. Оно может быть достигнуто путем ограничения потребностей на экономические блага, т.е. снижением платежеспособного спроса на товары и услуги, либо посредством увеличения и оптимизации использования ресурсов.

Макроэкономическое равновесие классифицируется по нескольким видам.

Во-первых, выделяют общее и частичное равновесие. Под общим равновесием понимается взаимосвязанное равновесие всех национальных рынков, т.е. равновесие каждого рынка в отдельности и максимально возможное совпадение и реализация планов хозяйствующих субъектов. При достижении состояния общего экономического равновесия хозяйствующие субъекты удовлетворены полностью и не меняют уровень спроса или предложения для улучшения своего экономического положения.

Частичное равновесие — это равновесие на отдельных рынках, входящих в систему национальной экономики.

Выделяют также и полное экономическое равновесие, представляющее собой оптимальную сбалансированность экономической системы. В реальной действительности оно недостижимо, но выступает как идеальная цель хозяйственной деятельности.

Во-вторых, равновесие может быть краткосрочным (текущим) и долгосрочным.

В-третьих, равновесие может быть идеальным (теоретически желаемым) и реальным. Предпосылки достижения идеального равновесия — это наличие совершенной конкуренции и отсутствие побочных эффектов. Оно может быть достигнуто при условии, что все участники хозяйственной деятельности находят на рынке предметы потребления, все предприниматели — факторы производства, весь годовой продукт полностью реализован. На практике эти условия нарушаются. В действительности стоит задача достижения реального равновесия, существующего при несовершенной конкуренции и наличии внешних эффектов и устанавливающегося при неполной реализованное™ целей участников экономической деятельности.

Равновесие может также быть устойчивым и неустойчивым. Равновесие называется устойчивым, если в ответ на внешний импульс, вызывающий отклонение от равновесия, экономика самостоятельно возвращается в устойчивое состояние. Если после внешнего воздействия экономика не может саморегулироваться, то равновесие называют неустойчивым. Исследование устойчивости и условий достижения общего экономического равновесия необходимо для выявления и преодоления отклонений, т.е. для проведения эффективной экономической политики страны.

Нарушение равновесия означает, что в различных сферах и отраслях экономики отсутствует сбалансированность. Это приводит к потерям валового продукта, снижению доходов населения, появлению инфляции, безработицы. Чтобы достигнуть равновесного состояния экономики, не допустить нежелательных явлений, специалисты используют макроэкономические модели равновесия, выводы из которых служат для обоснования макроэкономической политики государства.

24. Сущность денег и их функции. Денежно-кредитная система страны. Денежный мультипликатор.

Деньги - это средство обмена. Сущность денег заключается в том, что они служат необходимым активным элементом и составной частью экономической деятельности общества, отношений между различными участниками и звеньями воспроизводственного процесса. Сущность денег характеризуется их участием в:

• осуществлении различных видов общественных отношений;

• распределении валового национального продукта (ВНП), в приобретении недвижимости, земли. определении цен, выражающих стоимость товаров. Функции денег: мера стоимости (Деньги измеряют стоимость всех товаров. Стоимость товара, выраженная в деньгах, называется ценой. Цена определяется общественно необходимыми затратами труда на производство и реализацию товара.);

Деньги как средство обращения участвуют в купле-продаже товаров и услуг. В этом случае деньги выступают как мимолетный посредник. Использование денег в качестве средства обращения снижает издержки обращения за счет уменьшения усилий и времени на совершение купли-продажи. Данная функция денег объясняет появление в обращении неполноценных монет (монеты, содержание золота и серебра в которых меньше номинала, т. е. указанного на монете веса), а также бумажных денег.

Деньги как средство платежа выступают при выплате заработной платы, уплате налогов, страховых платежей, продаже товаров в кредит и во многих других случаях, когда движение денег не опосредовано движением товаров. Если товар продается в кредит, то средством обращения служат не сами деньги, а выраженные в деньгах долговые обязательства. По мере развития индустриального общества средство платежа все чаще заменяет средство обращения, продажа и покупка в кредит становятся наиболее распространенными. Выполнение деньгами этой функции привело к появлению кредитных денег: векселей и банковских билетов.

Деньги как средство накопления не участвуют в обороте и выступают как финансовый актив. Деньги — удобная форма хранения богатства. Здесь деньги выступают как особый актив, сохраняемый после продажи товаров и обеспечивающий его владельцу покупательную способность в будущем. Правда, хранение денег в отличие от владения акциями, облигациями, сберегательными счетами не приносит дополнительного дохода. Однако преимущество денег в том, что они немедленно могут быть использованы как средство обращения или средство платежа.

Функция мировых денег выполняется на мировом рынке при обслуживании движения товаров и услуг, капиталов и рабочей силы. Мировые деньги — то же, что и национальные деньги, только на международном уровне. В качестве мировых денег выступают валюты ведущих стран (доллар, фунт стерлингов), а также деньги, созданные в результате коллективных соглашений (евро).

Денежная система — исторически сложившаяся в каждой стране и законодательно установленная форма организации денежного обращения. Государство определяет денежную единицу (рубль, доллар и др.), масштаб цен, виды денежных знаков в обращении и порядок их эмиссии, характер обеспечения денег, формы безналичного платежного оборота, курс национальной валюты.

Денежная система функционирует в соответствии с принятым в декабре 1990 года Законом «О Национальном банке Республики Беларусь» и последующими законодательными актами, определяющими механизм функционирования денежно-кредитной системы. С марта 1993 года белоруский рубль начал котироваться на валютной бирже, в октябре 1994 года белорусский рубль был объявлен единственным законным платежным средством на территории республики.

Кредитная система — это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала.

Правовой основой денежно-кредитного регулирования являются «Основные направления денежно-кредитной политики Республики Беларусь», ежегодно разрабатываемые и утверждаемые Правлением Национального банка и предоставляются совместно с Правительством РБ до 1 октября Президенту РБ.

В соответствии с Законом «О банках и банковской деятельности в Республике Беларусь» и ст. 136 Конституции Республики Беларусь в стране сформирована двухуровневая банковская система:

1) первый уровень - Национальный банк;

2) второй уровень- банки (унитарные, акционерные, в том числе с участием государства и иностранного капитала) и небанковские финансовые организации

Правовой основой функционирования национальной банковской системы в настоящее время является Банковский кодекс Республики Беларусь, вступивший в силу с 1 января 2001 года.

На 1.01.2010 года Банковская система Республики Беларусь включает 32 банка, из которых 25 банков с участием иностранного капитала, в том числе 9 банков со 100 % иностранным капиталом. Основной объем капитала банковской системы (около 85 %) сосредоточен в пяти системообразующих банках: ОАО «Белагропромбанк», АСБ «Беларусбанк», «Приорбанк» ОАО, ОАО «Белпромстройбанк», ОАО «Белинвестбанк». На территории Беларуси находятся 8 представительств иностранных банков России, Украины, Литвы, Латвии, Германии и Межгосударственного банка.

Денежный мультипликатор (от лат. multiplicare — множить, приумножать, увеличивать) — экономический коэффициент, равный отношению денежной массы к денежной базе и демонстрирующий, в частности, степень роста денежной массы за счёт кредитно-депозитных банковских операций.

Денежный мультипликатор проявляет себя двояко — как кредитный мультипликатор и как депозитный мультипликатор.

Сущность кредитного мультипликатора заключается в том, что мультипликация может осуществляться только в результате кредитования хозяйства, то есть кредитный мультипликатор представляет собой двигатель мультипликации. Банки, выдавая кредиты, получают прибыль. Процесс получения прибыли за счёт вложенных клиентами средств называется кредитным расширением или кредитной мультипликацией. Если клиент снимает деньги со своего счёта и величина депозитов уменьшается, то произойдёт противоположный процесс — кредитное сжатие.

В свою очередь депозитный мультипликатор отражает объект мультипликации — деньги на депозитных счетах коммерческих банков.

Допустим, что в стране есть только один банк и только 1000 рублей находятся в обращении и все владельцы этих денег положили свои средства на счета в этом банке. Полученные от вкладчиков и положенные в сейф наличные деньги в сумме 1000 рублей являются денежной базой банка, средства на открытых банком счетах равные 1000 рублей являются депозитными деньгами, а сумма денег, находящихся в обращении, и остатков на счетах в стране, также равная 1000 рублей, является денежной массой.

Допустим, что некий клиент обратился за ссудой в 100 рублей и банк открыл ему счёт на эту сумму. Что изменилось? Денежная база по-прежнему равна 1000 рублей, а у заёмщика появилось дополнительно 100 рублей на его счёте. То есть сначала на 100 рублей вырос объём депозитных денег, а затем и совокупная денежная масса увеличилась и стала равняться (1000+100)=1100 рублям.

Современная банковская система состоит из центрального банка, который контролирует и регулирует процесс денежной мультипликации и коммерческих банков, посредством которых и работает механизм мультипликации.

Величина коэффициента мультипликации, представляющая собой отношение образовавшейся денежной массы на депозитных счетах к величине первоначального депозита, обратно пропорциональна норме отчислений банков в централизованный резерв.

25. Финансовая система страны. Государственный бюджет.

Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовая система общества, главное звено которой – бюджетная система. С момента, когда государство начинает регулярно составлять бюджет, финансы приобретают всеобщий характер.

Государству для осуществления своих функций необходимы денежные средства. Получить же эти средства оно может лишь путем распределения и перераспределения национального продукта.

Финансовые отношения — это те денежные отношения, которые возникают при переходе части дохода от одного владельца к другому и этот переход не опосредован движением товаров. Таким образом, финансы — это все потоки денежных средств в обществе

Выделяют две основные функции финансов: распределительную и контрольную.

1. Распределительная функция связана с распределением валового внутреннего продукта и его основной части — национального дохода.

Без участия финансов национальный доход не может быть распределен.

2. Контрольная функция заключается в контроле над законным и своевременным формированием и расходованием средств по целевому назначению. Целью финансового контроля является рациональное и бережное расходование материальных, трудовых и финансовых ресурсов, природных богатств, сокращение непроизводительных расходов и потерь, пресечение бесхозяйственности и расточительства.

Совокупность финансовых отношений и институтов, их реализующих, образуют финансовую систему.

Финансы предприятия. Основу финансовой системы составляют финансы предприятий, поскольку именно в производственной сфере формируется преобладающая часть финансовых ресурсов страны, здесь формируется прибыль, являющаяся главным источником производственного и социального развития общества.

Государственные финансы. Основная задача государственных финансов состоит в обеспечении государства денежными средствами, которые необходимы ему для выполнения экономических и политических функций.

Государственный бюджет - это важнейший плановый и контрольный инструмент, посредством которого государство перераспределяет более третьей части национального дохода и более половины своих денежных средств. Через государственный бюджет правительство реализует экономическую и социальную, внутреннюю и внешнюю политику. Благодаря бюджету государство имеет возможность сосредоточить финансовые ресурсы на решающих участках экономического и социального развития.

Согласно классификации, функции подразделяются на:

1. Экономическая – финансирование убыточных, но важных для народ-ного хозяйства отраслей экономики (например, общественный транспорт), развитие инфраструктуры.

2. Социальная – поддержка социально незащищённых групп населения (инвалиды, сироты, безработные), финансирование образования, здравоохранения, культуры, спорта и других социальных программ.

3. Политическая – финансирование армии и правоохранительных орга-нов, финансовое обеспечение внутренней и внешней политики государства, расходы на государственное управление.

4. Функция межотраслевого и межрегионального перераспределения ресурсов – поддержка депрессивных регионов и неразвитых или отстающих отраслей народного хозяйства.

Основными принципами бюджетной системы Республики Беларусь являются:

1. Принцип единства бюджетной системы. Единство бюджетной системы необходимо для обеспечения единой финансовой политики.

2. Однако требование единства не противоречит самостоятельности отдельных звеньев бюджетной системы. Принцип самостоятельности предпо-лагает право органов власти всех уровней самостоятельно осуществлять бюджетный процесс. Каждый орган власти самостоятельно разрабатывает, утверждает и исполняет свой бюджет. Устанавливаются четкие права, регламентирующие порядок распределения доходов и расходов между бюджетами разных уровней.

3. Принцип разграничения доходов и расходов между уровнями бюджетной системы. Принцип этот состоит в закреплении (полностью или частично) соответствующих видов налоговых доходов за определенным уровнем бюджета.

4. Принцип полноты отражения доходов и расходов бюджетов, бюджетов государственных внебюджетных фондов. Этот принцип означает, что все доходы и расходы бюджетов и иные поступления, определенные налоговым и бюджетным законодательством РБ, подлежат отражению в бюджетах в полном объеме.

5. Принцип сбалансированности бюджетов. Сбалансированность бюджетов означает, что объем предусмотренных расходов должен соответствовать суммарному объему доходов бюджета и источников финансирования его дефицита.

6. Принцип эффективности и экономности использования бюджетных средств. Означает, что при составлении бюджетов и использовании бюджетных средств уполномоченные органы и получатели средств должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств или достижения наилучшего результата с определенного объема бюджетных средств.

7. Принцип гласности. Принцип гласности означает опубликование в от-крытой печати утвержденных бюджетов и отчетов об их исполнении, полноту представления информации о ходе исполнения бюджетов.

8. Принцип достоверности бюджета. Принцип достоверности бюджета означает надежность показателей прогнозов социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета.

9. Принцип адресности и целевого характера бюджетных средств. Означает, что бюджетные средства выделяются в распоряжение конкретных получателей бюджетных средств с обозначением направления их на финансирование конк-ретных целей.

Классификация состоит из двух основных частей: доходов и расходов бюджета.

В Беларуси, основная часть доходов формируется за счет налогов. В совокупности они дают около 80°/о всех доходов. Основными расходными статьями государственного бюджета являются: финансирование национальной экономики; финансирование социально-культурных учреждений н мероприятий; расходы по ликвидации последствий аварии на Чернобыльской АЭС. Приоритетными направлениями бюджетных расходов являются повышение заработной платы работникам бюджетной сферы, а также обеспечение других защищенных расходов (питание, медикаменты, платежи по государственному долгу, трансферты населению).

26. Налоги, их виды. Фискальная политика: цели и виды. Кривая Лаффера.

Налоги являются главной статьёй бюджетных доходов государства. Огромные средства, взимаемые в виде налогов и перераспределяемые через бюджет, составляют главную экономическую силу государства. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

Под налоговой системой государства понимается совокупность налогов, сборов, пошлин, установленных на его территории и взимаемых с целью создания централизованного общегосударственного фонда финансовых ресурсов, а также совокупность принципов, способов, форм и методов их взимания.

Фискальная политика представляет собой меры, которые предпринимает правительство с целью стабилизации экономики с помощью изменения величины доходов и/или расходов государственного бюджета. (Поэтому фискальную политику также называют бюджетно-налоговой политикой.) Главная ее цель - смягчить грядущий экономический спад и ускорить его преодоление, т.е. политика направлена на увеличение совокупного спроса (совокупных расходов) и снижение уровня безработицы (рис.1.1

§ Кривая Лаффера описывает связь между ставками налогов и налоговыми поступлениями в государственный бюджет.

§ Согласно концепции американского экономиста Артура Лаффера, наиболее известного сторонника теории экономики предложения, стремление правительства пополнить казну, увеличивая налоговый пресс, может привести к противоположным результатам.

§ Это и продемонстрировал американский ученый при помощи своей известной кривой.

§

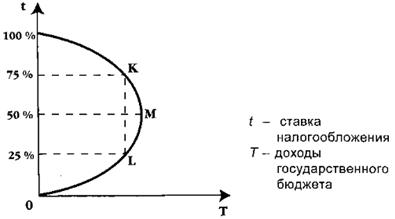

§ Рис. 1. Кривая Лаффера

§ На рис. 1 можно увидеть графическую интерпретацию основной идеи Лаффера. Поступление налогов в госбюджет (T) откладывается на оси абсцисс, на оси ординат - предельная налоговая ставка (t).

§ В данном случае предполагается, что речь идет о ставке подоходного налога. По мере роста ставок налога от 0 до 100% доходы государственного бюджета (налоговая выручка) будут вначале расти от 0 до некоего максимального уровня (точки М, соответствующей, допустим, 50% ставке налога), а затем снижаться опять до 0.

27. Бюджетный дефицит и его финансирование. Государственный долг.

Определяющую роль в формировании и развитии любого современного общества играет государственное регулирование, обязательной составной частью которого является финансовая система. Главным звеном финансовой системы является государственный бюджет. Именно посредством финансовой системы государство образует централизованные и воздействует на формирование децентрализованных фондов денежных средств, обеспечивая возможность выполнения своих функций.

дефицит бюджета является индикатором состояния экономики, а в условиях сложившейся экономической ситуации особенно важно поддерживать стабильность национальной экономики.

1.1 Понятие бюджетного дефицита и причины его возникновения

Бюджетный дефицит – это превышение расходов над доходами государственного бюджетного фонда. Являясь финансовой категорией, бюджетный дефицит выступает производным от государственного бюджета и выражает его состояние, при котором доходы не покрывают всех расходов в силу роста предельных общественных издержек производства, что приводит к отрицательному сальдо бюджета.

Бюджетный дефицит рассчитывают по формуле:BD=G-T,

где G – все государственные расходы; T – доходы бюджета.

Доходы бюджета – это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством в распоряжение органов государственной власти. Доходы бюджета делятся на следующие основные группы:

· Налоговые доходы

· Взносы на государственное социальное страхование

· Неналоговые доходы

В мировой практике выделяют следующие виды бюджетного дефицита:

ü Циклическийü Структурный

Циклический бюджетный дефицит является результатом действия встроенных стабилизаторов экономики. Встроенный (автоматический) стабилизатор – экономический механизм, позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики

Структурный дефицит государственного бюджета – разность между расходами и доходами бюджета в условиях полной занятости при существующей системе налогообложения. Циклический дефицит нередко оценивается как разность между фактической величиной бюджетного дефицита и структурным дефицитом.

Операционный дефицит – общий дефицит государственного бюджета за вычетом инфляционной части процентных платежей по обслуживанию государственного долга. Обслуживание задолженности (т. е. выплата процентов по ней и постепенное погашение основной суммы долга – его амортизация) является важной статьёй государственных расходов.

Первичный дефицит государственного бюджета – это разность между величиной общего дефицита и всей суммой выплат по долгу. Наличие первичного дефицита является фактором увеличения долгового бремени.

Квазифискальный (квазибюджетный) дефицит – это существующий наряду с официальным, скрытый дефицит государственного бюджета, обусловленный квазифискальной (квазибюджетной) деятельностью государства.

Для финансирования расходов, превышающих реальные доходы, необходимо изыскивать дополнительные финансовые ресурсы. В связи с этим встаёт вопрос об источниках покрытия бюджетного дефицита. Они разделяются на внешние и внутренние. Последние могут быть инфляционными и неинфляционными.К внутренним неинфляционным источникам покрытия бюджетного дефицита относятся:

1) Повышение налоговых ставок;

2) Долговое финансирование (внутреннее);

3) Кредиты национального банка

4) Отсрочка платежей правительства

5) Операции с принадлежащим государству имуществом (приватизация государственной собственности)

6) Изменение остатков средств бюджета

7) Секвестирование бюджета

К внешним источникам финансирования бюджетного дефицита относятся:

1) Кредиты международных финансовых организаций

2) Кредиты правительств иностранных государств

3) Долговое финансирование (внешнее) – продажа государственных ценных бумаг правительствам, субъектам хозяйствования, населению других стран. Такой способ финансирования возможен в том случае, если уровень внутренних процентных ставок выше среднемирового. Установление таких ставок может быть результатом сознательных действий центрального банка страны.

2. Понятие государственного долга и его роль в экономике

Государственный долг – это накопленная сумма задолженности (включая проценты по ней) по обязательствам государства перед физическими и юридическими лицами-резидентами, иностранными государствами, международными организациями и иными субъектами международного права. Различают капитальный и текущий государственный долг.

v Капитальный государственный долг представляет собой всю сумму выпущенных и непогашенных долговых обязательств государства на определённую дату, включая начисленные проценты

v Текущий государственный долг – это сумма задолженности, которую необходимо погасить в текущем периоде.

В странах, валюта которых не является свободно конвертируемой, государственный долг подразделяется на внутренний и внешний.

Внутренний государственный долг отражает общую сумму долговых обязательств страны перед резидентами, а внешний – перед нерезидентами. При анализе внешней задолженности страны различают также следующие показатели: внешний долг и внешний государственный долг. Первый представляет собой более широкое понятие и превышает второй на сумму внешней задолженности резидентов, не гарантированную государством.

Стабилизировать и уменьшить государственный долг можно 3 способами:

1) Увеличив доходы бюджета и уменьшив его расходы;

2) Осуществив монетизацию бюджетного дефицита;

3) Полностью или частично отказавшись от уплаты долга.

2.2 Способы сокращения государственного долга

Управление государственным долгом – это комплекс мероприятий, направленных на его оптимизацию. Управление государственным долгом включает в себя 3 этапа:

1. Определение потребности в дополнительных финансовых ресурсах (определение предельных размеров государственных заимствований и гарантий на очередной бюджетный год, выбор инструментов привлечения ресурсов и повышения их использования)

2. Привлечение финансовых ресурсов (выпуск и размещение государственных ценных бумаг, получение кредита и предоставление государственных гарантий)

3. Погашение и обслуживание долговых обязательств (поиск источников финансирования для погашения и обслуживания государственного долга, снижения общих издержек, своевременного выполнения долговых обязательств)

Государственные долговые обязательства могут погашаться за счёт бюджетных доходов, золотовалютных резервов страны, денежных средств, полученных от продажи государственной собственности, а также новых заимствований.

При управлении государственным долгом могут использоваться следующие методы:

Рефинансирование – это погашение старой задолженности путём принятия новых обязательств.

Реструктуризация - пересмотр первоначального графика погашения и обслуживания государственного долга.

Конверсия – это изменение условий государственных займов в интересах должника.

Консолидация – это изменение сроков погашения займов, как правило, в сторону увеличения путём перевода краткосрочных обязательств в долгосрочные. Консолидация может совмещаться с конверсией.

Аннулирование государственного долга представляет собой отказ государства от обязательств по выпущенным займам.

Для того чтобы последствия роста внутреннего долга для страны не стали слишком тяжелыми правительство должно предпринимать определенные меры по управлению долгом.

Это могут быть:

1) инфляция,

2) введение специальных налогов,

3) секвестрование бюджета.

Правительство предпринимает определенные меры, чтобы уменьшить внешний долг, если он превышает приемлемый уровень. Оно может использовать для погашения части долга золотовалютные резервы страны, если таковые имеются. С согласия кредиторов правительство может переоформить краткосрочную и долгосрочную задолженность или отсрочить выплату внешнего долга.

Предельный ежегодный прирост или сокращение внутреннего государственного долга устанавливается Верховным Советом Республики Беларусь по предложениям Совета Министров Республики Беларусь. На сегодняшний день

лимит прироста внутреннего государственного долга составляет 3%.

28. Денежно-кредитная политика: цели, виды, инструменты.

Денежно-кредитная политика – это сознательный контроль за денежной массой в целях поддержания экономической стабильности, минимальной инфляции, максимальной занятости.

Для этого денежно-кредитная политика оказывает воздействие на объем денежной массы, контролируя и управляя объемом денежных резервов в банковской системе в целом. Во время спада Центральный банк, проводящий эту политику, предпринимает действия, ведущие к увеличению денежной массы (денежного предложения), что, в свою очередь, ведет к увеличению расходов и совокупного спроса; во время инфляции, наоборот, ограничивает предложение денег для ограничения расходов.В системе мер косвенного воздействия на производство денежно-кредитнаяполитика относится к наиболее эффективным и гибким. государству через кредитную политику удается решить сложнейшие задачи общенациональной экономической политики. И происходит это в результате и благодаря использованию столь мощного института, как Центральный банк.При этом Центральным банком могут быть задействованы следующие основные инструменты регулирования объема денежной массы, находящейся в обращении:1. изменение нормы резервирования;2. изменение учетной (дисконтной) ставки;3. операции на открытом рынке.Понятие денежно-кредитной политики. Теории спроса и предложения денег, равновесие на денежном рынкеявляются научной основой для проведения государством обоснованной, взвешенной кредитно-денежной политики, направленной на стабилизацию экономического развития. Денежно-кредитная политика - это «проводимый государством курс иосуществляемые меры в области денежного обращения и кредита, направленные на обеспечение устойчивого, эффективного функционирования экономики, поддержание в надлежащем состоянии денежной системы. «Денежно-кредитная политика представляет собой одну из важнейших подсистем экономической политики государства. Это совокупность мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платежного баланса. Денежно-кредитная политика осуществляется центральными банками в тесном контакте с Министерством финансов совместно с другимиорганами государства». Основные цели денежно-кредитной политики. Основополагающей целью кредитно-денежной политики является помощьэкономике в достижении общего уровня производства, характеризующейся полной занятостью и отсутствием инфляции. Кредитно-денежная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства, занятости и уровня цен. Принцип компенсационного регулирования включает сочетание двух комплексов мероприятий: 1.политики денежно-кредитной рестрикции (ограничения кредитных операций, повышения уровня процентных ставок, торможения темпов роста денежной массы в обращении; 2.политики денежно-кредитной экспансии (стимулирование кредитных операций через снижение нормы процента и увеличение денежной массы в обращении.

2015-04-08

2015-04-08 1088

1088