Матричные модели нашли широкое применение в области прогнозирования и планирования.

Матричная модель представляет собой прямоугольную таблицу, элементы которой отражают взаимосвязь объектов. В содержании каждой группы активов фирмы отражены определенные закономерности их финансирования.

Эти закономерности нашли выражение в общепринятых правилах «золотого финансирования»:

1. необходимые для инвестиций финансовые ресурсы должны находиться в распоряжении фирмы до тех пор, пока они остаются связанными в результате осуществления этих инвестиций. Под связанными ресурсами фирмы принято понимать объем финансовых ресурсов, которыми постоянно должна располагать фирма для обеспечения бесперебойного функционирования своей основной деятельности;

2. «золотое правило» управления кредиторской задолженности фирмы состоит в максимально возможном увеличении срока погашения без ущерба нарушения сложившихся деловых отношений.

Матричные модели нашли широкое применение в области прогнозирования и планирования. Матричная модель представляет собой прямоугольную таблицу, элементы которой отражают взаимосвязь объектов. Она удобна для финансового анализа, так как является простой и наглядной формой совмещения разнородных, но взаимоувязанных экономических явлений.

Матричный баланс - это производный формат от стандартной формы баланса фирмы. Аналитическая ценность матричного баланса несравненно выше по сравнению со стандартным балансом. В отличие от последнего, где отсутствует привязка источников финансирования к конкретным статьям активов, матричный баланс как раз и демонстрирует эту привязку. В этом его огромная аналитическая ценность.

Алгоритм построения матричного баланса сводится к следующим шагам:

1. Выбирается размер матрицы баланса. Диапазон выбора определяется целями использования матричного баланса. Предельный размер матрицы ограничен количеством статей актива и пассива бухбаланса. Для целей анализа обычно используется сокращенный формат 10*10.

2. По выбранному размеру матрицы производится преобразование стандартного баланса в агрегированный (промежуточный) баланс, на основе данных которого строится матричный баланс.

3. В координатах активов и пассивов строится матрица размером 10*10, в которую переносятся данные из агрегированного баланса.

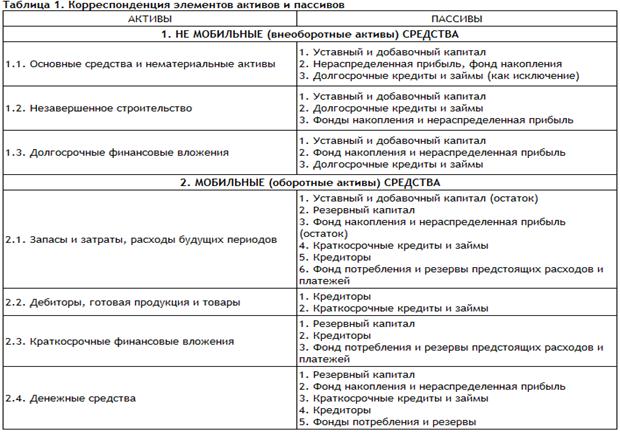

4. Под каждую статью актива подбирается источник финансирования. Подбор осуществляется по «золотому правилу», изложенному выше (таблица 1).

5. Выверяются балансовые итоги по горизонтали и вертикали матрицы.

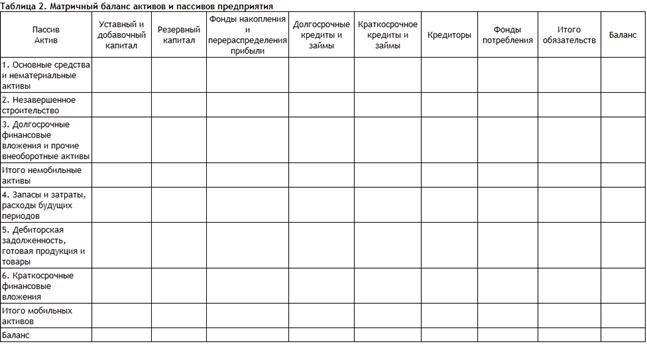

6. Далее строят «Разностный (динамический) матричный баланс» (таблица 2).

По строке проставляются данные по балансу дробно: числитель – начало периода; знаменатель – конец периода.

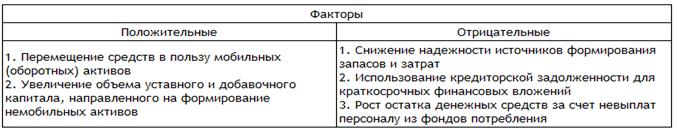

Он отражает изменение денежных средств за период (прямой метод). Данный баланс наиболее пригоден для прогнозных и аналитических расчетов за определенный период (год, квартал). Разностный (динамический) баланс позволяет выявить положительные и отрицательные факторы, которые приведены ниже.

7. Строится «Баланс денежных поступлений и расходов предприятия». Он увязывает бухгалтерский баланс с финансовыми результатами работы компании, наличием денежных средств на счетах, текущим оборотом денежных средств.

Аналитическая ценность матричного баланса состоит в том, что:

- она несравненно выше по сравнению со стандартным балансом, т.к. в последнем, отсутствует привязка источников финансирования к конкретным статьям актива, матричный баланс и демонстрирует эту привязку;

- позволяет широко использовать информационную базу для финансового анализа, управления денежными потоками предприятий;

- характеризует финансовую деятельность, платежеспособность и кредитоспособность предприятия.

Вопрос № 40. Классификация затрат хозяйствующего субъекта.

Затраты — это денежная оценка стоимости материальных, трудовых, финансовых и других видов ресурсов на производство и реализацию продукции за определенный период времени. Расходы — это затраты определенного периода времени, документально подтвержденные, экономически оправданные (обоснованные), полностью перенесшие свою стоимость на реализованную за этот период продукцию.

Для планирования, учета и анализа все затраты на производство и реализацию продукции группируются по определенным признакам. Классификация затрат производится по экономическим элементам и по статьям затрат. Элементами затрат на производство продукции принято считать группу однородных по экономическому содержанию расходов (расходы на средства труда, предметы труда, оплата труда персонала и др.). Они выражают стоимость использованного элемента производства независимо от места осуществления затрат и их целевого назначения.

Применяются следующие общеотраслевые (отраслевые) экономические элементы:

- материальные затраты (за вычетом возвратных отходов), - расходы на оплату труда, - отчисления на социальные нужды, - амортизация основных фондов и др.

Экономические элементы – это укрупненные статьи затрат.

Статьи затрат – группировка затрат по производственному назначению и месту, где они израсходованы. Калькуляция – определение себестоимости единицы продукции. Перечень калькуляционных статей затрат определяется отраслевыми методическими рекомендациями, они есть в каждой отрасли. Полное экономическое содержание статей приводится в методических указаниях по планированию, учету и калькулировании себестоимости.

Затраты — это денежная оценка стоимости материальных, трудовых, финансовых, природных, информационных и других видов ресурсов на производство и реализацию продукции за определенный период времени. Как видно из определения затраты характеризуются:

- денежной оценкой ресурсов, обеспечивая принцип измерения различных видов ресурсов;

- целевой установкой (связаны с производством и реализацией продукции в целом или с какой-то из стадий этого процесса);

- определенным периодом времени, т. е. должны быть отнесены на продукцию за данный период времени.

Расходы — это затраты определенного периода времени, документально подтвержденные, экономически оправданные (обоснованные), полностью перенесшие свою стоимость на реализованную за этот период продукцию. В отличие от затрат расходы не могут быть в состоянии запасоемкости, не могут относиться к активам предприятия. Они отражаются при расчете прибыли предприятия в отчете о прибылях и убытках. Понятие «затраты» шире понятия «расходы», однако при определенных условиях они могут совпадать.

Вопрос № 41. Операционный анализ и управление затратами.

Операционный анализ - это анализ зависимостей финансовых результатов предприятия от издержек и объемов производства (реализации). Поэтому его называют также анализом "издержки - объем - прибыль". Этот вид анализа считается одним из наиболее эффективных средств планирования и прогнозирования деятельности предприятия.

Ключевым элементом операционного анализа выступает расчет точки безубыточности, порога рентабельности, запасов прочности и операционного рычага. Для тщательного проведения анализа безубыточности необходимо провести разделение затрат с выделением как переменных, так и постоянных затрат.

Операционный анализ - это элемент управления затратами предприятия, анализирующий влияние структуры затрат и выручки на рентабельность продукции, либо подразделений предприятия. Он позволяет, путем моделирования, отыскать наиболее выгодное соотношение между переменными и постоянными затратами, ценой продукции и объемом производства. Распространены и другие названия операционного анализа: анализ безубыточности, CVP-анализ (costs, value, profit - анализ «затраты-объем-прибыль»). Эффективность операционного анализа для выработки управленческих решений определяется тем, что такой анализ сводит воедино маркетинговые исследования, учет затрат, финансовый анализ и производственное планирование.

Смешанные затраты следует разделить на переменные и постоянные составляющие. Точка безубыточности: Qк=QCпост/МДна ед

Порог рентабельности: QкЦ = QCпост/(1-?)

Разность между ценой единицы продукции и переменными затратами на ее производство называется маржинальной прибылью (доходом): МД = QЦ - QCперем

Доля маржинального дохода в выручке предприятия характеризуется особым показателем - коэффициентом маржинального дохода (другие названия: коэффициент выручки, коэффициент вклада на покрытие).

(1 -?) = Коэффициент МД = Маржинальный доход / Объем продаж = МД/ QЦ

Ограничения, с учетом которых применяется модель "Издержки - объем - прибыль", значительно ограничивают интерес к данному виду анализа. Во-первых, должна существовать возможность для классификации издержек предприятия на постоянные и переменные по единому критерию уровня деловой активности (выраженному либо в стоимостных, либо в натуральных единицах). Во-вторых, переменные издержки рассчитываются как пропорциональные уровню деловой активности (объему производства). В-третьих, понятие постоянных издержек как независимых от уровня деловой активности (объема производства) соответствует производственной мощности, которую не изменяет никакая инвестиционная операция в течение анализируемого периода.

На самом деле, инвестиционные операции, порождая новые амортизационные отчисления, увеличивают постоянные издержки. Более того, предприятие должно продавать только один продукт (либо несколько, но в постоянных пропорциях); предприятие не делает запасов; продажная цена не зависит от проданного количества и т. д.

Вопрос № 42. Расчет и применение порога рентабельности.

Порог рентабельности — это объем продаж, при котором организация может покрыть все свои расходы, не получая прибыли. Часто используется термин точка безубыточности. В свою очередь, как с изменением выручки растет прибыль показывает Операционный рычаг (операционный леверидж).

Для расчета порога рентабельности принято делить издержки на две составляющие:

Переменные затраты — возрастают пропорционально увеличению объему производства (реализации товаров).

Постоянные затраты — не зависят от количества произведенной продукции (реализованных товаров) и от того, растет или падает объем операций.

Значение порога рентабельности представляет большой интерес для кредитора, поскольку его интересует вопрос устойчивости компании и ее способности выплачивать проценты за кредит и основной долг. Устойчивость предприятия определяет запас финансовой прочности — степень превышения объемов продаж над порогом рентабельности.

Введем обозначения:

В — выручка.

Рн — объем реализации в натуральном выражении.

Зпер — переменные затраты.

Зпост — постоянные затраты.

Ц — Цена, выручка на единицу продукции,

ЗСпер — средние переменные затраты (на единицу продукции).

ПРд — порог рентабельности в денежном выражении.

ПРн — порог рентабельности в натуральном выражении.

Формула расчета порога рентабельности в денежном выражении:

ПРд = В*Зпост/(В - Зпер)

Формула расчета порога рентабельности в натуральном выражении (в штуках продукции или товара):

ПРн = Зпост / (Ц - ЗСпер)

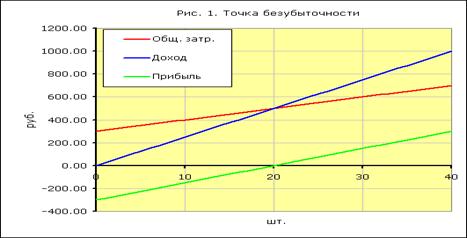

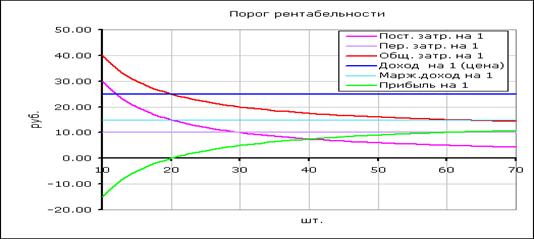

На приведенном ниже рисунке постоянные затраты 300, переменные затраты на единицу продукции 10, цена 25, порог рентабельности (точка безубыточности) ПРн = 20 штук.

При достижении порога рентабельности линия доходов пересекает и идет выше линии общих (валовых) затрат, линия прибыли пересекает 0 — переходит из зоны убытков в зону прибыли.

Рентабельность это относительный показатель доходности и обычно выражается в процентах или в прибыли на единицу вложенных средств. В связи с этим интересно посмотреть как выглядят линии доходности и затрат при пересчете на единицу продукции.

Как и на предыдущем рисунке постоянные затраты 300, переменные затраты на единицу продукции 10, цена 25, порог рентабельности (точка безубыточности) ПРн = 20 штук.

При пересчете на единицу продукции видим, что некоторые постоянные величины превратились в переменные и наоборот. Некоторые прямые линии превратились в кривые.

На графике видно, что:

С ростом объема приходится все меньшая доля постоянных затрат на единицу продукции. Поэтому линия постоянных затрат идет вниз.

Доля переменных затрат постоянна для каждой единицы продукции. Общие затраты на единицу продукции (себестоимость) убывают. При объеме выпуска 20 шт. линия себестоимости пересекает линию цены (себестоимость равна цене) и идет ниже ее.

Соответственно линия прибыли переходит через 0, прибыль становится положительной. Линия постоянных затрат пересекает линию маржинальной прибыли(маржинального дохода), т.е. маржинальный доход равен постоянным затратам. Далее линия маржинальной прибыли идет выше линии постоянных затрат — образуется прибыль.

Для быстрого расчета вариантов и оценки влияния различных соотношений затрат и цен удобно использовать электронные таблицы Excel.

Вопрос № 43. Операционный рычаг и определение силы его воздействия.

Операционный рычаг (операционный леверидж) показывает во сколько раз темпы изменения прибыли от продаж превышают темпы изменения выручки от продаж. Зная операционный рычаг можно прогнозировать изменение прибыли при изменении выручки.

Минимальный объем выручки, необходимый для покрытия всех расходов, называется точкой безубыточности, в свою очередь, насколько может уменьшиться выручка, что бы предприятие сработало без убытков показывает запас финансовой прочности.

Изменение выручки может быть вызвано изменением цены, изменением натурального объема продаж и изменением обоих этих факторов.

Введем обозначения: В —выручка от продаж.

П — прибыль от продаж. Зпер — переменные затраты.

Зпост — постоянные затраты. Рц — ценовой операционный рычаг.

Рн — натуральный операционный рычаг.

Ценовой операционный рычаг вычисляется по формуле:

Рц = В/П

Учитывая, что В = П + Зпер + Зпост, можно записать:

Рц = (П + Зпер + Зпост)/П = 1 + Зпер/П + Зпост/П

Натуральный операционный рычаг вычисляется по формуле:

Рн = (В-Зпер)/П

Учитывая, что В = П + Зпер + Зпост, можно записать:

Рн = (П + Зпост)/П = 1 + Зпост/П

Сравнивая формулы для операционного рычага в ценовом и натуральном выражении можно заметить, что Рн оказывает меньшее влияние. Это объясняется тем, что с увеличением натуральных объемов одновременно растут и переменные затраты, а с уменьшением — уменьшаются, что приводит к более медленному увеличению/уменьшению прибыли.

Вопрос № 44. Значение дивидендной политики и возможности ее выбора.

Дивидендная политика – это часть финансовой стратегии предприятия, направленная на оптимизацию пропорций между потребляемой и реинвестируемой долями прибыли с целью увеличения его рыночной стоимости и благосостояния собственников.

Вкладывая средства в акцию, долю, пай в капитале предприятия, инвестор фактически становится его совладельцем и получает право на участие в распределении получаемых доходов. В общем случае реализация данного права осуществляется в виде изъятия в пользу владельцев части прибыли в различных формах. Для акционерных обществ реализация права на участие в распределении прибыли традиционно осуществляется в форме дивидендных выплат.

Дивиденд – это часть прибыли, распределяемая между собственниками в соответствии с количеством приобретенных акций, долей, паев с той или иной периодичностью.

Право на получение дивидендов дают как привилегированные, так и обыкновенные акции. Согласно отечественному законодательству в уставе акционерного общества должен быть определен минимальный размер дивиденда по привилегированным акциям. Дивиденды по обыкновенным акциям выплачиваются только после покрытия всех затрат, уплаты процентов по выпущенным облигациям, взятым кредитам, налогов и дивидендов по привилегированным акциям. Таким образом, права владельцев обыкновенных акций на получение части дохода от деятельности общества удовлетворяются в последнюю очередь.

Одним из существующих источников финансирования предприятия считается нераспределенная прибыль, выплата дивидендов уменьшает величину прибыли направленную на реинвестирование.

Решения о порядке и размере выплаты дивидендов является решение о финансирование деятельности предприятия и влияет на размер привлекаемых источников капитала.

Чем больше ожидаемые дивиденды и темпы их прироста, тем больше теоретическая стоимость акций и благосостояния акционеров в краткосрочной перспективе.

Однако выплаты дивидендов уменьшает возможность рефинансирования прибыли в долгосрочной перспективе, что может отрицательно сказаться на доходах и благосостоянии собственников.

Важнейшей задачей дивидендной политики является нахождение оптимального сочетания интереса акционеров с необходимость достаточного финансирования развития предприятия.

Современная финансовая наука предполагает несколько теоретических подходов к решению вопросов дивидендной политики, наибольшее распространение из которых получили:

Теория нерелевантности дивидендов;

Теория предпочтения дивидендных выплат;

Теория налоговых асимметрий;

Теория клиентуры;

Сигнальная теория;

Модель агентских отношений.

1) Теория нерелевантности дивидендов.

Модильяни и Миллер исследовали взаимосвязь дивидендной политики и стоимости предприятия в идеальных условиях. Исходя из сделанных допущений, авторы показали, что инвесторов в условиях совершенного рынка будет интересовать только общая доходность, а не ее конкретные формы. Таким образом, любая дивидендная политика будет приводить к одинаковым результатам. Поэтому на совершенном рынке дивидендная политика не влияет на стоимость предприятия и благосостояние собственников.

Например, благосостояние собственников складывается из стоимости принадлежащей им доли предприятия и текущих выплат – дивидендов. Если у предприятия достаточно денежных средств и дивиденды будут выплачены, то благосостояние собственников увеличится на величину полученной суммы. При этом как актив, так и пассив баланса уменьшатся ровно на ту же самую величину. Таким образом, суммарное благосостояние собственников не изменится.

Таким образом, дивидендная политика не оказывает влияния на совокупное богатство акционеров, следовательно, оптимальной дивидендной политики не существует. Дивиденды рассматриваются, как пассив и остаток, размер которого определяется наличием выгодных инвестиционных проектов. Исходя из этого, возможны ситуации, когда вся чистая прибыль направляется на выплату дивидендов и на оборот, когда вся чистая прибыль направляется на реинвестиции.

В рамках данной теории возможны три варианта выплат дивидендов:

1) если доходность инвестиционного проекта превышает требуемый уровень рентабельности, то акционеры предпочтут реинвестировать прибыль;

2) если ожидаемая прибыль от инвестиций находится на уровне требуемой прибыли, то для акционеров все равно выплачивать дивиденды или реинвестировать прибыль;

3) если ожидаемая прибыль от инвестиций не обеспечивает требуемый уровень рентабельности, то акционеры предпочтут выплату дивидендов.

Исходя из этого, возможны ситуации, когда вся чистая прибыль направляется на выплату дивидендов и на оборот, когда вся чистая прибыль направляется на реинвестиции.

2) Теория предпочтения дивидендов.

Сторонники данной теории считают, что дивидендная политика существенно влияет на величину совокупного богатства акционеров. Поскольку получение дохода в форме прироста стоимости капитала связано со значительным риском и величину дохода невозможно точно спрогнозировать, то акционеры всегда предпочтут дивидендные выплаты сегодня потенциально возможным выплатам в будущем.

Таким образом, путем увеличения доли прибыли направляемой на дивидендные выплаты предприятие повышает благосостояние акционеров в краткосрочной перспективе и снижает это благосостояние в долгосрочной перспективе.

3) Теория налоговых асимметрий.

Данная теория основывается на налоговых эффектах. В случае, когда дивиденды облагаются более высокими налогами, чем прирост капитала, предприятия должны выплачивать самые низкие дивиденды, которые они могут себе позволить. В настоящее время данная теория не работает в Российской Федерации, поскольку ставка налогообложения дивидендов ниже, чем ставка подоходного налога и налога на прибыль.

4) Теория клиентуры. Суть данной теории заключается в том, что предприятие должно осуществлять такую дивидендную политику, которая соответствует ожиданиям и предпочтениям ее акционеров и будущих инвесторов. Таким образом, если основной состав акционеров отдает предпочтение текущему доходу, то дивидендная политика должна исходить из преимущественного направления прибыли на текущее потребление. Если же основной состав акционеров отдает предпочтение увеличению своих доходов в будущем, то дивидендная политика должна исходить из преимущественной капитализации прибыли в процессе ее распределения. Те акционеры, которые будут не согласны с мнением большинства, реинвестируют свой капитал в другие предприятия, в результате чего состав акционеров будет еще более однороден.

5) Сигнальная теория. В современных условиях из-за наличия на рынке асимметричной информации большинство инвесторов не знают истинную стоимость предприятия. В этом случае выплаты дивидендов могут служить сигналами о будущей прибыли предприятия и его истинной стоимости. Соответственно, выплата дивидендов является важной информацией для рынка. Кроме того, выплата высоких дивидендов «сигнализирует» об устойчивости предприятия и его высоких доходах, а также о хороших перспективах.

6) Модель агентских издержек. В соответствии с представленной моделью увеличение дивидендных выплат является одним из способов снижения агентских издержек, поскольку сокращает денежные потоки предприятия и снижает возможности менеджмента осуществлять чрезмерное инвестирование в неприбыльные проекты.

В настоящее время единой для всех предприятий дивидендной политике не существует.

На разных этапах развития, при различных изменениях внешней среды предприятия могут стремиться к накоплению (капитализации), либо к наращиванию дивидендного дохода акционеров.

Вопрос № 45. Экономическое содержание, функции и виды прибыли.

Прибыль — экономическая категория, которая отражает чистый доход предприятия, созданный в процессе предпринимательской деятельности, являющийся основным источником самофинансирования и дальнейшего развития. При этом прибыль — это положительный результат деятельности предприятия. Отрицательный результат его деятельности называется убытком.

Экономическое содержание прибыли проявляется в выполняемых функциях, среди которых можно выделить следующие.

Прибыль характеризует экономический эффект, полученный в результате деятельности организации, т.е. является измерителем (мерой) эффективности общественного производства. По прибыли определяется рентабельность использования собственных и заемных средств, основных фондов, всего авансированного капитала и т.п. Тем самым прибыль и рентабельность являются основными индикаторами эффективности финансово-хозяйственной деятельности предприятия. Обратим внимание, что прибыль есть абсолютный показатель, отражающий в чистом виде величину эффекта (результата) деятельности предприятия, тогда как рентабельность — относительный показатель, отражающий эффективность его деятельности. Тем не менее в известном смысле можно говорить о прибыли в системе показателей эффективности деятельности предприятия.

Стимулирующая функция прибыли заключается в том, что прибыль является основным внутренним источником формирования финансовых ресурсов организации, обеспечивающих ее развитие, а также источником выплаты дивидендов ее акционерам и владельцам и в этом смысле служит главной мотивацией предпринимательской инициативы. При этом в отличие от других внутренних источников формирования финансовых ресурсов организации прибыль является постоянно воспроизводимым источником и ее воспроизводство в успешных условиях хозяйствования осуществляется на расширенной основе.

Общественно-социальная функция прибыли состоит в том, что она выступает источником формирования средств бюджетов различных уровней в виде налогов и наряду с другими доходными поступлениями используется для финансирования общественных потребностей, обеспечения выполнения государством своих функций, для реализации государственных инвестиционных, производственных, научно-технических и других программ. Социальная функция прибыли проявляется и в том, что она служит источником внешней благотворительной деятельности организации, направленной на финансирование социальной сферы, оказание материальной помощи отдельным категориям граждан. Кроме всего прочего, прибыль служит источником материального стимулирования работников предприятий, так как именно за счет прибыли предприятием может производиться:

- премирование персонала сверх размеров выплат, предусмотренных законодательством по системам текущего премирования;

- выплата материальной помощи;

- оплата дополнительных отпусков сверх норм, предусмотренных законодательством;

- выплата надбавок к пенсиям, единовременной помощи пенсионерам предприятия;

- предоставление бесплатного питания работникам или компенсация удорожания питания;

- оплата жилья, путевок на лечение и отдых работников и их детей и другие вицы материальной помощи.

Прибыль есть особый систематически воспроизводимый ресурс организации, конечная цель осуществления бизнеса, основной внутренний источник развития и роста рыночной стоимости предприятия; индикатор его кредитоспособности и конкурентоспособности, гарантия выполнения организацией своих обязательств перед государством, источник удовлетворения социальных потребностей общества. Поддержание необходимого уровня прибыльности — объективная закономерность нормального функционирования организации в рыночной экономике. Систематическая нехватка прибыли и ее неудовлетворительная динамика свидетельствуют о неэффективности бизнеса.

Главная цель управления прибылью — максимизация благосостояния собственников в текущем периоде и в перспективе. Это означает:

· получение максимальной прибыли, соответствующей ресурсам организации и рыночной конъюнктуре;

· обеспечение оптимальной пропорции между уровнем формируемой прибыли и допустимым уровнем риска;

· обеспечение выплаты дохода на инвестированный собственниками капитал;

· получение достаточного объема инвестиционных ресурсов, сформированных за счет прибыли, в соответствии с задачами развития бизнеса;

· обеспечение роста рыночной стоимости организации и эффективности программ участия персонала в распределении прибыли.

В настоящее время в бухгалтерском учете выделены следующие виды прибыли.

Валовая прибыль — это разность между нетто-выручкой от продажи товаров, продукции, работ, услуг (выручкой от реализации без учета налога на добавленную стоимость, акцизов и других косвенных налогов и сборов) и себестоимостью проданных товаров, работ и услуг. В себестоимость продажи при определении валовой прибыли включаются прямые материальные затраты, прямые расходы на оплату труда и начисления, а также косвенные общепроизводственные расходы. Валовая прибыль есть валовой доход предприятия, свидетельствующий об эффективности собственного производства (строительства, торговли т.п.).

Прибыль (убыток) от продаж: — это валовая прибыль, уменьшенная на сумму коммерческих и управленческих расходов, т.е. это финансовый результат от основной деятельности предприятия. Тем самым прибыль от продаж свидетельствует об эффективности основной деятельности предприятия, т.е. деятельности, связанной с производством и реализацией продукции, выполнением работ, оказанием услуг.

Прибыль (убыток) до налогообложения (бухгалтерская прибыль) — это прибыль от продаж, увеличенная на суммы прочих доходов за вычетом соответствующих расходов. Показатель прибыли (убытка) до налогообложения — это финансовый результат от обычных видов деятельности, а также прочих доходов и расходов и, следовательно, показатель эффективности всей хозяйственной деятельности организации.

Чистая прибыль (убыток) отчетного периода — это конечный финансовый результат организации, выявленный за отчетный период, за вычетом причитающихся за счет бухгалтерской прибыли установленных в соответствии с законодательством налогов и иных аналогичных обязательств. Это та часть прибыли, которая предназначена исключительно для использования на цели, определяемые самой организацией. Она является единственным источником для выплаты дивидендов в акционерных обществах, а также распределения доходов между участниками обществ с ограниченной ответственностью пропорционально их долям в уставном капитале. Кроме того, в соответствии с учредительными документами часть чистой прибыли направляется на формирование резервного фонда, капитализацию прибыли, а в акционерных обществах — и на формирование специального фонда средств для выплаты дивидендов по привилегированным акциям

Если из величины чистой прибыли вычесть величину распределенной прибыли, то получим нераспределенную прибыль отчетного периода.

Смысл данного показателя заключается в аккумулировании невыплаченной в форме дивидендов (доходов), или нераспределенной, прибыли, которая остается в обороте у организации в качестве внутреннего источника финансирования долгосрочного характера, т.е. это, по сути, реинвестированная прибыль.

В итоге отметим, что обособление тех или иных видов прибыли осуществляется исходя из интересов лиц, имеющих отношение к предприятию, организации. Это прежде всего собственники предприятия, его работники, представленные управленческим персоналом, государство в лице налоговых органов, прочие лица (действующие и потенциальные контрагенты, поставщики материальных и финансовых ресурсов, банки).

Так, для собственников основным показателем является чистая прибыль. Для физических и юридических лиц, ссужающих деньги предприятию на долгосрочной основе и получающих долю в виде процентов по ссудам и займам, наибольший интерес представляет прибыль до вычета процентов и налогов (операционная прибыль). С позиций интересов государства основной финансовый показатель — прибыль до вычета налогов и обязательных платежей (прибыль до налогообложения).

Вопрос № 46. Планирование и распределение прибыли корпорации.

Планирование прибыли - это процесс разработки системы мероприятий по обеспечению ее формирования в необходимом объеме и эффективном использовании в соответствии с целями и задачами развития предприятия.

Планирование прибыли предполагает разработку прогнозов по величине прибыли и направлениям ее использования, текущее и оперативное планирование, формирование, распределение и использование прибыли предприятия. Процесс прогнозирования прибыли заключается в разработке политики управления прибылью предприятия на ряд предстоящих лет, которая определяет систему долгосрочных целей формирования и распределения прибыли в соответствии со стратегией развития предприятия.

Текущее планирование предполагает разработку конкретных планов, основанных на целевых показателях предприятия, планируемых объемах производственной, инвестиционной и финансовой деятельности, разработанной системе норм и нормативов затрат отдельных видов ресурсов, действующих налоговых ставках, результатах анализа прибыли за предшествующий период. Основным видом текущего плана прибыли является план доходов и расходов предприятия. Оперативное планирование формирования и использования прибыли заключается в разработке системы бюджетов (бюджетировании). Бюджет представляет собой оперативный финансовый план краткосрочного периода (до 1 года), отражающий расходы и поступления средств в процессе осуществления конкретных направлений хозяйственной деятельности.

Принципы распределения прибыли можно сформулировать следующим образом:

1) прибыль распределяется между предприятием и государством, которое устанавливает ставки налогов и сборов;

2) величина прибыли, остающейся у предприятия, не должна снижать его заинтересованности в росте объема производства и улучшении результатов производственно-хозяйственной и финансовой деятельности;

3) прибыль, остающаяся в распоряжении предприятия, должна в первую очередь направляться на накопление, обеспечивающее дальнейшее развитие, и только оставшаяся ее часть – на потребление.

Распределение прибыли демонстрирует процесс формирования фондов и резервов предприятия. Законодательство теперь не устанавливает никаких нормативов распределения прибыли, но через порядок предоставления налоговых льгот стимулирует направление прибыли на капитальные вложения, на благотворительные цели, финансирование природоохранительных мероприятий, расходов по содержанию объектов социального характера и др.

Рыночные условия хозяйствования определяют приоритетные направления использования чистой прибыли предприятия. Развитие конкуренции вызывает необходимость расширения производства, его совершенствования, удовлетворения материальных и социальных потребностей трудового коллектива. Ориентиром для установления соотношения между накоплением и потреблением должно быть состояние производственных фондов предприятия и конкурентоспособность выпускаемой продукции.

Распределение чистой прибыли может быть осуществлено посредством образования специальных фондов. В соответствии с уставом или решением распорядительного органа на предприятии создаются фонды накопления, потребления, социальной сферы. Предприятие вправе создавать другие специальные фонды и резервы.

Под фондом накопления понимаются средства, направляемые на производственное развитие предприятия. За счет средств фондов накопления финансируются главным образом капитальные вложения на производственное развитие.

Под фондами потребления понимаются средства, направляемые на осуществление мероприятий по социальному развитию (кроме капитальных вложений), материальному поощрению работников.

Под фондом социальной сферы понимаются средства, направляемые на мероприятия, направленные на охрану здоровья, организацию отдыха и культурно - массовых мероприятий.

Предприятие может непосредственно распределять чистую прибыль по отдельным направлениям. В этом случае распределение прибыли отражается в финансовом плане.

К расходам, связанным с развитием производства и финансируемым из прибыли, относятся расходы на научно-исследовательские, проектные, опытно-конструкторские и технологические работы, финансирование разработки и освоения новой продукции и технологических процессов, затраты по совершенствованию технологии и организации производства, модернизации оборудования, затраты, связанные с техническим перевооружением и реконструкцией действующего производства, расширением предприятия и новым строительством объектов.

Чистая прибыль является источником пополнения собственных оборотных средств. Кроме прямого направления на производственные нужды, чистая прибыль является источником уплаты процентов по кредитам, полученным на восполнение недостатка собственных оборотных средств, на приобретение основных средств, уплаты процентов по просроченным и отсроченным кредитам, приобретения ценных бумаг и других прав участия в деятельности других предприятий, покупки государственных ценных бумаг, долгосрочные и краткосрочные финансовые вложений, перечислений вышестоящим организациям, союзам, концернам, ассоциациям.

Распределение прибыли на социальные нужды включает в себя расходы по эксплуатации социально-бытовых объектов, находящихся на балансе предприятия, финансирование строительства объектов непроизводственного назначения, проведение оздоровительных и культурно-массовых мероприятий.

К затратам на материальное поощрение относятся выплата премий за достижения в труде, расходы на оказание материальной помощи, единовременные пособия ветеранам, пенсионерам, компенсация удорожания стоимости питания в столовых.

Важную роль в обеспечении финансовой устойчивости играет размер резервного капитала. В рыночном хозяйстве отчисления в резервный капитал носят первоочередной характер. Наличие и прирост резервного капитала обеспечивают увеличение акционерной собственности, характеризуют готовность предприятия к риску, с которым связана вся предпринимательская деятельность, обеспечивают возможность покрытия непредвиденных расходов и убытков без риска потери финансовой устойчивости, выплаты дивидендов по привилегированным акциям при отсутствии прибыли текущего года.

Учредители предприятия могут направить часть нераспределенной прибыли на увеличение уставного капитала организации.

Вопрос № 47. Методы планирования прибыли.

Планирование прибыли осуществляется тремя методами : методом прямого счета, аналитическим методом и смешанным методом.

Планируется прибыль раздельно по видам: от реализации товарной продукции, от реализации прочей продукции и услуг нетоварного характера, от реализации основных фондов и другого имущества, от внереализационных доходов и расходов.

Метод прямого счета наиболее широко распространен в организациях в современных условиях хозяйствования. Он применяется, как правило, при небольшом ассортименте выпускаемой продукции.

Прибыль этим методом определяется по всей номенклатуре реализуемой продукции (или по укрупненным группам) посредством исключения из суммы выручки от реализации продукции по отпускным ценам (без НДС, акцизов) полной себестоимости этой продукции.

Объем реализуемой продукции (ОП) в предстоящем году определяется:

ОП = Тв + Он - Ок, (1)

где Тв - объем товарной продукции;

Он - остатки готовой продукции на складе на начало года;

Ок - остатки готовой продукции на складе на конец года.

Для расчета объема реализации определяются цены на продукцию в планируемом периоде, полная себестоимость (фактическая или ожидаемая) в отчетном периоде и себестоимость на предстоящий период.

Плановый размер прибыли рассчитывается:

Пр = Пон + Птп - Пок, (2)

где Пр - прибыль от реализации продукции в предстоящем году;

Пон - прибыль в остатках готовой продукции на начало года;

Птп - прибыль в товарной продукции;

Пок - прибыль в остатках готовой продукции на конец года.

Исчисление прибыли от прочей реализации осуществляется также методом прямого счета. При незначительной доле прочей продукции в годовом выпуске прибыль от реализации может быть определена, исходя из уровня рентабельности, достигнутого в отчетном году, и расчетного объема этой продукции в предстоящем году.

Расчет прибыли методом прямого счета является простым и доступным. Недостатком этого метода является громоздкость расчета при большом ассортименте выпускаемой продукции и невозможность учета отдельных факторов, влияющих на размер рассчитываемой прибыли.

Аналитический метод основывается на сопоставлении показателей за два смежных отрезка времени. Прибыль предприятия на предстоящий год устанавливается на основании его прибыли за предшествующий год (квартал), скорректированной в зависимости от действия факторов, влияющих на ее величину. В расчете применяется метод элиминирования влияния всех прочих факторов, кроме рассматриваемого.

При аналитическом методе прибыль определяется по всей сравнимой продукции в целом.

Определение плановой прибыли осуществляется поэтапно:

I. Определение базовой рентабельности как частного от деления ожидаемой прибыли за отчетный год на полную себестоимость сравнимой товарной продукции за тот же период.

II. Исчисление объема товарной продукции в плановом периоде по себестоимости отчетного года и определение прибыли планируемого года на товарную продукцию, исходя из базовой рентабельности.

III. Учет влияния на плановую прибыль различных факторов.

Плановый размер прибыли составляет сумма прибылей, рассчитанных по каждому фактору отдельно.

Если предприятие планирует выпуск несравнимой продукции, то планирование прибыли по ней осуществляется отдельно.

Прибыль от прочей реализации планируется методом прямого счета, а при незначительной ее доле - исходя из запланированного объема в плановом году и рентабельности прошлого года. Прибыль (убыток) от внереализационных операций определяются на основе опыта прошлых лет, а такие показатели, как доходы от долевого участия в деятельности других предприятий, дивиденды и проценты по ценным бумагам, принадлежащим предприятию - в зависимости от прогнозов в развитии предпринимательской деятельности хозяйствующего субъекта.

Аналитический метод расчета прибыли учитывает влияние различных факторов на величину прибыли, но это преимущество проявляется только при наличии стабильных условий хозяйствования экономического субъекта. Такой метод применяется при большом ассортименте выпускаемой продукции, а так же как дополнение к прямому методу в целях его проверки и контроля.

Метод совмещенного расчета представляет собой сочетание метода прямого счета с элементами аналитического метода. Так, стоимость товарной продукции в ценах планового года и по себестоимости истекшего года определяется методом прямого счета, а воздействие на плановую прибыль различных факторов - с помощью аналитического метода.

Для прогнозирования максимально возможной прибыли в плановом году целесообразно сопоставить выручку от реализации продукции с общей суммой затрат, подразделяемых на переменные и постоянные затраты.

Планирование прибыли строится на основе эффекта операционного рычага, т.е. того запаса финансовой прочности, при котором предприятие может позволить себе снизить объем реализации, не приводя к убыточности. Эффект операционного рычага состоит в том, что любое изменение выручки от реализации приводит к еще более сильному изменению прибыли. Действие данного эффекта связано с непропорциональным воздействием условно-постоянных и условно-переменных затрат на финансовый результат при изменении объема производства и реализации.

Таким образом, чем выше удельный вес постоянных затрат и ниже удельный вес переменных затрат при неизменном объеме продаж, тем сильнее влияние операционного рычага. При росте объема продаж доля условно-постоянных расходов в себестоимости падает, и воздействие операционного рычага уменьшается. При бесконтрольном увеличении постоянных расходов резко увеличивается предпринимательский риск - при сокращении выручки от реализации продукции предприятие понесет большие потери в прибыли.

Помимо традиционных методов нашли применение инновационные и экономико-математические методы планирования прибыли. Планирование прибыли различными методами позволяет расширить возможности определения потенциала и увеличения прибыльности предприятия, нахождения баланса между прибылью и ликвидностью, более эффективного управления основными факторами, воздействующими на изменение прибыли.

Экономико-математические методы требуют многочисленных показателей, учитывающих реальные факторы риска в планируемом периоде, и моделей, обладающих высокой достоверностью, что в силу объективных условий для плановых служб многих предприятий не всегда доступно и существенно усложняет задачу их применения.

Более доступны и продуктивны инновационные методы, которые предполагают использование:

маржинального дохода — Contribution Margin (СМ). Иногда используются другие переводы этого термина («вклад на покрытие», «вложенный доход», «валовая маржа»);

точки безубыточности — break-even point (Q);

предельных (дополнительных) издержек и предельного дохода, величины запаса безопасности — Safety Margin.

Вопрос № 48. Основные принципы формирования дивидендной политики корпорации.

Выбор проводимой дивидендной политики определяется решением двух взаимосвязанных задач: 1) максимизация совокупного богатства акционеров, в виде дивидендных выплат и прироста стоимости предприятия; 2) обеспечение достаточного объема собственных ресурсов для осуществления расширенного воспроизводства.

Этапы формирования дивидендной политики:

1 этап. Оценка факторов, определяющих формирование дивидендной политики.

2 этап. Выбор типа дивидендной политики и методики выплаты дивидендов.

3 этап. Разработка механизма распределения прибыли, в соответствии с избранной методикой выплаты дивидендов.

4 этап. Определение уровня дивидендов на одну акцию.

5 этап. Оценка эффективности проводимой дивидендной политики.

Принципы дивидендной политики определяют подходы к формированию источников для выплаты дивидендов, расчеты сумм дивидендов и основываются на определении последовательности аналитических, расчетных и контрольных процедур.

Основные принципы дивидендной политики:

1) Принцип соответствия критериев расчета дивидендов требованиям закона.

Данный принцип означает, что процедура расчета и начисления дивидендов базируется на требованиях законодательства Республики Беларусь.

2) Принцип максимального учета финансового результата деятельности и текущего финансово-экономического состояния компании.

Указанный принцип обеспечивает реализацию дивидендной политики на основе реальных результатов деятельности компании с учетом всех факторов, влияющих на ее финансово-хозяйственную деятельность.

3) Принцип оптимальности реинвестирования прибыли.

Принцип оптимальности реинвестирования прибыли компании реализуется исходя из приоритетности инвестиционного проекта и базируется на оценке эффективности этого проекта и определения целесообразности его реализации.

4) Принцип обоснованности формирования фонда потребления.

Принцип обоснованности формирования компанией фонда потребления базируется на объективном учете факторов, обеспечивающих финансовые результаты деятельности компании, достаточные для формирования его фонда потребления.

5) Принцип прозрачности для акционеров доли управленческих и административных затрат в финансовой деятельности.

Принцип прозрачности означает, что обоснование управленческих и административных расходов корпорации доступно и понятно для акционеров и не оказывает существенного влияния на уменьшение размера дивидендных выплат.

Вопрос № 49. Финансовый план как важнейший элемент бизнес-плана.

Финансовый план – это важнейший элемент бизнес-плана, который составляется как для обоснования конкретных инвестиционных проектов, так и для управления текущей и стратегической финансовой деятельностью. Этот раздел бизнес-плана включает такую составляющую:

– прогноз объемов реализации;

– баланс денежных поступлений и расходов;

– таблицу доходов и расходов;

– прогнозируемый баланс активов и пассивов предприятия;

– расчет точки безубыточности.

Составление финансового плана может происходить в три этапа:

1. Анализ ожидаемого выполнения финансового плана текущего года.

2. Рассмотрение и изучения производственных, маркетинговых показателей, на основании которых будут рассчитываться плановые финансовые показатели.

3. Разработка проекта финансового плана.

Цель составления финансового плана заключается в согласовании доходов и расходов. При превышении доходов над расходами сумма превышения может направляться в резервный фонд.

Финансовый план составляется на год с разбивкой по кварталам. Разработка финансового плана начинается с расчета показателей доходной, а затем расходной его части. В процессе финансового планирования осуществляется конкретная увязка каждого вида расходов и отчислений с источником финансирования. Оперативное финансовое планирование предусматривает составление платежного календаря, кассового плана и расчетов с краткосрочными кредитами. Оперативная финансовая работа связана с организацией расчетов, обеспечением своевременного и качественного оформления платежных документов, проведения расчетов с другими предприятиями, кредитными учреждениями, бюджетом. В основу платежного календаря положена очередность и сроки проведения всех расчетов, что позволяет своевременно перечислять платежи в бюджет, в бюджетные государственные целевые фонды, обеспечивать непрерывное финансирование проведения хозяйственной деятельности. Платежный календарь складывается на короткие сроки – до одного месяца. Большие предприятия составляют календарь на короткие сроки – 5 –10 дней.

Вопрос № 50. Бюджетирование как инструмент финансового планирования.

Бюджетирование является неотъемлемой частью системы планирования, а также используется при реализации механизмов контроллинга. Эффективное бюджетирование, является результатом тщательной и детальной разработки и оценки всех аспектов бюджетного процесса, означает ориентацию компании на достижение конкретных поставленных целей, мотивацию персонала, контроль над действиями менеджмента компании.

В разных источниках можно найти различные определения бюджетирования:

«Бюджетирование - процесс разработки и формирования плановых бюджетов, объединяющих планы руководства предприятий и в первую очередь производственные, маркетинговые и финансовые планы»;

«Бюджетирование - целостная система планирования, учета и контроля на уровне предприятия в рамках принятой финансовой стратегии»;

«Бюджетирование - составная часть финансового планирования, т.е. процесса определения будущих действий по формированию и использованию финансовых ресурсов»;

«Бюджетирование - форма планирования производства и других видов бизнеса, отражающая, в том числе и денежно – финансовые аспекты деятельности субъекта».

Обобщая вышеизложенное, можно определить бюджетирование как инструмент финансового планирования, в рамках которого на предприятии с определенной периодичностью составляется совокупность бюджетов, количественно отражающих хозяйственную деятельность предприятия, служащий для учета и контроля ресурсов и результатов деятельности организации по центрам ответственности и сегментам бизнеса, позволяющий анализировать прогнозируемые и полученные экономические показатели в целях управления бизнес-процессами.

При этом бюджет определяется как:

- «инструмент финансового планирования, и контроля за деятельностью компании и ее структурных подразделений»;

- «смета доходов и расходов фирмы»;

- «план, подробно раскрывающий приток и отток средств в течение определенного планируемого периода времени»;

- «годовой план компании в отношении продаж, расходов, объемов и других финансовых действий на предстоящий период»;

- «количественный план в денежном выражении, подготовленный и принятый до определенного периода времени, показывающий планируемую величину дохода, которая должна быть достигнута, и расходы, которые должны быть понесены в течение этого периода, и капитал, который необходимо привлечь для достижения данной цели».

Обобщая вышеперечисленные мнения различных авторов, в рамках данной работы определим бюджет как количественно детализированный план деятельности организации в целом и отдельных ее структурных подразделений, направленный на достижение целей организац.

Основная цель процесса бюджетирования - эффективная организация процесса управления деятельностью предприятия и его структурных подразделений посредством планирования, контроля статьей доходов и расходов и анализа финансово-экономических показателей, разработка определенной финансовой структуры предприятия.

Наиболее значимые управленческие задачи, решаемые с помощью бюджетирования:

планирование операций, обеспечивающих достижение целей предприятий;

координирование различных бизнесов (как видов хозяйственной деятельности) и структурных подразделений;

оперативное отслеживание отклонений фактических результатов деятельности предприятия и ее структурных подразделений от поставленных целей, выявление и анализ причин этих отклонений, своевременное и аргументированное принятие решений о проведении регулирующих мероприятий;

эффективный контроль за расходованием финансовых и материальных ресурсов, обеспечение плановой дисциплины;

оценка выполнения плана центрами финансовой ответственности и их руководителями;

стимулирование менеджеров центров финансовой ответственности к достижению целей своих подразделений;

согласование интересов работников предприятия.

Объектами бюджетирования могут быть обособленные виды деятельности предприятия или денежные потоки предприятия и его структурных подразделений, связанные с производством и реализацией определенных видов продукции (услуг).

Субъектами бюджетирования могут являться бюджетный комитет (комиссия), осуществляющий руководство процессом бюджетирования, отделы, участвующие в подготовке бюджетов, функциональные службы и отделы, отвечающие за подготовку бюджетов предприятия в целом, элементы финансовой структуры, формирующие бюджеты подразделений и отдельных видов бизнеса.

Вопрос № 51. Принципы построения системы бюджетирования.

В основе построения системы бюджетирования заложены определенные принципы.

Принцип согласования целей предусматривает балансирование всех факторов производства для достижения предприятием намеченных задач. Осуществляется это путем составления бюджетов снизу вверх, так как нижнее звено руководства более реально оценивает ситуацию и может обеспечить выполнение запланированных показателей бюджета. При этом руководство предприятия следит затем, чтобы интересы отдельных структурных подразделений не вступали в конфликт с интересами всего предприятия. Обеспечивается это путем согласования бюджетных планов и их корректировки.

Принцип ответственности предусматривает передачу ответственности вместе с делегируемыми, полномочными и характеризует роль человеческого фактора в управлении предприятием. Передача ответственности непосредственно увязывается со степенью влияния, которое конкретный руководитель может оказывать на затраты, выручку или другие показатели.

Принцип гибкости предусматривает включение в систему не только статичных, но и гибких бюджетов, которые помогают выбрать оптимальный объем продаж.

Вопрос № 52. Оперативное финансовое планирование его цели и задачи.

Оперативное планирование производства является завершающим звеном плановой работы на предприятии. Оно заключается в разработке на основе годовых планов конкретных производственных заданий на короткие промежутки времени как для предприятия в целом, так и для его подразделений и в оперативном регулировании хода производства по данным оперативного учета и контроля. Особенностью этого вида планирования является сочетание разработки плановых заданий с организацией их выполнения. Задачей оперативно-производственного планирования является организация равномерной, ритмичной взаимосогласованной работы всех производственных подразделений предприятия для обеспечения своевременного выполнения государственного планового задания при экономном расходовании ресурсов, и высоком качестве продукции, т.е. достижение наилучших конечных результатов производства.Оперативное планирование складывается из календарного планирования и диспетчирования (оперативного регулирования).

В объем работ по оперативному планированию входит: · разработка прогрессивных календарно-плановых нормативов движения производства; · составление оперативных планов и графиков для цехов, участков, бригад и рабочих мест и их доведение до непосредственных исполнителей; · оперативный учет и контроль хода производства, предупреждение и выявление отклонений от предусмотренных планов и графиков и обеспечение стабилизации хода производства.

Календарное планирование включает распределение годовых плановых заданий по производственным подразделениям и срокам выполнения, а также доведение установленных показателей до конкретных исполнителей работ. С его помощью разрабатываются сменно-суточные задания, и согласуется последовательность выполнения работ отдельными исполнителями. Исходными данными для разработки календарных планов служат годовые объемы выпуска продукции, трудоемкость выполняемых работ, сроки поставки товаров на рынок и другие показатели социально-экономических планов предприятия. При реализации разработанного календарного плана ведется оперативный учет хода его выполнения - осуществляется сбор информации о фактическом выполнении плана, ее переработка и передача соответствующим службам предприятия.

На основе полученной информации осуществляется диспетчирование, заключающееся в выявлении и устранении намечающихся отклонений от запланированного хода производства, в принятии мер, обеспечивающих комплектный ход производства, наилучшее использование рабочего времени и материальных ресурсов, высокую загрузку оборудования и рабочих мест. Оперативное планирование производства по месту его выполнения делится на межцеховое и внутрицеховое. Межцеховое планирование обеспечивает разработку, регулирование и контроль выполнения планов производства и продажи продукции всеми цехами предприятия, а также координирует работу основных, проектно-технологических, планово-экономических и других функциональных служб.

Обязательным условием эффективного функционирования системы оперативного планирования производством является наличие обоснованной нормативной базы, куда входят, в частности: · календарно-плановые нормативы - продолжительность производственного цикла, размер партии и величина опережения, периодичность запуска продукции в производство, величина заделов и др.; · нормы материалоемкости - расход сырья и полуфабрикатов, материалов на единицу продукции; · нормы использования производственных мощностей - производительность оборудования, коэффициент сменности; · нормы материальной обеспеченности производства - нормы технологических, внутрицеховых и межцеховых заделов, нормы запасов сырья, полуфабрикатов.

Выбор той или иной системы оперативного планирования в условиях рынка определяется главным образом объемом спроса на продукцию и услуги, затратами и результатами планирования, масштабом и типом производства.

Подетальная система планирования предназначена для условий высокоорганизованного и стабильного производства. По этой системе планируется и регулируется ход выполнения работ, технологических операций и производственных процессов по каждой детали на определенный плановый период - час, смену, день, неделю и т.д. В основе подетальной системы лежит точное планирование такта и ритма работы поточных линий и производственных участков, правильное определение нормальных технологических, транспортных, страховых, межоперационных и цикловых заделов и постоянное их поддержание в процессе производства на строгом расчетном уровне. Применение этой системы требует разработки сложных календарно-оперативных планов, содержащих показатели объема выпуска и маршрут движения деталей каждого наименования по всем производственным стадиям и технологическим операциям.

Планирование по такту выпуска изделий предусматривает выравнивание продолжительности технологических операций на всех стадиях общего производственного процесса в соответствии с единым расчетным временем выполнения взаимосвязанных работ.

Планирование по заделам предполагает поддержание на требуемом расчетном уровне запаса заготовок, полуфабрикатов и комплектующих, предназначенных для дальнейшей обработки и сборки на каждой стадии производства.

Планирование по опережениям характеризуется группировкой и распределением деталей по срокам выпуска и организацией их своевременного изготовления и передачи на соответствующие стадии производства в зависимости от расчетных опережений времени.

Планирование на склад или на рынок осуществляется при выпуске продукции и ее поставке на продажу в значительных объемах при невысокой трудоемкости и небольшом числе технологических операций. При этой системе планово-производственный отдел определяет необходимое количество готовых деталей, которые должны постоянно находиться на промежуточной или конечной стадиях производства и продажи продукции.

Следовательно, планирование - это метод хозяйственного предвидения и программирования, основанных на детальных расчетах. В плане предприятия с одной стороны, содержаться задание на перспективу каждого работника, а с другой - предписания для руководителей об управленческих решениях, которые они должны поэтапно принимать, помогая коллективу достичь поставленной цели.

Вопрос № 53. Сущность и значение инвестиций в деятельности корпораций.

Важнейшим условием реализации основных задач, поставленных для улучшения развития компании – развитие эффективной деятельности предприятия является осуществление инвестиций. Инвестиции в развитии предприятия выполняют важную стратегическую роль, а именно:

- инвестиции являются главным источником при формировании производственного потенциала предприятия;

- инвестиции – это основной механизм для реализации стратегических целей;

- главный механизм для наилучшей оптимизации структуры активов;

- основной элемент при формировании долгосрочной структуры капитала;

- за счет инвестиций появляется возможность расширить производство;

- важнейшее условие, обеспечивающее рост рыночной стоимости предприятия;

- один из путей по решению задач социального развития персонала;

Инвестиционная деятельность предприятия обеспечивает практическое осуществление инвестиций. Инвестиционная деятельность предприятия помогает целенаправленно осуществлять процесс поиска необходимых инвестиционных ресурсов.

К основным особенностям инвестиционной деятельности предприятия относятся:

- инвестиции в развитии предприятия - главная форма обеспечения роста производительной деятельности;

- формы и методы инвестиционной деятельности менее зависят от отраслевых особенностей предприятия по сравнению с производственной деятельностью;

- объемы инвестиционной деятельности характеризуются неравномерностью для отдельных периодов;

- прибыль предприятия формируется с шагом запаздывания;

- инвестиционная деятельность формирует самостоятельный вид денежных потоков предприятия;

- инвестиционной деятельности присущи определенные виды рисков, которые характеризуются таким понятием как инвестиционный риск;

Исходя из вышесказанного, можно сделать вывод, что инвестиционная деятельность компании является необходимым условием для процветания и благосостояния.

Вопрос № 54. Инвестиционная политика корпораций.

Инвестиционная политика представляет собой часть общей финансовой стратегии предприятия, которая заключается в выборе и реализации наиболее эффективных реальных и финансовых инвестиций, с целью обеспечения высоких темпов его развития и расширения основной деятельности.

Основной целью инвестиционной политики является реализация наиболее эффективных проектов, направленных на расширение экономического потенциала предприятия.

Разработка инвестиционной политики проходит в несколько этапов:

1. Формирование отдельных направлений инвестиционн

2015-04-20

2015-04-20 7071

7071