Основополагающей целью денежно-кредитной политики (КДП), так же как и фискальной, является макроэкономическая стабилизация, т.е. помощь экономике в достижении общего уровня производства, характеризующегося полной занятостью и отсутствием инфляции. КДП вызывает рост денежного предложения во время спада с целью увеличения совокупных расходов и сокращение денежного предложения во время инфляции для ограничения совокупных расходов. Рост или снижение денежного предложения проводится путем регулирования размеров избыточных резервов, имеющихся в коммерческих банках. Для воздействия на избыточные резервы коммерческих банков используется три основных инструмента:

1) операции на открытом рынке;

2) изменение резервной нормы;

3) изменение учетной ставки.

Наиболее важным средством контроля за денежным предложением являются операции на открытом рынке. При покупке государственных ценных бумаг у коммерческих банков и у населения резервы коммерческих банков увеличиваются. При продаже государственных ценных бумаг на открытом рынке резервы коммерческих банков уменьшаются.

Воздействие изменений резервной нормы на способность коммерческих банков к кредитованию отражено в табл. 17.1.

Таблица 17.1. Воздействие изменений резервной нормы на способность к кредитованию

| № п/п | Резервная норма | Фактические резервы | Обязательные резервы | Избыточные резервы | Способность отдельного банка к созданию денег | Способность банковской системы к созданию денег |

| -1 | -1 | -3,33 |

При резервной норме, равной 20%, обязательные резервы равны 4, фактические резервы – 5, избыточные резервы – 1, способность к кредитованию отдельного коммерческого банка – 3, а банковская система в целом может дать в кредит 5, так как банковский мультипликатор равен 5.

Увеличение резервной нормы с 20 до 30% приведет к росту обязательных резервов с 4 до 6, а избыточные резервы сократятся до 0, следовательно, способность отдельного банка к кредитованию снизится с 1 до – 1, а банковской системы в целом – с 5 до -3,33. Уменьшение резервной нормы с 20 до 10% ведет к снижению обязательных резервов с 4 до 2, росту избыточных резервов с 1 до 3, что увеличивает способность коммерческого банка к кредитованию с 1 до 3, а банковской системы в целом – с 5 до 30 млрд. рублей. Следовательно, снижение резервной нормы переводит обязательные резервы в избыточные и увеличивает возможность банков к кредитованию.

Однако изменение резервной нормы воздействует на способность банковской системы к созданию денег не только через влияние на размер избыточных резервов, но и через влияние на размер денежного мультипликатора. При увеличении резервной нормы с 10 до 20% снижение избыточных резервов с 3 до 1 снижает денежный мультипликатор текущих счетов с 10 до 5, а способность банковской системы к созданию денег снижается с 30 до 5.

Учетная ставка – это ставка, по которой Центральный банк (ЦБ) предоставляет ссуды коммерческим банкам. Коммерческий банк, берущий ссуду у ЦБ, увеличивает свои резервы, расширяя тем самым возможность предоставления кредита. Снижение учетной ставки поощряет коммерческие банки к приобретению дополнительных резервов путем заимствования у ЦБ, что увеличивает денежное предложение. Рост учетной ставки имеет обратный эффект.

При макроэкономической нестабильности, выражающейся в безработице, проводится политика дешевых денег. Она нацелена на формирование дешевого и легкодоступного кредита, с тем чтобы увеличить совокупные расходы и занятость.

Для стимулирования роста совокупных расходов необходимо увеличить денежное предложение, следовательно, увеличить избыточные резервы коммерческих банков, что, в свою очередь, возможно путем:

а) покупки ценных бумаг на открытом рынке;

б) снижения резервной нормы, автоматически переводящей обязательные резервы в избыточные и увеличивающей размер банковского мультипликатора;

в) снижения учетной ставки для того, чтобы увеличить резервы коммерческих банков путем займов у ЦБ.

Цель политики дорогих денег – ограничение денежного предложения, чтобы сократить совокупные расходы и снизить инфляцию. Это можно сделать путем снижения денежного предложения посредством: а) продажи ценных бумаг на открытом рынке; б) увеличения резервной нормы; в) увеличения учетной ставки.

Три основных инструмента КДП дополняются второстепенными, менее важными средствами контроля в форме селективного регулирования. Оно осуществляется через фондовую биржу, потребительский кредит и увещевание.

Безудержная спекуляция на фондовой бирже создает серьезные проблемы. Так, снижение курса акций уничтожает состояния частных лиц и фирм, имеющих большое число акций. Это вынуждает их сокращать потребительские и инвестиционные расходы и толкает экономику к спаду. В качестве меры против излишней спекуляции на фондовой бирже устанавливается маржа, или минимальный процент первоначального взноса, который должны сделать покупатели акций. Норма маржи должна увеличиваться, когда необходимо ограничить спекуляцию (скупку акций), и уменьшаться для оживления вялого рынка.

Сокращение потребительского кредита путем введения определенных ограничений может использоваться в качестве момента антиинфляционной политики.

Увещевание означает использование Центральным банком политических заявлений, призывов к коммерческим банкам о том, чтобы они не допускали излишнего расширения или сокращения банковского кредита.

Экономический рост можно рассматривать как функцию от накопления капитала, которое осуществляется из двух источников: а) за счет собственных средств, т.е. капитализации части прибыли; б) за счет заемных средств, или кредитов.

Суть теории экономики предложения состоит в создании условий для накопления капитала. Главными преградами на этом пути являются высокие налоги и инфляция. Если инфляция затрагивает использование заемных средств, так как дорожает кредит, то высокие налоги ведут к изъятию значительной части прибыли у корпораций и ограничивают рост инвестиций.

В отличие от кейнсианцев, рассматривающих налоги как утечку из потока доходов-расходов, создатели теории экономики предложения (ТЭП) считают их издержками. Рост издержек, по мнению сторонников ТЭП, ведет к инфляции предложения.

Отрицательное отношение к налогам создателей ТЭП нашло выражение в следующих концепциях:

а) концепции налогового клина, в соответствии с которой налоги – это клин между величиной издержек и ценой товара, увеличение которого ведет к смещению AS влево вверх;

б) концепции налоговых антистимулов, согласно которой налоги и трансфертные платежи ослабляют мотивацию к трудовой и предпринимательской деятельности, накоплению и сбережениям;

в) концепции кривой Лаффера.

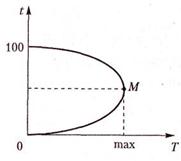

В отличие от кейнсианцев, утверждавших, что снижение налоговых ставок ведет к бюджетному дефициту, а следовательно, к инфляции, Лаффер пришел к выводу о том, что снижение налоговых ставок совместимо с увеличением налоговых поступлений в бюджет. Он предложил кривую, описывающую взаимосвязь между налоговой ставкой и величиной налоговых поступлений (рис. 17.4).

Рис. 17.4. Кривая Лаффера

По мнению Лаффера, высокие налоговые ставки сдерживают экономическую активность. По мере роста налоговой ставки от 0 до 100% налоговые поступления увеличиваются от 0 до max при t = т и затем снижаются до 0 при t = 100. Снижение налоговых ставок ниже т также не увеличивает налоговых поступлений.

2015-04-23

2015-04-23 904

904