Система ценных бумаг — это их упорядоченное единство как представителей капитала, титулами или представителями которого они являются. С одной стороны, капитал объединяет виды ценных бумаг в единую систему, а с другой — в соответствии с его делением происходит деление ценных бумаг на их экономические виды.

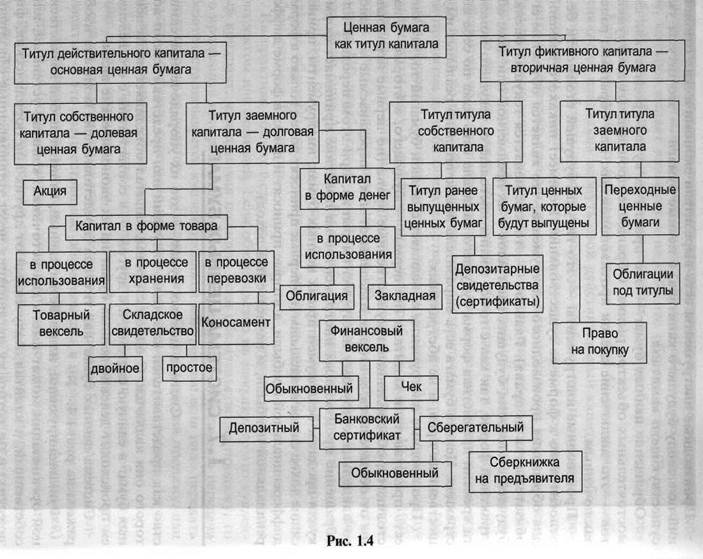

Система ценных бумаг как титулов (представителей) капитала изображена на рис. 1.4.

Система ценных бумаг как титулов (представителей) капитала изображена на рис. 1.4.

Функционирующий, или действительный, капитал любой хозяйственной организации может иметь два источника: капитал уставный, или собственный, и капитал, полученный от других лиц (юридических, физических) и по которому организация несет установленные обязательства перед ними, или заемный капитал. Соответственно этому ценные бумаги как представители действительного капитала делятся на два класса: долевые, или совладельческие, ценные бумаги и долговые, или обязательственные, ценные бумаги.

Класс долевых ценных бумаг в России представлен только акциями (и появившимися сравнительно недавно инвестиционными паями, которые по российскому законодательству еще не получили статус ценной бумаги). Все остальные виды ценных бумаг, указанные ранее, есть долговые ценные бумаги.

Получение заемного капитала может осуществляться либо в денежной форме, либо в товарной форме. В соответствии с этим долговые ценные бумаги могут быть либо представителем денег, либо представителем товара. В первом случае это финансовый вексель, облигация, закладная. Во втором случае это товарный вексель, складские свидетельства, коносамент. Как следует их сказанного, экономическая природа векселя неоднозначна. С одной стороны, он есть долговая ценная бумага, а с другой — в зависимости от того, что передается в долг по векселю или что является основанием для его выпуска — товар или денежная сумма, вексель может быть либо товарным, либо финансовым (денежным). Из формы векселя и произошли все остальные долговые ценные бумаги.

Деление долговых ценных бумаг как представителей товара на свои виды связано с фазами его обращения. Если товар отдается в пользование, то это товарный вексель; если он отдается на хранение, то это складское свидетельство; если он отдается в процессе перевозки, то это коносамент.

Деление долговых ценных бумаг как представителей денег на упомянутые виды не связано с каким-либо особым экономическим содержанием, а отражает условия, на которых деньги функционируют в качестве заемных средств.

Экономически все виды долговых ценных бумаг как представителей денег есть одна и та же ценная бумага под общим названием, например «облигация» или «вексель» (финансовый), т.е. между ними нет капитального различия.

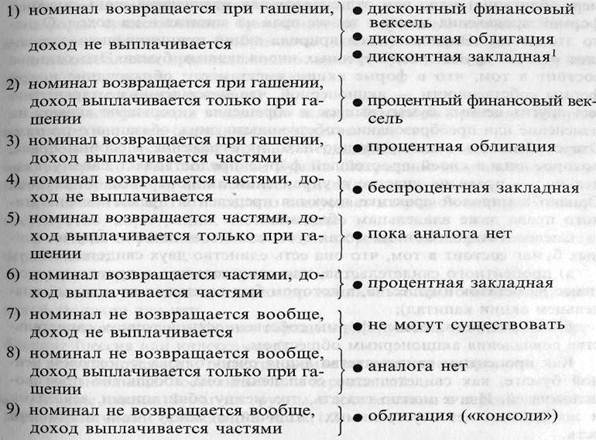

Обычно по всем этим видам долговых ценных бумаг выплачивается доход в форме процента к их номинальной стоимости, и возвращается сам этот номинал. Выплата дохода может производиться либо через определенные временные промежутки (например, раз в полгода), либо при гашении ценной бумаги. Соответственно возврат номинала может происходить по частям или при гашении ценной бумаги. Различные сочетания форм уплаты процентов (дохода) и выплаты номинала образуют существующие виды основополагающих долговых ценных бумаг (вариант А):

а)финансовый вексель - возврат номинала при гашении;

—уплата процентов при гашении;

б)облигация— возврат номинала при гашении;

—уплата процентов через установленный временной интервал;

в)закладная— возврат номинала по частям через установленный временной интервал;

—уплата процентов одновременно с возвратом номинала, т.е. через тот же временной интервал.

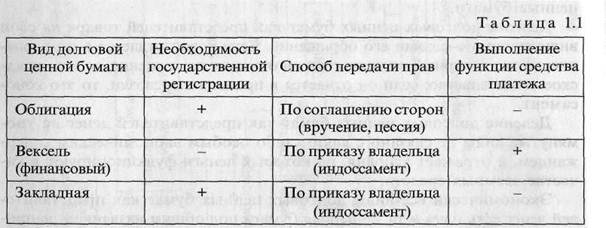

Различия между долговыми ценными бумагами принимают в дальнейшем более конкретный и внешний по отношению к их экономической природе характер. Например, осуществляется ли обращение с согласия государства (государственная регистрация) или в этом нет необходимости; каким образом происходит передача прав по ценной бумаге; могут ли они быть средством платежа (расчетов) или нет. Описанные различия между долговыми ценными бумагами как представителями денег приведем в табличной форме (табл. 1.1).

Различия между перечисленными видами ценных бумаг в их конкретных формах могут состоять также и в сроках обращения: облигации и закладные часто выпускаются на сроки вплоть до нескольких десятков лет, а векселя — обычно на срок до 1 года.

Следует подчеркнуть, что все эти конкретные различия между ценными бумагами, раз они не определяются их экономической природой, могут видоизменяться по воле законодателя (государства) или того, кто их выпускает в обращение, в зависимости от потребностей рынка.

В конце концов никто не мешает, к примеру, ввести государственную регистрацию выпусков векселей или, например, разрешить передачу закладной по соглашению сторон.

Исторически сложившиеся различия экономических видов долговых ценных бумаг в соответствии с вариантом А стираются по мере появления все новых их форм, поскольку на самом деле сочетаний способов выплаты дохода и номинала не четыре, а девять (вариант Б):

Итак, вариант Б наглядно показывает, что между долговыми ценными бумагами нет нестираемых различий даже в части комбинирования выплаты дохода и возврата их номинала. Развитие конкретных форм долговых ценных бумаг как представителей денежного капитала ведет ко все большему стиранию различий между ними, что и доказывает их абсолютно одинаковую экономическую сущность.

Дисконтная ценная бумага — это ценная бумага, которая при ее выпуске продается по цене ниже ее номинала, а погашается путем возврата номинала.

Если обратить внимание на третье и на девятое сочетания в варианте Б, то нетрудно заметить, что такой комбинации отвечает другая классическая ценная бумага — акция. Третье сочетание условно подходит с учетом того, что владелец акции имеет право на пропорциональную стоимость принадлежащих ему акций, часть имущества компании в случае ее ликвидации. Может создаться видимость, что по своей экономической природе акция и долговая ценная бумага (например, облигация) мало чем отличаются или отличаются лишь внешней формой проявления одних и тех же прав на капитал и на доход. Однако это не так. Экономическая природа акции принципиально отличается от всех других рассмотренных видов ценных бумаг. Это отличие состоит в том, что в форме акции имеет место образование новой формы собственности — акционерной, что совершенно не характерно для других ценных бумаг, выпуск и обращение которых не влияют на изменение или преобразование собственности лица, обязанного по ним. Эта особенность акции частично находит отражение в особом праве, которое она в своей простейшей форме предоставляет своему владельцу, - - праве на участие в управлении акционерным обществом. Однако в мировой практике имеются прецеденты предоставления такого права даже владельцам облигаций.

Следовательно, экономическая суть акций в отличие от других ценных бумаг состоит в том, что она есть единство двух свидетельств:

а) процентного свидетельства, или свидетельства о праве на доход (плюс на остаток имущества, в котором был воплощен вложенный владельцем акции капитал);

б) свидетельства общей формы собственности, а точнее, свидетельства совладения акционерным обществом.

Как процентное свидетельство акция очень близка к долговой ценной бумаге, как свидетельство совладения она абсолютно противоположна ей. Иначе можно сказать, что между облигациями, векселями и закладными нет неустранимых различий, а между ними и акциями есть.

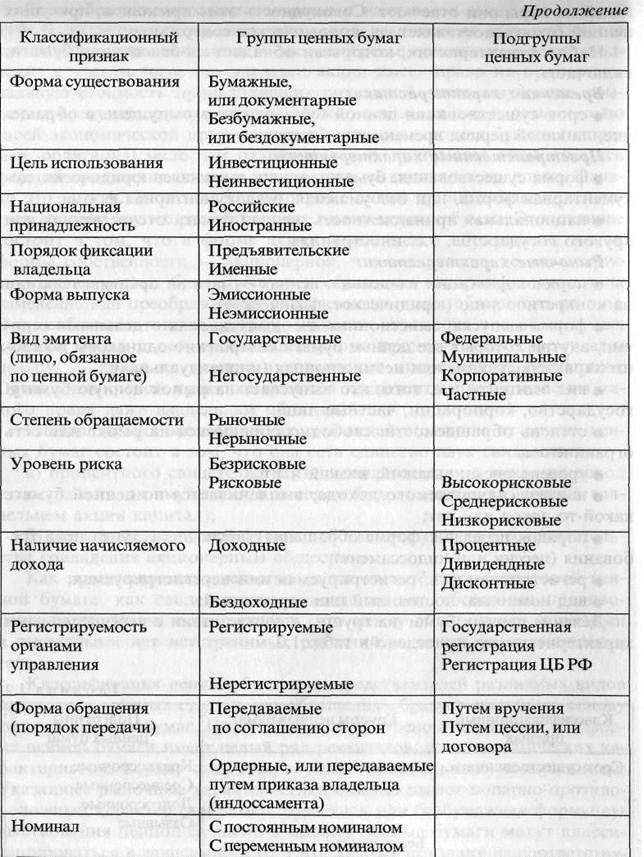

Классификация ценных бумаг как представителей различных видов капитала на разных стадиях его обращения образует скелетную основу системы ценных бумаг. Но как было рассмотрено в параграфе 1.5, форма ценной бумаги имеет целый ряд реквизитов, или экономических характеристик, наряду с их сущностным (капитальным) содержанием. Указанные рыночные характеристики обычно имеют попарно-противоположный характер (например, бумажная или безбумажная формы существования ценной бумаги), а потому ценные бумаги могут классифицироваться в зависимости от того, какому признаку из соответствующей их пары они отвечают. Совокупность этих признаков, присущих ценной бумаге, составляет ее экономическое содержание.

Набор характеристик, которыми обладает любая ценная бумага, включает:

Временные характеристики:

Ф срок существования ценной бумаги: когда выпущена в обращение, на какой период времени или бессрочно.

Пространственные характеристики:

Ф форма существования: бумажная, или, выражаясь юридически, документарная форма, или безбумажная, бездокументарная форма;

• национальная принадлежность: ценная бумага отечественная или другого государства, т.е. иностранная.

Рыночные характеристики:

Ф порядок фиксации владельца: ценная бумага на предъявителя или на конкретное лицо (юридическое, физическое);

• форма выпуска: эмиссионная, т.е. выпускаемая отдельными сериями, внутри которых все ценные бумаги совершенно одинаковы по своим характеристикам, или неэмиссионная (индивидуальная);

• вид эмитента, т.е. того, кто выпускает на рынок ценную бумагу: государство, корпорации, частные лица;

• степень обращаемости: свободно обращается на рынке или есть ограничения;

• уровень риска: высокий, низкий и т.п.;

• наличие начисляемого дохода: выплачивается по ценной бумаге какой-то доход или нет;

• порядок передачи (форма обращения): вручение, уступка прав требования (цессия или индоссамент);

• регистрируемость: регистрируемая или нерегистрируемая;

• вид номинала: постоянный или переменный.

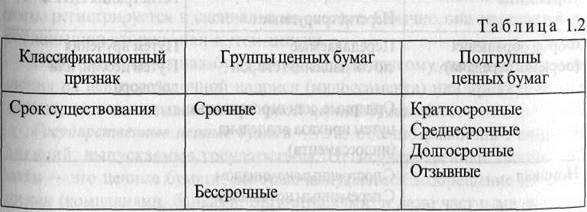

Деление ценных бумаг на группы в соответствии с перечисленными характеристиками приведено в табл. 1.2.

|

Ценные бумаги, выпускаемые на весь срок существования лица, обязанного по ним, напрямую не связаны с каким-либо временным периодом, а потому они есть бессрочные бумаги. К ним обычно относятся акции. Ценные бумаги, выпускаемые на какой-то ограниченный период времени, независимо от того, задан он при выпуске ценной бумаги или будет определен в ходе ее обращения, составляют группу срочных ценных бумаг.

Срочные ценные бумаги — это ценные бумаги, имеющие установленный при их выпуске срок существования или порядок установления этого срока. Обычно срочные бумаги делятся на три подвида:

• краткосрочные, имеющие срок обращения до 1 года;

• среднесрочные, имеющие срок обращения свыше 1 года в пределах до 5—10 лет;

• долгосрочные, имеющие срок обращения до 20—30 лет.

Срочные ценные бумаги, срок обращения которых ничем не регламентирован, т.е. они существуют до момента погашения, дата которого никак не обозначена при выпуске ценной бумаги, а установлен лишь порядок их гашения (выкупа), называются отзывными.

Классическая форма существования ценной бумаги — это бумажная форма, при которой ценная бумага представлена в форме документа. Развитие рынка ценных бумаг требует перехода многих видов ценных бумаг, прежде всего эмиссионных, к бездокументарной форме.

Инвестиционные (капитальные) ценные бумаги — ценные бумаги, являющиеся объектом для вложения денег как капитала, т.е. с целью получения дохода.

Неинвестиционные ценные бумаги — ценные бумаги, обслуживающие денежные расчеты на товарных или других рынках. Обычно в этой роли выступают коносаменты, складские свидетельства, векселя.

Владение ценной бумагой может быть именное или на предъявителя. Предъявительская ценная бумага не фиксирует имя ее владельца, и ее обращение осуществляется путем простой передачи от одного лица к другому. Именная ценная бумага содержит имя ее владельца и, кроме того, регистрируется в специальном реестре. Обычно она передается по соглашению сторон, или путем цессии.

Если именная ценная бумага передается другому лицу путем совершения на ней передаточной надписи (индоссамента) или приказа ее владельца, то она называется ордерной ценной бумагой.

Государственные ценные бумаги — это обычно различные виды облигаций, выпускаемые государством. Негосударственные ценные бумаги — это ценные бумаги, которые выпускаются в обращение корпорациями (компаниями, банками, организациями) и даже частными лицами.

Основные виды ценных бумаг являются рыночными, т.е. могут свободно продаваться и покупаться на рынке. Однако в ряде случаев обращение ценных бумаг может быть ограничено, и ценную бумагу нельзя продать никому, кроме как тому, кто ее выпустил, и то через оговоренный срок. Такие бумаги называются нерыночными.

С точки зрения начисляемого дохода ценные бумаги, как правило, являются доходными, но могут быть и бездоходными, когда для их владельца они есть простое свидетельство на товар или на деньги, а не капитал. Доход по ценной бумаге может начисляться в форме дивиденда (акции), процента (долговые бумаги) или дисконта, т.е. разницы между номиналом ценной бумаги и более низкой ценой ее приобретения.

Эмиссионные ценные бумаги выпускаются обычно крупными сериями, в больших количествах, и внутри каждой серии все ценные бумаги абсолютно идентичны. Это обычно акции и облигации.

Неэмиссионные ценные бумаги выпускаются поштучно или небольшими сериями.

По российскому законодательству каждая ценная бумага имеет свой номинал или номинальную стоимость. Однако в мировой практике разрешается выпуск, например, акций без денежного номинала или с нулевым номиналом. В этом случае указывается, какую долю в уставном капитале составляет одна акция, а потому ее номинал, исчисленный путем деления уставного капитала на число акций, меняется каждый раз с изменением размеров этого капитала, а не остается неизменным, как в случае, когда номинал ценной бумаги задан при ее выпуске. Если ценная бумага выпускается с указанием денежного номинала, то это бумага с постоянным номиналом. Если ценная бумага выпускается без денежного номинала (с нулевым номиналом), то это бумага с переменным номиналом.

Выпуск ценных бумаг может сопровождаться или не сопровождаться их обязательной регистрацией в органах государственного управления. Обычно государственной регистрации подлежат эмиссионные ценные бумаги, так как их выпуск затрагивает интересы большого числа участников рынка. По российскому законодательству обязательной регистрации подлежат выпускаемые акции, облигации. Остальные виды российских ценных бумаг независимо от размеров их выпуска государственной регистрации не подлежат.

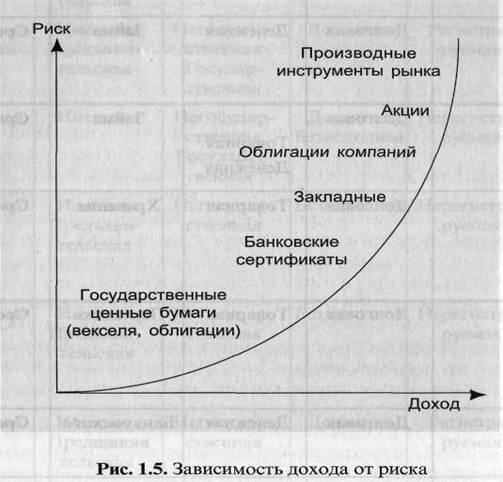

По уровню риска ценные бумаги условно подразделяются на безрисковые и рисковые. Безрисковые — это бумаги, по которым риск практически отсутствует. В мировой практике это краткосрочные (срок 1— 3 месяца) государственные долговые обязательства (казначейские векселя). Все остальные ценные бумаги по уровню риска принято делить на низкорисковые (это обычно государственные бумаги), среднерисковые (это обычно корпоративные облигации) и высокорисковые (это обычно акции). Существуют и более высокорисковые, чем акции, ценные бумаги и другие инструменты рынка.

Графически место основных видов доходных ценных бумаг с точки зрения соотношения в них риска и уровня доходности принято изображать следующим образом (рис. 1.5).

С учетом описанных ранее характеристик система российских ценных бумаг в сравнительном виде представлена в табл. 1.3.

В свою очередь, каждый из видов основных ценных бумаг делится на подвиды и т.п., вплоть до ценной бумаги, выпускаемой конкретным лицом. В этом смысле каждый вид ценной бумаги представляет собой систему внутри самого себя, которая есть подсистема во всей системе ценных бумаг. Дифференциация видов ценных бумаг на подвиды и группы рассматривается в главах, посвященных соответствующей ценной бумаге.

|

Всвоей совокупности экономические реквизиты дают наименование той или иной ценной бумаге. Парадокс заключается в том, что чем большим числом этих реквизитов обладает та или иная ценная бумага, тем меньше она отличается от других ее видов. Неизменными остаются лишь те ее отличия, которые ведут свое происхождение от капитала, свидетельством которого она является.

2015-04-23

2015-04-23 2693

2693