Не вправе применять УСН:

1) организации, имеющие филиалы и (или) представительства;

2) банки;

3) страховщики;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные участники рынка ценных бумаг;

7) ломбарды;

8) и другие организации в соответствии с п.3 ст. 346.12 НК РФ.

Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате:

· налога на прибыль организаций;

· налога на имущество организаций.

Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией.

Для перехода на УСН и её применения необходимо выполнение определенных условий:

1. Уровень дохода: переход – не более 45 млн. на 9 месяцев, применение – не более 60 млн. за год.

2. Средняя численность работников – не более 100 человек.

3. Остаточная стоимость основных средств – не более 100 млн. руб.

4. Доля участия других организаций – не более 25%.

Процедура перехода на УСН добровольная. Существует два варианта:

1. Переход на УСН одновременно с регистрацией ИП, организаций. Уведомление может быть подано вместе с пакетом документов на регистрацию. Если это не сделано, то есть еще 30 дней на размышление.

2. Переход на УСН с иных режимов налогообложения.

Переход на УСН возможен только со следующего календарного года. Уведомление необходимо подать не позднее 31 декабря.

Объектом налогообложения при УСН признаются:

· доходы;

· доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самим налогоплательщиком.

Налогоплательщики при определении объекта налогообложения учитывают следующие доходы:

· выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных;

· внереализационные доходы

При определении объекта налогообложения налогоплательщик уменьшает полученные доходы на следующие расходы:

1) расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств;

2) расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком;

3) расходы на ремонт основных средств (в том числе арендованных);

4) арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

5) материальные расходы;

6) расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством РФ;

7) расходы на все виды обязательного страхования работников, имущества и ответственности, включая страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством РФ;

8) суммы налога на добавленную стоимость по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав расходов;

9) и другие расходы в соответствии со ст. 346.16 гл. 26.2 НК РФ.

При объекте налогообложения «доходы» ставка составляет 6%. Налог уплачивается с суммы доходов. Какое-либо снижение этой ставки не предусматривается. При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода. При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий.

Доходы и расходы определяются нарастающим итогом с начала года. Для налогоплательщиков, выбравших объект «доходы минус расходы», действует правило минимального налога: если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода.

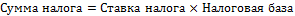

Расчет налога производится по следующей формуле:

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму:

1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде в соответствии с законодательством РФ;

2) расходов по выплате в соответствии с законодательством РФ пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний)

3) платежей (взносов) по договорам добровольного личного страхования, заключенным со страховыми организациями.

При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена на сумму указанных расходов более чем на 50%.

Индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированном размере.

Налоговым периодом признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

2015-05-20

2015-05-20 398

398