Заключительным этапом изучения инвестиционного рынка является анализ и оценка инвестиционной привлекательности предприятий, рассматриваемых в качестве потенциальных объектов инвестирования. Такая оценка проводится инвестором при определении целесообразности осуществления капитальных вложений в новое строительство, расширение, реконструкцию или техническое перевооружение действующих предприятий; выборе для приобретения альтернативных объектов приватизации; поиске приемлемых инвестиционных проектов в сфере недвижимости; покупке акций отдельных предприятий и т.п.

Развитие предприятия происходит по циклу, который определяется последовательностью во времени и комбинацией на данный момент циклов жизни различных продуктов его деятельности. Данный цикл можно разделить на периоды, характеризующиеся изменением оборота и прибыли предприятия: детство или период появления (небольшой темп роста оборота, финансовые результаты обычно отрицательные); юность (быстрый рост оборота, первые прибыли); зрелость (замедление роста оборота, максимальные прибыли); и, наконец, старость (оборот и прибыли падают). Общий период всех стадий жизненного цикла предприятия определяется примерно в 20—25 лет, после чего оно прекращает свое существование или возрождается на новой основе, с новым составом владельцев и менеджеров.

|

|

|

Понятие цикла жизни предприятия позволяет определить различные проблемы, которые возникают на протяжении всего периода его развития и оценить инвестиционную привлекательность.

В период детства предприятие главным образом сталкивается с проблемами выживания, которые возникают в финансовой сфере в виде трудностей с денежными средствами; ему надо найти краткосрочные средства финансирования, а также источники необходимых инвестиций для своего будущего развития. В период юности первые прибыли позволяют предприятию сместить свои цели с рентабельности на экономический рост. Теперь ему необходимы среднесрочные и долгосрочные источники, которые позволят поддержать экономический рост посредством инвестирования. В период зрелости предприятие старается извлечь максимум прибыли из всех возможностей, которые дает ему его объем, производственный, технический и коммерческий потенциалы. Способность к самофинансированию довольно значительна. Учитывая старение своих товаров, менеджеры предприятия должны исследовать новые возможности развития путем осуществления промышленных инвестиций либо косвенно путем финансового участия (например, приобретением значительного числа акций другого предприятия). В этом случае происходит постепенное преобразование в холдинг, т.е. в финансовое предприятие, имеющее преимущественной целью управление портфелем ценных бумаг.

|

|

|

Наиболее инвестиционно привлекательными считаются предприятия, находящиеся в процессе роста, т.е. на первых двух стадиях своего жизненного цикла. Предприятия в стадии зрелости являются также нвестиционно привлекательными в ранних периодах (ранняя зрелость), пока не достигнута наивысшая точка экономического роста. В дальнейшем (окончательная зрелость) инвестирование целесообразно только в том случае, если продукция предприятия имеет достаточно высокие маркетинговые перспективы, а объем инвестиций в модернизацию и техническое перевооружение относительно небольшой и вложенные средства могут окупиться в кратчайшие сроки. На стадии старости инвестирование, как правило, нецелесообразно, за исключением тех случаев, когда намечается масштабная диверсификация выпускаемой продукции, определенное перепрофилирование предприятия. В этом случае возможна некоторая экономия инвестиционных ресурсов в сравнении с новым строительством.

Определение стадий жизненного цикла предприятия осуществляется путем проведения динамического анализа, в ходе которого за ряд последних лет анализируются показатели: объем продукции, общая сумма активов, размер собственного капитала и прибыль. По темпам изменения этих показателей можно судить о стадии жизненного цикла предприятия. Наиболее высокие темпы прироста показателей характерны для стадии юности и ранней зрелости. Стабилизация показателей происходит на стадии окончательной зрелости, а снижение — на стадии старости.

Оценка инвестиционной привлекательности предприятий, кроме выявления стадии жизненного цикла, предполагает проведение финансового анализа их деятельности. Цель такого анализа состоит в оценке ожидаемой доходности инвестируемых средств, сроков их возврата, а также выявлении наиболее значимых по финансовым последствиям инвестиционных рисков.

На практике оценка финансовой деятельности предприятия производится в ходе построения и анализа системы взаимосвязанных показателей, характеризующих эффективность финансовой деятельности с точки зрения ее соответствия стратегическим целям бизнеса, в том числе и инвестиционным. Важнейшими направлениями, характеризующими единство тактических и стратегических целей развития предприятия, являются:

1) анализ оборачиваемости активов;

2) анализ прибыльности капитала;

3) анализ финансовой устойчивости;

4) анализ ликвидности активов.

Оборачиваемость активов Эффективность инвестирования в значительной степени определяется тем, насколько быстро вложенные средства оборачиваются в процессе деятельности предприятия. Хотя на длительность оборота используемых активов оказывают влияние многочисленные внешние факторы, показатель оборачиваемости активов в значительной степени определяется внутренними условиями деятельности предприятия — эффективностью маркетинговой, производственной и финансовой стратегии и тактики.

Для анализа и оценки оборачиваемости активов применяются определенные показатели.

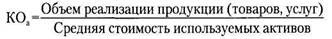

Коэффициент оборачиваемости всех используемых активов рассчитывается по формуле

Средняя стоимость используемых активов рассчитывается за тот же период, что и объем реализации продукции по средней арифметической или средней арифметической взвешенной.

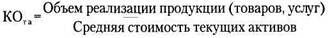

Коэффициент оборачиваемости текущих активов исчисляется по формуле

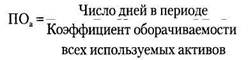

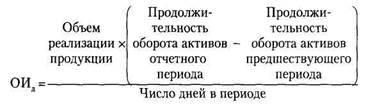

Продолжительность оборота используемых активов рассчитывается по формуле

Число дней в периоде берется равным 360.

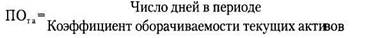

Продолжительность оборота текущих активов исчисляется по формуле

|

|

|

Число дней в периоде берется равным 90.

Снижение в динамике коэффициента оборачиваемости активов или, соответственно, рост продолжительности их оборота свидетельствует о негативных тенденциях в развитии предприятия, так как вызывает необходимость дополнительного планирования средств в ее текущую деятельность. Объем дополнительно инвестируемых средств может быть определен по формуле

Прибыльность капитала. Одной из главных целей инвестирования является получение максимальной прибыли в процессе использования вложенных средств. Выявлению потенциальных возможностей формирования прибыли в сопоставлении с вложенным капиталом способствует анализ различных показателей.

|

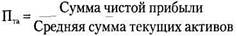

| Прибыльность текущих активов исчисляется по формуле |

|

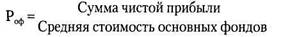

| Рентабельность основных фондов определяется по формуле |

|

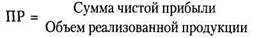

| Прибыльность реализации продукции рассчитывается по формуле |

|

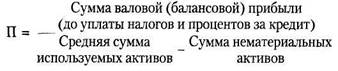

| Показатель прибыльности определяется по формуле |

|

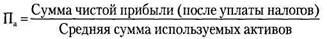

Прибыльность всех используемых активов рассчитывается по формуле

Показатель прибыльности используется для сравнения инвестиционных объектов с различным уровнем налогообложения прибыли (доходов).

Рентабельность собственного капитала исчисляется по формуле

|

Показатель рентабельности собственного капитала характеризует эффективность использования собственного капитала в составе совокупных активов предприятия.

Финансовая устойчивость. Анализ финансовой устойчивости дает возможность оценить инвестиционный риск, связанный со структурой формирования инвестиционных ресурсов предприятия, и обеспечить оптимальность сложившихся источников финансирования текущей производственной деятельности. В качестве оценочных показателей финансовой устойчивости предприятия используются определенные коэффициенты.

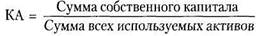

Коэффициент автономии рассчитывается по формуле

Показатель автономии показывает, в какой степени используемые предприятием активы сформированы за счет собственного капитала.

|

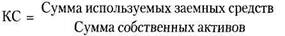

Коэффициент соотношения заемных и собственных средств определяется по формуле

|

|

|

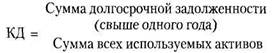

Коэффициент долгосрочной задолженности исчисляется по формуле

|

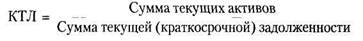

Ликвидность активов. Оценка ликвидности позволяет определить способность предприятия платить по краткосрочным обязательствам текущими активами, предотвращая возможное банкротство. Состояние ликвидности активов характеризует уровень инвестиционных рисков в краткосрочном периоде. В качестве базового показателя ликвидности можно использовать коэффициент текущей ликвидности, который рассчитывается по формуле

В процессе анализа ликвидности активов используются также я другие показатели.

|

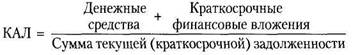

Коэффициент абсолютной ликвидности определяется по формуле

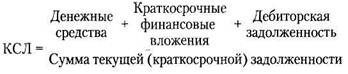

Коэффициент срочной ликвидности исчисляется по формуле

|

Вопросы для самоконтроля.

1 Дайте понятие инвестиционного рынка.

2. Назовите основные элементы инвестиционного рынка.

3 Перечислите важнейшие сегменты инвестиционного рынка.

4. Охарактеризуйте основные стадии конъюнктурного цикла.

5. Определите важнейшие макроэкономические показатели развития инвестиционного рынка.

6. Сформулируйте особенности оценки и факторы прогнозирования инвестиционной привлекательности отраслей экономики.

7. Охарактеризуйте фазы жизненного цикла отрасли.

8. Перечислите показатели, позволяющие оценить инвестиционную привлекательность регионов.

9. Назовите важнейшие показатели оценки инвестиционной привлекательности предприятий.

10. Охарактеризуйте стадии жизненного цикла предприятия с точки зрения привлекательности для инвестора.

11. Объясните, как определяют текущую стадию жизненного цикла предприятия.

2014-02-09

2014-02-09 3245

3245