Финансы, более за любую другую экономическую категорию (цена, кредит, заработная плата, и тому подобное), позволяют приспособить потребности производства к потребностям потребления. Без финансов невозможно обеспечивать индивидуальный и общественный круговорот производственных фондов на расширенной основе, регулировать отраслевую и территориальную структуру экономики, стимулировать повышение эффективности производства, удовлетворять другие общественные потребности.

Изучая эту тему, необходимо усвоить, что финансы, порожденные распределительным процессом, то есть экономическими отношениями, связанными с распределением стоимости валового общественного продукта, используются на всех стадиях его движения: производства, распределения, обмена и потребления.

12. Бюджетные доходы и расходы разнообразны. Для составления отчетов об исполнении бюджетов и обеспечения сопоставимости показателей бюджетов всех уровней бюджетной системы Российской Федерации используется единая бюджетная классификация Российской Федерации, утвержденная Федеральным законом от 15 августа 1996 г. № 115-ФЗ "О бюджетной классификации РФ" и Законом РФ от 8 августа 2001 г. "О внесении изменений и дополнений в Федеральный закон "О бюджетной классификации Российской Федерации" № 127-ФЗ

Бюджетная классификация Российской Федерации — это группировка доходов и расходов бюджетов всех уровней бюджетной системы РФ, а также источников финансирования дефицитов бюджетов. Она обеспечивает сопоставимость показателей бюджетов всех уровней бюджетной системы Российской Федерации.

Состав бюджетной классификации РФ можно объяснить так: бюджетная классификация включает в свой состав:

1. Классификацию доходов бюджетов Российской Федерации.

2. Функциональную классификацию расходов бюджетов Российской Федерации.

3. Экономическую классификацию расходов бюджетов Российской Федерации.

4. Ведомственную классификацию расходов федерального бюджета.

5. Классификацию источников внутреннего финансирования дефицитов бюджетов Российской Федерации.

6. Классификацию внешнего финансирования дефицита федерального бюджета.

7. Классификацию видов государственных внутренних долгов Российской Федерации субъектов Российской Федерации, унитарных образований.

8. Классификацию видов государственного внешнего долга Российской Федерации и государственных внешних активов Российской Федерации.

Бюджетная классификация построена таким образом, группировка показателей дает представление о доходах, расходах бюджета, внутреннем и внешнем долге и др.

Бюджетная классификация, обязательная для всех учреждений и организаций страны.

Бюджетная классификация Российской Федерации в части классификации доходов бюджетов РФ, функциональной классификации расходов бюджетов РФ, экономической классификации расходов бюджетов РФ, классификации источников финансирования дефицитов бюджетов РФ является единой для бюджетов всех уровней бюджетной системы России.

Классификация видов расходов бюджета образует уровень функциональной классификации расходов бюджета РФ и детализирует направления финансирования расходов бюджета по целевым статьям.

Экономическая классификация расходов бюджетов РФ является группировкой расходов бюджетов всех уровней бюджетной системы РФ по их экономическому содержанию — текущие экономические расходы, капитальные расходы, предоставление кредитов, выплата процентов, капитальные вложения в основной капитал, закупки товаров, субсидии.

Классификация источников финансирования дефицита бюджета является группировкой заемных средств, привлекаемых Россией, субъектами РФ и органами местного самоуправления для покрытия дефицитов бюджетов.

Ведомственная классификация расходов федерального бюджета является группировкой расходов, отражающей распределение бюджетных средств по распорядителям средств бюджета. Этот перечень утверждается законом о федеральном бюджете на очередной финансовый год, в том числе затраты на содержание государственных комитетов, министерств, ведомств, т.е. выделение средств адресно.

Законодательство РФ устанавливает пределы применения бюджетной классификации и ее различных частей.

Так, классификация доходов бюджетов РФ, функциональная, экономическая классификация расходов, классификация источников внутреннего финансирования дефицитов бюджетов, классификация видов государственных внутренних долгов РФ и субъектов Федерации являются едиными и используются при составлении, утверждении и исполнении бюджетов всех уровней, а также при составлении консолидированных бюджетов всех уровней. Классификация доходов бюджета

Рассмотрим отдельные классификационные группировки бюджета.

Классификация доходов бюджетов является группировкой доходов бюджетов всех уровней бюджетной системы и основывается на законодательных актах Российской Федерации, определяющих источники формирования доходов бюджетов всех уровней бюджетной системы.

В составе доходов бюджетов выделяются следующие основные группы:

• налоговые доходы;

• неналоговые доходы;

• безвозмездные перечисления;

• доходы целевых бюджетных фондов.

|

|

|

|

|

|

13. Анализ статистических показателей государственного бюджета предполагает изучение динамики доходов и расходов государственного бюджета, степени исполнения государственного бюджета, закономерностей формирования доходной части бюджета и расходования бюджетных средств; определение роли и экономического значения основных источников доходов в общем объеме доходов бюджета; выявление расходных статей, вызывающих дефицит государственного бюджета; анализ источников финансирования государственного бюджета и т.д.

Временной анализ показателей государственного бюджета предполагает построение динамических рядов. При этом принципиальным моментом является обеспечение сопоставимости уровней бюджетных показателей, отражаемых в рядах динамики, поскольку бюджетная классификация, применяемая для группировки доходов и расходов государственного бюджета, с течением времени претерпевает более или менее существенные изменения. Сопоставимость уровней может быть достигнута путем перегруппировки доходов и расходов государственного бюджета за предшествующие годы согласно действующей в данный момент классификации (т.е. той, на основе которой осуществлена группировка данных за последний год, включенных в рассматриваемый ряд динамики). Кроме того, причиной несопоставимости уровней рядов динамики бюджетных показателей в последнее время являются также меняющиеся масштабы цен, причина которых инфляция. Преодолеть подобную несопоставимость данных можно либо путем замены абсолютных показателей государственного бюджета относительными, либо путем пересчета показателей с учетом индекса инфляции.

Важнейшими аналитическими показателями государственного бюджета являются относительные показатели доходов (расходов) государственного бюджета, позволяющие определить долю каждого раздела (или статьи) доходов (или расходов) в общем объеме доходов (расходов) бюджета и сделать выводы о самых значимых статьях доходной (или расходной) части государственного бюджета. Наличие подобных данных в динамике (при условиях их полной сопоставимости) дает возможность сделать выводы о структурных сдвигах в составе доходов и расходов государственного бюджета и определить круг факторов, вызвавших изменения в строении доходной и расходной частей бюджета. К факторам, влияющим на уровень доходов государственного бюджета, можно отнести следующие важнейшие макроэкономические показатели: -объем валового внутреннего продукта;-объем использованного национального дохода;=объем налоговых поступлений в государственный бюджет и т.д.

К числу факторов, существенно влияющих на изменение объема налоговых доходов государственного бюджета, относится изменение налоговых ставок и величины налоговой базы.

|

|

|

14. Налог - необходимое условие существования государства, поэтому обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства. Налогоплательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в казну, и обязан регулярно перечислять эту сумму в пользу государства, так как иначе были бы нарушены права и охраняемые законом интересы других лиц, а также государства. Взыскание налога не может расцениваться как произвольное лишение собственника его имущества, оно представляет собой законное изъятие части имущества, вытекающее из конституционной публично-правовой обязанности. Также можно отметить, что установление налогообложения является неотъемлемым признаком государства и средством обеспечения функционирования государства. Таким образом, налог - это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Обязанность по уплате налога исполняется в валюте Российской Федерации (статья 45 НК РФ), но в случаях отсутствия денежных средств на счетах плательщика (или налогового агента) налоговый орган вправе взыскать налог за счет иного имущества налогоплательщика в соответствии со статьями 46, 47 НК РФ. Сбор - обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). Сбор - это обязательный взнос. В отличие от налога сбор может иметь не только денежную, но и иную форму, но это возможно лишь в том случае если прямо предусмотрено законодательством. Уплата сбора (в соответствии с целями правового документа, установившего конкретный сбор) предполагает возникновение некоторых публичных отношении. Источник налогов - новая стоимость, то есть национальный доход, созданный в производстве трудом, капиталом и природными ресурсами.

|

|

|

Налогообложение представляет собой ограничение права собственности лиц.

Сбор - это обязательный целевой взнос, который уже не носит индивидуально безвозмездный характер. Он взимается с организаций или физических лиц и его уплата является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Сборы по своему характеру различны. Одни имеют контрольное значение (сбор с граждан-владельцев транспортных средств), другие носят компенсационный характер (например, разовый сбор на рынках). В отдельных случаях сборы носят добровольный характер, они устанавливаются общим собранием граждан и имеют специальное значение (например, на ремонт какого-либо объекта, на установку домофона и т.д.)

Примеры сборов - лицензионные, регистрационные, за использование символики.

Пошлина – это один из видов сборов, который взимается органами государственного управления, а также судебными органами при выполнении ими соответствующих функций. Есть три группы- местные, региональные

15. При оценке налогового потенциала следует ввести в рассмотрение три основных институциональных ограничения: - совокупный объем финансовых ресурсов; - действующую систему налогообложения; - избранную налоговую политику. Количественная оценка налогового потенциала может быть дана как в абсолютном выражении, так и в виде индексов, характеризующих отношение налогового потенциала данного субъекта РФ к среднему по стране показателю. Поскольку все величины отражают потенциальные доходы, при их оценке следует учитывать параметры неиспользуемых резервов, неучтенных поступлений и потерь в результате влияния различных рискообразующих факторов. Налоговый потенциал находится в тесной взаимосвязи с другими экономическими показателями, характеризующими эффективность налоговой политики: общая налоговая нагрузка, уровень налоговой нагрузки (является качественной и количественной характеристикой) на налогоплательщиков, удельная налоговая нагрузка, уровень налогоемкости ВВП и норма налогообложения. В определениях данных понятий имеются различные подходы, но наиболее четко их можно представить как следующие. Налоговая нагрузка есть процентное отношение суммы собранных налогов к национальному доходу за данный год. Налоговая нагрузка на население характеризует степень распределения налогового давления на членов общества, так как практически все налоги на производство включаются в цену товара (кроме налога на прибыль) и в итоге ложатся на плечи конечных потребителей. Одним из важнейших макроэкономических показателей оценки налоговой системы является уровень налоговой нагрузки (давления) на налогоплательщиков. В зарубежной практике широко используются методы определения давления на экономику, при превышении которых в ней возникают те или иные негативные экономические процессы (иногда и необратимые). Количественной оценкой налогового давления является уровень изъятия доходов, превышение которого не позволяет налогоплательщикам осуществлять даже простое воспроизводство. Уровень налогового изъятия определяется размерами и остротой общехозяйственных потребностей, задачами налоговой и социальной политики государства (региона).Наиболее распространенным показателем оценки налогообложения являются уровень налогоемкости ВВП и норма налогообложения. Под налоговой емкостью (налоговое бремя, налоговый пресс) понимаются меры экономических ограничений, создаваемых отчислением средств на уплату налогов. На макроэкономическом уровне показатель налогового бремени определяется как отношение общей суммы налоговых отчислений к совокупному национальному продукту. Средний уровень налогового бремени в зарубежных странах составляет обычно 40 - 45%. В процессе формирования и реализации налоговой политики налоговый потенциал и налоговое бремя постоянно соотносятся между собой. Их соотношение дает меру самой налоговой политике, а соответственно, и способ определения ее эффективности. Однако метод научной абстракции предполагает обособление сторон взаимодействия и их первоначальное раздельное рассмотрение. Налоговое бремя формируется институтом власти. В его основе - обобществленные и получившие формальное властное признание потребности функционирования и развития общества. Экономическое содержание налогового бремени изменяется в зависимости от фаз цикла экономического развития: - в условиях кризиса (рецессии) в основе налогового бремени начинают преобладать потребности функционирования общества; мобилизованные налоговые доходы во все меньшей мере инвестируются на цели развития; возникает и усугубляется разрыв между формально вменяемым плательщикам и реально собираемым налоговым бременем; - в условиях депрессии указанный выше разрыв достигает максимума; налоговое бремя становится непомерным для доходных возможностей плательщиков; значительная часть плательщиков (прежде всего из системы малого бизнеса) уходит в "теневую" сферу деятельности; мобилизованные налоговые доходы направляются на обеспечение простейших потребностей функционирования общества (т.е. имеет место редукция экономического содержания налогового бремени); - в условиях оживления и роста в основе налогового бремени постепенно восстанавливается баланс между потребностями функционирования и потребностями развития общества; преодолевается разрыв между формально вменяемым и реально собираемым налоговым бременем; налогоплательщики, прежде действовавшие в "теневой" сфере, постепенно легитимизируются. Размеры налогового бремени постепенно приходят в соответствие с доходными возможностями плательщиков. Если соотнести размеры налогового бремени с валовым региональным продуктом (ВРП), то выявляется определенная дифференциация налоговой обремененности ВРП по регионам. Налоговое бремя регионов - субъектов РФ следует рассматривать под углом зрения налогового и бюджетного федерализма. Если исходить из того, что каждый регион - субъект РФ относительно обособлен в рамках Федерации в политическом и экономическом плане и вступает с федеральным центром в определенные финансовые отношения, то в составе налогового бремени региона - субъекта РФ целесообразно выделить две части:- внешнее (федеральное) налоговое бремя, которое условно можно рассматривать как консолидированный налоговый платеж федеральному центру;- внутреннее (собственно региональное) налоговое бремя, которое функционально нацелено на потребности региона - субъекта РФ.

16. Понятие ценной бумаги многогранно, поскольку сами экономические отношения, которые выражаются ею, очень сложны и постоянно видоизменяются и развиваются. Все это находит выражение в новых формах существования ценных бумаг. Это особая (фиктивная) форма существования капитала наряду с его существованием в рыночной, производительной и товарной формах. Суть ее состоит в том, что у владельца капитала сам капитал отсутствует, но имеются все права на него, которые и зафиксированы в форме ценной бумаги. Ценная бумага позволяет отделить собственность на капитал от самого капитала и соответственно включить последний в рыночный процесс в таких формах, в каких это необходимо для самой экономики.В связи с этим очень часто трудно дать строго научное юридическое определение ценной бумаги на все случаи. Поэтому в российском законодательстве может приводиться перечень признанных государством конкретных видов ценных бумаг, имеющихся на практике.Виды ценных бумаг устанавливаются статьей 143 Гражданского кодекса РФ, которая дает юридическое определение ценной бумаги как документа установленной формы и реквизитов, удостоверяющего имущественные права, осуществление или передача которых возможны только при его предъявлении.Данное определение отражает определенную совокупность экономических отношений, возникающих в процессе обращения ценных бумаг.Ценная бумага - это особый товар, который обращается на особом, своем собственном рынке - рынке ценных бумаг, но не имеет ни вещественной, ни денежной потребительной стоимости, т.е. не является ни физическим товаром, ни услугой. [2, С 26-27]В условиях рынка его участники вступают между собой в многочисленные отношения, в том числе по поводу передачи денег и товаров. Эти отношения определенным образом фиксируются, оформляются и закрепляются. В этом смысле ценная бумага -- это форма фиксации экономических отношений между участниками рынка, которая сама является объектом этих отношений. Заключение любой сделки или соглашения состоит в передаче или купле-продаже ценной бумаги в обмен на деньги или товар. Но ценная бумага -- это не деньги и не материальный товар. Ее ценность состоит в тех правах, которые она дает своему владельцу, обменивающему свой товар или деньги на ценную бумагу только в том случае, если он уверен, что эта бумага ничуть не хуже, чем сами деньги или товар.В расширенном понимании ценная бумага - это любой документ, который продается и покупается по соответствующей цене. Можно утверждать, что атрибутами ценной бумаги являются:

- имущественные права, отношения займа, а также некоторые

иные права и обязательства;

- способность быть объектом купли-продажи;

- переход вышеозначенных прав и обязательств, при купле-

продаже ценной бумаги;

- стоимость ценной бумаги, которая оценивается в денежном выражении.

Ценная бумага выполняет ряд общественнозначимых функций:

1) перераспределяет денежные средства между отраслями и сферами экономики, территориями и странами, группами и слоями населения, экономическими субъектами и государством и т.п;2) предоставляет определенные дополнительные права ее владельцам, помимо права на капитал. Например, право на участие в управлении, на получение информации, на первоочередность в определенных ситуациях и т.п.;3) обеспечивает получение дохода на капитал и (или) возврат самого капитала.Ценная бумага обладает рядом свойств, которые сближают ее с деньгами. Главное свойство -- это возможность обмена на деньги в различных формах (путем погашения, купли-продажи, возврата эмитенту, переуступки и т.д.). Она может использоваться в расчетах, быть предметом залога, храниться в течение ряда лет или бессрочно, передаваться по наследству, служить подарком и участвовать в других актах гражданского оборота.Первоначально все ценные бумаги выпускались только в документарной форме, т.е. в виде специальных бумажных бланков, откуда и произошло их название. Однако развитие рыночных отношений в последние десятилетия привело к появлению новой формы существования ценной бумаги -- бездокументарной. Такой переход связан с тем, что:1) количество обращающихся ценных бумаг, прежде всего акций и облигаций, нарастает;2) многие права, которые закрепляются за владельцами ценной бумаги, могут быть реализованы безотносительно к ее форме. Например, выплата дохода по ценной бумаге, купля-продажа ценной бумаги могут производиться без ее наличия в качестве материального носителя этих прав;3) бездокументарная форма ценной бумаги может ускорять, упрощать и удешевлять ее обращение в части расчетов, передачи от одного владельца к другому, хранения, учета и налогообложения;4) бездокументарная форма тесно связана со структурными изменениями на рынке ценных бумаг (в частности, с увеличением числа именных ценных бумаг и снижением доли предъявительских).Ценным бумагам присуща строгая формализация: для каждой ценной бумаги законодательно устанавливаются перечень удостоверяемых ею прав, обязательные реквизиты, форма ценной бумаги и иные требования. Как указывается в ст.144 ГК РФ, “отсутствие обязательных рек-визитов ценной бумаги или несоответствие ценной бумаги установленной для нее форме влечен ее ничтожность”. Данная норма ограничивает возможность появления на рынке ценных бумаг разного рода суррогатов. Все ценные бумаги можно подразделить на два типа - эмиссионные и неэмиссионные.Эмиссионная ценная бумага характеризуется одновременно следующими признаками:

- закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных законом формы и порядка;

- размещается выпусками;

- имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.Типичными представителями эмиссионных ценных бумаг служат акции и облигации, инвестиционные паи. Они характеризуются следующими параметрами:

* закрепляют совокупность имущественных и неимущественных прав;

* размещаются выпусками;

* имеют равные объемы, и сроки реализации прав внутри одного выпуска вне зависимости от времени приобретения ценных бумаг.Неэмиссионные ценные бумаги не обладают совокупностью указанных трех признаков. К неэмиссионным ценным бумагам можно отнести депозитные и сберегательные сертификаты, векселя, чеки.В зависимости от того, в какой форме инвестор предоставляет капитал эмитенту и как эти средства отражаются в имущественном комплексе предприятия, различают долевые и долговые ценные бумаги.Долевая ценная бумага закрепляет права владельца на часть имущества, подтверждает участие владельца в формировании уставного капитала, дает право на получение части прибыли и на участие в управлении предприятием. К ним относят акции, сертификаты акций, инвестиционные паи.Долговая ценная бумага отражает отношения займа между ее владельцем и эмитентом, который обязуется ее выкупить в установленный срок и выплатить определенный процент. К долговым ценным бумагам относят облигации, которые могут быть:

* государственными ценными бумагами, которые выпускаются Правительством РФ;

* муниципальными ценными бумагами, которые выпускаются местными органами власти;

* корпоративными ценными бумагами, которые выпускают предприятия бизнеса.

По реализации прав закрепленных ценной бумагой различают:

* предъявительские ценные бумаги

* именные ценные бумаги

* ордерные ценные бумаги

В именной ценной бумаге на ее бланке и (или) в реестре собственников зафиксировано имя владельца. В предъявительской ценной бумаге имя владельца не фиксируется непосредственно на ней самой, а ее обращение не нуждается ни в какой регистрации. По ордерной ценной бумаге права принадлежат названному в ней лицу, осуществляющему эти права или назначающему своим распоряжением другое правомочное лицо.С точки зрения участников рынка, предъявительская ценная бумага имеет существенные преимущества, перед именной, так как процесс перехода прав на капитал совершается сразу же путем перехода ценной бумаги от ее владельца к покупателю. Кроме затрат на погашение такой ценной бумаги, ее обращение почти не требует каких-либо других расходов от участников рынка. В этом смысле на первом этапе развития рынка выпуск предъявительских ценных бумаг в документарной форме -- самый быстрый, дешевый и легкий путь формирования рынка.Именная ценная бумага в отличие от предъявительской обладает двумя важными свойствами: 1) ее владелец всегда известен; 2) все операции с этой бумагой доступны для контроля и налогообложения со стороны государства, так как подлежат регистрации. Поэтому в развитом рынке имеется тенденция к увеличению выпуска именных бумаг, так как в этом заинтересованы, с одной стороны, эмитенты, ибо это позволяет осуществлять передачу прав собственности, а с другой -- государство, так как оно расширяет свою налогооблагаемую базу

17. Существующие в современной мировой практике ценные бумаги делятся на два больших класса: 1) основные и 2) производные ценные бумаги. Основные ценные бумаги - это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив (товар, деньги и др.). Они основаны на любых активах, в число которых не входят сами ценные бумаги (акции, облигации, векселя, закладные и т.п.).

Основные ценные бумаги можно разбить на две подгруппы:

1. Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги.

2. Вторичные ценные бумаги выпускаются на основе первичных ценных бумаг, это ценные бумаги на сами ценные бумаги.Производные ценные бумаги выпускаются на базе основных ценных бумаг (варранты, депозитарные расписки и т.п.) или в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива (фьючерсные контракты, опционы и т.п.). [3, С 17]Признаки ценных бумаг. Каждый вид ценных бумаг представляет собой определенную их совокупность, для которой все признаки, присущие ценным бумагам, являются общими.

Дляценной бумаги характерен определенный набор признаков:

* срок существования ценной бумаги -- время выпуска в обращение, на какой период обращения или бессрочно;

* форма существования -- документарная или бездокументарная,

* национальная принадлежность -- отечественная или иностранная;

* территориальная принадлежность -- регион страны, в котором выпущена данная ценная бумага;

* тип актива, лежащего в основе ценной бумаги, или ее исходная основа (товары, деньги, совокупные активы и другие);

* порядок владения -- ценная бумага на предъявителя или на конкретное лицо (юридическое, физическое);

* форма выпуска -- эмиссионная, т.е. выпускаемая отдельными сериями, внутри которых все ценные бумаги совершенно одинаковы по своим характеристикам, или неэмиссионная (индивидуальная);

* форма собственности и вид элемента;

* характер обращаемости -- свободно обращается на рынке или есть ограничения; экономическая сущность с точки зрения вида прав, которые предоставляет ценная бумага;

* уровень риска -- высокий, низкий и т.п.;

* наличие дохода -- выплачивается по ценной бумаге какой-то доход или нет;

* в форма вложения средств -- инвестирующая деньги в долг или для приобретения прав собственности.

Основные виды ценных бумаг. 1. Акции -- это один из основных видов ценных бумаг. Назначение рынка акций состоит в том, чтобы собрать воедино сбережения и относительно мелкие капиталы для формирования крупного денежного капитала и финансирования производства, приносящего прибыль. Акция выражает отношение собственности, совладения предприятием, находящимся в акционерной форме. Доход по акциям выплачивается в виде дивиденда, который может получить акционер за счет части чистой прибыли текущего года акционерного общества, распределяемой между держателями акций в виде определенной доли от их номинальной стоимости.Тем самым акция -- это эмиссионная ценная бумага, закрепляющая права держателя на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении и на часть имущества, оставшегося после его ликвидации.По форме присвоения дохода различают 1) обыкновенные акции и 2) привилегированные акции.Обыкновенная акция дает право держателю на долю в уставном фонде общества, на участие и управлении обществом путем голосования при принятии решений общим собранием акционеров, на получение доли прибыли от деятельности общества после выплаты держателям привилегированных акций.Держатель привилегированных акций имеет преимущество перед держателем обыкновенных акций при распределении дивидендов и имущества общества в случае его ликвидации. В отличие от обыкновенных акций, дивиденд по привилегированным обычно устанавливается по фиксированной ставке. Дивиденды по привилегированным акциям, как правило, выплачиваются до выплаты дивидендов по обыкновенным акциям. Держатели привилегированных акций имеют преимущественное право на определенную долю активов общества при его ликвидации и, как правило, не имеют преимущественных прав на покупку акций нового выпуска и права голоса. Эти акции дают право голоса, только в том случае, если дивиденды на них не объявлялись определенное число раз.Для принятия инвестиционных решений в процессе анализа рынка ценных бумаг используются различные стоимостные оценки акций. В практической деятельности различают следующие их виды:1) номинальная стоимость,2) бухгалтерская стоимость,3) рыночная стоимость.

18. Привилегированные акции

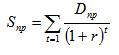

Привилегированными акциями называются акции, по которым, как правило, предусмотрена регулярная выплата фиксированных дивидендов (усмотрению совета директоров компании). Привилегированные акции обладают преимуществами по сравнению с обыкновенными акциями относительно выплаты дивидендов и предъявлении требований на активы.Для привилегированных акций не предусматривается какой – заранее объявляемый срок погашения. Учитывая фиксированную природу выплат по таким акциям, можно отметить, что эти ценные бумаги похожи на облигации, не имеющие конечного срока погашения. Таким образом, при оценке действительной стоимости привилегированных акций целесообразно использовать тот же общий подход, что и к определению стоимости бессрочных облигаций. Следовательно, действительная стоимость привилегированной акции находится из уравнения:

где Dt – заранее объявленная величина ежегодных дивидендов на одну привилегированную акцию.

Обыкновенные акции

Обыкновенными акциями называются ценные бумаги, которые предоставляют инвестору права на определенную долю собственности (риска) в компании.Методы определения действительной стоимости акции и прогнозирования ее рыночной стоимости базируются на двух принципиально различных подходах: фундаментальном и техническом. При этом следует иметь в виду: если фундаментальный анализ пригоден для всех акций, то технический только для ликвидных (активно обращаются на фондовом рынке).

Фундаментальный анализ основан на интерпретации показателей деятельности компании во внешней среде (и политическая ситуация, законодательство, конъюнктура рынка и др.). Он обычно состоит из двух стадий:

- анализ общей ситуации в стране, отрасли или регионе

- анализ отдельной компании, ее финансового положения и результатов деятельности на рынке

Заключительный раздел фундаментального анализа устанавливает состоятельность эмитента в выпуске обыкновенных акций.Технический анализ связан с изучением динамики рыночных цен на соответствующие акции, объемов их продаж, спрэдов, степени риска и других рыночных индикаторов. Далее на основе графиков и диаграмм делается прогноз цен на акции, обращающиеся на фондовых биржах.Важнейшими показателями, которые рассматриваются в ходе фундаментального анализа, являются:

- финансово – положение компании в последние годы;

- перспективы развития;

- инвестиционная политика;

- организационно – условия;

- валовой доход компании, его динамика и структура;

- дивидендная политика;

- денежные потоки, их динамика;

- состояние оборудования, его структура;

На практике используются два взаимодополняющих подхода к оценке действительной стоимости акций, основывающихся на двух методах анализа:

- техническом (акций, имеющих рыночные котировки)

- фундаментальном (всех остальных акций)

Действительная стоимость обыкновенной акции определяется как цена, по которой она может быть продана в результате добровольного соглашения между покупателем и продавцом при условиях, что сделка не должна осуществляться в срочном порядке, а обе стороны (и продавец) компетентны в вопросах оценки стоимости, не подвергаются давлению и имеют достаточно полную и достоверную информацию об объекте купли – продажи.

- обеспеченность запасами;

- величина и состояние задолженности;

- качество управления.

Теория, в соответствии с которой выполняется оценка обыкновенных акций, за последние два десятилетия претерпела существенные изменения. Эта теория характеризуется наличием в ней глубоких противоречий, и ни один метод оценки обыкновенных акций до сих пор не получил всеобщего признания. Различные подходы и методы оценки действительной стоимости акции базируются на анализе активов компании, денежных потоков и прогнозируемых доходов. Каждая концепция оценки стоимости используется для решения конкретных задач, и с каждой из них связан отдельный вид стоимости акции:1. Балансовая стоимость акции определяется стоимостью чистых активов компании, деленной на количество акций. Эта стоимость играет важную роль в процессе объединения или слияния компаний, когда для оценки нужен сопоставимый базис, например, в нефтяных компаниях при выпуске единой акции. В развитых странах компании оцениваются в несколько раз выше, чем их бухгалтерская стоимость. В России при оценке компаний бухгалтерская стоимость часто выступает на первый план, что связано с отсутствием объективной информации для использования других методов.Балансовые методы в современной отечественной практике являются наиболее распространенным видом оценки акций. Значение балансовой стоимости появляется в результате применения обязательных учетных принципов и нормативных документов для распределения первоначальной стоимости приобретения отдельных видов активов на протяжении установленного периода их полезного использования. Высоколиквидные акции (обращающиеся на фондовом рынке) обычно оцениваются по рыночной стоимости. Однако число акций, к которым может быть применен такой подход, невелико (рядка 10-20), что составляет ничтожно малую часть от общего количества зарегистрированных в России акций.Ликвидационная стоимость акции рассчитывается также балансовым методом. В качестве ее оценки обычно рассматривается ликвидационная стоимость компании, взятая в расчете на одну акцию. Ликвидационная стоимость представляет собой величину средств, приходящихся на одну акцию, которая может быть получена после реализации всех активов компании и покрытия ее обязательств. Эта величина представляет собой ту сумму денежных средств, которая может быть выручена в случае ликвидации компании, распродажи ее активов и погашения обязательств, а затем распределена между акционерами. Как правило, ликвидационная стоимость является нижней границей рыночной стоимости акции. Логика при этом такова: в случае падения рыночной цены акции ниже2. Стоимость, определяемая с помощью балансового множителя, используется при внутриотраслевой оценке стоимости акций однородных компаний, когда существует достаточно стабильное и надежное соотношение между их рыночной и балансовой стоимостями (множитель). Балансовый множитель становится более надежным инструментом оценки, если учитывается структура капитала. Надежность оценки снижается по мере увеличения доли заемных средств компании.3. Скорректированная балансовая стоимость, часто называемая оценочной или ликвидационной, определяется суммированием рыночных стоимостей отдельных видов активов, например основных фондов, готовой продукции, незавершенного производства и др. Это суммирование происходит по рыночной цене активов с учетом их износа, ликвидационных издержек, дисконтирования стоимостей на время продажи активов и т.д.4. Стоимость на основе дисконтирования дивидендов определяется для оценки будущей цены акций при их продаже. Обычно она используется инвесторами при формировании портфелей ценных бумаг.5. Стоимость на основе дисконтирования денежных потоков считается одним из наиболее надежных и сложных показателей среди совокупности всех методов оценки.Основная трудность использования соответствующей концепции связана с прогнозированием денежных потоков в условиях неопределенности внешней среды, что влияет на выбор ставки дисконтирования и, тем самым, на реальную величину будущих поступлений.6. Стоимость на основе капитализации денежных потоков используется для сопоставления стоимости и цен на акции при структурных изменениях, например, при поглощении или слиянии компаний. При этом требуется обосновать степень идентичности и сопоставимости компаний даже одной отрасли посредством анализа активов, денежных потоков, доходов, балансовой и ликвидационной стоимости.Фундаментальный анализ основан на интерпретации показателей деятельности компании – во внешней экономической среде.Технический анализ связан с изучением динамики рыночных цен на акции, а также объемов их продаж, спрэдов, степени риска и других рыночных индикаторов.7. Стоимость, определяемая на основе капитализации чистой прибыли, является одной из основных оценочных характеристик акций компании и определяется отношением ее рыночной капитализации к чистой прибыли. Этот показатель свидетельствует о том, какую сумму инвестор готов заплатить за один рубль чистой прибыли компании, выплачиваемый в качестве дохода держателю обыкновенной акции, находящейся в обращении.

19. Важнейшим моментом в оценке любого финансового инструмента является соотношение между ожидаемым доходом и степенью риска. Степень риска обычно прямо пропорциональна ожидаемой доходности инвестиций.

К наиболее характерным видам рисков, присущих ценным бумагам, относятся:

1. Риск неплатежа, то есть невыполнение условий обязательств, например неуплата заемщиком суммы долга или процентов по нему. Чем больше риск неплатежа, тем больше и ожидаемая в качестве компенсации премия за риск, тем больший (при прочих равных условиях) ожидаемый доход инвестора. Государственные ценные бумаги обычно рассматриваются как свободные от риска, поэтому они берутся за основу при оценке других ценных бумаг. В западной практике обычно инвестор анализирует степень риска с помощью рейтингов надежности, определяемых специальными агентствами.

2. Риск ликвидности, или способность обратить ценную бумагу в наличные деньги в короткое время без значительных ценовых уступок. Чем ниже ликвидность, тем большим должен быть уровень дохода по ценной бумаге.

3. Риск периода погашения. Обычно чем больше срок погашения, тем больше риск колебаний рыночной стоимости ценной бумаги. Поэтому инвесторам необходима премия за риск, чтобы побудить их покупать долгосрочные ценные бумаги.

К другим факторам, влияющим на ожидаемую доходность ценных бумаг, можно отнести налогообложение и уровень инфляции. Так, значительное давление оказывают инфляционные ожидания. Считается, что номинальная процентная ставка по ценным бумагам включает премию за инфляцию. Эта зависимость имеет место, если темпы изменения номинальной процентной ставки соответствуют уровню инфляции. Однако в условиях нестабильной экономики взаимосвязь между инфляцией и процентными ставками также может изменяться во времени.

Итак, доходность инвестиций в различные финансовые инструменты зависит от степени риска неплатежа, ликвидности, срока погашения, рисков налогообложения, а также инфляционных ожиданий.

Выбирая возможные направления вложения средств в ценные бумаги, инвестор ориентируется прежде всего на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг зависит от текущей доходности по безрисковым инвестициям (например по государственным облигациям) и нормы премии за возможные риски. В таблице приведено соотношение нормы текущей доходности и уровня риска по отдельным видам ценных бумаг США. Первые два показателя определяют норму текущей доходности по “безрисковым финансовым инвестициям”, которую можно рассматривать как основу при последующей дифференциации этого показателя для других видов ценных бумаг.

Степень дифференциации нормы текущей доходности по отдельным финансовым инструментам в конечном счете зависит от уровня риска. Принято выделять два типа рисков: систематический и несистематический.

Систематический риск определяется глобальными обстоятельствами, не зависящими от инвестора и эмитента. К таким обстоятельствам можно отнести политические события на уровне страны и на международном уровне, изменения законодательства, экономические реформы и т. д.

Несистематический риск определяется факторами, связанными с деятельностью предприятия-эмитента и изменениями рыночной конъюнктуры. Несистематический риск можно уменьшить путем диверсификации портфеля; систематический же риск путем диверсификации уменьшить нельзя.

Риск потери капитала оценивается как более значительный, чем риск потери дохода от инвестиций. Поэтому общий уровень риска по правительственным облигациям, облигациям типа ААА (надежных эмитентов, с наивысшими инвестиционными качествами) оценивается преимущественно по риску потери капитала. И средняя норма текущей доходности для подобных бумаг относительно невысока по сравнению с инвестициями в обыкновенные акции типа С (спекулятивные, с низшими инвестиционными качествами), где риск потери капитала достаточно высокий, но и средняя норма текущей доходности также высока.

20. Инвестиционная привлекательность ценных бумаг оценивается по определенному набору критериальных показателей, которые позволяют выявить их приемлемость для инвестирования и сравнить с альтернативными вариантами.Инвестиционные качества ценных бумаг определяются их соответствием тем целям, которые ставит перед собой инвестор. Бумаги приобретаются ради получения дохода, извлекаемого в той или иной форме. Если оставить в стороне контроль над компанией, который может обеспечиваться пакетом акций определенного размера, доходность бумаг зависит от размеров выплат по ней и ростом её курсовой цены. С другой стороны, получаемый по ценной бумаге доход всегда сопряжен с риском - доход может быть получен в размерах менее ожидаемого, не получен вовсе, более того, могут быть утрачены и вложенные денежные средства. Имеющиеся у инвестора ценные могут с большей или меньшей легкостью быть обращены в деньги - это зависит от степени ликвидности бумаг. В результате инвестиционные качества бумаг определяются сочетанием трех параметров: доходность; надежность; ликвидность.Особое внимание также уделяется деловым качествам, репутации эмитента, его специализации и перспективности бизнеса, которым он занимается.Рассмотрим такие важные качества ценных бумаг, как надежность и ликвидность, доходность (последние характеристики находятся в обратно пропорциональной зависимости: чем выше ликвидность ценной бумаги, тем меньше ее доходность).Доход можно определить как регулярный приток денежных средств для покрытия расходов. Этот денежный поток обычно имеет форму процентов (от облигаций) или дивидендов (от акций), но также доход может быть получен от капитала в случае ликвидации. Прирост капитала может быть определен как увеличение цены через повышение стоимости акционерного или через непрерывное реинвестирование сложных процентов.Доходность ценной бумаги определяется как процентное отношение полученного по ней дохода плюс-минус изменение курсовой цены за период держания её инвестором к затратам на её покупку, приведенное к годовому исчислению. Расчет доходности по данной формуле не совсем точен, поскольку он не учитывает возможность реинвестирования дохода за рассматриваемый период. Уточненный расчет доходности предполагает учет сложного процента. Приведенная формула позволяет понять смысл расчета доходности, более точные расчеты осуществляются с учетом специфики выпуска, погашения и выплаты дохода применительно к каждой конкретной ценной бумаге.Приведение доходности к годовому исчислению необходимо для сопоставления альтернативных вариантов вложения средств с различными периодами обращения. Важным моментом также является то, что расчет доходности всегда осуществляется в текущий момент, по действующим курсовым ценам, поскольку это необходимо для принятия текущих решений, соответственно, рост курсовой цены понижает доходность бумаги, хотя для её держателя он означает рост доходности по отношению к ранее совершенной сделке. В общих чертах, инвестиции, которые больше подходят для получения дохода, - это банковские депозиты и инструменты денежного рынка, облигации с высоким купоном, долевые инструменты с высоким доходом.Надежность ценных бумаг -- один из основных показателей, характеризующих качество ценных бумаг; означает способность ценных бумаг сохранять свою рыночную стоимость при изменении конъюнктуры рынка ссудных капиталов.Надежность ценной бумаги находится в обратном отношении к её доходности. Чем выше надежность бумаги, тем меньше выплачиваемый по ней доход и наоборот, повышенный риск, связанный с вложением средств в данный вид бумаг должен компенсироваться повышенной доходностью. Это общее правило вытекает не только из нежелания эмитентов платить повышенный доход по надежным обязательствам, оно устанавливается рынком. Если оценка инвесторами надежности данной бумаги возрастает, возрастает и количество желающих приобрести ее при данном уровне доходности. Результатом этого становится рост цен на бумаги, а, как следствие, снижение доходности. Обратный процесс происходит при оценке риска вложений в данный вид бумаг как растущего. Абсолютно надежная бумага не приносит своему владельцу никакого дохода, и наоборот, максимальную доходность обеспечивают наименее надежные бумаги.Надежность ценных бумаг - это, в первую очередь, надежность эмитента ценных бумаг, характеризуемая показателями его финансового состояния, рассчитываемых на основе данных бухгалтерского баланса.Все эти показатели распределяются на три группы:1. Характеризующие надежность предприятия в целом;2. Характеризующие надежность эмитента с точки зрения возврата вложенных инвестором в ценные бумаги средств (показатели балансовой стоимости ценных бумаг);3. Характеризующие надежность, эмитента с точки зрения возможности получения инвестором дохода по ценным бумагам.

21. Кредит -- это система экономических отношений в связи с передачей от одного собственника другому во временное пользование ценностей в любой форме (товарной, денежной, нематериальной) на условиях возвратности, срочности, платности. Кредит -- это товар продаваемый за специфическую цену, -- ссудный процент и на специфических условиях -- на срок, с возвратом. В основе процедур оценки кредитных рисков лежат следующие понятия:вероятность дефолта - вероятность, с которой дебитор в течение некоторого срока может оказаться в состоянии неплатежеспособности;кредитный рейтинг - классификация дебиторов организации, контрагентов эмитентов ценных бумаг или операций с точки зрения их кредитной надежности;кредитная миграция - изменение кредитного рейтинга дебитора, контрагента, эмитента, операции;сумма, подверженная кредитному риску - общий объем обязательств дебитора, контрагента перед организацией, сумма вложений в ценные бумаги эмитента и т.д.;уровень потерь в случае дефолта - доля от суммы, подверженной кредитному риску, которая может быть потеряна в случае дефолта.Срочность кредитования -- это естественная форма обеспечения возвратности кредита. Она означает, что ссуда должна быть не просто возвращена, а возвращена в строго оговоренный в кредитном соглашении срок. Для этого в кредитном соглашении подробно разрабатывается график погашения кредита. Структура кредита включает: кредитора, заемщика и ссуженную стоимость,поэтому формы кредита можно рассматривать в зависимости от характера:

. ссуженной стоимости;

. кредитора и заемщика;

. целевых потребностей заемщика.

. другие формы кредита

В зависимости от ссуженной стоимости целесообразно различать формы

кредита:

o товарную

o денежную

o смешанную (товарно-денежную) Товарная форма кредита - исторически предшествует денежной форме.Первыми кредиторами были субъекты, обладающие излишками предметовпотребления. В поздней истории известны случаи кредитованияземлевладельцами крестьян в форме зерна, других сельскохозяйственныхпродуктов до сбора нового урожая.В зависимости от того, кто в кредитной сделке является кредитором,выделяются следующие формы кредита: o банковская o хозяйственная (коммерческая) o государственная o международная o гражданская (частная, личная).22. Показатели качества - это количественно или качественно установленные конкретные требования к характеристикам (свойствам) объекта, дающие возможность их реализации и проверки.

Специалисты выделяют шесть основных групп показателей качества:

1. Показатели качества по отношению к свойствам продукции (назначения, надежности, технологичности, эргономические, эстетические, стандартизации, патентно-правовые, экономические).

2. Показатели качества по количеству отражаемых свойств (единичные, комплексные).

3. Показатели качества по методу определения (инструментальные, расчетные, статистические, органолептические, экспертные, социологические, комбинированные).

4. Показатели качества по стадиям определения (проектные, производственные, эксплуатационные, прогнозируемые).

5. Показатели качества по размерности отражаемых величин (абсолютные, приведенные, безразмерные).

6. Показатели качества по значимости при оценке (основные, дополнительные).

| К методам оценки качества относятся: 1) измерительный, основанный на использовании средств измерений. Различают автоматизированные, механизированные и ручные методы измерения. 2) расчетный, заключающийся в вычислениях по значениям параметров продукции, найденным другими методами. 3) статистический, использующий правила прикладной статистики и основанный на подсчете числа событий или объектов. 4) органолептический, основанный на анализе восприятия продукции органами чувств без применения технических измерительных средств. 5) экспертный, учитывающий мнение о продукте группы специалистов-экспертов. Экспертный метод базируется на применении шкал (уровней, порядка или отношений). 6) социологический, основанный на сборе и анализе мнений потребителей данной продукции 7) комбинированный, включающий несколько методов определения показателей качества. Основными методами измерения и оценки качества являются инструментальный и экспертный. Перечисленные показатели качества и методы их измерения, в основном, относятся к производству.Для комплексной оценки эффективной работы организации необходимо определить не только показатели качества производимой продукции, но и установить критерии качества для всех направлений деятельности организации, включая маркетинг, снабжение и сбыт, бухучет и финансы, общий менеджмент, мотивацию и обучение персонала. |

Биржа - регулярно функционирующий организационно-оформленный оптовый рынок однородных товаров, на котором заключаются сделки купли-продажи крупных партий товаров; учреждение в котором осуществляется купля-продажа ценных бумаг, валюты или товаров, продающихся по стандартам или образцам. Биржа играет роль посредника в процессе организации горизонтальных хозяйственных связей и способствует формированию оптовых рыночных цен посредством биржевых торгов. Особенностью биржевой торговли является то, что сделки совершаются всегда в одном и том же месте, в строго отведенное время (биржевой сеанс или биржевая сессия) и по четко установленным правилам, обязательным для всех участников.

Фондовая биржа - постоянно действующий рынок, на котором покупаются и продаются ценные бумаги. На фондовой бирже мобилизуются средства для долгосрочных инвестиций в экономику и для финансирования государственных программ, происходит купля-продажа акций, облигаций акционерных компаний, облигаций государственных займов.

Основные функции биржи:

создание постоянно действующего рынка;

регулярное определение цен и котировок;

распространение максимально достоверной информации о товарах и финансовых инструментах, обращающихся на биржевом рынке;

поддержание профессионализма торговых и финансовых посредников;

индикация состояния экономики, ее товарных сегментов и финансовых рынков.

В процессе своей деятельности биржи получают прибыль. Это и является их основной целью на рынке: прибыль для самой себя и прибыль для своих клиентов. Основным источником биржевой прибыли является прибыль:

от долгосрочного повышения курса цен на бирже — как разница между более высоким курсом продажи и более низким курсом покупки товаров, ценных бумаг и других финансовых инструментов;

от долгосрочных инвестиций в ценные бумаги с перспективой повышения котировок и с последующей реализацией;

по арбитражным биржевым операциям, при которых используются ценовые различия, существующие на различных рынках (рыночных сегментах), с целью извлечения прибыли на базе одновременной покупки товаров, валюты, ценных бумаг по более низким ценам и их продажи по более высоким ценам на других рыночных сегментах. Сюда же включается и так называемая прибыль «процентный арбитраж», которая строится на различиях в ставке доходности, существующей на разных финансовых рынках;

от проведения спекулятивных стратегий на бирже. В данном случае прибыль сформируется за счет преимущественно краткосрочных изменений курсов ценных бумаг в зависимости от экономической конъюнктуры, уровня странового и валютного рисков, финансовой устойчивости эмитента и других факторов, оказывающих влияние на соотношение спроса и предложения на фондовом рынке;

от предоставления участникам фондового рынка различных услуг.

К биржевым услугам относятся продажа неконфнденциальной информации, технологий, учебных программ и т.д.

24. страховой рынок — часть финансового рынка, на котором предлагаются услуги по страхованию. Услуги по страхованию на данном рынке предлагают страховые компании. Одним из важнейших принципов организации страхового рынка является обеспечение справедливой конкуренции страховых компаний. В Российской Федерации действует специальный закон «О защите конкуренции», который устанавливает критерии справедливой конкуренции на рынке страховых услуг. Важное значение для рынка страховых услуг имеет государственное регулирование страховой деятельности, которое предполагает обязательное лицензирование, контроль за обеспечением финансовой устойчивости страховых организаций. Страховой случай — событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам. Страховой риск — это событие, наступление которого не определено во времени и в пространстве, независимое от волеизъявления человека, опасное и создающее вследствие этого стимул для страхования; это тот риск, который может быть оценен с точки зрения вероятности наступления страхового случая и размеров возможного ущерба. Страховой риск — понятие, имеющее несколько значений:-риск — как вероятность наступления события, находящегося вне контроля;-риск — вероятность наступления ущерба жизни, здоровью, имуществу страхователя (застрахованного) в результате страхового случая;-риск — ответственность страховщика, вид ответственности страховщика;-риск — предполагаемое событие, на случай наступления которого проводится страхование.

25. Страховой тариф - ставка страхового взноса или выраженный в рублях страховой взнос (страховая премия), уплачиваемые с единицы страховой суммы, равной, как правило, 100 руб. Стоимость страховой услуги выражается в размере страхового взноса (премии), который страхователь уплачивает страховщику. По своей сути страховая премия представляет собой цену на услуги страховщика, которые он предоставляет клиенту, в случае если произойдет страховое событие. В основе расчетов страховой премии лежит тарифная ставка (страховой тариф). В ст. 11 закона "Об организации страхового дела в Российской Федерации" дано следующее определение тарифа — "страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования". Величина премии должна быть достаточна, чтобы: покрыть ожидаемые претензии в течение страхового периода; создать страховые резервы; покрыть издержки страховой компании на ведение дел; обеспечить определенный размер прибыли.Верхняя граница цены страховой услуги определяется двумя факторами: размерами спроса на нее и величиной банковского процента по вкладам. Помимо этого на размер премии влияют такие факторы как: величина и структура страхового портфеля (совокупное количество рисков, взятых на страхование), управленческие расходы (доходы, полученные от вложения временно свободных средств).Если тариф по обязательным видам страхования устанавливается централизованно в законодательном порядке, то тарифная ставка по добровольному страхованию исчисляется страховщиком самостоятельно и оказывает значительное влияние на финансовую устойчивость страховых операций. Структура полного тарифа, обычно его называют брутто-ставкой. Тариф-нетто (нетто-ставка) — часть страхового тарифа, которая направлена на формирование страховых резервов для последующих выплат по договорам страхования.В состав нетто-ставки включены рисковая ставка и рисковая надбавка. За счет рисковой ставки, которая является основой тарифа, производится формирование страховых резервов, из которых осуществляются страховые выплаты. Рисковая надбавка образует запасной фонд на случай, если фактическое количество страховых случаев превысит расчетное. Если полис включает в себя несколько различных страховых случаев, то нетто-ставка исчисляется отдельно по каждому риску. В зависимости от способа формирования страхового фонда и расчета тарифа страхование подразделяется на:рисковое — виды страховой деятельности иные, чем страхование жизни, не предусматривающие обязательств страховщика по выплате страховой суммы при окончании срока действия договора страхования, не связанные с накоплением страховой суммы в течение срока действия договора страхования.накопительное (условия страхования предусматривают выплату как при дожитии застрахованного до окончания срока страхования, так и в случае его смерти в течение срока действия договора).При расчете взноса по накопительному страхованию жизни нетто-ставка дополнительно включает в себя накопительную составляющую, за счет которой производится накопление страховой суммы, подлежащей к выплате по окончанию срока страхования. Нагрузка — часть тарифа, которая включает в себя расходы на ведение дела, расходы на создание фонда предупредительных мероприятий и прибыль страховщика от проведенной операции. Исчисление страховых тарифов осуществляется при помощи системы математических и статистических методов — актуарных расчетов. Таким образом, методика актуарных расчетов позволяет определить долю каждого страхователя в создании страхового фонда. При выборе методики расчета тарифа страховая организация опирается на вид страхового риска, срок страхования, а также на характер страховых премий и выплат. В рисковом страховании при расчете страхового тарифа учитывают следующие факторы: страховая статистика (статистика страховых случаев). Вероятность наступления страхового случая рассчитывается на основании статистических данных. Это позволяет спрогнозировать возможную сумму будущих выплат по заключенным договорам страхования; размер полученных страховых премий должен быть достаточен для формирования страховых резервов, из которых производятся страховые выплаты, а также запасных фондов на случай непредвиденных расходов; тариф должен покрывать расходы страховщика и обеспечивать прибыль. В накопительном страховании страховые тарифы строятся на основании таких показателей, как: демографическая статистика (средняя продолжительность жизни и уровень смертности). Эти показатели рассчитываются с помощью таблиц смертности. Поскольку в основе своей страхование жизни опирается на риск наступления смерти, величина страхового тарифа напрямую зависит от возраста, пола и состояния здоровья застрахованного лица; расходы страховщика; инвестиционный доход. В зависимости от уровня доходности инвестиционных инструментов находится продолжительность периода накопления необходимой страховой суммы; необходимость формирования запасных резервов страховщика. Страхование может осуществляться в коллективной и индивидуальной форме. Расчет страховой премии по договору коллективного страхования осуществляется по упрощенной схеме. В данном случае берутся усредненные данные, не учитывающие индивидуальную вероятность наступления страхового события. При расчете индивидуальных страховых взносов страховщик учитывает индивидуальную вероятность наступления страхового события.

26. Специалисты выделяют два основных показателя, характеризующих деятельность страховой компании и ее перспективы — это платежеспособность и финансовая устойчивость. Платежеспособность страховой компании представляет собой способность выполнить свои обязательства перед клиентами исходя из имеющихся у нее активов. Финансовая устойчивость (надежность) компании — это способность сохранить нормальный уровень платежеспособности при возможных внешних и внутренних неблагоприятных воздействиях на ее деятельность (например, выживет компания или нет, если вновь произойдет финансовый кризис). Первый показатель выводится на основании данных, содержащихся в типовых финансовых формах отчетности страховой компании. Второй зависит от множества факторов, которые трудно формализовать. К таким факторам относятся, например, профессионализм топ-менеджеров, маркетинговая политика компании, качество инвестиций. В странах с развитой рыночной экономикой специализированные агентства составляют соответствующие рейтинги страховых компаний, которые публикуются в открытой печати. В России такая информация является пока что недоступной для потенциальных клиентов страховых компаний из-за того, что страховщики не стремятся ее открыть. Кроме того, не сформировался еще рыночный заказ на такую информацию. У страховщиков обычно спрашивают, какой срок работы компании на страховом рынке, наличие лицензии, кто клиенты компании, учредители, какие крупные выплаты и когда она производила, какое место она занимает в публикуемых рейтингах, какой баланс компании. После ответов на эти и некоторые другие вопросы специалисты страховой компании называют условия договора страхования и надежность страховой компании. Факторы, характеризующие надежность страховой компании, можно разделить на две группы: финансовые и нефинансовые. К финансовым факторам относится уставный капитал. Согласно действующему законодательству, у страховых компаний, не занимающихся страхованием жизни, он должен превышать 25 тыс. минимальных размеров оплаты груда (МРОТ). В страховании жизни этот показатель еще выше: 35 тыс. МРОТ. С января 2000 г., когда было введено это правило, лицензий лишились сотни мелких компаний. Большой уровень уставного капитала (УК) говорит о заинтересованности владельцев бизнеса в развитии компании. При этом важнейшую роль играет отсутствие задолженности учредителей по взносам в уставный капитал, поэтому следует обращать внимание именно на оплаченный УК. Этот показатель не является принципиальным лишь для страховых компаний, входящих в государственную систему «Росгосстрах». Величина страховых резервов представляет собой расчетную сумму будущих выплат. Она отражается в пассиве компании и характеризует лучше других показателей деятельно

2015-01-07

2015-01-07 884

884