Для хеджирования своих сделок по покупке в будущем реального товара «хеджер» на опционном рынке может использовать три стратегии:

1). Покупка опциона Call.

2). Продажа опциона Put.

3). Синтетический «длинный фьючерс».

Как уже известно, покупка опциона «Call», дает «хеджеру» возможность зафиксировать для себя в будущем максимальную цену покупки актива. Эта цена будет равна сумме «страйка» и премии.

Второй вариант по продаже опциона «Put» самый худший из всех трех стратегий.

Действительно, полученная за проданный опцион премия с покупателя опциона компенсирует рост цены актива в будущем только на эту величину, а в случае снижения цены, что выгодно нашему «хеджеру», весь выигрыш достается покупателю опциона «Put». Однако на краткосрочный период, если прогноз цен предсказывает стабильность (или малую волотильность), лишняя сумма денег в виде премии не помешает.

Третья стратегия длинного «хеджера» (покупателя) – «синтетический длинный фьючерс»:

Это одновременная покупка «Call» и продажа опциона «Put».

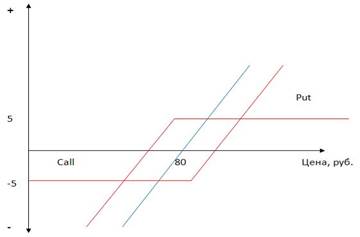

Цель этой сделки: зафиксировать при любом изменении цен актива в будущем цену «страйк» опционов, при этом минимизировать (существенно) затраты на операцию (по одному опциону «Call» заплатили премию, по другому «Put» ее вернули). Рассмотрим эту стратегию на графике с теми же опционами:

Купить: 3 К март 80 С 5 (денежный)

Продать: 3 К март 80 Р 5 (денежный)

Результирующая на этом графике один к одному напоминает нам график фьючерсной стратегии покупателя, поэтому она и называется «синтетический длинный фьючерс».

Сделаем анализ этой стратегии:

- если цена выросла (например, до 100 руб.), наш «хеджер» предъявит опцион «Call» и получит на этом рынке прибыль в размере 20 руб. (100 - 80), (помним, что затраты на премию 0).

В это же время актив, который «хеджер - покупатель» приобретает на реальном рынке стоит 100 руб. «Конечная цена» актива получается равной 80 руб.\ шт. (100 - 20).

В случае, когда цены упали (например, 60 руб.), наш «хеджер» не предъявит свои права по опциону «Call», но в это время ему предъявит свои права покупатель «Put» и получит с нашего «хеджера» сумму равную 20 руб. (80 - 60). Реальный актив будет стоить нашему «хеджеру» в 60 руб. прибавив к этой цене убытки на опционном рынке 20 руб., он получает «конечную цену» актива в 80 руб.\шт.

В заключении следует отметить, что лучшей сделкой для нашего «хеджера» является покупка опциона «Call», но она очень дорога. Более дешевая операция «синтетический длинный фьючерс», но здесь «хеджер» не получит выгоду от снижения цены актива на реальном рынке. И последняя в очередности стратегии хеджирования – продажа «Put». От снижения цены выгоды «хеджер» не получает, а рост цены компенсирует только величина премии.

2015-06-28

2015-06-28 401

401