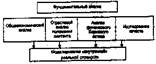

Фундаментальный анализ основывается на оценке рыночной ситуации в целом и состоит из четырех блоков (рис. 1).

Рис. 1.

С помощью фундаментального анализа делается прогноз дохода, определяющего будущую стоимость актива и, следовательно, который может повлиять на цену. На основе этого делаются рекомендации о целесообразности покупок и продаж.

Результаты фундаментального анализа становятся продуктом — товаром рынка и в форме бюллетеней, отчетов и т. д. продаются участникам биржевого торга.

Характеризуя основные направления фундаментального анализа, можно выделить:

1. Общеэкономический, или макроэкономический, анализ. Определяется социально-политический и экономический климат инвестиционной деятельности.

2.Индустриальный анализ. В результате осуществляется качественный прогноз развития отрасли.

3.Анализ конкретного эмитента. Оценка эмитента включает следующие блоки:

—анализ финансового положения компании;

—анализ состояния и перспектив развития менеджмента, организационные и коммерческие условия работы.

4. Изучение инвестиционных свойств ценных бумаг или иных финансовых активов на основе локальных.

Фундаментальный анализ предполагает, во-первых, структуризацию информационных потоков, во-вторых, обработку полученных материалов — расчет необходимых показателей, коэффициентов индикаторов и на основе этого Оценка и прогнозирование «внутренней» стоимости акции. Макроэкономический анализ в рыночной экономике — это исследование рынка, живущего по законам спроса и предложения.

Цена на фондовом рынке зависит от совокупности капиталов, инвестируемых в биржевые активы и от объема предлагаемых для продажи биржевых активов.

На втором этапе для установления приоритетов инвестирования средств большое значение имеет индустриальный анализ. Цены на большинство акций меняются вместе и в соответствии с основной рыночной тенденцией. Но при этом следует учитывать, что при падении цен наиболее сильно падает курс тех активов, которые имеют под собой слабую основу.

Наиболее важным является анализ конкретного предприятия, который предполагает изучение деятельности фирмы, оценку ее финансового состояния и положения на рынке.

Касаясь этапа фундаментального анализа, задача которого проанализировать инвестиционные качества финансовых активов и спрогнозировать цену на них, следует рассмотреть четыре основных элемента оценки:

1. Объем резервов компании служит гарантией стабильности дивидендных выплат и позволяет акционерному обществу осуществить увеличение капитала за счет присоединения резервов. Кроме того, резервы повышают ликвидную стоимость активов.

2. Финансовые операции, проводимые акционерным обществом, могли и не оказать влияние на курсы активов, однако рыночные ожидания инвесторов приводят к тому, что биржевой курс ценной бумаги приходит в движение.

3. Структура биржевого рынка данной ценной бумаги. «Узкий» рынок чутко реагирует на незначительное их количество. Цена на таком рынке управляема. «Широкий» рынок не изменят даже крупные сделки, так как подобные операции осуществляются ежедневно.

4. Доходность биржевых активов, их способность приносить прибыль от инвестируемых в нее денежных средств.

К инструментарию фундаментального анализа относится метод коэффициентов. Наиболее часто используются следующие коэффициенты:

1) коэффициент р/е ratio определяется как отношение курсовой стоимости акции к величине чистой прибыли в расчете на одну обыкновенную акцию;

2) коэффициент d/p ratio определяется как отношение дивиденда по обыкновенной акции к ее курсовой стоимости;

3) бета-коэффициент определяет влияние общей ситуации на рынке в целом на судьбу конкретной ценной бумаги. Если бета-коэффициент положителен, то эффективность данной ценной бумаги аналогична эффективности рынка.

4) К-квадрат (K-squared). Он характеризует долю риска вклада в данную ценную бумаг. Чем ближе К-квадрат к нулю, тем более независимым является поведение акции по отношению к общей тенденции рынка.

2015-06-28

2015-06-28 990

990