| р | P(L) | P(S) | G |

| 0,3 | 0,02 | 0,98 | -0,9 |

| 0,7 | 0,58 | 0,42 | 1,9 |

Теперь рассмотрим другую важную задачу. Представьте, что вы занимаетесь трейдингом и ваш начальный капитал составляет 100 долларов. Вы покупаете и продаете акции различных компаний, среди которых равновероятно встречаются компании с р = 0,7 и р = 0,3. При этом все деньги, вырученные за продажу очередных акций, вы тратите на покупку следующих, ничего не добавляя и не откладывая. Можно ли получить прибыль при такой стратегии игры? Эта задача близка к методу выбора акций при помощи лука со стрелами, когда вероятности выбора «хороших» и «плохих» компаний практически одинаковы. В таком случае надежду можно возлагать лишь на то, что обрезание потерь «стопами» поможет быстро избавиться от плохих компаний и получить прибыль от хороших. Условия выберем прежние: «стоп» составляет 1 % от стоимости акций, и вы продаете акции, получив 4% прибыли.

Анализ данной задачи аналогичен тому, который был проведен в конце раздела 5.1. Коэффициент роста К вычисляется следующим образом:

К = 1,040,02/2 0,990,98/2 1,040,58/2 0,990,42/2 = 1,008,

т. е. он больше единицы, и средняя прибыль на один трейд составляет около 0,8% (коэффициенты ½ в показателях степени возникли из-за равной вероятности выбора компаний с р = 0,3 и р = 0,7). Через 10 трейдов начальный капитал увеличится в среднем в 1,00810 = 1,083 раз, или на 8%.

Из рассмотренных примеров можно сделать простой вывод: выбирая акции даже случайным образом, можно получить прибыль, если ограничивать потери на случай падения акций, а при их росте дожидаться заметного повышения цены акций. Эта простая истина давно известна на биржах, и мы лишь математически показали, что лежит в ее основе. Но не могут ли рассмотренные модели подсказать оптимальные уровни обрезания потерь и помочь сопоставлению планируемых прибылей с потерями?

Ответ на этот вопрос зависит от распределения вероятностей роста и падения акций. Очевидно, что при растущем рынке практически для всех акций вероятность роста больше, чем вероятность падения. Акции

компаний популярной отрасли имеют большую вероятность роста, чем акции других компаний. Опытные инвесторы или трейдеры выбирают акции лучше, чем начинающие, поэтому у выбранных ими акций средние вероятности роста больше 0,5.

Математически это описывается с помощью некоторой функции распределения. Положение максимума этой функции приблизительно совпадает со средней вероятностью роста акций. Учитывая задачу этой книги, мы не будем обсуждать тонкие детали возможных типов распределения, а ограничимся одной простой моделью. Многолетние наблюдения за поведением акций показали, что цена большинства из них колеблется в некоторых пределах, но максимальная вероятность у р, близкого к 0,5. Чем больше р отличается от 0,5, тем реже встречаются такие акции. Наша модель как раз и учтет эту закономерность.

Предположим, что распределение вероятностей роста акций максимально при р = 0,5 и равно нулю при р = 0 и при р = 1. Иными словами, число акций, имеющих 50%-ную вероятность роста за день, максимально, а акций, которые будут падать или расти со 100%-ной вероятностью, не существуют. Между этими значениями функцию распределения для простоты представим линейной, и распределение будет иметь форму равнобедренного треугольника. Если рынок растет, то центр этого треугольника будет смещаться вправо, что означает, что число акций с р > 0,5 превышает число акций с р < 0,5. Треугольная форма распределения остается неизменной, а происходит небольшое его смещение вправо. При падающем рынке число падающих акций превосходит число растущих акций, и наш треугольник будет смещаться влево. Мы проведем расчеты для трех положений центра треугольника — в точках 0,4; 0,5 и 0,6. Эта же модель соответствовать и разным вероятностям выбора «хороших» акций новичками (центр распределения в точке 0,4), средним трейдером или инвестором (центр в точке 0,5) и опытными игроками (центр в точке 0,6).

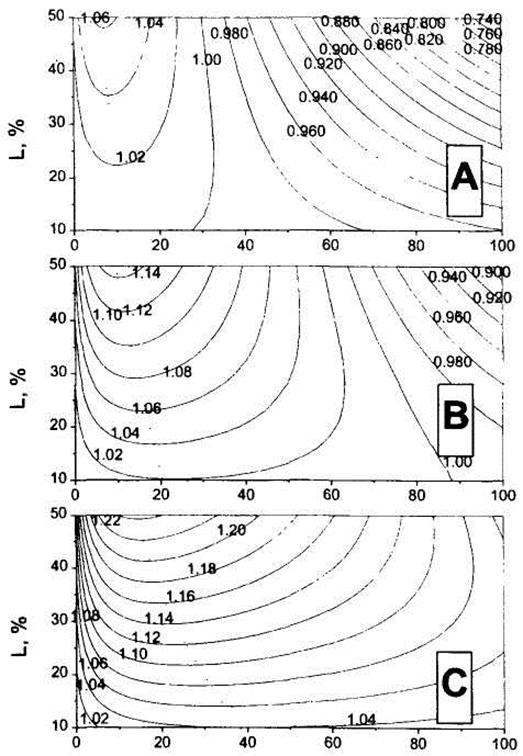

На основании предложенной модели распределений можно решать практически важную задачу: определить зависимость коэффициента роста К от значений S и L при различных распределениях. Мы рассчитали величины К при разных значениях S и L для трех различных состояний рынка. Полученные результаты приведены на рисунке 5.1 в виде контурных графиков. Точечная линия, проведенная через максимальные значения К указывает на оптимальные значения «стопов» S для различных значений L.

Анализируя данные графики, можно сделать очень важные выводы. Главный из них состоит в том, что если у акций существует распределение вероятностей их роста, то трейдер или инвестор может получить положительную прибыль, опираясь на адекватную стратегию, т.е. разумно планируя ожидаемую прибыль L и правильно расставляя «стопы» S.

S/L, %

Рис. 5.1. Зависимости коэффициента роста для одного трейда от уровня стоп-заказа S и предела L, при котором акции продаются с прибылью. А — вероятность роста выбранных акций равна 0,4; В — вероятность роста выбранных акций равна 0,5; С — вероятность роста выбранных акций равна 0,6. Эти случаи описывают падающий, стабильный или растущий рынок соответственно. Данный пример также иллюстрирует выбор акций новичками (А), инвесторами с небольшим опытом (В) и профессионалами (С)

Для падающего рынка при игре на повышение «стопы» необходимо ставить как можно ближе к текущей цене акций. Так. например, если вы решили, что акции могут вырасти на 20%, после чего вы их продадите, то «стоп» нужно ставить на уровне 10% от 20% — на уровне 2% от первоначальной цены. При нейтральном рынке «стопы» могут быть немного отодвинуты. При растущем рынке «стопы» могут составлять до 40% от величины намеченной прибыли. Таким образом, если L = 20 %, то стоп может стоять на уровне 8 % от начальной цены акций. Стратегия, в которой «стоп» S равен по величине планируемой прибыли L, самоубийственна: так, при S = L = 50 % даже при нейтральном рынке трейдер будет терять на каждом трейде около 10% капитала. Трейдинг с большими планируемыми прибылями вообще опасен, здесь особенно важен выбор «стопов»: чем больше L, тем ближе должен быть «стоп» к текущей цене.

Как уже было отмечено, такая же модель описывает и распределение выбора акций биржевыми игроками разной квалификации. Начинающие игроки чаще выбирают неудачные акции, и их единственная возможность сохранить инвестиционный капитал — расстановка очень близких «стопов». Более опытные игроки, которые выбирают акции с большей вероятностью роста, могут позволить себе поставить «стопы» подальше.

Рассмотрим еще некоторые закономерности, сопутствующие покупке акций, у которых вероятность роста р отличается от вероятности падения q. В приведенных ранее примерах мы предполагали, что дневное изменение цены акций равнялось одному доллару. А что изменится, если изменение цены за день будет меньше, например, 0,5 или 0,25 доллара? Как изменятся вероятности выигрыша и проигрыша, средняя прибыль и продолжительность одного трейда? Обозначим изменение цены за день через АХ. Результаты расчетов для различных АХ при фиксированных величинах предела L = 4 и «стопа» S = 1 показаны в таблице 5.3.

2015-06-28

2015-06-28 571

571