| Д |

авайте откроем один из замечательных справочников, выпускаемых компанией Standart & Poor's. Таких справочников три

— Standart & Poor's 500 Guide,

— Standart & Poor's Midcap 400 Guide,

— Standart & Poor's Smallcap 600 Guide.

Эти справочники охватывают 1500 компаний, которые подразделяются на три группы в зависимости от рыночной стоимости всех акций компании. В этих справочниках вы найдете многолетнюю историю прибылей компаний, объемов их продаж, долгов, наличного капитала и многое другое. Есть и другие справочники такого рода, обновляемые каждый год, чаще — в виде информационных писем, рассылаемых подписчикам. Информацию о финансовой истории компаний можно найти и в Интернете. Обычно компьютерные сервисы охватывают большее количество компаний, чем справочники, и информация там более свежая. Тут существует много возможностей, и весь вопрос в том, как

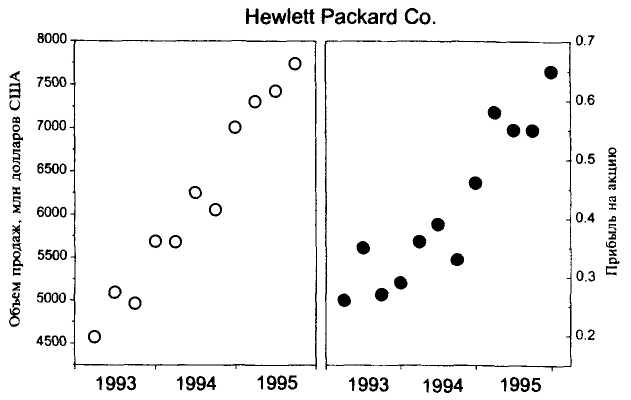

анализировать такую информацию. Рассмотрим сначала историю роста прибылей и объема продаж компаний (эти данные приводятся в справочниках поквартально). В качестве примера рассмотрим историю компании Hewlett-Packard с начала 1993 по июль 1995 года. В таблице 7.3 показаны прибыли компании в расчете на одну акцию и объемы продаж за указанный период (31 октября — конец финансового года этой компании).

Таблица 7.3.

| Период времени | Прибыль в дол. | Продажи в млрд. дол. |

| 1993, 1 квартал | 0,26 | 4,57 |

| 1993, 2 квартал | 0,35 (+34%) | 5,10 |

| 1993, 3 квартал | 0,27 (-23 %) | 4.96 |

| 1993, 4 квартал | 0,29 (+7 %) | 5,69 |

| 1994, 1 квартал | 0,36 (+24 %) | 5,68 |

| 1994, 2 квартал | 0,39 (+8 %) | 6,25 |

| 1994, 3 квартал | 0,33 (-15%) | 6,05 |

| 1994, 4 квартал | 0,46 (+39 %) | 7,00 |

| 1995, 1 квартал | 0,58 (+26 %) | 7,30 |

| 1995, 2 квартал | 0,55 (-5%) | 7.43 |

| 1995, 3 квартал | 0,55 (0%) | 7,74 |

В скобках приведены изменения прибылей за один квартал, и требуется найти среднее изменение прибылей за один год. Один из вариантов такого расчета — вычислить среднее изменение прибылей за квартал и умножить на 4. Если проделать эту операцию, то получится 38 %, и для приближенных оценок этого вполне достаточно. Иногда средний прирост прибыли вычисляют путем усреднения прибылей за каждый год, а далее сравнивают изменение прибыли от года к году и затем вычисляют среднее. В результате получается так называемое «среднее арифметическое». Многие аналитики вычисляют «среднее геометрическое». Например, в нашем случае средние квартальные прибыли за 1993, 1994 и 1995 (неполный) годы составляют 0,293; 0,385 и 0,56 доллара соответственно. Среднее геометрическое прироста годовой прибыли вычисляется как корень квадратный из прироста прибылей с 1993 по 1995 годы:

Квадратный корень возникает из-за того, что изменение прибыли от 0,293 до 0,56 произошло за два года. Это изменение можно представить как произведение двух коэффициентов, каждый из которых характеризует изменение за один год. В математике среднее от двух величин, которые умножаются друг на друга, вычисляется, как корень квадратный из их

произведения. Если бы мы рассматривали средний прирост прибыли за три года, то в уравнении возник бы кубический корень и т.д.

Среднее геометрическое довольно популярно среди аналитиков, так как оно позволяет оценивать средний прирост прибыли практически мгновенно. Однако надо помнить, что такой метод может дать огромную ошибку, если начальным (или конечным) годом расчета окажется нетипичный год, когда прибыли пострадали, например, от покупки нового бизнеса: при расчете роста прибылей такой год рассматривать не надо. Прибыли могут и резко вырасти, если в данный год компания продала часть своего имущества, — его тоже нельзя учитывать. При вычислении среднего прироста прибылей одно из правил состоит в том, что надо отбрасывать очень большие и очень маленькие числа. Например, по таблице 7.2 средняя квартальная прибыль компании Apple в 1993 году составила 0,16 доллара на акцию. Эта цифра была получена с учетом третьего квартала, когда компания объявила убытки в сумме 1,63 доллара на акцию. При анализе такие кварталы лучше отбрасывать, иначе последующие оценки скорости роста могут получиться нереальными, что и произошло в приведенном примере.

Мы уделяем так много внимания определению роста прибылей, потому что, как далее станет ясно, эти числа важно знать для выбора объектов инвестирования и оценки разумной цены акций. Есть еще много методов анализа прибылей и один из них линейная аппроксимация зависимости прибылей от времени. Предлагается описывать эту зависимость линейным уравнением

Е = A + Bt,

где Е — квартальная прибыль; t — число кварталов. В этом случае величина В является средним изменением прибыли в долларах за один квартал. Есть и такая модификация этого метода, в которой линейная аппроксимация идет с весами, т. е. предполагается, что влияние событий более близкого времени на рост прибылей существеннее, чем отдаленного. В случае линейной аппроксимации формула для вычисления среднего прироста прибыли за год приобретает вид

(DЕ/Е) = 4 В/(Е) · 100 %

(коэффициент 4 появился для пересчета из среднего квартального изменения прибыли в годовое). Однако мы считаем, что простое линейное уравнение не подходит для описания роста прибылей. Математически правильнее аппроксимировать зависимость прибылей от времени с помощью уравнения с логарифмами

lg Е = А + Bt.

Основание логарифма не имеет значения, но для конкретности рассмотрения мы будем использовать десятичные логарифмы. Если на графике

логарифма прибылей от времени точки лежат на прямой линии и наклон линии положительный (с подъемом), это означает, что рост прибылей в процентах постоянен. Если при увеличении времени точки начинают отклоняться от прямой наверх, то темпы роста прибылей увеличиваются, если вниз уменьшаются. Если наклон прямой отрицателен, то это говорит о равномерном ежеквартальном уменьшении прибылей компании. На рисунке 7.1 приведен график зависимости квартальных прибылей и объема продаж компании Hewlett Packard от времени (1993 — 1995).

Рис. 7.1. Квартальные объемы продаж и прибыли в расчете на одну акцию (в долларах США) компании Hewlett Packard за 1993 —1995 годы

Из рисунка видно, что данная компания имела в этот период стабильный рост прибылей и продаж. Величина В (наклон прямой в полулогарифмическом масштабе) может быть использована для оценки среднего роста прибылей:

(DE/Е) = 4(10B - 1) · 100%.

Естественно, если нанести на график не квартальные, а годовые прибыли компании, то коэффициент 4 не нужен. Недостатком этого метода является невозможность учета кварталов, где компания несла убытки, т.е. прибыли были меньше нуля (логарифм от отрицательного числа не существует). Если таких кварталов немного (один или два) и убытки в этих кварталах являлись нетипичными, о чем уже говорилось ранее, то эти точки можно опустить из рассмотрения. В противном случае этот метод применять не следует.

Итак, почему рост прибылей так важен для определения кандидатов на инвестирование и границ разумного изменения цен акций? Давайте рассмотрим гипотетический пример, представив некоторую компанию с отношением р/е — 40. Это означает, что при сохранении текущего уровня прибылей она сможет компенсировать стоимость своих акций через 40 лет. Конечно, это очень большая величина, и кажется, что акции такой компании покупать не надо. Но что произойдет, если прибыли будут расти со скоростью 40% в год? Предполагая для простоты цену акций неизменной, составим таблицу 7.4 изменения отношения р/е в течение нескольких лет.

2015-06-28

2015-06-28 830

830