11. Оценка результативности нейтрализации финансовых и бюджетных рисков.

12. Оценка результативности организации мониторинга финансовых и бюджетных рисков.

В общем виде под риском понимают вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом. Риск может быть определен как уровень определенной финансовой потери, выражающейся в возможности не достичь поставленной цели (а); неопределенности прогнозируемого результата (б); субъективности оценки прогнозируемого результата (в).

В первом приближении к систематизации бюджетного риска можно применить следующую примерную структуру.

· По характеру:

- функциональные (содержательные) риски, - возникающие внутри финансовых отношений;

- организационные (формальные), - возникающие в процедуре бюджетного процесса.

· По форме участия в бюджете:

- риски исполнения доходов (РИД), - возникающие при формировании доходной части бюджета;

- риски исполнения расходов (РИР), - возникающие при формировании расходной части бюджета.

· По месту возникновения:

- внешние риски, - возникающие за пределами бюджетной системы;

- внутренние, - возникающие внутри ее.

· По структуре:

- простые риски – однофакторные и инвариантные;

- сложные – многофакторные и вариативные.

· По времени действия:

- временные риски, - действующие на бюджетный план в течение одного бюджетного периода (года);

- постоянные – многолетние, циклические.

· По важности результата:

- основные риски, - влекущие за собой значительные финансовые диспропорции (дефицит, неплатежи, снижение монетизации платежей и пр.);

- второстепенные, - оказывающие меньшее воздействие.

· По уровню бюджетной системы:

- риски федерального бюджета;

- риски бюджета субъекта федерации;

- риски бюджета муниципального образования.

Многомерная система рисков позволяет проводить развернутое моделирование рисковых ситуаций. Для этого необходимо ранжировать риски по степени влияния на результат, каковым является полное соответствие итогов исполнения бюджета плановым показателям. Сама методология бюджетирования, построенная на определении движения финансовых ресурсов, предопределяет защиту от некоторых рисков. Так, например, риск исполнения обязательств по финансированию социальных услуг компенсируется формированием доходной части бюджета, а риск, образующийся у хозяйственного сектора при изъятии налогов, компенсируется социальной стабильностью в случае высокого уровня социального обслуживания, обеспеченного, в свою очередь, бюджетным финансированием.

Виды бюджетных рисков. Определить, каким образом суммируются и, возможно, компенсируются в процессе сложения отдельные виды рисков, можно только после детализации их составляющих компонентов. Множество типов и видов рисков, оказывающих влияние на итоговый (результирующий) риск, еще нуждается в исследовании и детализации. Для характеристики подхода к такому расчету ограничимся некоторыми основными видами бюджетных рисков, не располагая их пока в порядке значимости.

1. Риск, сопутствующий традиционным финансовым и хозяйственным операциям. Возникает в случае, когда бюджет принимает участие в совершении обычных сделок, например, при закупках товаров и услуг для государственных и муниципальных нужд. В данном случае распорядитель бюджета рискует так же, как любой другой участник акта купли-продажи. Кроме того, аналогичный вид риска будет сопровождать выпуск государственных или муниципальных ценных бумаг, так же, как при выпуске ценных бумаг коммерческим предприятиям, а именно: риск невозможности размещения всего объема в определенные сроки по определенной цене или трудности при погашении.

2. Риск экономического кризиса. Возникает в ситуации резкого и трудно предсказуемого изменения экономической ситуации в стране в течении бюджетного года. Такой риск может привести к значительному изменению не только отдельных показателей бюджета, но и к полной переделке всего бюджетного плана.

3. Риск инфляции. Наиболее разработанный в современной хозяйственной практике вид риска, но традиционно применяемый только в коммерческой сфере деятельности. В то же время, любые финансовые операции (в том числе бюджетное аккумулирование и распределение), должны сопровождаться оценкой такого риска. Снижение реальной стоимости будущих денежных потоков свойственно не только финансовым ресурсам коммерческой сферы, но и бюджетным ресурсам. Оценка риска инфляции при бюджетном планировании позволит обеспечить реальное наполнение объемов ассигнований в течение всего бюджетного года. Принимая во внимание, что инфляция в разной степени влияет на различные виды финансовых ресурсов, целесообразно не только учитывать данный риск в целом для бюджета, но оценивать в разрезе разделов и даже отдельных статей.

4. Риск снижения платежеспособности налогоплательщиков в течение бюджетного периода. Представляет собой последствие сокращения объема свободных денежных средств у предприятий и организаций, функционирующих на данной территории. Падение платежеспособности налогоплательщиков, как правило, постепенное и может быть спрогнозировано и учтено уже на стадии планирования бюджета. Выражается такой риск в постепенном росте задолженности платежей в бюджет. При этом сохраняется возможность резкого падения платежеспособности, вызванного целым рядом причин - от объективного сокращения производства при падении спроса до нецелевого отвлечения средств предприятиями при неэффективном менеджменте. Указанный риск нуждается в учете и оценке со стороны бюджета.

5. Риск демонетизации платежей в бюджет (считается производным от предыдущего риска). Но, на наш взгляд, в аспекте исполнения бюджета данный риск становится вполне самостоятельным. Увеличивается этот риск при развитии различных неденежных (вексельных, зачетных, налоговых и проч.) форм исполнения бюджета. Исполнение доходов и расходов бюджета в соответствии с планом в это случае затрудняется и, следовательно, становится рискованным.

6. Риск политической конъюктуры. Возникает в случае совпадения периода планирования бюджета с предвыборным периодом. Политические силы в этот момент могут использовать бюджет для демонстрации своих популистских устремлений, пропагандируя, например, рост социальных расходов. Это накладывает отпечаток на структуру бюджета и делает его исполнение рискованным.

7. Риск развития бюджетной системы. Возникает при внедрении новаций в бюджетный процесс. Любые новшества сопровождаются риском. Использование новых методик при расчете отдельных статей, новых форм исполнения бюджета или новых способов организации бюджетной системы создает ситуацию эксперимента, последствия которого могут оказаться непредсказуемыми.

8. Риск изменения правовой базы в течение бюджетного периода. Неизбежно возникает при внесении соответствующих поправок в налоговое и социальное законодательство. Эти изменения могут в равной степени сказаться на доходах и на расходах бюджета.

9. Риск ритмичности поступлений и платежей. Возникает из-за несовпадения текущих объемов платежей в бюджет и из бюджета, сказывается на образовании кассовых разрывов, что приводит к нарушению функционирования бюджетных учреждений, сокращению незащищенных расходов, кредиторской задолженности и прочим негативным последствиям.

10. Риск задержки налоговых и иных перечислений. Возникает при увеличении сроков прохождения платежных документов в банковской системе. Проведение налоговых платежей через банк, имеющий дебетовое сальдо, создает сложную ситуацию с исполнением бюджета, поскольку в этом случае налогоплательщик считается исполнившим свои обязательства перед бюджетом, а бюджет денег не получает.

11. Риск ошибки бюджетного планирования. Ошибкой планирования может стать не только техническая ошибка, но и некорректный учет любого обстоятельства, в том числе предположения о значимости и величине любого из рассматриваемых рисков.

12. Риск объективной непредсказуемости ситуации. Возникает из-за природно-естественных, экологических и иных стихийных событий, которые могут произойти в течение бюджетного периода. Снижение такого риска можно обеспечить путем заблаговременного финансирования соответствующих мероприятий по предупреждению, например, стихийных бедствий.

13. Риск активного не целевого использования средств при исполнении бюджета. Он становится высоким при возможности хищения средств в корыстных целях каким-либо участником бюджетных отношений – распорядителям бюджета, бюджетными учреждениями и иными получателями средств бюджета. Снижение этого вида риска возможно при функционировании отлаженной системы финансового контроля.

14. Риск пассивного не целевого использования. Дополняет предыдущий риск. Он представляет собой перераспределение средств между статьями без корыстного использования их в интересах отдельных лиц. Такое не целевое использование бюджетных средств создает повышенный риск при исполнении отдельных статей. Но с другой стороны, оно может стать единственным средством оперативной компенсации иных рисков, возникающих в течение бюджетного периода. Другими словами, перераспределение средств, вызванное пассивным не целевым использованием, не всегда следует считать негативным фактором.

15. Риск некомпетентности распорядителей бюджета. Он может сказаться на бюджете в случае, когда квалификация специалистов в бюджетной сфере оказывается недостаточной. Стремительное развитие бюджетной системы, прежде всего в части муниципальных бюджетов, не всегда обеспечивается параллельным увеличением профессионализма специалистов.

16. Риск структуры доходов бюджета. Является значительным фактором не только исполнения собственно бюджета, но и социально-экономического развития территории в целом. Мононалоговая база накладывает отпечаток на структуру бюджета, ритмичность платежей, объемы поступлений. Она делает бюджет зависимым от деятельности той сферы экономики, где формируется налоговая база по данному налогу. Такой крен можно наблюдать, например, в бюджетах, где приоритетным доходным источником будут рентные платежи и т.д.

17. Риск структуры расходов. Является парным к предыдущему, следовательно, последствия для бюджета территории от данного риска будут аналогичными. Традиционная структура расходов может иметь значительную долю приоритетных расходов. Текущий бюджет может развиваться в ущерб бюджету развития, и наоборот. Определенные расходы в некоторых бюджетах будут неизбежными, в то время как для прочих бюджетов такие расходы не свойственны. Это касается, например, финансирование досрочного завоза топлива и продовольствия в районы Крайнего Севера.

18. Риск несбалансированности бюджета. Постоянно возникает при исполнении бездефицитного бюджетного плана возможность получения дефицита или профицита при исполнении бюджета должна рассматриваться как рисковая. Оценка ее в таком качестве позволяет заблаговременно прогнозировать рост или сокращение кредиторской задолженности, формировать программу по оздоровлению региональных финансов.

19. Риск зависимости бюджета от внешних источников. Может быть определен, как отношение собственных источников к сумме дотаций, субвенций, трансфертов, кредитов и регулярных займов. Важность оценки такого риска обоснована не только определением зависимости собственно бюджета, но и определением возможности развития территории в целом.

20. Риск дискретности бюджетного процесса. Имеет методологический характер, заключающийся в разделении этапов планирования бюджета и отчета об исполнении. Неизбежность данного риска состоит в том, что результат каких-либо действий значительно отстоит во времени от самих действий. Это делает затруднительным оперативное определение их эффективности. Компенсация данного риска возможна путем приближения момента планирования к моменту отчета, например, при квартальной разбивке плановых бюджетных показателей.

Принимая во внимания, что набор рассмотренных выше рисков в различных бюджетных системах может быть различным, проведение их количественной и качественной оценки должно проводиться по отдельности и только затем в совокупности. Интегральная оценка имеет значение только как общий показатель, характеризующий степень приемлемой неточности при исполнении бюджета, когда фактические данные расходятся с планируемыми. Поэтому использование понятия интегрального бюджетного риска позволяет говорить только о превышении или недостижении планируемых показателей, а не о причинах, вызвавших ту или иную ситуацию. Следовательно, показатель интегрального риска (без детализации по составляющим компонентам) не может служить точным средством оценки и корректировки плана бюджета.

4.2. Инструментарий оценки риска

Сфера бюджетных финансовых отношений не получила достаточного методического и организационно-правового обеспечения в области реальной оценки и учета бюджетного риска. На сегодня практически отсутствуют современные способы расчета степени предположения о бюджетных рисках и правовая база использования результатов данной оценки при исполнении бюджета. Традиция де-факто предполагает неисполнение бюджета в полном соответствии с планом. Участники бюджетного процесса уже на стадии планирования готовы к ситуации недовыполнения или перевыполнения плановых назначений. Более того, ясны причины такого расхождения. Поэтому существенным прорывом в области бюджетного планирования должно стать нормативное закрепление понятие «бюджетный риск». Тогда неисполнение бюджета будет зависеть от уровня интегрального бюджетного риска, который будет определяться на стадии подготовки проекта бюджета и, возможно, устанавливаться в качестве норматива. Например, если принятый бюджетный план имеет уровень риска 5%, то отдельные статьи (или весь бюджет) будут иметь отклонения от плана в данных пределах.

Одна из важнейших задач бюджетного управления – минимизация риска бюджета. Поэтому важно разработать научно обоснованную методологию определения риска доходной и расходной частей бюджета с целью ее практического применения.

Для этого необходимо:

1) провести детализацию рисков бюджета в соответствии с Бюджетной классификацией Российской Федерации;

2) разработать инструментарий, позволяющий определять риск бюджета;

3) сформулировать при оценке риска различных аспектов бюджета критерии ожидаемого и неожидаемого риска;

4) сформировать критерии определения постоянной и непостоянной части риска бюджета;

5) определить показатель измерения уровня постоянного риска;

6) сформировать инструментарий для определения уровня бюджетного изменения, связанный с риском бюджета;

7) разработать инструментарий для определения суммы бюджетного изменения, связанный с риском бюджета.

Если определять риск бюджета как изменчивость (непостоянство) его исполнение в сравнении с ожидаемой величиной, то стопроцентное исполнение бюджета окажется безрисковым бюджетом, а бюджеты, исполнение которых отличаются от стопроцентного, будут рисковыми. Чем больше изменчивость бюджета, тем больше риск.

Фактическое исполнение большинства бюджетов различных уровней отличается от ожидаемого. Таким образом, фактическое исполнение бюджета можно рассматривать как случайную переменную, подчиняющуюся закону распределения вероятностей.

Понятие бюджетного риска анализируется в работах В.В.Гамукина, Н.В.Бакши, А.П.Свинцовой. Авторы определяют бюджетный риск как «факт несовпадения плана и исполнения бюджета». Авторы утверждают, что бюджетный риск связан с вероятностью неосуществления какого-либо мероприятия, с просчетами и недоучетом реальных событий в планировании. Поэтому он должен измеряться не только степенью риска – мерой вероятностного неосуществления намечаемого мероприятия или не достижения намечаемого уровня исполнения бюджета, но и абсолютной суммой избытков и потерь бюджета. Следовательно, абсолютный риск будет оцениваться в стоимостном выражении, а относительный – в процентах или индексах. Оценку бюджетного риска следует проводить путем сопоставления целого ряда показателей определения зависимостей и результативности их взаимной реакции.

Для этой цели необходимо определить типы рисков, источники и причины их возникновения, выделить субъекты, формирующие риски, выделить субъекты, которые могут компенсировать и нейтрализовать риски.

Авторы систематизируют бюджетный риск по характеру, форме участия в бюджете, месту возникновения, структуре, времени действия, важности результата, уровням бюджетной системы. В заключение авторы отмечают, что «сфера бюджетных финансовых отношений не получила достаточного методического и организационно-правового обеспечения в области реальной оценки и учета бюджетного риска», «на сегодня практически отсутствуют современные способы расчета степени предположения о бюджетных рисках и правовые базы использования результатов данной оценки при исполнении бюджета».

С учетом вышеизложенного можно дать определение риску бюджета: рискованность или риск бюджета – отклонение денежных потоков бюджета от ожидаемого их значения (их изменчивость). Целью определения риска бюджета является повышение эффективности управления бюджетами различных уровней.

Бюджетный риск в системе управления бюджетом. Способы оценки бюджетных рисков. Бюджетный процесс связан с довольно существенным риском. Важно оценить степень бюджетного риска и определить его величину.

Бюджетный риск количественно характеризуется субъективной вероятностной оценкой ожидаемой величины, наиболее вероятного максимального и минимального уровня собираемости доходов и финансирования расходов по сравнению со сметой, планом, утвержденным по бюджету ассигнований. При этом, чем больше диапазон между максимальным и минимальным значением при равной вероятности их получения, тем выше степень бюджетного риска. Степень бюджетного риска – вероятность неполного и несвоевременного получения доходов: поступления налогов и других платежей и доходов в целом и по каждому источнику, а также образование кредиторской задолженности из-за недофинансирования мероприятий в пределах утвержденных по бюджету сумм и в течение того финансового года, на который утвержден бюджет.

Неопределенность бюджета, т.е. неизвестность, вызванная политическими, экономическими и природными факторами, приводит к повышению степени бюджетного риска.

Неопределенность бюджета может быть вызвана следующими факторами:

- отсутствием информации (о налогооблагаемой базе, предоставленных льготах, сети, штатам, контингентам бюджетных учреждений и пр.);

- случайностью (в разных субъектах РФ, муниципальных образованиях исполнение доходной и расходной частей бюджета осуществляется различно, поэтому его нельзя заранее предвидеть и спрогнозировать);

- противодействием (к противодействиям можно отнести: финансовую несостоятельность организаций, рост кредиторской задолженности).

Органы государственной власти и управления должны выбирать такую стратегию, которая позволит им уменьшить степень противодействия, факторы неопределенности, что, в свою очередь, снизит и степень риска.

Неопределенность исполнения бюджета во многом определяется фактором случайности.

Располагая информацией о возможном риске бюджета, т.е. его изменчивости, органы государственной власти и управления могут принять меры по более эффективному управлению бюджетом. Определение риска бюджета позволит решить следующие задачи:

- определить величину ожидаемого исполнения бюджета с поправкой на риск;

- выявить причины риска бюджета и пути его нейтрализации;

- вынести решение о принятии или пересмотре проекта бюджета.

Одна из важнейших задач бюджетного управления – минимизация риска бюджета. Поэтому важно разработать научно обоснованную методологию определения риска доходной и расходной частей бюджета с целью ее практического применения.

Для этого необходимо:

1. провести детализацию рисков бюджета в соответствии с Бюджетной классификацией Российской Федерации;

2. разработать инструментарий, позволяющий определять риск бюджета;

3. сформулировать при оценке риска различных аспектов бюджета критерии ожидаемого и неожидаемого риска;

4. сформировать критерии определения постоянной и непостоянной части риска бюджета;

5. определить показатель измерения уровня постоянного риска;

6. сформировать инструментарий для определения уровня бюджетного изменения, связанный с риском бюджета;

7. разработать инструментарий для определения суммы бюджетного изменения, связанный с риском бюджета.

Если определять риск бюджета как изменчивость (непостоянство) его исполнение в сравнении с ожидаемой величиной, то стопроцентное исполнение бюджета окажется безрисковым бюджетом, а бюджеты, исполнение которых отличаются от стопроцентного, будут рисковыми. Чем больше изменчивость бюджета, тем больше риск.

Фактическое исполнение большинства бюджетов различных уровней отличается от ожидаемого. Таким образом, фактическое исполнение бюджета можно рассматривать как случайную переменную, подчиняющуюся закону распределения вероятностей. Распределение вероятностей характеризуется следующими статистическими показателями:

· математическим ожиданием исполнения бюджета;

· стандартным отклонением исполнения бюджета.

Распределение вероятностей – набор значений, которые может принимать случайная переменная, и вероятностей соответствующих исходов.

С учетом изложенного, предлагаем для определения рисков использовать следующий инструментарий:

1. Ожидаемое исполнение бюджета (ЕВ – expected budget) определяется по формуле

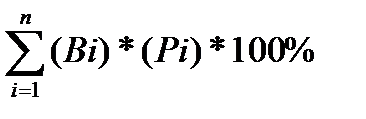

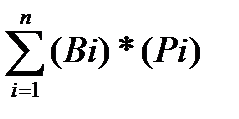

EB =

где В – i-е исполнение бюджета;

Р – его вероятностное исполнение;

n – общее число возможных вариантов исполнения бюджета.

Таким образом, ожидаемое исполнение бюджета представляет собой средневзвешенное значение возможных его величин исполнения, причем весовыми коэффициентами являются вероятности его появления. Итак, ожидаемое исполнение бюджета – средневзвешенная величина возможных значений исполнения бюджета, где весовыми коэффициентами являются вероятности их наступления.

2. Стандартное отклонение показателя исполнения бюджета (standard deviation) измеряет разброс величин. Чем больше стандартное отклонение исполнения бюджета, тем больше его изменчивость, и, следовательно, выше риск бюджета.

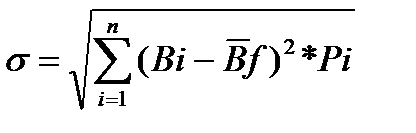

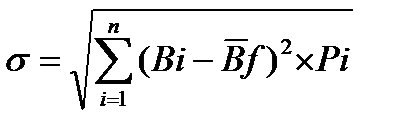

Стандартное отклонение бюджета ( ) определяется по формуле

) определяется по формуле

где Вf =  - наиболее вероятное исполнение бюджета.

- наиболее вероятное исполнение бюджета.

Квадрат стандартного отклонения  называют дисперсией (variance) распределения исполнения бюджета.

называют дисперсией (variance) распределения исполнения бюджета.

Итак, статистическая мера изменчивости распределения значений величин относительно среднего ожидаемого значения равна корню квадратному из дисперсии.

Общей мерой риска может служить размах вариации показателя исполнения бюджета, определяемый по формуле

R = B0 – Bp

где R – размах вариации;

B0 - бюджет по оптимистической оценке;

Bp – бюджет по пессимистической оценке.

Следует заметить, что значение стандартного отклонения может быть недостаточным при сравнении рисков или неопределенностей, поскольку не учитывает величину риска, «приходящегося на единицу ожидаемого исполнения бюджета». С целью определения относительного риска бюджета рассматривается коэффициент вариации (CV – coefficient of variation). Коэффициент вариации является мерой относительной дисперсии (риска), приходящейся на единицу ожидаемого исполнения бюджета. Он определяется как частное стандартного отклонения и ожидаемого показателя исполнения бюджета:

CV = (

где CV – коэффициент вариации;

Вf – вероятностное исполнение бюджета.

Чем больше СV, тем больше относительный риск бюджета.

Коэффициент вариации – относительная величина. Поэтому на размер этого коэффициента не оказывают влияние абсолютные значения изучаемого показателя. С его помощью можно сравнивать даже размах вариации признаков, выраженных в разных единицах измерения.

Коэффициент вариации может изменяться от 0 до 100%. Чем больше коэффициент, тем сильнее колеблемость. Возможна следующая качественная оценка различных значений коэффициента вариации: до 5% - низкий; 5–10% - умеренный; свыше 10% - высокий.

Таким образом, целью определения риска бюджета является повышение эффективности управления бюджетами различных уровней. Под риском бюджета следует понимать отклонение денежных потоков бюджета от ожидаемого их значения (их изменчивость). Инструментарием оценки рисков бюджета являются:

- ожидаемое исполнение бюджета;

- стандартное отклонение показателя исполнения бюджета;

- размах вариации;

- коэффициент вариации.

Пример:

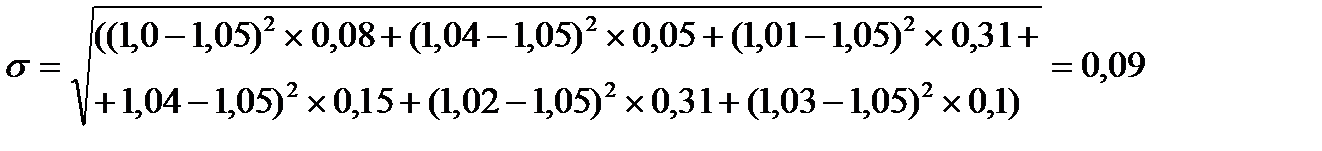

Определение риска исполнения федерального бюджета в 2010 году.

Табл.2.4. Доходы бюджета

| Всего | План | Факт | Коэффициент исполнения | Доля (%) |

| Доходы | 1,05 | 100% | ||

| Налог на прибыль | 1,00 | 8% | ||

| ЕСН | 1,04 | 5% | ||

| НДС, Акцизы | 1,01 | 31% | ||

| НДПИ | 1,04 | 16% | ||

| Таможенные пошлины | 1,02 | 31% | ||

| Прочие | 1,03 | 10% |

CV = (

CV = ( = 0,09 / 1,05 = 9%

= 0,09 / 1,05 = 9%

Риск по доходам – 9%

Исполнение бюджета по доходам– 105%

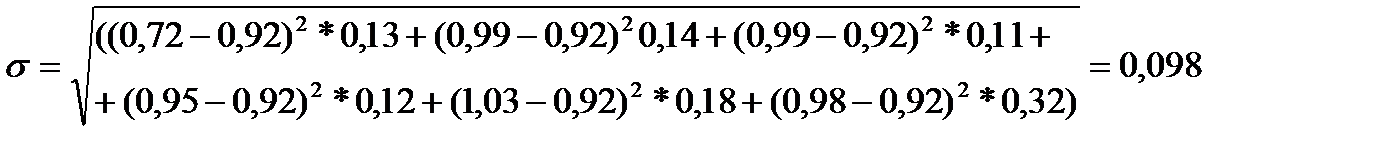

Табл.2.5. Расходы бюджета

| Всего | План | Факт | Коэффициент исполнения | Доля (%) |

| Расходы | 0,92 | 100% | ||

| Общегосударственные вопросы | 0,72 | 13% | ||

| Национальная оборона | 0,99 | 11% | ||

| Национальная безопасность | 0,99 | 11% | ||

| Национальная экономика | 0,95 | 12% | ||

| Социально-культурная сфера | 1,03 | 18% | ||

| М/б трансферты | 0,98 | 32% |

CV = (

CV = ( = 0,098 / 0,92 = 10,7%

= 0,098 / 0,92 = 10,7%

Риск по расходам – 10,7%

Исполнение бюджета по доходам – 92%

Основные характеристики доходов и расходов бюджета на 2011-2013 гг.

НДС - 32%

Налог на прибыль – 16%

Акцизы – 3%

Таможенные пошлины – 38%

Табл.2.6. Основные характеристики доходов федерального бюджета РФ на 2011, 2012, 2013 года

| Показатель | |||

| Нефтегазовые доходы | 4,4 | 4,7 | |

| Среднегодовая цена на нефть за баррель | |||

| ВВП | 50 389,0 млрд.руб. | 55 950,0 млрд.руб. | 61 920,0 млрд.руб. |

| Инфляция | 6,5% | 6,0% | 5,5% |

| Доходы | 8 844 554 761,0 тыс.руб. | 9 503 469 245,0 тыс.руб. | 10 379 889 320,0 тыс.руб. |

| Расходы | 10 658 558 761,0 тыс.руб. | 11 237 919 245,0 тыс.руб. | 12 175 569 320,0 тыс.руб. |

| Внутренний долг | 5 148 390 316,9 тыс.руб. | 6 976 386 792,2 тыс.руб. | 8 826 270 310,2 тыс.руб. |

| Внешний долг | 55,6 млрд. $ (44,9 млрд. €) | 65,2 млрд. $ (52,1 млрд. €) | 75,6 млрд. $ (58,2 млрд. €) |

| Дефицит ФБ | 1 814 004 000,0 тыс.руб. | 1 734 450 000,0 тыс.руб. | 1 795 680 000,0 тыс.руб. |

Табл.2.7. Основные характеристики расходов федерального бюджета РФ на 2010, 2011, 2012, 2013 года

| Наименование разделов | 2010 год | 2011 год | 2012 год | 2013 год | ||||

| оценка | в % к итогу | проект | в % к итогу | проект | в % к итогу | проект | в % к итогу | |

| Всего: | 10232,8 | 10658,6 | 11237,9 | 12175,6 | ||||

| Условно подтвержденные расходы | 419,3 | 3,7 | 798,3 | 6,6 | ||||

| Всего (без учета условно утвержденных) в т.ч.: | 10232,8 | 10658,6 | 10818,6 | 96,3 | 11377,3 | 93,4 | ||

| Общегосударственные вопросы | 800,2 | 7,8 | 863,8 | 8,1 | 794,5 | 771,7 | 6,3 | |

| Национальная оборона | 1276,8 | 12,5 | 1517,1 | 14,3 | 1655,7 | 14,7 | 2098,6 | 17,2 |

| Национальная безопасность правоохранительная деятельность | 1109,1 | 10,8 | 1215,5 | 11,4 | 1193,4 | 10,6 | 1182,8 | 9,7 |

| Национальная экономика | 1600,3 | 15,7 | 1760,2 | 16,5 | 1747,7 | 15,5 | 1637,9 | 13,5 |

| Жилищно-коммунальное хозяйство | 223,3 | 2,2 | 216,5 | 2,0 | 94,3 | 0,8 | 78,7 | 0,6 |

| Охрана окружающей среды | 13,3 | ОД | 16,8 | 0,2 | 17,4 | 0,2 | 16,7 | ОД |

| Образование | 444,0 | 4,4 | 516,6 | 4,8 | 516,0 | 4,6 | 519,4 | 4,3 |

| Культура, кинематография | 74,6 | 0,7 | 82,0 | 0,8 | 78,8 | 0,7 | 76,0 | 0,6 |

| Здравоохранения | 430,1 | 4,2 | 466,1 | 4,4 | 481,7 | 4,3 | 432,9 | 3,6 |

| Социальная политика | 3316,4 | 32,4 | 2940,5 | 27,6 | 3185,8 | 28,3 | 3437,5 | 28,2 |

| Физическая культура и спорт | 34,0 | 0,3 | 42,5 | 0,4 | 28,8 | 0,3 | 26,0 | 0,2 |

| Средства массовой информации | 54,8 | 0,5 | 61,3 | 0,6 | 62,3 | 0,6 | 56,0 | 0,5 |

| Обслуживание государственного муниципального долга | 280,3 | 2,8 | 389,9 | 3,6 | 518,4 | 4,6 | 600,7 | 4,9 |

| Межбюджетные трансферты общего характера | 575,6 | 5,6 | 569,8 | 5,3 | 443,8 | 4,0 | 442,4 | 3,7 |

Расходы федерального бюджета на 2011-2013 годы по сравнению с 2010 годом сформированы с учетом изменения классификации расходов бюджетов.

Количество разделов классификации расходов бюджетов увеличено с 11 до 14 разделов, в том числе из раздела:

1) общегосударственные вопросы – выделены в отдельный раздел расходы по обслуживанию государственного муниципального долга;

2) здравоохранение, физическая культура и спорт – расходы, направляемые на физическую культуру и спорт;

3) культура, кинематография и средства массовой информации – расходы, направляемые на средства массовой информации.

В структуре общего объём расходов федерального бюджета первое место занимают расходы, направляемые на социальную политику (2011-27,6%, 2012 – 28,3%, 2013 – 28,2%), второе место – расходы на национальную экономику (2011-16,5%, 2012 – 15,5%, 2013 – 13,5%), третье место - расходы на национальную оборону (2011- 14,3%, 2012 – 14,7%, 2013 – 17,2%), которые к 2013 году будут опережать расходы на национальную экономику.

Условно утверждены расходыфедерального бюджета (не распределяемые в 2011 году) предусматриваются на 2012 год в сумме 419,3 млрд. руб., или 3,7% общей суммы расходов, на 2013 год – 798,3 млрд. руб., или 6,6% общей суммы расходов.

Тесты по теме «Доходы бюджета»

1. Не входят в состав доходов бюджетов в соответствии с БК РФ:

a) налоговые доходы;

b) безвозмездные и безвозвратные перечисления;

c) средства государственных внебюджетных фондов;

d) неналоговые доходы.

2. Налог на имущество организаций относится к:

a) федеральному уровню налоговой системы;

b) региональному уровню налоговой системы;

c) местному уровню налоговой системы.

3. Не относится к специальным налоговым режимам:

a) единый сельскохозяйственный налог;

b) единый налог на вмененный доход;

c) налог на добавленную стоимость при экспорте;

d) система налогообложения при выполнении соглашений о разделе продукции.

4. Межбюджетные отношения в части финансирования переданных в нижестоящие бюджеты расходных полномочий осуществляются посредством:

a) только межбюджетных трансфертов;

b) только налоговых полномочий;

c) межбюджетных трансфертов и налоговых полномочий.

5. За последние годы при первичном распределении доходов по вертикали бюджетной системы имеет место тенденция:

a) концентрация налоговых полномочий на федеральном уровне;

b) концентрация налоговых полномочий на региональном уровне;

c) концентрация налоговых полномочий на местном уровне;

d) примерно равномерное распределение налоговых полномочий между уровнями бюджетной системы.

6. В соответствии с Федеральным законом №120-ФЗ от 20.08.2004г. «О внесении изменений и дополнений в Бюджетный кодекс Российской Федерации в части регулирования межбюджетных отношений» к собственным доходам бюджетам относятся:

a) налоговые и неналоговые доходы;

b) налоговые доходы, неналоговые доходы, безвозмездные и безвозвратные перечисления;

c) налоговые доходы, неналоговые доходы, финансовая помощь в части субвенций и субсидий;

d) налоговые доходы, неналоговые доходы, финансовая помощь в части дотаций и субсидий.

7. В новой редакции Бюджетного кодека РФ отсутствует понятие «регулирующие налоги», однако данный механизм распределения ресурсов между различными уровнями бюджетов остался на уровне:

a) «федерация – субъект Федерации», «субъект Федерации – муниципальное образование»;

b) только «федерация – субъект Федерации»;

c) только «субъект Федерации – муниципальное образование»;

d) механизм регулирующих налогов отменен на всех уровнях.

8. Не относится к критериям закрепления налогов за уровнями бюджетов:

a) равномерность распределения платежей;

b) потребность бюджета в финансировании за счет конкретного вида налогов;

c) зависимость от политики региональных и местных властей;

d) немобильность налоговых баз.

9. Способность базы налогообложения в пределах какой-либо административной единицы приносить доходы в виде налоговых поступлений – это:

a) налоговое бремя;

b) налоговый потенциал;

c) налоговые доходы;

d) обеспеченность бюджета.

10. Согласно такому критерию закрепления налогового потенциала, как необходимость корректировки через налоговую систему объективно возникших вертикальных дисбалансов, доходные источники следует закреплять на уровне:

a) федеральном;

b) региональном;

c) местном.

11. В мировой практике выделяются следующие критерии оптимизации налоговой политики:

a) экономическая эффективность, бюджетный эффект;

b) экономическая эффективность, распределение доходов, макроэкономические параметры;

c) экономическая эффективность, бюджетный эффект, распределение доходов, макроэкономические параметры;

d) экономическая эффективность, бюджетный эффект, потребность в финансировании, распределение доходов, макроэкономические параметры.

12. Научно обоснованный расчет величины налоговых поступлений бюджета на основе учета и оценки реальной налоговой базы территории – это:

a) макроэкономическое моделирование;

b) бюджетное планирование;

c) налоговый потенциал;

d) налоговое планирование.

13. Планирование доходов бюджетов осуществляется с помощью:

a) метода определения контрольных значений;

b) метода экстраполяции;

c) моделей микромоделирования;

d) всего вышеперечисленного.

14. Отличительная черта метода прогнозирования бюджетных поступлений «Дельфи»:

a) использование макроэкономических моделей;

b) использование нейросетевых моделей;

c) использование экспертных оценок;

15. В Российской Федерации налоги устанавливаются и отменяются:

a) органами государственной власти административно-территориальных образований;

b) Министерством финансов РФ;

c) Федеральной налоговой службой;

d) Федеральным Собранием РФ.

16. К прямым относятся налоги:

a) на доход и имущество субъектов;

b) на товары и услуги;

c) на конкретные виды деятельности;

d) устанавливаемые федеральными органами власти.

Контрольные вопросы по теме «Доходы бюджета»

1. Какова структура и роль неналоговых поступлений государственного бюджета?

2. Назовите виды доходов бюджетов в соответствии с Бюджетным кодексом РФ.

3. Перечислите неналоговые доходы бюджета.

4. Дайте определение собственных доходов бюджета в соответствии с БК, перечислите собственные доходы бюджета.

5. Охарактеризуйте порядок передачи для финансирования переданных в нижестоящие бюджеты расходных полномочий.

6. Назовите способы формирования доходов бюджетов различных уровней, используемые в мировой практике.

7. Назовите регулирующие налоги и охарактеризуйте их отличительные черты.

8. Охарактеризуйте принципиальные подходы к развитию налоговой политики на современном этапе.

9. Охарактеризуйте систему налогов РФ в современных условиях. Какие налоги считаются федеральными, региональными и местными?

10. Назовите элемент налогообложения в соответствии с Налоговым Кодексом.

11. Дайте определение налоговому потенциалу, критерием оценки эффективности использования экономического потенциала региона.

12. Охарактеризуйте критерии закрепления плановых полномочий и доходных источников по уровням бюджетной системы. Распределите налоги по уровням бюджетной системы, обоснуйте распределение.

13. Дайте характеристику моделям планирования доходов бюджета.

14. Назовите основные бюджетообразующие показатели экономического развития региона.

15. Охарактеризуйте методики планирования доходов бюджета.

16. Назовите информацию, необходимую для формирования доходов бюджета.

17. Охарактеризуйте исполнение федерального, регионального и местного бюджета за прошлый период.

18. Дайте определение риску доходов бюджетов. Охарактеризуйте инструментарий риска доходов бюджета.

19. Назовите факторы, негативно влияющие на исполнение доходной части бюджета и его рисков.

20. Приведите пример групп, подгрупп, статьи и подстатьи доходов бюджета (на примере любого налога).

Раздел 3. Расходы бюджета

Расходы бюджета – это экономические отношения, возникающие в связи с распределением фонда денежных средств государственного управления и местного самоуправления и его использованием по отраслевому, целевому и территориальному назначению.

В расходах бюджета находят свое отражение две стороны единого распределительного процесса: расщепление бюджетного фонда на составные части и формирование фондов целевого назначения у организаций и учреждений материального производства и непроизводственной сферы, получающих бюджетные ассигнования.

Цели бюджетных расходов:

- финансовое обеспечение выполнения государством своих функций;

- участие государства в обеспечении устойчивости экономического роста;

- регулирование объема совокупного спроса;

- финансирование инвестиций в основной капитал;

- финансирование фундаментальных научных исследований;

- кредитование сферы материального производства;

- проведение социальной политики и обеспечение минимального прожиточного уровня для всех граждан.

Принципы бюджетных расходов:

- безвозмездность (бесплатность);

- безвозвратность;

- адресное и целевое использование;

- подконтрольность;

- эффективность.

Расходование бюджетных средств осуществляется путем списания денежных средств с единого счета бюджета в размере подтвержденного бюджетного обязательства в пользу физических и юридических лиц.

Категория расходов бюджета проявляется через конкретные виды расходов, каждый из которых может быть охарактеризован с качественной и количественной сторон.

Качественная характеристика позволяет установить экономическую природу и общественное назначение каждого вида бюджетных расходов, количественная – их величину.

Для выяснения роли и значения многообразных бюджетных расходов они классифицируются по определенным признакам: по роли в производстве, общественному назначению, отраслям производства и видам деятельности, целевому назначению.

Предоставление бюджетных средств осуществляется в форме бюджетных ассигнований. Это предельные объемы денежных средств, предусмотренные в соответствующем финансовом году для исполнения бюджетных обязательств.

К бюджетным ассигнованиям относятся ассигнования:

- на оказание государственных (муниципальных) услуг, в том числе ассигнования на оплату государственных (муниципальных) контрактов на поставку товаров, выполнение работ, оказание услуг для государственных (муниципальных) нужд;

- социальное обеспечение населения;

- предоставление бюджетных инвестиций юридическим лицам, не являющимся государственными (муниципальными) учреждениями;

- предоставление субсидий юридическим лицам (за исключением субсидий государственным (муниципальным) учреждениям), индивидуальным предпринимателям, физическим лицам – производителям товаров, работ, услуг.

- предоставление межбюджетных трансфертов;

- предоставление платежей, взносов, безвозмездных перечислений субъектам международного права;

- обслуживание государственного (муниципального) долга;

- исполнение судебных актов по искам к Российской Федерации, субъектам РФ, муниципальным образованиям о возмещении вреда, причиненного гражданину или юридическому лицу в результате незаконных действий (бездействия) органов государственной власти (государственных органов), органов местного самоуправления либо должностных лиц этих органов.

Тема 1. Расходные и бюджетные обязательства

Расходные обязательства – обусловленные законом, иным нормативным правовым актом, договором или соглашением обязанности РФ, субъекта РФ, муниципального образования предоставить физическим или юридическим лицам, органам государственной власти, местного самоуправления, иностранным государствам, международным организациям и иным субъектам международного права средства соответствующего бюджета (государственного внебюджетного фонда, территориального государственного внебюджетного фонда).

Бюджетные обязательства – расходные обязательства, исполнение которых предусмотрено законом (решением) о бюджете на соответствующий финансовый год.

Органы государственной власти и органы местного самоуправления обязаны вести реестры доходных обязательств. Под реестром расходных обязательств понимается свод (перечень) нормативных правовых актов и заключенных органами государственной власти (органами местного самоуправления) договоров и соглашений (отдельных статей, пунктов, подпунктов, абзацев нормативных правовых актов, договоров и соглашений), предусматривающих возникновение расходных обязательств, подлежащих исполнению за счет средств соответствующих бюджетов.

Реестр расходных обязательств отражает сферу ответственности органа публичной власти и служит основой для финансовой оценки разграничения полномочий между уровнями публичной власти в РФ.

По категориям расходных обязательств реестр расходных обязательств должен включать:

- собственные расходные обязательства уровня публичной власти, финансирующиеся за счет собственных доходов бюджета;

- расходные обязательства, связанные с осуществлением делегированных государственных полномочий, финансирующиеся за счет целевых субвенций фондов компенсаций вышестоящего уровня публичной власти.

Теоретические основы разграничения расходных обязательств.

1. Субсидиарность – максимальная близость органов власти к потребителям соответствующих бюджетных услуг.

2. Территориальное соответствие – максимальное совпадение территориальной юрисдикции органа власти и зоны потребления соответствующих бюджетных услуг.

3. Внешние эффекты – чем выше заинтересованность общества в целом в реализации соответствующих функций, тем при прочих равных условиях за более высоким уровнем власти должно закрепляться их нормативное правовое регулирование и финансовое обеспечение.

4. Эффект территориальной дифференциации – чем больше территориальные различия в производстве и потреблении бюджетных услуг, тем при прочих равных условиях на более низких уровнях бюджетной системы они должны предоставляться.

5. Эффект масштаба – концентрация бюджетных расходов при прочих равных условиях, способствует экономии бюджетных средств.

Тема 2. Группировка расходов бюджета

В целях ожидания исполнения консолидированных бюджетов для покрытия временного кассового разрыва, возникающего при исполнении бюджета субъекта РФ, или частичного покрытия дефицитов бюджетов субъектов РФ используется группировка расходов бюджета:

а) группа 1 «Социально-значимые расходы»:

- объем расходов на выплату заработной платы и начислений на нее (КОСГУ 211, 213);

- объем расходов на оплату коммунальных услуг (КОСГУ 223);

- объем расходов на социальное обеспечение КОСГУ 260);

- объем расходов на обязательное медицинское страхование неработающего населения.

б) группа 2 «Первоочередные расходы»:

- объем расходов на обслуживание государственного долга (КОСГУ 230);

- объем расходов на прочие выплаты по заработное плате (КОСГУ 212), увеличение стоимости материальных запасов (КОСГУ 340);

- объем расходов на услуги связи (КОСГУ 221), транспортные услуги (КОСГУ 222), арендную плату за пользование имуществом (КОСГУ 224);

- объем расходов на работы, услуги по содержанию имущества (КОСГУ 225);

- объем расходов на прочие работы и услуги (КОСГУ 226);

- объем расходов на безвозмездные перечисления государственным и муниципальным предприятиям (КОСГУ 241);

- объем прочих расходов (КОСГУ 290).

в) группа 3 «Расходы»:

- объем расходов на капитальные вложения в основные фонды (КОСГУ 310);

- объем других расходов.

Тема 3. Виды учреждений, финансирующихся из бюджетов всех уровней.

3.1. Казенные учреждения

С 1 января 2011 года для ряда государственных и муниципальных учреждений вводится новая организационно-правовая форма - казенное учреждение. Особенности правового положения казенных учреждений установлены обновленной редакцией статьи 161 Бюджетного кодекса РФ.

В целом, статус казенного учреждения аналогичен статусу бюджетного учреждения, определенному действующим в настоящее время законодательством.

В частности, финансовое обеспечение деятельности казенного учреждения осуществляется за счет средств соответствующего бюджета бюджетной системы РФ и на основании бюджетной сметы.

Казенное учреждение может осуществлять приносящую доходы деятельность, только если такое право предусмотрено в его учредительном документе. При этом доходы, полученные от указанной деятельности, поступают в соответствующий бюджет бюджетной системы Российской Федерации (п. 4 ст. 298 ГК РФ).

Перечень казенных учреждений будет ограничен.

Частью 1 ст. 31 Закона № 83-ФЗ предусмотрено создание федеральных казенных учреждений путем изменения типа следующих федеральных государственных учреждений:

а) управления объединений, управления соединений и воинские части Вооруженных Сил РФ, военные комиссариаты, органы управления внутренними войсками, органы управления войсками гражданской обороны, соединения и воинские части внутренних войск, а также других войск и воинских формирований;

б) учреждения, исполняющие наказания, следственные изоляторы уголовно-исполнительной системы, учреждения, специально созданные для обеспечения деятельности уголовно- исполнительной системы, выполняющие специальные функции и функции управления;

в) специализированные учреждения для несовершеннолетних, нуждающихся в социальной реабилитации;

г) учреждения МВД РФ, Главного управления специальных программ Президента РФ. Федеральной миграционной службы, Федеральной таможенной службы, Федеральной службы безопасности РФ, Службы внешней разведки РФ, Федеральной службы охраны РФ, специальные, воинские, территориальные, объектовые подразделения федеральной противопожарной службы МЧС России, аварийно-спасательные формирования федеральных органов исполнительной власти;

д) психиатрические больницы (стационары) специализированного типа с интенсивным наблюдением, лепрозории и противочумные учреждения.

3.2. Бюджетные учреждения

Особенности правового положения бюджетных учреждений установлены статьей 9.2 Федерального закона от 12.01.1996 № 7-ФЗ «О некоммерческих организациях» (далее – Закон о НКО).

Бюджетное учреждение - некоммерческая организация, созданная Российской Федерацией, субъектом Российской Федерации или муниципальным образованием для выполнения работ, оказания услуг в целях обеспечения реализации предусмотренных законодательством РФ полномочий соответственно органов государственной власти (государственных органов) или органов местного самоуправления в сферах науки, образования, здравоохранения, культуры, социальной защиты, занятости населения, физической культуры и спорта, а также в иных сферах.

Бюджетное учреждение осуществляет деятельность, связанную с выполнением работ, оказанием услуг, относящихся к его основным видам деятельности (в обязательном порядке указанным в учредительных документах) в соответствии с государственным (муниципальным) заданием, от выполнения которого оно не вправе отказаться. Финансовое обеспечение выполнения этого задания осуществляется в виде субсидий из соответствующего бюджета.

Сверх установленного государственного (муниципального) задания, а также в случаях, определенных федеральными законами, в пределах установленного государственного (муниципального) задания бюджетное учреждение вправе выполнять работы, оказывать услуги, относящиеся к его основным видам деятельности, предусмотренным его учредительным документом, для граждан и юридических лиц за плату и на одинаковых при оказании одних и тех же услуг условиях.

Бюджетное учреждение также вправе осуществлять иные виды деятельности, не являющиеся основными видами деятельности, лишь постольку, поскольку это служит достижению целей, ради которых оно создано, и соответствующие указанным целям, при условии, что такая деятельность указана в его учредительных документах.

Доходы, полученные от приносящей доход деятельности, и приобретенное за счет этих доходов имущество поступают в самостоятельное распоряжение бюджетного учреждения (п. 3 ст. 298 ГК РФ).

Имущество бюджетного учреждения закрепляется за ним на праве оперативного управления в соответствии с Гражданским кодексом РФ. Бюджетное учреждение без согласия собственника не вправе распоряжаться особо ценным движимым имуществом (перечень которого будет установлен дополнительно), а также недвижимым имуществом.

Согласно п. 4 ст. 24 Закона о НКО, в интересах достижения целей, предусмотренных уставом, бюджетное учреждение может создавать другие некоммерческие организации и вступать в ассоциации и союзы.

Крупная сделка может быть совершена бюджетным учреждением только с предварительного согласия учредителя бюджетного учреждения (критерии крупной сделки см. в п. 13 ст. 9.2 Закона о НКО).

Порядок открытия и ведения лицевых счетов бюджетных учреждений, осуществления операций со средствами бюджетных учреждений, а также обращения на них взыскания установлен статьей 30 Закона № 83-Ф3.

3.3. Автономное учреждения

Правовое положение автономных учреждений определяет Федеральный закон от 03.11.2006 № 174-ФЗ «Об автономных учреждениях» (далее - Закон об автономных учреждениях). Действие Закона о некоммерческих организациях на автономные учреждения не распространяется.

Определение автономного учреждения, которое дает Закон об автономных учреждениях, практически полностью совпадает с приведенным выше понятием бюджетного учреждения.

Как и бюджетное учреждение, автономное учреждение отвечает по своим обязательствам имуществом, находящимся у него на праве оперативного управления, за исключением недвижимого имущества и особо ценного движимого имущества, закрепленных за ним учредителем или приобретенных автономным учреждением за счет средств, выделенных ему учредителем на приобретение этого имущества.

Государственное (муниципальное) задание для автономного учреждения формируется и утверждается учредителем в соответствии с видами деятельности, отнесенными его уставом к основной деятельности. Финансовое обеспечение основной деятельности осуществляется в виде субсидий из соответствующего бюджета и иных не запрещенных федеральными законами источников.

Автономное учреждение без согласия учредителя не вправе распоряжаться недвижимым имуществом и особо ценным движимым имуществом, закрепленными за ним учредителем или приобретенными автономным учреждением за счет средств, выделенных ему учредителем на приобретение этого имущества. Остальным имуществом, в том числе недвижимым имуществом, автономное учреждение вправе распоряжаться самостоятельно.

Доходы автономного учреждения поступают в его самостоятельное распоряжение и используются им для достижения целей, ради которых оно создано, если иное не предусмотрено Законом об автономных учреждениях. Собственник имущества автономного учреждения не имеет права на получение доходов от осуществления автономным учреждением деятельности и использования закрепленного за автономным учреждением имущества.

Автономные учреждения, созданные (в том числе путем изменения типа) до 01.01.2011 года для выполнения работ, оказания услуг в сферах, не предусмотренных частью 1 ст. 2 Закона об автономных учреждениях, подлежат реорганизации или ликвидации до 12 мая 2011 года (ч. 14 ст. 31 Закона № 83-Ф3).

3.4. Изменение типа учреждения

Изменение типа государственного или муниципального учреждения не является его реорганизацией. При изменении типа государственного или муниципального учреждения в его учредительные документы вносятся соответствующие изменения (п. 1 ст. 17 Закона о НКО).

С 12 мая 2010 года до 1 октября 2010 года решения о создании федеральных казенных учреждений путем изменения типа федеральных бюджетных учреждений, а также об изменении типа федеральных казенных учреждений в целях создания федеральных бюджетных учреждений принимаются Правительством РФ (ч. 3 ст. 31 Закона № 83-Ф3).

Изменение типа бюджетных учреждений в целях создания казенных учреждений, а также изменение типа казенных учреждений в целях создания бюджетных учреждений после 1 октября 2010 года осуществляется в порядке, предусмотренном ст. 17.1 Закона о НКО (ч. 4 ст. 31 Закона № 83-ФЗ).

Изменение типа существующего, бюджетного или казенного учреждения в целях создания автономного учреждения, а также изменение типа существующего автономного учреждения в целях создания бюджетного или казенного учреждения осуществляются в порядке, установленном Законом об автономных учреждениях.

3.5. Особенности налогообложения

С 1 января 2011 года вступает в силу пакет поправок, внесенных в часть вторую Налогового кодекса РФ (далее - НК РФ), устанавливающих особенности налогообложения государственных (муниципальных) учреждений.

Основные изменения, внесенные в порядок исчисления и уплаты отдельных налогов:

Налог на добавленную стоимость. Внесено дополнение в п. 3 ст. 161 НК РФ, предусматривающее, что при предоставлении на территории Российской Федерации казенными учреждениями в аренду федерального имущества налоговая база определяется как сумма арендной платы с учетом НДС. В этом случае налоговыми агентами будут являться арендаторы указанного имущества, которые определяют налоговую базу отдельно по каждому арендованному объекту, исчисляют и уплачивают в бюджет соответствующую сумму налога, которую впоследствии можно принять к вычету (п. 3 ст. 171 НК РФ).

Налог на прибыль организаций. К средствам целевого финансирования, не включаемым в налоговую базу по налогу на прибыль, отнесены доходы в виде лимитов бюджетных обязательств (бюджетных ассигнований), доведенных в установленном порядке до казенных учреждений, а также в виде субсидий, предоставленных бюджетным учреждениям и автономным учреждениям (пп. 14 п. 1 ст. 251 НК РФ).

Также не подлежат включению в налоговую базу доходы в виде средств, полученных от оказания казенными учреждениями государственных (муниципальных) услуг (выполнения работ), а также от исполнения ими иных государственных (муниципальных) функций (пп. 33.1 п. 1 ст. 251 НКРФ).

К расходам, не учитываемые в целях налогообложения, отнесены расходы казенных учреждений в связи с исполнением государственных (муниципальных) функций, в том числе с оказанием государственных (муниципальных) услуг (выполнением работ) (п. 48.1 ст. 270 НК РФ).

Автономные учреждения, так же как и бюджетные, с 01.01.2011 г. будут вправе уплачивать только квартальные авансовые платежи по налогу на прибыль (п. 3 ст. 286 НК РФ).

Статья 321.1 НК РФ, регулировавшая особенности ведения налогового учета бюджетными учреждениями, утрачивает силу.

Государственная пошлина. Казенные учреждения освобождаются от уплаты государственной пошлины, установленной главой 25.3 НК РФ (пп. 1 п. 1 ст. 333.35 НК РФ).

3.6. Право применения специальных налоговых режимов

Казенные, бюджетные и автономные учреждения не вправе применять систему налогообложения в виде единого сельхозналога (ЕСХН) (пп. 4 п. 6 ст. 346.2 НК РФ). Казенные и бюджетные учреждения не вправе применять упрощенную систему налогообложения (пп. 17 п. 3 ст. 346.12 НК РФ), для автономных учреждений возможность применения УСН сохраняется.

Для удобства восприятия и наглядности обобщим информацию о ключевых моментах названных учреждений в нижеприведенной таблице 3.1.

Табл.3.1. Характеристика бюджетных учреждений

| Учреждения | |||

| Казенное | Бюджетное | Автономное | |

| Учредитель | РФ, субъекты РФ или муниципальное образование | РФ, субъекты РФ или муниципальное образование | РФ, субъекты РФ или муниципальное образование |

| Сфера деятельности | Достижение целей создания учреждения | Услуги в счетах образования, медицины, спорта, культуры | Услуги в счетах образования, медицины, спорта, культуры |

| Финансовый документ | Бюджетная смета учреждения | Бюджетная смета учреждения | Задание учредителя, план финансово-хозяйственной деятельности |

| Финансовое обеспечение бюджетной системы | Субсидии из бюджетной системы, а также иные источники поступлений | Субсидии из бюджетной системы, а также иные источники поступлений | Субсидии, а также поступления от самостоятельной деятельности учреждения |

| Счета безналичных расчетов | Лицевой счет, открываемый в казначействе или финансовом органе | Лицевой счет, открываемый в казначействе или финансовом органе | Счета и депозиты открываемые в кредитных организациях |

| Имущество учреждения | Закрепляется на праве оперативного управления | Закрепляется на праве оперативного управления | Передается на праве оперативного управления |

| Распоряжение имуществом | Не вправе отчуждать имущество, закрепленное за собственником или приобретенное учреждением за счет средств, выделенных собственником | Вправе распоряжаться имуществом за исключением недвижимого и ценного движимого имущества распоряжение, которым осуществляется с согласия собственника | Вправе распоряжаться имуществом за исключением недвижимого и ценного движимого имущества распоряжение, которым осуществляется с согласия собственника |

| Требования Федерального закона N 94-ФЗ | Распространяются в полной мере, как сейчас бюджетные учреждения | Распространяются в установленных законодательством случаях | Не распространяются как учреждение не является госзаказчиком |

| Права и иные доходы учреждения | Перечисляет иные доходы в соответствующий бюджет бюджетной системы РФ | Самостоятельно распоряжается доходами от оказания платных услуг | Самостоятельно распоряжается иными доходами, в том числе средствами от исполнения целевого капитала |

| Заключение крупных сделок | С согласия органа, наделенного функциями и полномочиями учредителя | С согласия органа, наделенного функциями и полномочиями учредителя | С предварительного одобрения наблюдательного совета учредителя |

| Ответственность по обязательствам | Отвечает денежными средствами, а при их недостаточности по долгам отвечает собственник | Отвечает имуществом (за исклю

Подборка статей по вашей теме:

|

2015-07-04

2015-07-04 1469

1469