Основным направлением деятельности ЗАО «ВТБ-24» в сфере предоставления розничных услуг в 2008 году оставалось, прежде всего, увеличение кредитного портфеля и повышение эффективности реализации действующих кредитных продуктов. В связи с этим большое внимание уделялось проведению мероприятий по сокращению просроченной задолженности как по текущему портфелю, сформированному ранее, так и принято ряд мер на снижение уровня риска новых выдач. Наряду с этим, продолжается активное развитие розничного кредитования: за 2008 год объем розничного кредитного портфеля значительно увеличился и составил на конец года 2.9 млрд. долларов США.

В 2008 году основной акцент был сделан на развитие обеспеченных видов кредитования в частности автокредитования и ипотеки.

ЗАО «ВТБ-24» сохраняет лидерство по автокредитованию: в 2008 году портфель автокредитов составил 1,4 млрд. долларов США. Был внедрен один из крупных проектов в области автокредитования - продукт «Автостатус». Данный продукт дает возможность приобретения дорогих моделей престижных марок. Кроме того, произошел ряд существенных изменений в условиях других продуктов: снижен размер первоначального взноса до 0%, отменено обязательное страхования жизни и здоровья заемщика, введена опция, предоставляющая возможность выбора размера и даты ежемесячного платежа при оформлении кредита и многое другое. В отчетном периоде продолжало активно развиваться ипотечное кредитование, в данном направлении Банком был сделан качественный и количественный скачок. Региональные филиалы приступили к предоставлению ипотечных кредитов, в результате чего, в течение отчетного года портфель ипотечных кредитов достиг 203.2 млн. долларов США. Большое внимание уделяется развитию каналов продаж кредитных продуктов сотрудникам корпоративных клиентов и дистанционных каналов продаж добросовестным заемщикам. Таким образом, несмотря на возросшую конкуренцию, ЗАО «ВТБ-24» сохраняет за собой ведущую позицию, предлагая клиентам новые услуги, и остается одним из крупнейших и динамично развивающихся универсальных банков в стране.

Основные направления потребительского кредитования в ЗАО «ВТБ-24» представлены следующими видами кредитования: ипотечное кредитование, автокредитование, кредитование с помощью банковские карты и овердрафты, нецелевое кредитование, экспресс-кредитование.

Ипотечное кредитование в ЗАО «ВТБ-24» предоставляется на следующих условиях (табл. 2.2 и табл. 2.3, Приложение 9). Следует отметить, что ЗАО «ВТБ-24» предоставляет кредиты как для покупки квартиры на вторичном рынке, так и для строящегося жилья.

Достоинствами ипотечного кредитования в ЗАО «ВТБ-24» являются:

- рассмотрение банком полного дохода заемщика;

- возможность получения кредита для оплаты первоначального взноса под залог имеющейся квартиры у заемщика или его ближайших родственников по программе ипотечного кредитования «Ипотечный Ломбард»;

- на процентную ставку Банка не влияет ни срок кредита, ни сумма первоначального взноса;

- срок рассмотрения кредитной заявки составляет 5 дней;

- при досрочном погашении кредита не применяется штрафных санкций уже через 3 месяца пользования кредитом;

- после получения положительного решения о выдаче кредита у заемщика с есть возможность в течение 4-х месяцев подобрать нужный вариант;

- ЗАО «ВТБ-24» предоставляет возможность оформить кредит без поручительства третьих лиц;

- при доходах семьи заемщика свыше 60 000 рублей предоставляет реальную возможность получения большей суммы кредита.

Условия предоставления автокредитов в ЗАО «ВТБ-24» представлены в табл. 2.4 (Приложение 10).

Достоинства предоставления автокредитовов в ЗАО «ВТБ-24»

- решение о предоставлении кредита может быть принято всего за час;

- возможность выбрать размер ежемесячного платежа и срок кредита;

- срок кредита – до 5 лет;

- минимальный перечень предоставляемых документов;

- первоначальный взнос – от 0% от стоимости приобретаемого автомобиля;

- досрочное погашение кредита в полном объеме возможно через 3 месяца с момента его выдачи без взимания комиссии;

- обязательное страхование – только КАСКО и ОСАГО;

- удобство погашения – возможность осуществлять платежи по кредиту в любом, ближайшем для заемщика отделении Банка (около 700 офисов по всей России), через отделения Почты России или другими способами.

Экспресс-кредит ЗАО «ВТБ-24» — возможность прямо сейчас приобрести товары и услуги во многих предприятиях торговли и сервиса России.

Время оформления экспресс-кредита в ЗАО «ВТБ-24» составляет 30 минут.

Условия предоставления экспресс-кредита в ЗАО «ВТБ-24» представлены в табл. 2.5. (Приложение 11).

Кредит предоставляется по банковской карте «Maestro-Экспресс-кредит» для приобретения товаров и оплаты услуг на предприятиях торговли и сервиса, заключивших с банком соглашение о сотрудничестве.

Кредит предоставляется гражданам РФ, удовлетворяющим следующим требованиям:

- возраст — не моложе 18 лет, не старше 55 лет (для женщин) и 60 лет (для мужчин);

- постоянная прописка (регистрация) на территории по месту оформления кредита;

- постоянное место работы: стаж на последнем месте работы — не менее 4-х месяцев (для Московского региона - не менее 6-ти месяцев).

Кроме экспресс-кредитования банк предоставляет услуги овердрафт-кредитования по банковской карте.

Условия предоставления кредитов овердрафт представлены в табл. 2.6 (Приложение 11).

При пользовании кредитом овердрафт заемщику необходимо ежемесячно необходимо вносить в погашение кредита минимальный ежемесячный платеж, который включает:

- начисленные проценты за истекший Расчетный период;

- полную сумму задолженности по кредитам, представленным сверх лимита овердрафта, по состоянию на конец последнего рабочего дня истекшего расчетного периода;

- 10% от задолженности по кредитам, предоставленным в пределах лимита овердрафта, по состоянию на конец последнего рабочего дня истекшего расчетного периода.

В конце срока овердрафта клиент должен погасить всю задолженность по кредитам.

ЗАО «ВТБ-24» кроме вышеперечисленных предоставляет кредит на неотложные нужды.

Условия предоставления кредитов на неотложные нужды представлены в табл. 2.7 (Приложение 11).

Требования к заемщикам

- Гражданство РФ

- Возраст от 23 лет. На дату погашения кредита возраст заемщика не должен превышать 60 лет

- Постоянное место работы - стаж на последнем месте не менее 12 месяцев (для получения суммы кредита свыше 300 000 руб. - стаж на последнем месте работы не менее 18 мес.)

- Постоянная регистрация по месту оформления кредита

- Отсутствие просроченной задолженности по действующим кредитам.

- Кредит оформляется под поручительство физического лица.

Преимущества кредита на неотложные нужды

- Выгодные тарифы;

- Возможность учесть доходы супруга при определении максимальной суммы кредита;

- Увеличение суммы кредита до 500 000 руб.

- Увеличение срока кредита до 60 месяцев.

- Возможность выбора размера ежемесячного платежа по кредиту.

Рассмотрим динамику потребительского кредитования в ЗАО «ВТБ-24» в 2008 году.

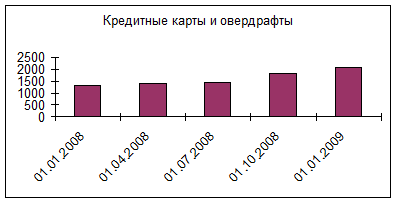

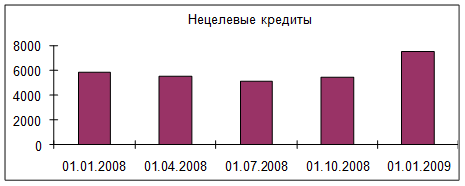

За 2008 год кредитный портфель банка по нецелевым кредитам увеличился на 30 %, а по кредитным картам и овердрафтам – более чем 60 %. В целом в течение 2008 года ЗАО «ВТБ-24»» предоставил более 114 тыс. нецелевых кредитов на общую сумму 7,48 млрд. руб., а также открыл более 208000 овердрафтных лимитов на общую сумму 4,78 млрд. руб.

Динамика объема кредитов по продукту «Кредитные карты и овердрафты» ЗАО «ВТБ-24» в 2008 году представлена в табл. 2.8.

Таблица 2.8 Динамика объема потребительских кредитов ЗАО «ВТБ-24»» в 2008 году, млн. руб.

| Показатель | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 |

| Кредитные карты и овердрафты | |||||

| Нецелевые кредиты | |||||

| Экспресс-кредиты | |||||

| Автокредитование | |||||

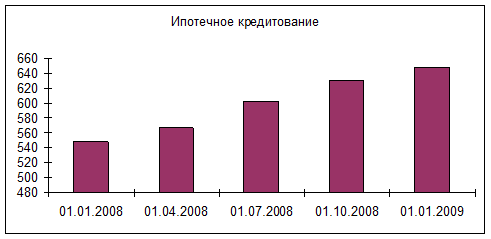

| Ипотечное кредитование | 548,2 | 567,1 | 602,1 | 630,1 | 647,6 |

| Итого | 26913,2 | 28341,1 | 31804,1 | 40983,1 | 52398,6 |

Как видно из табл. 2.8, за рассматриваемый период наблюдается увеличение объемов выданных потребительских кредитов. Общий объем выданных банком кредитов в 2008 году увеличился с 26913,2 до 52398,6 млн. руб., прирост объемов потребительского кредитования составляет 94,6 %.

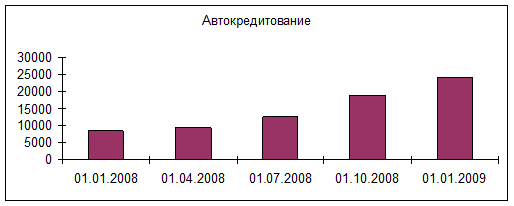

За 2008 год портфель банка по кредитам овердрафт увеличился с 1353 до 2101 млн. руб. или на 55 %; портфель банка по нецелевым кредитам (кредитам на неотложные нужды) увеличился с 5843 до 7541 млн. руб., или на 29 %; портфель банка по экспресс-кредитам за указанный период увеличился с 10736 до 18018 млн. руб. или на 67 %; по автокредитам – с 8433 до 24091 млн. руб. или в 2,85 раз; по ипотечным кредитам – с 548,2 до 647,6 млн. руб. или на 18 %.

Более наглядно динамика увеличения кредитного портфеля по видам потребительских кредитов представлена на рис. 2.1 – 2.4.

Рисунок 2.1 - Динамика объема кредитов по продукту «Кредитные карты и овердрафты» ЗАО «ВТБ-24» в 2008 году, млн. руб.

Чтобы соответствовать новым требованиям потребителям рынка, банк разработал и в сентябре 2008 года запустил в Москве новый нецелой кредит «Просто деньги». Преимуществами нового кредитного продукта являются быстрое рассмотрение заявки на получение кредита, принятие во внимание всех клиентских данных при определении суммы кредита, а также удобный процесс выдачи и погашения. По итогам 2008 года объем выданных кредитов по данной программе составил около 1,44 млрд. рублей, а его доля в портфеле нецелевых кредитов банка достигла 20 %.

Рисунок 2.2. – Динамика портфеля нецелевых кредитов ЗАО «ВТБ-24» в 2008 году, млн. руб.

Кроме того, в 2008 году ЗАО «ВТБ-24» продолжил развитие экспресс-кредитования в торговых точках. В целях повышения эффективности продаж банк внедрил единый продуктовый ряд, проводил различные акции, а также уделял значительное внимание развитию сотрудничества с розничными сетями. В течение 2008 года партнерами банка по программами потребительского кредитования стали такие сети, как «Электрофлот» и «Эксперт». По итогам года портфель экспресс-кредитов увеличился с 10,74 до 18,02 млрд. рублей, а в течение года банк предоставил более 1, млн. таких кредитов на общую сумму 28,8 млрд. рублей.

Динамика портфеля экспресск-кредитов ЗАО «ВТБ-24» в 2008 году представлена на рис. 2.3.

Рисунок 2.3. - Динамика портфеля экспресс-кредитов ЗАО «ВТБ-24» в 2008 году, млн. руб.

В другом сегменте розничного бизнеса – автокредитовании – ЗАО «ВТБ-24» в 2008 году стал безусловным лидером. Портфель автокредитов банка вырос в 2,9 раза и достиг 24,09 млрд. рублей. По собственным оценкам, доля ЗАО «ВТБ-24» на рынке автокредитования увеличилась в отчетном периоде с 8 до 17 %. В течение 2007 года банк выдал более 97000 автокредитов на общую сумму свыше 23,66 млрд. руб., Таким образом, общее количество обслуживаемых кредитов превысило 138000.

Динамика портфеля автокредитов ЗАО «ВТБ-24»» в 2008 году представлена на рис. 2.4.

Рисунок 2.4 - Динамика портфеля автокредитов ЗАО «ВТБ-24» в 2008 году, млн. руб.

В общем розничном кредитном портфеле банка доля автокредитов составила 46 %, при этом наибольший удельный вес приходился на программу «Автоэкспресс-кредит».

В течение 2008 года ЗАО «ВТБ-24» занимался расширением продуктовой линии в рамках автокредитования. В частности. Банк начал предлагать «Автоэкспресскредит на поддержанные автомобили», «Автоломбард», кредиты с пониженным до 10 % первоначальным взносом и др.

Также были внедрены новые тарифные планы по всем автокредитным продуктам, более полно отвечающие потребностям рынка.

Более того, в 2007 году в рамках развития перекрестных продаж со своими деловыми партнерами ЗАО «ВТБ-24» совместно с ведущими автодилерами, такими как Автомир, Иж-Авто, запустил ряд специальных акций по созданию наиболее привлекательных предложений при покупке автомобилей.

Другим приоритетным направлением розничного бизнеса ЗАО «ВТБ-24» является ипотечное кредитование. К середине 2008 года банк модифицировал имеющиеся ипотечные программы, что способствовало их быстрому продвижению, в том числе и в регионах РФ.

Рисунок 2.4 - Динамика портфеля ипотечных кредитов ЗАО «ВТБ-24» в 2008 году, млн. руб.

На конец года объем портфеля ЗАО «ВТБ-24» по программе ипотечного жилищного кредитования достиг 647,6 млн. руб. В структуре ипотечного портфеля 47 % составили кредиты на покупку строящегося жилья, а 53 % - кредиты на покупку готового жилья. При этом 15 % портфеля приходилось на кредиты в рублях 85 % - на кредиты в долларах США.

В основном ипотечные кредиты предоставлялись в Москве – 82 %. В 2008 году программа ипотечного жилищного кредитования работала в 12 крупнейших городах России. В течение первой половины 2008 года банк планирует довести количество филиалов – участников программы о 62, что позволит значительно увеличить долю ипотечных кредитов, выданных в регионах.

В ближайшем будущем ЗАО «ВТБ-24» внедрит новые продукты, такие как «Ипотечный ломбард» - финансирование первоначального взноса под залог существующей недвижимости заемщика или его ближайших родственников, а также программы кредитования загородной недвижимости.

Рассматривая структуру портфеля потребительских кредитов ЗАО «ВТБ-24», следует отметить, что на начало и на конец 2008 года структура существенно изменилась (табл. 2.9).

Таблица 2.9

Структура портфеля потребительских кредитов ЗАО «ВТБ-24» в 2008 году, млн. руб.

| Показатель | 01.01.2008 | 01.04.2008 | 01.07.2008 | 01.10.2008 | 01.01.2009 |

| Кредитные карты и овердрафты | 5,03 | 4,97 | 4,62 | 4,42 | 4,00 |

| Нецелевые кредиты | 21,71 | 19,49 | 16,02 | 13,34 | 14,39 |

| Экспресс-кредиты | 39,89 | 40,42 | 38,01 | 34,48 | 34,38 |

| Автокредитование | 31,33 | 33,11 | 39,46 | 46,21 | 45,97 |

| Ипотечное кредитование | 2,04 | 2,00 | 1,89 | 1,54 | 1,23 |

| Итого |

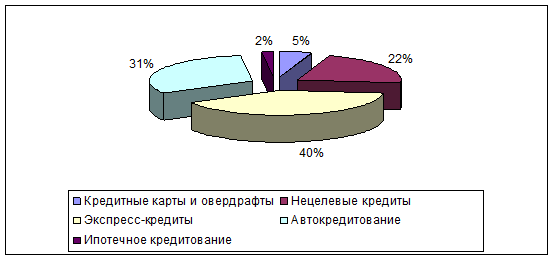

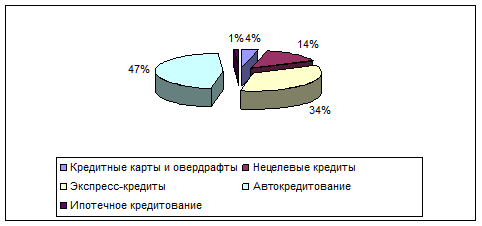

Так, на начало 2008 года в структуре потребительского кредитного портфеля ЗАО «ВТБ-24» преобладали экспресс-кредиты – 40 %, а на конец 2008 году в структуре потребительского кредитного портфеля наибольшую долю стали занимать автокредиты.

Рисунок 2.5 - Структура потребительского кредитного портфеля на начало 2008 года, %

Рисунок 2.6 - Структура потребительского кредитного портфеля на конец 2008 года, %

ЗАО «ВТБ-24» сохраняет лидерство по автокредитованию: в 2008 году портфель автокредитов составил 1.4 млрд. долларов США. Был внедрен один из крупных проектов в области автокредитования - продукт «Автостатус». Данный продукт дает возможность приобретения дорогих моделей престижных марок. Кроме того, произошел ряд существенных изменений в условиях других продуктов: снижен размер первоначального взноса до 0%, отменено обязательное страхования жизни и здоровья заемщика, введена опция, предоставляющая возможность выбора размера и даты ежемесячного платежа при оформлении кредита и многое другое.

В 2008 году продолжало активно развиваться ипотечное кредитование, в данном направлении Банком был сделан качественный и количественный скачок. Региональные филиалы приступили к предоставлению ипотечных кредитов, в результате чего, в течение отчетного года портфель ипотечных кредитов достиг 1,23 млн. рублей.

Как видно из рис. 2.5 и 2.6, за 2008 год в структуре кредитного портфеля потребительских кредитов снизилась доля таких кредитов как нецелевых кредитов – с 22 до 14 %, доля ипотечных кредитов – с 2 до 1 %, а также доля кредитных карт и овердрафтов – с 5 до 4 %.

Следует провести анализ потребительского кредитования по срокам кредитования.

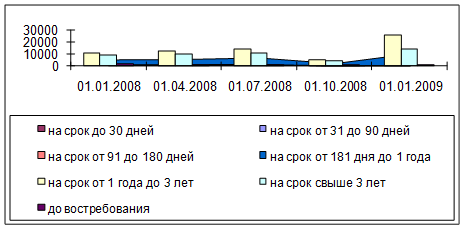

Таблица 2.9 Динамика потребительского кредитования по срокам кредитования, млн. руб.

| Срок кредитования | 01.01.2008 | 01.04.2008 | 01.07.2008 | 01.10.2008 | 01.01.2009 |

| на срок до 30 дней | 812,78 | 855,90 | 962,07 | 3,18 | 15,72 |

| на срок от 31 до 90 дней | 13,46 | 17,00 | 22,26 | 8,78 | 41,92 |

| на срок от 91 до 180 дней | 271,82 | 311,75 | 356,20 | 126,30 | 607,82 |

| на срок от 181 дня до 1 года | 4209,22 | 4537,41 | 5667,49 | 1983,55 | 9913,81 |

| на срок от 1 года до 3 лет | 10940,21 | 11991,12 | 13888,85 | 5012,68 | 25266,61 |

| на срок свыше 3 лет | 9241,99 | 10097,93 | 10778,41 | 3845,18 | 13875,15 |

| до востребования | 1423,71 | 527,14 | 127,22 | 3,40 | 2,62 |

| Итого | 26913,2 | 28341,1 | 31804,1 | 40983,1 | 52398,6 |

Как видно из табл. 2.9, за анализируемый период снизилась динамика кредитов на срок до 30 % с 812,78 млн. руб. в начале 2008 года до 15,71 млн. руб. в конце 2008 года. Объем кредитов на срок от 31 до 90 дней на начало и на конец 2008 года существенно увеличился с 13,45 до 41,91 млн. руб.

Существенно увеличились кредиты на срок от 91 до 180 дней (с 271,8 млн. до 607,82 млн. руб.), а также кредиты сроком от 181 дня до 1 года (с 4209,22 до 9913,81 млн. руб.).

Также наблюдается рост кредитов сроком от 1 года до 3 лет (с 10940,21 до 25266,61 млн. руб.) и сроком свыше 3 лет (от 9241,99 до 13875,15 млн. руб.). Следует отметить, что за 2008 год существенно снизился объем кредитов до востребования (с 1423,71 до 2,62 млн. руб.).

Более наглядно данные табл. 2.9 можно представить на рис. 2.7.

Из рис. 2.7 видно, что основные виды кредитных продуктов – кредиты сроком от 1 года до 3 лет, кредиты сроком свыше 3 лет, а также кредиты сроком от 181 дня до 1 года.

Рисунок 2.7 – Динамика потребительского кредитования в ЗАО «ВТБ-24» в течение 2008 года, млн. руб.

В целом можно отметить тенденцию скачкообразного увеличения объем выданных потребительских кредитов за анализируемый период, в 3 квартале 2008 года наблюдается резкое снижение объемов выданных кредитов, а 4 квартале – увеличение.

Структура потребительского кредитования по срокам кредитования представлена в табл. 2.10.

Таблица 2.10 Структура потребительского кредитования по срокам кредитования, млн. руб.

| Срок кредитования | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 |

| на срок до 30 дней | 3,02 | 3,02 | 3,025 | 0,029 | 0,03 |

| на срок от 31 до 90 дней | 0,05 | 0,06 | 0,07 | 0,08 | 0,08 |

| на срок от 91 до 180 дней | 1,01 | 1,10 | 1,12 | 1,15 | 1,16 |

| на срок от 181 дня до 1 года | 15,64 | 16,01 | 17,82 | 18,06 | 18,92 |

| на срок от 1 года до 3 лет | 40,65 | 42,31 | 43,67 | 45,64 | 48,22 |

| на срок свыше 3 лет | 34,34 | 35,63 | 33,89 | 35,01 | 26,48 |

| до востребования | 5,29 | 1,86 | 0,40 | 0,031 | 0,005 |

| Итого |

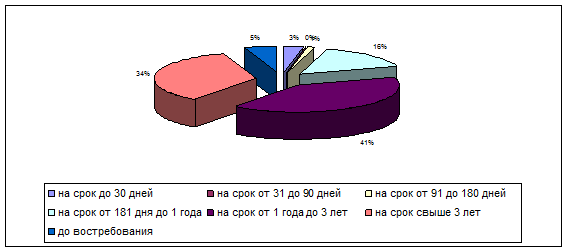

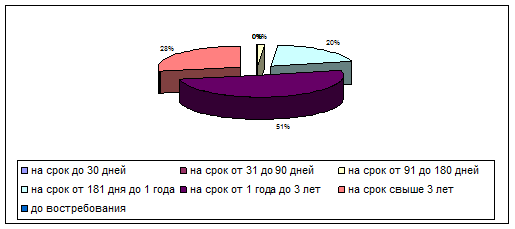

Структуру потребительского кредитования на начало и на конец 2008 года можно представить на рис. 2.8 и 2.9.

Рисунок 2.8. - Структуру потребительского кредитования по срокам кредитования на начало 2008 года, %

Рисунок 2.9 - Структуру потребительского кредитования по срокам кредитования на конец 2008 года, %

Как видно из рис. 2.8 и 2.9, структура потребительских кредитов по срокам кредитования изменилась за 2008 год существенным образом: в структуре потребительских кредитов увеличилась доля кредитов от 1 до 3 лет (с 41 до 50 %), и доля кредитов сроком от 181 дня до 1 года (с 16 до 20%), при этом одновременно снизилась доля кредитов сроком до 30 дней и до востребования.

Проведем анализ по невозвратным и просроченным ссудам населения (табл. 2.7).

Таблица 2.7 Удельный вес просроченных ссуд физических лиц в структуре кредитного портфеля ЗАО «ВТБ-24»», %

| Показатель | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 | |||||

| Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | Сумма, тыс. руб. | Уд. вес, % | |

| Текущие кредиты физическим лицам | 26557,94 | 98,68 | 27930,15 | 98,55 | 31279,33 | 98,35 | 40347,86 | 98,45 | 51088,63 | 97,5 |

| Просроченные ссуды | 355,25 | 1,32 | 410,95 | 1,45 | 524,77 | 1,65 | 635,24 | 1,55 | 681,18 | 1,3 |

| В том числе проблемные и безнадежные | 322,96 | 1,2 | 396,77 | 1,4 | 477,06 | 1,5 | 573,76 | 1,4 | 628,78 | 1,2 |

| Итого кредитов клиентам | 26913,2 | 28341,1 | 31804,1 | 40983,1 | 52398,6 |

Анализируя кредитный портфель банка можно также отметить, что в 1 полугодии 2008 года удельный вес просроченных ссуд составлял 1,32 %, а во в конце 2008 года – 1,55 %, т. е в целом за период удельный вес просроченных ссуд увеличился на 1,23 %. Наибольшее увеличение доли просроченных ссуд за период наблюдается в третьем квартале 2008 года. – 1,65 %. Грамотная кредитная политика банка позволила снизить долю просроченных ссуд в кредитном портфеле в IV квартале 2008 года. Доля «проблемных» и «безнадежных» ссуд составляет в кредитном портфеле банка 1,4%. Это говорит о достаточно хорошем качестве кредитного портфеля банка.

При кредитовании физических лиц Банк реализует кредитную политику, направленную на минимизацию кредитного риска по сделкам. Управление кредитным риском по розничному кредитному портфелю производится Банком по следующим основным направлениям:

- формирование диверсифицированной структуры розничного кредитного портфеля по региональному, валютному признаку, по суммам и срокам выданных кредитов, виду обеспечения, по видам кредитных продуктов;

- установление нормативов stop-loss на отдельные группы заемщиков, диверсифицированных по видам продуктов и региональным характеристикам;

- используются методики, прогнозирующие уровень риска в розничном кредитном портфеле, с целью своевременного информирования и недопущения уровня риска, превышающего нормативные значения;

- ведется активная работа по разработке скоринговых карт на основе статистического и эконометрического анализа розничного кредитного портфеля с применением передовых технологий и международного опыта;

- сотрудничество с кредитными бюро позволяет оценить возможные кредитные риски, основанные на предыдущей кредитной истории заемщика, на этапе рассмотрении заявок физических лиц;

- в Банке применяется дифференцированный, многоуровневый, комплексный подход к оценке кредитных заявок физических лиц. Действующая в Банке система оценки кредитных заявок позволяет отобрать для целей кредитования заемщиков, отвечающих требованиям Банка по уровню кредитного риска и характеризующихся хорошей кредитоспособностью;

- использование централизованной системы принятия решений при выдачи кредита физическим лицам;

- контроль за выполнением установленных лимитов и принятых решениях;

- обязательный постоянный мониторинг качества розничного банковского портфеля, отдельных групп и отдельных ссуд;

- проведение постоянных мероприятий по сбору просроченной задолженности;

- формирование резервов на возможные потери по ссудам согласно порядку, установленному нормативными документами Банка России, а также резервов в соответствии с международными стандартами финансовой отчетности. По всем выдаваемым Банком кредитам на постоянной основе в результате комплексного анализа деятельности заемщиков, их финансового состояния, качества обслуживания долга, обеспечения, а также всей имеющейся в распоряжении Банка информации производится оценка кредитного риска по ссудам. При выявлении признаков обесценения ссуды (т.е. потери ссудной стоимости вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде перед Банком в соответствии с условиями договора либо существования угрозы такого неисполнения) Банк в обязательном порядке формирует резерв на возможные потери по ссудам.

Причиной не возврата ссудной задолженности физическими лицами являются несвоевременная выплата заработной платы, резкое снижение доходов, экономическая и социальная ситуация в регионе. По всем указанным кредитам проводится работа по взысканию задолженности, в том числе в судебном порядке.

На сокращение ссудной задолженности повлияло ЗАО «ВТБ-24» повлияли следующие факторы: неоднократные предупреждения о необходимости погашения просроченной задолженности по кредитам; обращение в судебные органы о наложении взыскания с заемщиков и их поручителей. Все эти меры являются основными мерами в работе банка по возвращению проблемных ссуд. Обеспечение возвратности ссуды необходимо и для сохранения банковских активов, которые в основном состоят из средств клиентов и вкладчиков.

Таким образом, можно сделать вывод, основным направлением деятельности ЗАО «ВТБ-24» в сфере предоставления розничных услуг в 2008 году оставалось, прежде всего, увеличение кредитного портфеля и повышение эффективности реализации действующих кредитных продуктов. В связи с этим большое внимание уделялось проведению мероприятий по сокращению просроченной задолженности как по текущему портфелю, сформированному ранее, так и принято ряд мер на снижение уровня риска новых выдач.

В 2008 году благодаря эффективной кредитной политике ЗАО «ВТБ-24» потребительское кредитование увеличилось с 26913,2 до 52398,6 млн. руб., прирост объемов потребительского кредитования составляет 94,6 %. В структуре кредитного портфеля банка по потребительским кредитам наблюдается преобладание таких видов кредитов, как автокредиты (47 %), экспресс-кредиты (34 %), нецелевые кредиты (14 %).

В 2008 году ЗАО «ВТБ-24» стал увеличивать объем продаж кредитных продуктов через собственную региональную сеть. В розничных офисах банка клиентам предлагалось в первую очередь оформить нецелевые кредиты и кредитные карты, по которым клиент имеет возможность самостоятельно определять способ использования полученных заемных средств. В 2008 году Банк внедрил специальные условия кредитования для добросовестных заемщиков, а также начал работу по рассылке клиентам банковских карт с предложениями по рассылке клиентам банковских карт с предложениями об оформлении кредита.

В 2008 году основной акцент был сделан на развитие обеспеченных видов кредитования в частности автокредитования и ипотеки.

Только надежное и ликвидное обеспечение в конечном итоге помогает банку избежать неблагоприятных последствий сомнительного кредита и получить прибыль. В ЗАО «ВТБ-24» с каждым годом качество обеспечения кредитов улучшается. Если раньше в обеспечение принималось только поручительство физических лиц, то в данный момент в отделении практикуются такие виды обеспечения как залог недвижимости, транспортных средств, залог имущества. Для покрытия непогашенной клиентами ссудной задолженности по основному долгу используется резерв на возможные потери по ссудам (РВПС), который формируется за счет отчислений относимых на расходы банка. За счет резерва производится списание потерь по нереальным для взыскания ссудам банка. РВПС, необходимость формирования, которого обусловлена кредитными рисками в деятельности банка. Указанный резерв обеспечивает создание банку более стабильных условий финансовой деятельности и позволяет избегать колебаний прибыли банка в связи со списанием потерь по ссудам.

Несмотря на возросшую конкуренцию, ЗАО «ВТБ-24» сохраняет за собой ведущую позицию, предлагая клиентам новые услуги, и остается одним из крупнейших и динамично развивающихся универсальных банков в стране.

2015-07-04

2015-07-04 5501

5501