Кредитна діяльність комерційних банків невіддільна від операцій на ринку міжбанківських кредитів. Одержання кредитів в інших банках дає можливість поповнювати банківські кредитні ресурси. При надлишку ресурсів банк розміщує їх на міжбанківському ринку, при нестачі ресурсів банк купує їх на ринку. Ринок міжбанківських кредитів є важливою складовою ринку кредитних ресурсів.

Надання й отримання кредитів комерційними банками на міжбанківському ринку регламентується Законом України "Про банки і банківську діяльність", Цивільним кодексом України, нормативними актами НБУ, статутами комерційних банків і кредитними договорами. Кредитні відносини між комерційними банками визначаються на договірних засадах шляхом укладання кредитних договорів, які мають передбачати права та зобов'язання сторін, з належним оформленням справ за міжбанківськими кредитами.

На практиці використовуються такі основні різновиди міжбанківського кредиту:

— овердрафт за кореспондентськими рахунками: на відповідному рахунку обліковуються суми дебетових (кредитових) залишків на кореспондентських рахунках банків на кінець операційного дня;

— кредити овернайт (overnight), які надані (отримані) іншим банкам: вони надаються іншим банкам на строк не більше одного операційного дня. Цей вид міжбанківського кредиту використовується для завершення розрахунків поточного дня;

— кошти, які надані (отримані) іншим банкам за операціями РЕПО. Ці операції пов'язані з купівлею у них цінних паперів на певний період з умовою зворотного їх викупу за заздалегідь обумовленою ціною або з умовою безвідкличної гарантії погашення у разі, якщо строк операції РЕПО збігається із строком погашення цінних паперів.

Комерційні банки як економічно незалежні кредитні інститути самостійно встановлюють рівень відсоткової ставки за міжбанківськими кредитами залежно від попиту та пропозиції на міжбанківському ринку та рівня облікової ставки. НБУ обмежує розмір надання та отримання кредитів на міжбанківському ринку. Так, загальний розмір отримання комерційними банками міжбанківських кредитів обмежується двократним розміром власних коштів банку. Забороняється їх надання та отримання банківськими установами (філіями, управліннями, відділеннями тощо), які не є юридичними особами, крім випадків, коли це здійснюється за дорученням юридичної особи. НБУ, враховуючи фінансовий стан окремих комерційних банків, має право встановлювати інші обмеження щодо залучення та надання міжбанківських кредитів. З метою отримання міжбанківського кредиту банк-позичальник подає банку-кредитору, як правило, такі документи: заяву; установчий договір; копію статуту, завірену нотаріально; копію ліцензії на проведення банківських операцій, завірену нотаріально; картку із зразками підписів і відбитком гербової печатки, також завірену нотаріально; баланс на поточну звітну дату; розрахунок економічних нормативів на поточну звітну дату; показники діяльності комерційного банку; форму забезпечення і строкове зобов'язання. Основним джерелом інформації для визначення кредитоспроможності позичальника стосовно міжбанківських кредитів є баланс банку. Договір міжбанківського кредиту має включати такі основні положення: 1) предмет договору — надання кредиту в певній сумі з певним строком погашення; 2) права і зобов'язання банку-кредитора і банку-позичальника; 3) відповідальність сторін; 4) порядок вирішення спорів; 5) умови зміни договору; 6) особливі умови; 7) строк дії договору.

Міжбанківські кредити, які надає банкам Національний банк України, мають структуру й обліковуються на пасивних рахунках 131 та 132 груп залежно від терміну, на який вони отримані. Міжбанківські кредити можуть надаватися одним банком іншому, тоді вони обліковуються в групах 152- у банка-кредитора та 162 – у банка – позичальника. Схему обліку міжбанківських кредитів:

| Банк А (кредитор) | Банк Б (позичальник) |

| 1. Надано кредит іншому банку: Дт 1523 Кт 1200 | 2. Одержано кредит від іншого банку: Дт 1200 Кт 1623 |

| 3. Нараховані доходи: Дт 1528 Кт 6016 | 3. Нараховані витрати: Дт 7016 Кт 1628 |

| 5. Повернуто кредит разом з %: Дт 1200 Кт 1523 Кт 1528 | 4. Повернуто кредит разом з %: Дт 1623 Дт 1628 Кт 1200 |

Якщо дата угоди і дата розрахунків не збігаються, банк має відображати суму зобов'язання з кредитування на дату здійснення кредитної операції (у день виникнення в банку зобов'язання з кредитування) на позабалансових рахунках: 9100, 9110

► У разі отримання кредиту за ставкою, яка нижча, ніж ринкова, банк одразу визнає прибуток

Дт Рахунки для обліку неамортизованого дисконту за отриманими кредитами - на різницю між номінальною вартістю отриманого кредиту та його справедливою вартістю

Кт Рахунок для обліку доходу від отриманих кредитів за ставкою, яка нижча, ніж ринкова, - на різницю між номінальною вартістю отриманого кредиту та його справедливою вартістю

► У разі отримання кредиту за ставкою, яка вища, ніж ринкова, банк має одразу визнати збиток

Дт Рахунок для обліку витрат від отриманих кредитів, залучених вкладів (депозитів) за ставкою, яка вища, ніж ринкова, - на різницю між справедливою вартістю отриманого кредиту та його номінальною вартістю

Кт Рахунки для обліку неамортизованої премії за отриманими кредитами - на різницю між справедливою вартістю отриманого кредиту та його номінальною вартістю.

Амортизацію суми неамортизованого дисконту або суми премії банк здійснює не рідше ніж раз на місяць з відображенням на рахунках витрат протягом строку використання кредиту:

► Амортизація суми неамортизованого дисконту: Дт 7016 Кт 1626

► Амортизація премії: Дт 1627 Кт 7016

Метою аналізу міжбанківських кредитів є визначення:

· залежності діяльності комерційного банку від міжбанківських кредитів;

· доцільності залучення міжбанківських кредитів;

· ефективності використання міжбанківських кредитів.

Характеристика використання МБК починається з аналізу зміни питомої ваги МБК у загальних зобов’язаннях банку за певний період та в загальному обсязі балансу. Для цього використовуються такі коефіцієнти:

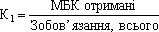

1.Питома вага МБК від загального обсягу зобов’язань банку:

Оптимальне значення цього коефіцієнта має бути 0,25—0,40.

Оптимальне значення цього коефіцієнта має бути 0,25—0,40.

Даний коефіцієнт характеризує ступінь мінімізації ризику стійкості ресурсної бази або її витратності. Значення коефіцієнта 0,25 забезпечує мінімізацію витрат. Значення коефіцієнта 0,40 забезпечує мінімізацію ризику стійкості.

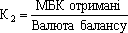

2. Питома вага МБК, отриманих у валюті балансу, тобто в усіх джерелах:

Оптимальне значення даного коефіцієнта має бути 0,2—0,35.

Оптимальне значення даного коефіцієнта має бути 0,2—0,35.

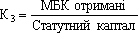

Додатково може розраховуватись коефіцієнт відношення МБК до статутного капіталу.

Значення даного коефіцієнта не повинне перевищувати 6 разів СК

Значення даного коефіцієнта не повинне перевищувати 6 разів СК

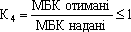

Аналіз міжбанківських кредитів передбачає порівняння обсягів пасивних операцій із залучення міжбанківських кредитів та активних операцій, пов’язаних з їх розміщенням. Для цього використовується такий коефіцієнт:

Рівень надання та отримання міжбанківських кредитів Національним банком зараз не регулюється. Проте коефіцієнти отриманих та наданих кредитів можуть орієнтовно використовуватись банками для оцінювання рівня та масштабів міжбанківського кредитування. До них відносять:

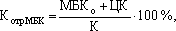

Коефіцієнт отримання МБК (КотрМБК):

МБКо — загальна сума отриманих банком міжбанківських позик, у тому числі депозитів; ЦК — загальна сума залучених централізованих коштів; К — капітал банку. Орієнтовне значення цього коефіцієнта — 300 %.

МБКо — загальна сума отриманих банком міжбанківських позик, у тому числі депозитів; ЦК — загальна сума залучених централізованих коштів; К — капітал банку. Орієнтовне значення цього коефіцієнта — 300 %.

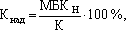

Коефіцієнт надання міжбанківських позик (Кнад):

МБКн — загальна сума наданих комерційним банком міжбанківських позик;

МБКн — загальна сума наданих комерційним банком міжбанківських позик;

Орієнтовне значення цього коефіцієнта — 200 %.

Завершальним етапом аналізу міжбанківських кредитів є обґрунтування ефективності та доцільності використання цього виду ресурсів. Для оцінювання доцільності залучення міжбанківських кредитів насамперед необхідно зіставити вартість залучених міжбанківських ресурсів і вартість коштів на поточних та інших рахунках, депозитних вкладах, коштів у розрахунках, вартість операцій з цінними паперами.

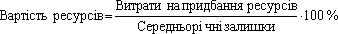

Вартість ресурсів визначається у процентах і розраховується за формулою:

Для оцінювання обґрунтованості залучення міжбанківських кредитів також важливо зіставити вартість залучених коштів на міжбанківському ринку з вартістю розміщених коштів. Якщо ці кошти банку мобілізуються за вищою ціною, ніж витрачаються, то таке залучення коштів неефективне. Але якщо ресурси реалізуються за вищою ціною і скороченими строками, то це приноситиме банку певний дохід.

22. Необхідність, основні напрями та методи банківського моніторингу кредитних операцій. Аналіз кредитного портфеля за рівнем ризику.

Кредитний моніторинг — це контроль банку впродовж усього процесу кредитування. Попередній моніторинг здійснюється ще до терміну видавання кредиту, оперативний моніторинг передбачає періодичний аналіз кредитного досьє позичальника, форм забезпечення кредиту, перегляд кредитного портфеля банку (оцінку виданих кредитів), зовнішні аудиторські перевірки.

У процесі контролю за кредитними операціями особливу увагу банк повинен приділяти таким проблемам: дотримання принципів кредитування (цільової спрямованості, забезпеченості, терміновості); виявлення проблемних кредитів і розроблення заходів із ліквідації заборгованості.

З огляду на важливість моніторингу створюються в банках окремі структурні підрозділи з перевірки кредитів.

Кредитний моніторинг можна розділити також на внутрішній та зовнішній.

Внутрішньобанківський моніторинг характерний тим, що тут контроль здійснюється, переважно, за документами, які відповідають тому чи іншому етапові процесу кредитування, при цьому оцінюється ступінь кредитного ризику.

До зовнішнього моніторингу належать зустрічні перевірки руху товарів, придбаних за рахунок кредитних коштів; зустрічі та переговори з позичальниками, які допустили прострочення платежів, телефонні дзвінки, листування, інспекційні перевірки на місцях, зустрічі та переговори із поручителями позичальників.

Кредитний моніторинг за цільовим використанням кредиту розпочинається тоді, коли позичальник подає платіжне доручення на перерахування кредитних коштів. Усі реквізити платіжного доручення звіряють з умовами кредитного договору - це попередній контроль за цільовим призначенням кредиту.

Оперативний контроль за цільовим використанням кредиту розпочинається після одержання позичальником об'єкта кредиту.

Важливий напрям банківського кредитного моніторингу - оцінювання стану його забезпечення. Такий контроль також розподіляють на попередній і поточний.

Кредитні операції є одними з найбільш ризикованих із усіх банківських операцій.

З метою підвищення надійності та стабільності банківської системи, захисту інтересів кредиторів і вкладників банків Національним банком України встановлено порядок формування І використання резерву для відшкодування можливих витрат за кредитними операціями банків.

Кредитний ризик - це можливе падіння прибутку банку і навіть втрата частини його акціонерного капіталу в результаті неспроможності позичальника погашати й обслуговувати борг

За ступенем ризику кредити класифікуються на 5 груп (коефіцієнт резервування):

1) стандартні кредити (1%);

2) кредити під контролем (5%);

3) субстандартні кредити (20%);

4) сумнівні кредити (50%);

5) безнадійні кредити (100%).

Банки створюють і формують резерви для відшкодування можливих втрат на повний розмір чистого кредитного ризику за основним боргом, зваженого на відповідний коефіцієнт резервування, за всіма видами кредитних операцій у національній та іноземних валютах.

Не здійснюється формування резерву за бюджетними кредитами, за кредитними операціями між установами в системі одного банку, а також за операціями фінансового лізингу, якщо об'єктом цих операцій є нерухоме майно. У разі консорціумного кредитування резервуванню в провідному банку підлягає тільки та частина кредиту, що надана безпосередньо цим банком.

Згідно з оцінкою фінансового стану позичальника кредити слід віднести до таких категорій:

§ клас «А» ─ фінансова діяльність добра, що свідчить про можливість своєчасного виконання зобов'язань за кредитними операціями, і є можливість утримувати її на високому рівні надалі;

§ клас «Б» ─ фінансова діяльність позичальника цієї категорії близька за характеристиками до класу «А», але ймовірність підтримування її на цьому рівні протягом тривалого часу є низькою;

§ клас «В» ─ фінансова діяльність задовільна, але одночасно спостерігається можливість виправлення ситуації і поліпшення фінансового стану позичальника;

§ клас «Г» ─ фінансова діяльність незадовільна і спостерігається її нестабільність протягом року;

§ клас «Д» ─ фінансова діяльність незадовільна і збиткова, ймовірності виконання зобов'язань позичальником практично немає.

Відповідно до перелічених критеріїв здійснюється класифікація кредитного портфеля за ступенем ризику та визначається категорія кредитної операції.

На підставі класифікації валового кредитного ризику та враховуючи прийнятне забезпечення, банк визначає чистий кредитний ризик за кожною кредитною операцією і зважує його на встановлений коефіцієнт резервування:

2015-09-06

2015-09-06 1234

1234