2.1 Денежные потоки и денежные агрегаты. Закон денежного обращения

Денежное обращение - это движение денег при выполнении ими своих функций в наличной и безналичной формах, обслуживающее реализацию товаров, нетоварные платежи и расчеты в хозяйстве.

Денежный оборот страны, отражая движение денег, представляет собой сумму всех платежей, совершенных предприятиями, организациями и населением в наличной и безналичной формах за определенный период времени.

При рассмотрении денежного оборота следует выделить два потока.

Национальный продукт - совокупность стоимости всех наличных товаров и услуг, производимых в экономической системе;

Национальный доход - полученные суммарные доходы всем населением и семейными хозяйствами, включая зарплату, процентные выплаты и прибыль.

Национальный продукт и национальный доход имеют номинальную и реальную оценки. Первая - это экономический показатель, рассчитанный без учета инфляционных влияний, т.е. в ценах, по которым реализуется продукция в данный момент, в текущих ценах, вторая - стоимость продукта по ценам, скорректированным на уровень инфляции.

Модель кругооборота товаров и денег можно представить в виде уравнения обмена, согласно которому произведение величины денежной массы (М) на скорость обращения денег (V) равно произведению уровня цен (P) на реальный национальный продукт (Y):

M * V = P * Y

Скорость обращения денег можно определить как отношение номинального национального продукта к величине денежной массы. Уравнение обмена должно выполняться всегда, так как оно вытекает из классического закона денежного обращения. Только в этом случае количество денег в обращении будет соответствовать их реальной потребности, и деньги не будут обесцениваться.

Во всех общественных формациях, в которых существуют товарно-денежные отношения, действует всеобщий закон денежного обращения (сформулированный К.Марксом).

Закон денежного обращения выражает взаимосвязь между массой обращающихся товаров, уровнем их цен и скоростью обращения денег. Количество денег (КД), необходимых для обращения, прямо пропорционально сумме цен товаров (СЦТ) и обратно пропорционально скорости обращения денег (С):

КД = СЦТ/С

по этой формуле определяется потребность денег для обслуживания товарного обращения в функции средства обращения, т.е. наличных денег.

Развернутая формула закона денежного обращения имеет следующий вид:

КД = СЦТ - К + П - ВП/С

где

КД - количество денег, необходимых для обращения;

СЦТ - сумма цен товаров и услуг;

К - сумма цен товаров, проданных в кредит;

П - сумма платежей по долговым обязательствам;

ВП - сумма взаимопогашаемых платежей;

С - скорость оборота одноименной денежной единицы.

Скорость обращения денег влияет обратно пропорционально на величину денежной массы в обращении. Она определяет количество оборотов рубля, которое он совершает в процессе выполнения им функций средства платежа и средства обращения в определенный период времени.

Скорость обращения денег в кругообороте стоимости общественного продукта или кругообороте доходов рассчитывается по формуле:

К оборотов = ВНП (или НД)/денежная масса (М1 или М2)

Оборачиваемость денег в платежном обороте определяется соотношением:

К оборотов = сумма остатков средств на банковских счетах/среднегодовая величина денежной массы в обращении.

Последний показатель характеризует скорость безналичных расчетов.

Увеличение скорости обращения денег равнозначно сокращению в них потребности для обслуживания товарного обращения и приводит к относительному избытку денежной массы в обращении, что является одним из факторов инфляционного процесса и особенно опасно при спаде производства и сокращении товарного рынка.

Денежные агрегаты.

Важнейшим количественным показателем денежного обращения является денежная масса, которая представляет собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству.

Для анализа количественных изменений денежной массы используются денежные агрегаты.

Агрегат Мо (наличные деньги в обращении соответствует функции денег как средства обращения) включает:

банкноты в обращении;

монеты в обращении;

остатки наличных денег в кассах предприятий и организаций.

Агрегат М1 (деньги как средство платежа) = Мо +:

средства на расчетных и текущих специальных счетах юридических и физических лиц;

средства страховых компаний;

депозиты до востребования в сберегательном и коммерческих банках.

Агрегат М2 (деньги как средство накопления, сбережения) = М1 +:

срочные депозиты в сберегательных и коммерческих банках;

краткосрочные государственные ценные бумаги.

Агрегат М3 = М2 + сберегательные вклады в специализированных кредитных учреждениях.

Агрегат М4 = М3 + депозитные сертификаты крупных коммерческих банков.

Для определения денежной массы используют:

США - все 5 агрегатов;

Япония, Германия - 3;

Англия и Франция - 2;

Россия - Мо - М3 - это называется денежная база.

В современных условиях в России обострилась проблема нехватки денежных средств, проявляющаяся в низком соотношении денежной массы и ВВП. Нехватку денежных средств заменили неплатежи, бартерные сделки и иностранная валюта, что подрывает российскую денежную систему.

2.2 Денежная система Российской Федерации, ее элементы. Организация управления денежной системой

Денежная система - это устройство денежного обращения в стране, сложившееся исторически и закрепленное национальным законодательством.

Денежный оборот страны, отражая движение денег, представляет собой сумму всех платежей, совершенных предприятиями, организациями и населением в наличной и безналичной формах за определенный период времени.

Национальные денежные системы начали формироваться в ХVI - XVII вв. с утверждением капиталистического способа производства, возникновением централизованных государств и национального рынка. История развития товарно-денежных отношений и капиталистического способа производства знала три типа денежных систем.

Биметаллизм - денежная система, при которой роль всеобщего эквивалента закрепилась за двумя металлами (золотом и серебром). Из них свободно чеканились монеты, которые запускались в неограниченное обращение. В рамках биметаллизма существовала система параллельной валюты, когда соотношение между золотыми и серебряными монетами устанавливались стихийно, в зависимости от рыночной цены металла. Система двойной валюты предусматривала фиксированное по закону соотношение стоимости двух металлов, чеканка золотых и серебряных монет производилась по этому соотношению, цены устанавливались соответственно (по конвенции Латинского монетного союза 1(зол.):15,5(сер.)). Система биметаллизма существовала в XV - XVII вв. в странах Западной Европы до конца XIX в. (в США - до 1900 года).

С развитием капиталистического хозяйства она перестала удовлетворять его требованиям, т.к. два товара эквивалента противоречили природе денег, поскольку функцию меры стоимости мог выполнять только один товар, единый товар - эквивалент. Фактически, при системе биметаллизма, согласно закону Коперника - Грешема, "плохие деньги вытесняли из обращения хорошие". (XIX в. - удешевление добычи серебра, его обесценение в связи с чем уходят золотые монеты из обращения, а их место занимает серебро.

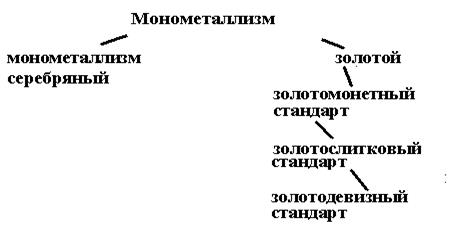

Монометаллизм - второй тип денежных систем, может быть представлен схемой:

В основе денежных систем при монометаллизме лежит один металл, один денежный товар, поэтому различают серебряный и золотой монометаллизм. Первый существовал в России в 1843 - - 1852 гг. Денежной единицей его стал серебряный рубль с содержанием в 4 золотника 21 доли чистого серебра. В обращении находились кредитные билеты, разменные на серебро.

Однако дефицит госбюджета вызванный Крымской войной, пассивом внешнеторгового баланса потребовал большой эмиссии кредитных денег, которые перестали обмениваться на золото и превратились в бумажные деньги. К концу XIX века Россия, как и большинство стран Западной Европы, перешла к золотому монометаллизму (первой была Англия - конец XVIII в.). Законодательно золотой монометаллизм был оформлен в 1816 г., основными принципами которого являлись:

Однако дефицит госбюджета вызванный Крымской войной, пассивом внешнеторгового баланса потребовал большой эмиссии кредитных денег, которые перестали обмениваться на золото и превратились в бумажные деньги. К концу XIX века Россия, как и большинство стран Западной Европы, перешла к золотому монометаллизму (первой была Англия - конец XVIII в.). Законодательно золотой монометаллизм был оформлен в 1816 г., основными принципами которого являлись:

1. Введение в обращение золотых монет;

2. Выполнение золотом всех функций;

3. Свободная чеканка золотых монет на государственном монетном дворе для частых лиц;

4. Возможность обмена банкнот и других неполноценных денег на золото;

5. Свободный ввоз и вывоз золота и иностранной валюты;

6. Свободные рынки золота.

Золотослитковый стандарт - это урезанный золотой стандарт, к которому капстраны перешли после 1-й мировой войны. Он характеризуется следующими признаками:

1. Отсутствие золотых монет в обращении;

2. Прекращение свободной чеканки монет;

3. Обмен кредитных денег и других неполноценных денег на слитки золота в крупных суммах. (Франция - 12,5 кг золота стоила 215 тыс. франков, Англия - 12,4 кг стоил 1700 фунтов стерлингов.).

Золотодевизный (золотовалютный) стандарт пришел на смену золотослитковому стандарту после кризиса 1928 - 1933 гг. Во всех странах был прекращен обмен банкнот на золото и фактически утвердилась система неразменного банкнотного обращения. В 1944 г. создана Бреттон-Вудская валютная система на основе золотодолларового стандарта (на золото обменивается только $). В 1976 году все страны отменили золотое содержание своих валют, золото ушло из внутреннего рынка, перестало быть в основе денежных систем.

Все страны перешли к третьему типу денежных систем - бумажно-денежному.

Современные бумажно-денежные системы характеризуются особенностями (принципами) функционирования:

1. Отмена официального золотого содержания национальных валют.

2. Отмена размена кредитных денег на золото.

3. Переход к обращению неразменных на золото кредитных денег, которые по своей природе сближаются с бумажными.

4. Выпуск денег в обращение в порядке кредитования хозяйств для покрытия дефицита государственного бюджета в виде эмиссии бумажных денег или выпуска ценных бумаг.

5. Преобладание безналичного денежного оборота.

6. Усиление государственно-монополистического регулирования денежного оборота.

Современные денежные системы включают следующие денежные элементы:

наименование денежной единицы;

масштаб цен;

виды денежных знаков;

порядок их выпуска в обращение;

организация денежного оборота;

условия установления валютного курса и его регулирования.

Денежная система РФ функционирует в соответствии с Федеральным законом о Центральном Банке России, определяющим ее правовые основы.

Денежной единицей страны является рубль.

Масштаб цен - количество золота, зафиксированное в денежной единице. (до 1990г. - 1 рубль = 0,987412 гр. золота;

1922 - 1924гг. - червонец представлял в обороте 7,7 гр. золота = 10 рублевой золотой монете царской чеканки, 1 рубль = 0,77 гр. золота;

1928г. - отменен обмен червонцев на золото, установлен твердый валютный паритет: 1 французский франк = 3 рублям;

1937г - (крах золотого блока возглавляемого Францией) установление паритета: 1$ = 5 рублей 30 коп.;

1950г, март - открепление рубля от $ 1руб = 0,222168 гр. золота;

1961г.- масштаб цен 1руб = 0,987412 гр. золота;

1976 -1978гг. - Ямайская валютная реформа (отменена официальная цена на золото и золотое содержание денежных единиц;

1992г. - потеря рублем покупательной способности, соответствующей его золотому содержанию, утрата золотого содержания.

Право выпуска денежной массы, (состоящей из кредитных денег и монет), принадлежит ЦБ России, если они обеспечиваются его активами. ЦБ организует и регулирует денежный оборот (наличный и безналичный), на него также возлагается:

создание резервных фондов банкнот и монет;

определение правил хранения, перевозки и инкассации наличных денег;

установление признаков платежности денежных знаков;

определение порядка замены и уничтожения денежных знаков, вышедших из обращения;

утверждение правил ведения операций в хозяйстве.

ЦБ выполняет функцию денежно-кредитного регулирования.

Валютный курс - это цена национальной валюты, выраженная в иностранной валюте.

Валютный паритет - законодательное отношение национальной валюты к валюте других стран.

Рыночный курс обычно колеблется вокруг валютного паритета. Существуют фиксированные и плавающие валютные курсы.

Фиксированные - предусматривают колебания в пределах 1 - 2% от валютного паритета.

Плавающие - меняются в зависимости от спроса и предложения на валюту.

Котировками валютного курса занимается ЦБ. Они могут быть

-прямыми - определяют стоимость инвалюты в рублях (1$ = 29,34 руб.)

-косвенными - оценка рубля в $ (1 рубль = 0,2934$).

Разница между курсом продажи и курсом покупки устанавливается ЦБ в % и формирует прибыль коммерческих банков.

Причины падения валютного курса рубля и его обесценивания:

экономический спад производства;

дефицит бюджета;

инфляция и внутреннее обесценение рубля;

повышение таможенных пошлин на экспортные товары и акцизов на другие (импортные) товары;

обязательную продажу части валютной выручки на рубли;

сокращение золото- валютных резервов.

Т.о., денежная система России это типичная современная бумажно-денежная система с использованием знаков стоимости, не разменных на золото, регулируемая ЦБ России посредством экономических нормативов и инструментов денежно-кредитной политики.

2.3 Денежный оборот. Денежное обращение

Денежное обращение подразделяется на налично-денежное и безналичное.

Платежный оборот - совокупность платежей с использованием денег в качестве средства платежа. Он поглощает все безналичные платежи и часть налично-денежных, связанных с оплатой труда.

Налично-денежный оборот - часть денежного оборота, в котором используют наличные деньги в роли средства обращения и средства платежа. Он включает все платежи наличными деньгами за определенный период времени (год, квартал, месяц).

Наличными деньгами производятся расчеты:

предприятий, учреждений и организаций с населением;

между отдельными учреждениями на товарных и продуктовых рынках;

частично расчеты населения с финансово-кредитной системой;

в ограниченных размерах платежи между предприятиями и организациями.

Доля наличных платежей в экономически развитых странах в совокупном денежном обороте не превышает 3 - 8%(в России: 1994г. - 20%; 1995г. - 34,2%; 1996г. - 34,8%; 1998г. - 46%; 2001г. - 30,2%).

Причинами расширения налично-денежного оборота являются:

кризис неплатежей;

кризис наличности;

плохо организованная система межбанковских расчетов;

замедление расчетов;

сознательное сокращение прибыли доходов предпринимателей с целью ухода от налогов и расширение наличных платежей за пределами банков.

Резкое расширение сферы налично-денежного оборота приводит к увеличению издержек государства на обращение наличных денег, их перевозку, хранение, замену ветхих купюр новыми, появлению "черного нала", не поступлению налоговых платежей в бюджет. В результате растет его дефицит и финансовая нестабильность в экономике.

Безналичное обращение - это изменение остатков денежных средств на банковских счетах, которое происходит в результате исполнения банком распоряжений владельца счета в виде чеков, жироприказов, пластиковых карточек, электронных средств платежа и других расчетных документов.

Различают две группы безналичного денежного обращения:

-по товарным операциям - безналичные расчеты за товары и услуги;

-по финансовым обязательствам - платежи в бюджет, внебюджетные фонды, погашение банковских ссуд, уплата % за кредит, расчеты со страховыми компаниями.

Безналичный оборот - сумма платежей за определенный период времени, совершенных без использования наличных денег.

Деньги безналичного и наличного оборота имеют как свою специфику, так и много общих черт.

Общие черты и особенности безналичного и наличного оборота.

| Принцип сравнения | Безналичный оборот | Наличный оборот |

| Регулирование оборота | Осуществляется на единой нормативной законодательной базе | |

| Участники расчетов | Плательщик, получатель, банк | Плательщик, получатель |

| Денежная единица | Одинаковая | |

| Форма передачи денег | Перемещение денег путем записей по банковским счетам | Плательщик передает наличные деньги получателю |

| Наличие кредитных отношений | Присутствуют с банком, проявляется в суммах остатков средств на счетах | Отсутствуют |

Основные принципы организации безналичного оборота в РФ:

1. Предприятия всех форм собственности обязаны хранить свои средства на счетах в банках. В кассах предприятий разрешается держать лишь небольшие суммы наличных денег в пределах лимита.

2. Основная часть безналичных расчетов должна осуществляться через банк.

3. Требование платежа должно выставляться либо перед отгрузкой товара, либо вслед за ней. Однако в условиях кризиса платежей все большее число поставщиков выставляет требование предоплаты (нередко 100%).

4. Оплата клиентом банка полученных товаров и услуг осуществляется банком только с согласия обслуживаемого юридического или физического лица.

5. Формы безналичных расчетов платежей, допускаемые положением ЦБ РФ, выбираются предприятием по своему усмотрению.

Соблюдение этих принципов позволяет сохранять законность совершаемого денежного оборота.

Безналичные расчеты проводятся на основании расчетных документов установленной ЦБ формы и с соблюдением соответствующего документооборота.

2015-10-22

2015-10-22 4257

4257