Эффективность денежно-кредитной политики в этой области рынка связана с реальностью состояния банковского сектора. Банковский сектор России до и после кризисного периода в основе остается малоэффективным с позиции pеализации активной денежно-кредитной политики. Доминирующие в кредитной системе страны банки - Сбербанк РФ и Внешторгбанк РФ, совокупный уставный капитал которых составляет более 40% суммы аналогичных показателей остальной части банковского сектора (1300 кредитных организаций) функционируют, скорее, не в русле денежно-кредитной политики, а в соответствии с собственной кредитной политикой. При этом 57% уставного капитала Сбербанка и 99,9% уставного капитала Внешторгбанка принадлежат государству в лице ЦБ РФ[32].

В действительности в условиях малоэффективной экономики и соответственно отсутствия значимых финансовых потоков, проходящих через сеть коммерческих банков, передача денег через финансовые рынки в реальный сектор практически блокируется.

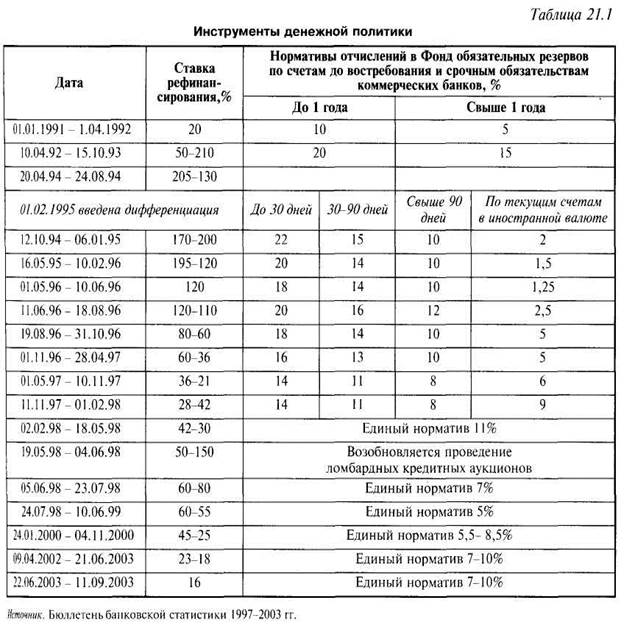

С начала 1990-х гг. такие инструменты денежно-кредитной политики, как ставка рефинансирования и нормативы отчислений в Фонд обязательных резервов коммерческих банков, были задействованы преимущественно в режиме ограничения роста денежной массы и соответственно кредитного потенциала развития экономики. Динамика ставки рефинансирования ЦБ РФ и норматива отчислений в Фонд обязательных резервов коммерческих банков отражает наряду с резкими колебаниями величины этих инструментов неизменно более высокий ее уровень относительно уровня, обеспечивающего стимулирующую функцию каждого из этих инструментов (табл. 21.1).

|

|

|

Синтезирующий характер постановки цели денежно-кредитной политики в сочетании со сложной региональной структурой России определяют необходимость структурирования самой цели и выработки реальных ориентиров по регионам в части: а) обеспечения уровня социально-экономического развития региона в соответствии с приоритетами федеральной экономической политики и особенностями региона; б) использования современного арсенала средств и методов регулирования денежно-кредитных потоков с учетом реги ональных особенностей.

ВЫВОДЫ

1. Ориентация денежно-кредитной политики исключительно на макроэкономические факторы, например объемы денежной массы, в условиях нестабильной экономики не дает адекватного представления о происходящих экономических процессах. Преобладает административный подход, гиперболизация способности государства обеспечивать устойчивость национальной валюты и сбалансированность спроса и предложения как на денежном, так и на товарном рынках путем изменения объемов денежной массы через эмиссию и курсовую политику. Это проявляется в игнорировании сложнейшего механизма взаимодействия макро- и микроэкономики. Практически не принимается во внимание тот факт, что хотя регулирование параметров денежного рынка происходит на макроэкономическом уровне, денежная система России в целом складывается из региональных сегментов, каждый из которых обладает собственными возможностями саморегулирования на основе коррекции соотношений между денежной массой и спросом на деньги в масштабах регионального хозяйства.

|

|

|

2. Денежно-кредитная политика формируется практически независимо от структурно-отраслевой и экономической политики в целом, что противоречит необходимости обеспечения сопряженности основных их направлений и ориентиров; создаются условия для воспроизводства кризисных ситуаций во всех сферах и секторах российской экономики и финансового рынка. Концентрация усилий и направлений денежно-кредитной политики ЦБ РФ на политике валютного курса в ущерб всем остальным составляющим денежно-кредитного регулирования не только не способствует укреплению покупательной способности национальной денежной единицы, но спровоцировала труднопреодолимую ситуацию «валютизации» основных сегментов денежной сферы и финансового рынка России. Особая опасность этой ситуации состоит в снижении способности финансовой и денежных властей к регулированию структурных сдвигов в экономике.

3. Законодательные установления согласно направлениям единой государственной денежно-кредитной политики ЦБ РФ на защиту и обеспечение устойчивости национальной валюты, а не на обеспечение условий развития экономики (в рамках использования всего спектра ее инструментов) исходно определили ограниченность курса денежно-кредитной политики рамками регулирования валютного курса рубля и создания валютных резервов – резервов финансирования экономик других государств (вместо обеспечения рубля ростом национального достояния).

4. Остаются непреодолимыми угрозы экономической безопасности в банковской сфере страны, являющейся проводником денежно-кредитной политики и базовым институтом денежно-кредитного регулирования. Курс на рестрикционную денежно-кредитную политику фактически привел в действие механизм «порочного круга»: банки ограничены в возможности кредитовать производство, в то же время положение хозяйствующих субъектов становится все более сложным, что приводит к росту невозвращенных кредитов, ухудшению общей ликвидности - снижению кредитного потенциала российских банков.

С учетом того, что денежно-кредитная политика занимает одно из ключевых направлений в формировании, распределении и перераспределении национального дохода, в организации планирования и регулирования денежного оборота, в обеспечении стабильности и надежности банковского сектора, преодоление с ее стороны угроз экономической безопасности страны - одно из ключевых направлений государственной стратегии экономической безопасности.

Необходимо повышать эффективность денежного обращения в России, искать адекватные формы расчетно-платежных систем, обеспечивающих преодоление кризиса неплатежей, стабилизацию функционирования денежно-кредитного механизма, реальную экономию материальных и финансовых ресурсов.

Представляются закономерным увеличение в 90-е годы числа участников данного сегмента финансового рынка России, повышение их интереса к системам безналичного обслуживания, организации и поддержке обращения электронных средств расчетов и платежей как в рамках ряда международных, так и национальных проектов. Для современной российской банковской практики характерно весьма слабое использование потенциальных возможностей глобального электронного рынка. Совокупные платежи потребителей с использованием электронных средств платежа составили в России в 2000 г. 10%. Внедрение электронных платежно-расчетных систем для осуществления безналичных расчетов предоставляет как предприятиям, так и кредитным организациям, ряд преимуществ. Для клиентов банков - это удобство, надежность, практичность, экономия времени при расчетах. Для кредитных организаций - повышение конкурентоспособности, обеспечение престижа, гарантия платежа, снижение издержек, связанных с учетом и обработкой бумажно-денежной наличности. При эффективном использовании электронных платежно-расчетных систем гарантируются минимальные временные затраты и экономия живого труда. Электронные платежно-расчетные системы, безусловно, являются не только техническим инструментом, сокращающим объемы оборота наличных денежных средств в экономике. Электронная платежная система и расчеты с использованием пластиковых карт позволяют точно идентифицировать финансовые потоки, контролировать платежные операции, фиксировать момент возникновения добавленной стоимости на балансовых счетах агентов хозяйственной системы и, следовательно, в последующем увеличить фискальные возможности государства.

|

|

|

2015-10-22

2015-10-22 793

793