Джеймс Тобин предложил оценивать разрыв между существующей и оптимальной величинами основного капитала на основе информации, которую дает фондовый рынок. Для этого используется переменная q, которая равна отношению рыночной стоимости фирмы (согласно оценке фондового рынка) к стоимости капитала фирмы. Тобин показал, что q является хорошим индикатором функционирования фирмы и прибыльности инвестиций. Если q высок (больше единицы), то это означает, что оптимальный уровень капитала превышает существующий и, следовательно, инвестиции должны быть также велики. Обозначим через K существующий уровень капитала фирмы, а через V - рыночную стоимость фирмы, которая равна приведенному потоку дивидендов, тогда коэффициент q можно записать, как q = V/K (будем рассматривать однопродуктовую экономику, а потому цены не фигурируют в выражении для q ). Как показал Хаяши (Hayashi, 1982), если производственная функция обладает постоянной отдачей от масштаба, то q также может быть подсчитано, как изменение стоимости фирмы в результате увеличения запаса капитала на единицу (то есть, среднее q равно предельному q ). Учитывая это, рассмотрим предельное q, которое можно представить следующим образом.

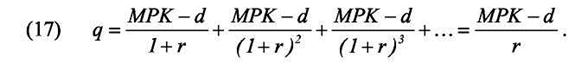

Предположим, что запас капитала постоянен, а, значит, предельный продукт капитала также постоянен. Тогда дополнительная единица капитала увеличивает прибыль (до выплаты дивидендов) на величину, равную MPK-d, где d-норма амортизации. Приведенная стоимость потока дополнительных дивидендов равна предельному q:

Из соотношения (17) находим, что, если q больше единицы, то MPK>r+d, откуда следует, что капитал нужно увеличивать и наоборот, если q меньше единицы, то MPK<r+d, то запас капитала следует уменьшить. Коэффициент q является индикатором прибыльности инвестиций для фирмы, но на уровне экономики в целом, как показывают эмпирические исследования, связь между q и динамикой инвестиций довольно слабая.

2014-01-28

2014-01-28 1162

1162