На платежный баланс оказывает воздействие кредитно-денежная и фискальная политика. Фискальная политика в форме роста государственных расходов и снижения налогов влияет по двум направлениям: через воздействие на уровень дохода в стране и на ставку процента. Итоговое воздействие во многом зависит от степени мобильности капитала: при высокой мобильности она может привести к положительному сальдо платежного баланса. Однако в долгосрочном периоде кредиты из-за рубежа потребуют выплаты процентов и погашения, что вызовет отток капитала из страны. Кредитно-денежная политика в форме политики «дешевых денег» ухудшает платежный баланс, так как приводит к оттоку капитала из страны и стимулирует импорт товаров.

Экономическая политика, направленная только на достижение внутреннего равновесия, лишь случайно одновременно приводит и к внешнему равновесию. Аналогичная ситуация возникает и при обособленном регулировании внешнего равновесия. Поэтому задача одновременного достижения внутреннего и внешнего баланса ставится как отдельная и с трудом поддающаяся решению.

|

|

|

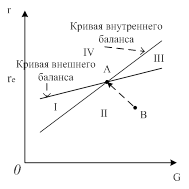

Одновременное достижение экономикой внутреннего равновесия и внешнего равновесия может быть описано с помощью модели Р. Манделла. В качестве независимых инструментов экономической политики используются уровень государственных расходов (G), как инструмент фискальной политики, и уровень ставки процента (r), как инструмент кредитно-денежной политики. Предположим, что экономика первоначально находится в точке равновесия (точка А на рис. 10.4).

На графике представлено четыре области макроэкономического неравновесия. Область I характеризуется неполной занятостью и дефицитом платежного баланса, область II – инфляционным спросом и дефицитом платежного баланса, область III – инфляционным спросом и положительным сальдо платежного баланса, область IV – неполной занятостью и положительным сальдо платежного баланса.

Находясь в области II (точка В), экономика переживает инфляцию и дефицит платежного баланса. Восстановление равновесия требует проведения сдерживающей фискальной политики и политики дорогих денег в рамках кредитно-денежной политики. Одновременно достигнуть внутреннего и внешнего равновесия в экономике можно только в том случае, если регулирующие органы (Министерство финансов и Центральный банк) действуют независимо.

Рис.10.4 Достижение баланса в рамках модели Манделла

Р.Манделл обнаружил, что фискальная и кредитно-денежная политика оказывают различное относительное воздействие и доказал, что при фиксированном обменном курсе кредитно-денежная политика имеет сравнительные преимущества в регулировании платежного баланса, а фискальная в регулировании внутреннего равновесия. Международное движение капитала в ответ на отклонение внутренней ставки процента от ее мирового значения позволяет странам достигать общего равновесия, не меняя обменного курса. Чем выше мобильность капитала, тем меньшее изменение ставки процента требуется для выравнивания платежного баланса.

|

|

|

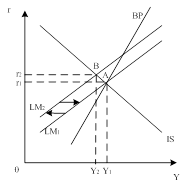

При отсутствии международной мобильности капитала рост государственных расходов оказывает воздействие на внешний баланс только через рост импорта, но более высокие ставки процента привлекают в страну иностранный капитал, что ведет к росту активного сальдо счета движения капитала. Но в силу низкой мобильности капитала приток будет незначительным и возникнет дефицит платежного баланса (точка В, характеризующая внутреннее равновесие, находится ниже кривой ВР).

При дефиците платежного баланса возникает угроза падения курса национальной валюты, а так как правительство проводит политику фиксированного курса, то должно принимать меры по предупреждению падения курса. Это означает, что Национальный банк будет проводить валютные интервенции на валютном рынке, вызывая сокращение денежной массы в стране. В результате этих действий ставка процента вырастет на рынке денег (сдвиг кривой LM влево). Рост ставки процента будет сокращать инвестиции, вызывая сокращение объема производства. По мере сокращения расходов сокращается импорт и дефицит платежного баланса. Данный процесс будет продолжаться до тех пор, пока не сформируется равновесие на внутреннем и внешнем рынках (точка С).

Предположим, что правительство проводит политику дорогих денег при фиксированном валютном курсе и низкой мобильности капитала (Рис.10.5).

Рис.10.5 Кредитно-денежная политика при фиксированном валютном курсе

Центральный банк страны продает ценные бумаги хозяйствующим субъектам, тем самым сокращая количество денег в стране. Кривая LM будет сдвигаться вверх. В результате этого ставка процента растет, что вызывает сокращение объема инвестиций и объема производства. Рост ставки процента вызывает приток иностранного капитала и сокращение импорта. В результате этих процессов растет положительное сальдо платежного баланса (кривая ВР находится ниже точки В, характеризующей внутреннее равновесие). Данные процессы вызывают тенденцию к росту курса национальной валюты. Но так как в стране политика фиксированного валютного курса, то Центральный банк должен проводить валютные интервенции по покупке иностранной валюты, увеличивая тем самым количество денег в стране. Это приведет к снижению ставки процента, росту объема инвестиций, объема производства и через некоторое время экономика окажется в исходном состоянии.

Таким образом, кредитно-денежная политика при фиксированном валютном курсе оказывается неэффективной, так как попытки воздействовать на денежную массу в стране для решения внутренних проблем наталкиваются на необходимость проведения противоположных действий для поддержки валютного курса. Выходом из этой ситуации является политика стерилизации или изменение курса национальной валюты (девальвация или ревальвация).

Одним из направлений экономической политики государства, позволяющим воздействовать на внутреннее и внешнее равновесие, является внешнеторговая политика. Правительство за счет воздействия на состояние внешней торговли хочет решить проблему экономического роста и занятости в стране. Предположим, что для этой цели оно приняло решение повысить таможенные пошлины на импорт. Это приведет к сокращению импорта и росту чистого экспорта. Покупатели начинают переключаться на покупку отечественных товаров вместо импортных и это вызывает рост совокупного спроса, вызывая рост объема производства. Одновременно растет ставка процента, так как растет спрос на деньги для оплаты товаров, вложения инвестиций и т.д. Данные процессы вызывают изменения текущего счета и счета движения капитала платежного баланса в одном направлении, то есть возникает положительное сальдо. Активное сальдо вызывает рост спроса на национальную валюту, что провоцирует рост валютного курса. Чтобы этого не допустить Центральный банк должен проводить валютные интервенции по покупке иностранной валюты, увеличивая тем самым количество денег в стране и снижая ставку процента. Это еще в большей мере стимулирует рост объема производства в стране. Так как объем производства сказался на состоянии текущего счета, а снижение ставки процента на состоянии счета движения капитала, то платежный баланс придет в равновесное состояние и экономика окажется в ситуации внутреннего и внешнего равновесия экономики.

|

|

|

В условиях плавающего обменного курса кредитно-денежная и фискальная политика имеют совершенно иные результаты по сравнению с ситуацией при фиксированном курсе. Правильное решение проблемы распределения ролей имеет обратное выражение: фискальная политика приобретает большую значимость для торгового, а значит и платежного баланса, по сравнению с кредитно-денежной политикой, и именно ею следует пользоваться для достижения внешнего баланса. Внутренний баланс становится предметом регулирования для кредитно-денежной политики. Если при фиксированном валютном курсе кредитно-денежная политика была связана с необходимостью поддерживать обменный курс, то теперь она освобождается от этой задачи и может более эффективно использоваться для решения внутренних проблем.

2014-01-31

2014-01-31 891

891