Вопрос 28.

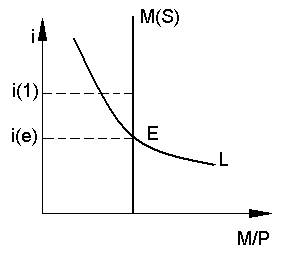

Механизм любого рынка – это поиск равновесия. Вначале будем исходить из предположения, что предложение денег контролируется ЦБ и фиксировано на уровне М. Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда реальное предложение денег будет фиксировано на уровне М / Р и на графике представлено вертикальной прямой М (S).

Спрос на деньги (кривая L) рассматривается как убывающая функция процентной ставки для заданного уровня дохода (при неизменном уровне цен номинальные и реальные процентные ставки равны). В точке равновесия (Е) спрос на деньги равен их предложению.

Спрос на деньги (кривая L) рассматривается как убывающая функция процентной ставки для заданного уровня дохода (при неизменном уровне цен номинальные и реальные процентные ставки равны). В точке равновесия (Е) спрос на деньги равен их предложению.

Гибкая процентная ставка удерживает в равновесии денежный рынок. Экономические агенты меняют структуру своих активов в зависимости от изменения процентной ставки. Так, если i(1) будет выше равновесной, то предложение денег превысит спрос на них. Домохозяйства и фирмы, у которых накопилась денежная наличность, попытаются избавиться от нее, обратив в другие виды финансовых активов: акции, облигации, срочные депозиты и т.д. Банки и другие финансовые учреждения при превышении предложения денег над спросом начнут снижать процентные ставки. Постепенно через изменение экономическими агентами структуры активов и понижение банками процентных ставок равновесие на рынке восстановится. При низкой процентной ставке процессы пойдут в обратном направлении.

Колебания равновесных значений процентной ставки и денежной массы могут быть связаны с изменением экзогенных переменных денежного рынка: уровня дохода, предложения денег. Графически это отражается сдвигом кривых спроса и предложения денег.

Так, например, увеличение уровня дохода повышает спрос на деньги (сдвиг вправо кривой спроса на деньги L) и процентную ставку. Сокращение предложения денег также ведет к росту процентной ставки и наоборот.

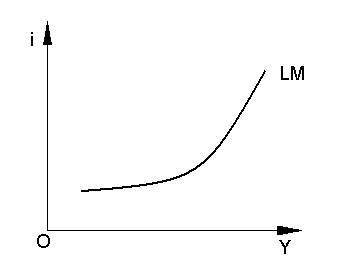

Таким образом, с ростом дохода вместе возрастает и процентная ставка. Если отразить эти два фактора на графике, то получим кривую ликвидности денег LM, известную в мировой экономике как модель Хаксена.

Эта модель иллюстрирует важную зависимость. Она показывает, что для достижения равновесия на денежном рынке необходимо соблюдение следующего условия: при данном предложении денег с ростом доходов должна возрастать процентная ставка. Только в этом случае будет увеличиваться альтернативная стоимость хранения денег и снижаться курс облигаций, что уменьшит спекулятивный спрос на деньги, увеличит покупку фирмами и домохозяйствами финансовых активов и позволит поддерживать денежный рынок в равновесном состоянии.

Политика систематического нарушения равновесия денежного рынка для оказания влияния на уровень процентной ставки, а через него на инвестиции и другие макроэкономические переменные получила название кейнсианской денежной политики. Эта политика один из наиболее распространенных способов государственного воздействия на экономику.

Политика систематического нарушения равновесия денежного рынка для оказания влияния на уровень процентной ставки, а через него на инвестиции и другие макроэкономические переменные получила название кейнсианской денежной политики. Эта политика один из наиболее распространенных способов государственного воздействия на экономику.

Ликвидная ловушка – это такая ситуация в экономике, когда возрастающее предложение денег M(S) уже не в состоянии вызвать дальнейшее снижение процентных ставок. Если процентные ставки не снижаются, то товарные рынки перестают ощущать влияние денежного рынка, не получают импульсов от него. Происходит замедление инвестиционного процесса, а значит, нет отсоса денег, нет новых кривых спроса на деньги, нет новых точек равновесия денежного рынка. Налицо, таким образом, инфляция, т.е. разрыв между реальным сектором экономики (товарными рынками) и денежным рынком. По существу в ликвидную ловушку попало государство, т.к. оно «открыло шлюз» для наращивания денежной массы M(S) ради стимулирования инвестиций и производства и в итоге спровоцировало предпочтение ликвидности столь высокое, что люди и фирмы воздерживаются от покупок ценных бумаг (они очень дорогие, поскольку процентные ставки низкие) товаров и предпочитают держать деньги в ликвидной форме для спекулятивных целей.

Оказавшись в ликвидной ловушке, экономика в ней и остается, т.к. денежный рынок не имеет собственных механизмов выхода из нее.

Для выхода из ликвидной ловушки требуется мощная инвестиционная сила, и такой силой может быть только государство. Вот почему в ситуации ликвидной ловушки денежная политика оказывается неэффективной, более того – инфляционно опасной. Государство вправе использовать лишь финансовую (налогово-бюджетную политику).

2014-01-31

2014-01-31 756

756