Существовавший ранее налог на дарение (и налог на наследование) отменен с 1 января 2006 года. Сегодня освобождены от налогообложения доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования и дарения. Исключение составляют недвижимое имущество, транспортные средства, акции, доли, паи (п. 18.1 ст. 217 НК РФ). Таким образом, при дарении недвижимости НДФЛ должен быть уплачен. Но в том случае, когда даритель и одаряемый являются членами семьи или близкими родственниками, налог платить не нужно, даже если в качестве дара передается квартира или дом. Для тех, кто не состоит в родстве, ставка налога составляет 13% от стоимости недвижимости.

При расчете налоговой базы для уплаты НДФЛ за основу берут рыночную стоимость квартиры, переданной в дар. Одаряемый получает доход в натуральном виде, но для целей налогообложения в соответствии со ст. 40 НК РФ принимается цена, указанная сторонами сделки. Пока не доказано обратное, предполагается, что она соответствует уровню рыночных цен. Теоретически можно указать любую сумму, но при этом налоговики вправе проверить ее. Если они заподозрят, что налогоплательщик намеренно занизил стоимость квартиры (более чем на 20%), то могут принять мотивированное решение о доначислении налога и пени, которые рассчитывают исходя из рыночных цен на соответствующие товары, работы или услуги. Данную позицию подтверждают и многочисленные разъяснения компетентных органов (Письмо Минфина РФ от 28.03.2007 г. № 03-04-05–01/90, Письмо ФНС РФ от 08.02.2007 г. № 04–2-03/11 «О порядке налогообложения в случае дарения недвижимого имущества» и др.).

Раздел III. ОЦЕНКА СТОИМОСТИ НЕДВИЖИМОСТИ

Оценка стоимости недвижимого имущества необходима при:

· операциях купли-продажи или сдаче в аренду;

· акционировании предприятий и перераспределении имущественных долей;

· привлечении новых пайщиков и дополнительной эмиссии акций;

· кадастровой оценке для целей налогообложения объектов недвижимости: зданий и земельных участков;

· страховании объектов недвижимости;

· ипотечном кредитовании (под залог недвижимости);

· внесении объектов в качестве вклада в уставной капитал предприятий и организаций;

· разработке инвестиционных проектов и привлечении инвесторов;

· ликвидации объектов недвижимости;

· исполнения прав наследования, судебного приговора, разрешения имущественных споров;

· других операциях, связанных с реализацией имущественных прав на объекты недвижимости.

Основные правовые источники оценочной деятельности:

· Федеральный закон №135-ФЗ «Об оценочной деятельности в Российской Федерации» от 29 июля 1998 г.;

· Федеральный закон «О саморегулируемых организациях» от 1 декабря 2007 г. № 315-ФЗ

· Приказ Минэкономразвития России «Об утверждении федерального стандарта оценки "Общие понятия оценки, подходы к оценке и требования к проведению оценки (ФСО N 1)" от 20 июля 2007 года N 256

· Приказ Минэкономразвития России "Об утверждении федерального стандарта оценки "Цель оценки и виды стоимости (ФСО N 2)" от 20 июля 2007 года N 255

· Приказ Минэкономразвития России "Об утверждении федерального стандарта оценки "Требования к отчету об оценке (ФСО N 3)" от 20 июля 2007 года N 254

Тема 10. СТОИМОСТЬ ОБЪЕКТОВ НЕДВИЖИМОСТИ И ФАКТОРЫ НА НЕЕ ВЛИЯЮЩИЕ

Оценка объектов недвижимости – определение денежного эквивалента стоимости объекта недвижимости.

Как и любой товар на рынке, недвижимость имеет цену и стоимость.

Цена объекта недвижимости – денежная сумма, предлагаемая или уплаченная за объект оценки или его аналог.

Стоимость – это денежный эквивалент собственности.

При использовании понятия стоимости при осуществлении оценочной деятельности указывается конкретный вид стоимости, который определяется предполагаемым использованием результата оценки.

При осуществлении оценочной деятельности используются следующие виды стоимости объекта оценки (в соответствии с Федеральными Стандартами оценки РФ):

¾ рыночная стоимость;

¾ инвестиционная стоимость;

¾ ликвидационная стоимость;

¾ кадастровая стоимость.

6. При определении рыночной стоимости объекта оценки определяется наиболее вероятная цена, по которой объект оценки может быть отчужден на дату оценки на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства, то есть когда:

¾ одна из сторон сделки не обязана отчуждать объект оценки, а другая сторона не обязана принимать исполнение;

¾ стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах;

¾ объект оценки представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

¾ цена сделки представляет собой разумное вознаграждение за объект оценки и принуждения к совершению сделки в отношении сторон сделки с чьей-либо стороны не было;

¾ платеж за объект оценки выражен в денежной форме.

Возможность отчуждения на открытом рынке означает, что объект оценки представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов, при этом срок экспозиции объекта на рынке должен быть достаточным для привлечения внимания достаточного числа потенциальных покупателей.

Разумность действий сторон сделки означает, что цена сделки - наибольшая из достижимых по разумным соображениям цен для продавца и наименьшая из достижимых по разумным соображениям цен для покупателя.

Полнота располагаемой информации означает, что стороны сделки в достаточной степени информированы о предмете сделки, действуют, стремясь достичь условий сделки, наилучших с точки зрения каждой из сторон, в соответствии с полным объемом информации о состоянии рынка и объекте оценки, доступным на дату оценки.

Отсутствие чрезвычайных обстоятельств означает, что у каждой из сторон сделки имеются мотивы для совершения сделки, при этом в отношении сторон нет принуждения совершить сделку.

Рыночная стоимость определяется оценщиком, в частности, в следующих случаях:

¾ при изъятии имущества для государственных нужд;

¾ при определении стоимости размещенных акций общества, приобретаемых обществом по решению общего собрания акционеров или по решению совета директоров (наблюдательного совета) общества;

¾ при определении стоимости объекта залога, в том числе при ипотеке;

¾ при определении стоимости неденежных вкладов в уставный (складочный) капитал;

¾ при определении стоимости имущества должника в ходе процедур банкротства;

¾ при определении стоимости безвозмездно полученного имущества.

При определении инвестиционной стоимости объекта оценки определяется стоимость для конкретного лица или группы лиц при установленных данным лицом (лицами) инвестиционных целях использования объекта оценки. При определении инвестиционной стоимости, в отличие от определения рыночной стоимости, учет возможности отчуждения по инвестиционной стоимости на открытом рынке не обязателен.

При определении ликвидационной стоимости объекта оценки определяется расчетная величина, отражающая наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества. При определении ликвидационной стоимости, в отличие от определения рыночной стоимости, учитывается влияние чрезвычайных обстоятельств, вынуждающих продавца продавать объект оценки на условиях, не соответствующих рыночным.

При определении кадастровой стоимости объекта оценки определяется методами массовой оценки рыночная стоимость, установленная и утвержденная в соответствии с законодательством, регулирующим проведение кадастровой оценки. Кадастровая стоимость определяется оценщиком, в частности, для целей налогообложения.

Как и в любых других механизмах ценообразования, стоимость недвижимой собственности зависит от набора объективных и субъективных факторов, из которых последние связаны с поведением конкретного продавца, покупателя и/или посредника на стадии заключения сделки. Объективные факторы в основном являются экономическими, определяющими, в конечном счете, средний уровень цен конкретных сделок. Экономические факторы подразделяются на макроэкономические и микроэкономические.

Основные факторы, влияющие на стоимость недвижимости:

· местонахождение;

· архитектурно-конструктивные решения проекта;

· планировочные решения проекта;

· наличие коммунальных услуг;

· наличие машин и оборудования, оцениваемых вместе со зданиями;

· состояние здания;

· сейсмические факторы;

· объем оцениваемых имущественных прав;

· экологические факторы;

· спрос и предложение.

Тема 11. ПРИНЦИПЫ ОЦЕНКИ СТОИМОСТИ ОБЪЕКТОВ НЕДВИЖИМОСТИ

Принципы оценки объектов недвижимости могут быть объединены в следующие четыре группы:

· принципы, основанные на представлениях пользователя (полезность, замещение, ожидание);

· принципы, связанные с требованиями к объектам недвижимости (остаточная продуктивность, вклад, убывающая и возрастающая отдача, сбалансированность, оптимальный размер, оптимальное разделение имущественных прав);

· принципы, связанные с рыночной средой (зависимость, соответствие, спрос и предложение, конкуренция, изменение);

· принцип наилучшего и наиболее эффективного использования объекта недвижимости.

Все рассматриваемые в данном разделе принципы оценки недвижимости связаны между собой. Оценивая объект недвижимости, необходимо по возможности учитывать все или основные принципы оценки, чтобы получить более достоверную и точную оценку стоимости объекта недвижимости.

Принцип полезности: любой объект недвижимости обладает стоимостью только в том случае, если он полезен какому-нибудь инвестору и может быть использован для реализации определенных функций или личных потребностей.

Принцип замещения: типичный покупатель не заплатит за объект недвижимости больше минимальной цены, взимаемой за другой аналогичный объект такой же полезности.

Принцип ожидания: стоимость объекта, приносящего доход, определяется величиной денежного потока, ожидаемого от использования оцениваемого объекта, а также суммой, ожидаемой от его перепродажи.

Принцип остаточной продуктивности: в основе стоимости земли лежит ее остаточная продуктивность (производительность). Продуктивность выражается доходом, приходящимся на землю, после оплаты затрат на труд, капитал и управление.

Принцип вклада: в результате инвестиций должен быть получен доход, остающийся после покрытия издержек.

Принцип возрастающей и уменьшающейся отдачи: увеличение капиталовложений в основные составляющие производства обусловливает увеличение темпов роста прибыли лишь до определенного предела, после которого прирост прибыли становится меньше, чем прирост капиталовложений. Данный предел соответствует максимальной стоимости объекта недвижимости.

Принцип сбалансированности: составляющие производства (либо объекта недвижимости) должны сочетаться между собой в определенной пропорции.

Принцип оптимальности размера: отклонения от оптимального экономического размера приводят к снижению привлекательности и стоимости объекта. Оптимальная экономическая величина - характерный размер недвижимости, который наилучшим образом соответствует рыночным предпочтениям, типу землепользования и условиям, преобладающим в окружающей местности.

Принцип оптимального разделения имущественных прав: имущественные права на объект недвижимости следует разделять и соединять таким образом, чтобы увеличить общую стоимость объекта недвижимости.

Принцип зависимости: различные факторы внешней среды оказывают влияние на стоимость объекта недвижимости.

Принцип соответствия: объект недвижимости, не соответствующий существующим в настоящее время рыночным стандартам, имеет меньшую стоимость.

Принцип спроса и предложения: цена недвижимого имущества определяется взаимодействием предложения и спроса на соответствующем сегменте рынка.

Принцип конкуренции: нормальная прибыль порождает конкуренцию, которая стимулирует развитие рынка недвижимости, а сверхприбыль ведет к снижению его доходности.

Принцип изменения: изменению подвержены как сам объект недвижимости, так и все факторы внешней среды, влияющие на его стоимость.

Принцип наилучшего и наиболее эффективного использования объекта недвижимости ( НиНЭИ ): 1) разумное и возможное использование его, обеспечивающее самую высокую текущую стоимость объекта на эффективную дату оценки; 2) такой вариант использования объекта недвижимости, выбранный среди разумных и возможных, который приводит к наивысшей стоимости земли. Основные критерии принципа НиНЭИ:

¾ Законодательная разрешенность

¾ Физическая осуществимость

¾ Экономическая целесообразность

¾ Максимальная доходность

Реализация принципа наилучшего и наиболее эффективного использования земли заключается в формировании и сопоставлении различных проектов освоения земельного участка и выборе из них оптимального варианта исходя из величины остаточной стоимости земли.

На первом этапе формируются варианты освоения земельного участка с учетом потенциала местоположения, возможностей рынка принять данный проект освоения и правовой возможности его реализации; физических, грунтовых и ландшафтных особенностях участка, а также технологической и финансовой обоснованности.

На втором этапе анализа наилучшего и наиболее эффективного использования земельного участка определяются затраты, выручка, прибыль по каждому из выбранных вариантов по годам прогнозного периода с учетом предусмотренных нормативов организации строительно-монтажных работ и производится разделение общего дохода, полученного от комплекса (земля + здание), на две части, относящиеся к земле и к зданиям. Разделение осуществляется обычно с помощью различных коэффициентов капитализации, рассчитанных исходя из определенных величин рисков, продолжительности срока возмещения капитала, структуры финансирования и ожидаемого повышения или снижения стоимости имущественного комплекса. Прибыль, относящаяся к земле, капитализируется и дает остаточную стоимость земельного участка. По наибольшей остаточной стоимости земельного участка выбирается вариант инвестиционного проекта, который и будет наилучшим и наиболее эффективным.

Тема 12. ПРОЦЕСС ОЦЕНКИ ОБЪЕКТОВ НЕДВИЖИМОСТИ

Процесс оценки — это последовательность действий, выполняемых в ходе определения стоимости.

Этап 1. Определение задачи оценки.

· идентифицируется оцениваемыйобъект (фиксируется местоположение, физический состав, статус);

· устанавливается цель оценки;

· устанавливается вид оценочной стоимости (рыночная, инвестиционная либо иная), подлежащей определению в ходе оценки;

· устанавливаются оцениваемые имущественные права;

· устанавливается дата оценки.

Этап 2. Составление плана работ и договора на проведение оценки.

· график работ по оценке;

· источники и способы сбора информации;

· затраты на сбор и обработку информации;

· оценочная методология, соответствующая цели оценки и избранному виду оценочной стоимости;

· вознаграждение оценщика;

· составляется договор на оценку

Договор между оценщиком и заказчиком заключается в письменной форме и не требует нотариального удостоверения.

Этап 3. Сбор и анализ информации.

· осмотр объекта и прилегающей территории;

· юридическое описание объекта недвижимости;

· физические характеристики и местоположение;

· экономическая информация;

· проверка достоверности собранной информации;

· анализ и обработка информации.

Этап 4. Анализ наилучшего и наиболее эффективного использования

4.1. Анализ земельного участка как условно свободного

4.2. Анализ земельного участка с улучшениями

Проводится обоснование реализации выбранных вариантов (см. тему 7).

Этап 5. Расчет оценочной стоимости объекта недвижимости на основе трех подходов

Доходный подход. Основа доходного подхода — представление о стоимости как текущем эквиваленте всех ожидаемых чистых доходов, которые оцениваемый объект при разумном использовании может принести своему собственнику в будущем. При этом учитываются не только размеры доходов, но и время их поступления, а также уровень риска, связанного с их получением.

Сравнительный подход. Основан на сопоставлении оцениваемого объекта и сопоставимых (т. е. аналогичных ему по своим свойствам) объектов, относительно недавно проданных на рынке.

Затратный подход. Оценочная стоимость определяется исходя из затрат на воспроизводство или замещение оцениваемого объекта с учетом износа — снижения стоимости в результате негативного воздействия всевозможных внутренних и внешних факторов.

Этап 6. Согласование полученных результатов и выведение итоговой величины стоимости объекта недвижимости.

· проверка полученных данных о величине стоимости;

· проверка обоснованности допущений, положенных в основу оценки;

· выведение итоговой стоимости.

Этап 7. Составление отчета об оценке

Отчет об оценке — итоговый документ, представляемый оценщиком клиенту и содержащий заключение об оценочной стоимости недвижимости (в том объеме, в каком это предусмотрено договоренностью между клиентом и оценщиком) и любую другую информацию, имеющую отношение к оценке. В отчете об оценке должны в обязательном порядке быть указаны[11]:

· дата составления и порядковый номер отчета;

· основание для проведения оценщиком оценки объекта оценки;

· место нахождения оценщика и сведения о выданной ему лицензии на осуществление оценочной деятельности по данному виду имущества;

· точное описание объекта оценки, а в отношении объекта оценки, принадлежащего юридическому лицу, - реквизиты юридического лица и балансовая стоимость данного объекта оценки;

· стандарты оценки для определения соответствующего вида стоимости объекта оценки, обоснование их использования при проведении оценки данного объекта оценки, перечень использованных при проведении оценки объекта оценки данных с указанием источников их получения, а также принятые при проведении оценки объекта оценки допущения;

· последовательность определения стоимости объекта оценки и ее итоговая величина, а также ограничения и пределы применения полученного результата;

· дата определения стоимости объекта оценки;

· перечень документов, используемых оценщиком и устанавливающих количественные и качественные характеристики объекта оценки.

Отчет может также содержать иные сведения, являющиеся, по мнению оценщика, существенно важными для полноты отражения примененного им метода расчета стоимости конкретного объекта оценки.

Отчет должен быть пронумерован постранично, прошит, скреплен печатью, а также подписан оценщиком.

Тема 13. ЭЛЕМЕНТЫ ФИНАНСОВОЙ МАТЕМАТИКИ

(ВРЕМЕННАЯ ОЦЕНКА ДЕНЕЖНЫХ ПОТОКОВ)

Для понимания сущности методов оценки доходной недвижимости необходимо рассмотреть функции сложного процента, которые характеризуют количественные изменения стоимости денег во времени.

Базовая аксиома всей методологии оценки недвижимости – «деньги завтра не есть деньги сегодня». Приведение денежных сумм, возникающих в разное время, к сопоставимому виду называется временной оценкой денежных потоков. Временная оценка денежных потоков основана на использовании шести функций сложного процента или шести функций денежной единицы.

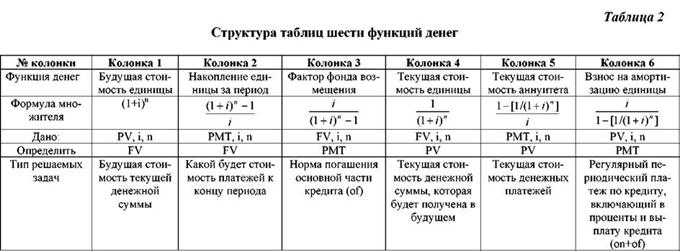

Для операций финансового анализа используются специальные таблицы шести функций, содержащие предварительно рассчитанные по сложному проценту факторы (см. Приложение):

колонка 1 — накопленная сумма (будущая стоимость) денежной единицы (fvf, i, n);

колонка 2 — накопление денежной единицы (fvaf, i, n);

колонка 3 — фонд возмещения (sff, i, n);

колонка 4 — текущая стоимость единицы (реверсии) (pvf, i, n);

колонка 5 — текущая стоимость обычного аннуитета (pvaf, i, n);

колонка 6 — взнос на амортизацию единицы (iaof, i, n).

Таблицы, рассчитанные для годового и ежемесячного начисления процента, приведены в приложении.

Порядок использования таблиц:

1. Выбрать раздел ежегодного или ежемесячного учета накопления.

2. Найти страницу с соответствующей ставкой сложного процента.

3. Найти колонку, где указывается величина соответствующего фактора сложного процента.

4. Найти продолжительность расчетного срока в левой или число периодов в правой колонке выбранной таблицы.

5. Найти расчетную величину фактора сложного процента на пересечении соответствующей колонки и ряда таблицы.

6. Умножить величину единичного фактора на известную исходную денежную сумму, соответствующую данной ситуации в задаче.

1. Накопленная сумма денежной единицы

Базовые формулы:

а) при начислении процентов 1 раз в год:

FV = PV(1+i) n = PV (fvf, i, n),

б) при более частом, чем 1 раз в год, начислении процентов:

|

где n — число лет; к – количество начислений в году.

(1+i) n — фактор накопленной суммы (будущей стоимости) денежной единицы при ежегодном начислении процентов;

(1+i) n — фактор накопленной суммы (будущей стоимости) денежной единицы при ежегодном начислении процентов;

— фактор накопленной суммы (будущей стоимости) денежной единицы при более частом, чем 1 раз в год, начислении процентов.

Данная функция используется в том случае, если известна текущая стоимость денег и требуется определить ее накопленную сумму (будущую стоимость) на конец определенного периода при заданной ставке дохода на капитал.

2. Текущая стоимость единицы (реверсии)

а) При начислении процентов 1 раз в год:

|

б) при более частом, чем 1 раз в год, начислении процентов:

|

Смысл задач такого класса состоит в том, чтобы при заданной ставке дисконта дать оценку текущей стоимости тех денег, которые могут быть получены (заплачены) в конце определенного периода.

3. Текущая стоимость аннуитета

Аннуитет — серия равных платежей, вносимых или получаемых через равные промежутки времени в течение определенного периода. В том случае, если платежи (поступления) производятся в конце каждого периода, говорят об обычном аннуитете. Если же платежи (поступления) осуществляются авансом, т.е. в начале каждого периода, говорят об авансовом аннуитете.

Базовые формулы:

а) при платежах (поступлениях) в конце каждого года:

а) при платежах (поступлениях) в конце каждого года:

где PMT - равновеликие периодические платежи (поступления);

б) при более частых, чем 1 раз в год, платежах (поступлениях):

|

Расчет текущей стоимости авансового аннуитета.

а) при платежах (поступлениях) в начале каждого года:

|

для (n-1)-го периода;

б) при более частых, чем 1 раз в год, платежах (поступлениях):

|

для (n-1)-го периода.

4. Накопление денежной единицы за период

На основе использования данной функции определяется будущая стоимость серии равновеликих периодических платежей (поступлении).

Расчет будущей стоимости обычного аннуитета.

Базовые формулы при платежах в конце периода:

а) при платежах (поступлениях), осуществляемых 1 раз в конце года:

|

б) при платежах (поступлениях), осуществляемых чаще, чем 1 раз в год:

|

Расчет будущей стоимости авансового аннуитета.

Базовая формула:

а) при платежах (поступлениях), осуществляемых 1 раз в начале года:

|

для (n + 1)-го периода;

б) при платежах (поступлениях), осуществляемых чаще, чем 1 раз в год:

|

для (nk + 1)-го периода.

5. Взнос на амортизацию единицы

а) При платежах (поступлениях), осуществляемых 1 раз в год:

|

б) при платежах (поступлениях), осуществляемых чаще, чем 1 раз в год:

|

Данная функция используется для определения аннуитетных (регулярных равновеликих) платежей в счет погашения кредита, выданного на определенный период при заданной ставке по кредиту.

6. Формирование фонда возмещения

а) При платежах (поступлениях), осуществляемых 1 раз в год:

|

б) при платежах (поступлениях), осуществляемых чаще, чем 1 раз в год:

|

Данная функция используется для определения тех равномерных периодических платежей, которые необходимо осуществлять в течение заданного периода, чтобы к концу срока иметь на счете, приносящем доход по заданной ставке, определенную сумму денег.

Тема 14. ПОДХОДЫ К ОЦЕНКЕ НЕДВИЖИМОСТИ

14.1 Затратный подход

Затратный подход, используемый для оценки разных объектов недвижимости, в том числе и приносящих доход, основан на предположении, что затраты на строительство объекта (с учетом износа) в совокупности с рыночной стоимостью земельного участка, на котором этот объект находится, являются приемлемым ориентиром для определения стоимости недвижимой собственности. Предполагается также, что совокупность издержек на строительство объекта без износа равнозначна рыночной стоимости этого объекта. Исключением являются случаи, когда земельный участок, на котором стоит объект, не используется наилучшим и наиболее эффективным способом.

Сферы применения затратного подхода:

· для целей налогообложения имущества;

· для целей налогообложения прибыли;

· при осуществлении технико-экономического обоснования нового строительства;

· при выборе наилучшего и наиболее эффективного способа использования земельного участка;

· при оценке зданий специального назначения;

· при страховании объекта;

· при оценке объектов в «пассивных» секторах рынка.

Реализация затратного подхода к оценке предполагает осуществление следующих процедур и операций:

1. Определяется рыночная стоимость земельного участка, на котором находится объект недвижимости.

2. Определяется восстановительная или замещающая стоимость улучшений.

3. Рассчитываются все виды износа объекта недвижимости: физического, функционального и внешнего.

4. Вычитается общий износ объекта недвижимости из затрат на его воспроизводство или замещение. Получается стоимость объекта недвижимости за минусом износа.

5. Рассчитывается общая стоимость объекта недвижимости и земельного участка путем суммирования этих стоимостей.

Затратный подход предполагает расчет накопленного износа, который определяется суммированием всех трех типов износа: физического, функционального и внешнего.

|

Если целью оценки является определение восстановительной стоимости здания, то общая величина его износа определяется по формуле

где Иф - общий физический износ здания, %;

q i - фактический износ i-го конструктивного элемента, %;

J i - удельный вес стоимости конструктивного элемента в общей стоимости здания, %;

n - номер конструктивного элемента.

В мировой оценочной практике износ, понимаемый как снижение рыночной стоимости имущества, определяется тремя классическими методами: сравнения продаж, эффективного возраста, разбиения.

Метод сравнения продаж состоит в выявлении рыночной оценки накопленного износа здания путем сопоставления его восстановительной стоимости с текущими ценами продаж аналогичных объектов.

Метод эффективного возраста основан на экспертизе строений оцениваемого объекта и апробированной гипотезе о том, что эффективный возраст так относится к типичному сроку экономической жизни, как накопленный износ к текущей восстановительной стоимости. Из этого отношения вытекает следующая формула накопленного износа:

Существуют серьезные ограничения, связанные с применением метода:

1. Затратный метод не отражает стоимости прогнозируемых доходов, что является определяющим для недвижимости, приносящей доход.

2. Большие трудности и неопределенности с определением износа, особенно если зданию более 10 лет.

3. Метод не учитывает возможности применения варианта наилучшего и наиболее эффективного использования участка.

4.Отдельная оценка земельного участка от строений

5.Проблематичность расчета стоимости воспроизводства старых строений

Преимущества затратного подхода:

1. При оценке новых объектов затратный подход является наиболее надежным.

2. Данный подход является целесообразным и/или единственно возможным в следующих случаях:

- анализ наилучшего и наиболее эффективного земельного участка;

- технико-экономический анализ нового строительства и улучшений;

- оценка общественно-государственных и специальных объектов;

- оценка объектов на малоактивных рынках;

- оценка для целей страхования и налогообложения.

Сравнительный подход к оценке недвижимости

Сравнительный подход базируется на трех принципах оценки недвижимости: 1) спроса и предложения, 2) замещения и 3) вклада. С помощью этого подхода посредством анализа рыночных цен продаж аналогичных объектов недвижимости моделируется рыночная стоимость оцениваемого объекта недвижимости.

В общем виде модель расчетной рыночной стоимости оцениваемого объекта недвижимости Ср имеет вид:

Ср=Цi ± Кi ,

где Цi — цена продажи i-гo сравнимого объекта недвижимости;

Кi — величина корректировки цены продажи i-го сравнимого объекта недвижимости.

Реализация сравнительного подхода предполагает следующую последовательность этапов:

· анализ рыночной ситуации по объектам недвижимости рассматриваемого типа;

· определение единиц сравнения и показателей (элементов сравнения), существенно влияющих на стоимость рассматриваемого объекта недвижимости;

· разработка модели, которая связывает единицы сравнения показателями (элементами) сравнения;

· расчет корректировок показателей (элементов сравнения) по данным рынка;

· применение модели к объектам сравнения для расчета скорректированных цен продаж объектов сравнения;

· анализ скорректированных цен продаж объектов сравнения для определения стоимости оцениваемого объекта.

Единицы сравнения – это единицы измерения сопоставимого и оцениваемого объектов недвижимости. Например, единицами измерения могут быть 1 м2, 1 м2 жилой площади, 1 м2общей площади, 1 м3, 1 квартира, 1 га, 1 сотка и т.д.

В зарубежной и отечественной оценочной практике выделяют девять основных элементов сравнения:

1. Состав имущественных прав.

2. Условия финансовых расчетов при приобретении недвижимости (коэффициент ипотечной задолженности, процентная ставка, срок займа, амортизация).

3. Условия продажи (обычные или особые закладные; мотивы и знания покупателя и продавца).

4. Динамика сделок на рынке (дата продажи).

5. Местоположение.

6. Физические характеристики (физические параметры, удобства, качество строительства).

7. Экономические характеристики (условия и сроки аренды, коэффициенты капитализации и дисконтирования для исчисления арендного дохода).

8. Отклонения от целевого использования.

9. Наличие движимого имущества.

Первые четыре корректировки всегда осуществляются в следующем порядке: после каждой корректировки цена продажи сравнимого объекта пересчитывается заново. При этом необходимо соблюдать указанную очередность первых четырех элементов сравнения. Последующие корректировки могут быть выполнены в любом порядке. Допустимы корректировки как в процентах, так и в денежных суммах.

2013-12-31

2013-12-31 705

705