При разработке вариантов решений, связанных с выбором рациональных источников финансирования хозяйственной деятельности предприятия, используют разнообразные модели (матрицы) финансовой стратегии. Выбор осуществляется между собственными и заемными средствами. Наиболее распространенной является модель французских ученых-практиков Франшона и Романе.

Для использования предложенной матрицы рассчитываются 3 показателя:

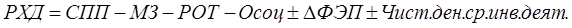

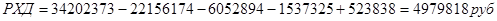

1. результат хозяйственной деятельности (РХД) – свободные денежные средства, образуются на предприятии в результате текущей и инвестиционной деятельности:

(23)

(23)

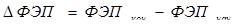

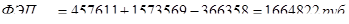

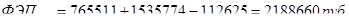

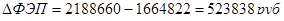

- изменение финансово-эксплуатационных потребностей:

- изменение финансово-эксплуатационных потребностей:

, (24)

, (24)

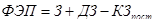

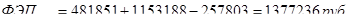

, где (25)

, где (25)

З – запасы;

ДЗ – дебиторская задолженность;

КЗпост. – кредиторская задолженность поставщикам.

Чист.ден.ср.инв.деят. – разность между всеми поступлениями по инвестиционной деятельности и всеми видами расходования денежных средств.

В результате расчета РХД можно принимать значения:

> 0 – замедленный режим роста;

> 0 – замедленный режим роста;

- оптимальный режим роста;

- оптимальный режим роста;

< 0 – форсированный режим роста.

< 0 – форсированный режим роста.

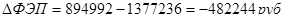

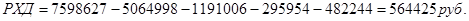

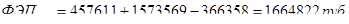

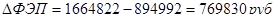

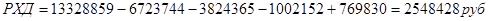

Произведем подсчет РХД за 2006-2008 годы.

1) 2006 год

Чист.ден.ср.инв.деят.=0 руб.

2) 2007 год

Чист.ден.ср.инв.деят.=0руб.

3) 2008 год

Чист.ден.ср.инв.деят.=0руб.

В результате расчета РХД принимает значения:  >0 – замедленный режим роста.

>0 – замедленный режим роста.

2. результат финансовой деятельности (РФД) – показатель, характеризующий отношение руководства предприятия к политике заимствования.

РФД определяется чистыми денежными средствами по финансовой деятельности.

Значения РФД могут быть:

> 0 – развитие;

> 0 – развитие;

0 – оптимизация/ стабилизация;

0 – оптимизация/ стабилизация;

< 0 – торможение.

< 0 – торможение.

1) 2006 год: РФД=39525

2) 2007 год: РФД=37821

3) 2008 год: РФД=299947

Как видно из данных РФД в течение 2006-2008г.г. > 0 - развитие; кредиторы доверяют предприятию, деньги привлечь легко, притоки денежных средств превышают их оттоки, привлекаются чужие деньги.

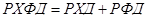

3. результат хозяйственно-финансовой деятельности – комплексный показатель наличия денежных средств, поступающих из собственных и заемных источников.

(26)

(26)

1) 2006 год: РХФД=564425+39525=603950

2) 2007 год: РХФД=2548428+37821=2586249

3) 2008 год: РХФД=4979818+299947=5279765

На основании комбинации РХД и РФД строится финансовая стратегия. Возможные варианты финансовых стратегий представлены на рисунке 5.

РФД

РХД РФД

РХД

|  Торможение

Торможение

|  Стабилизация

Стабилизация

|  Развитие

Развитие

|

Замедленный режим роста

Замедленный режим роста

|  «Отец семейства»

1

«Отец семейства»

1

|  «Рантье»

4

«Рантье»

4

|  «Материнское

«Материнское

общество»

2006-2008г.г.

6 общество»

2006-2008г.г.

6

|

Оптимальный режим роста

Оптимальный режим роста

|  «Эпизодический

дефицит»

7

«Эпизодический

дефицит»

7

|  «Устойчивое

равновесие»

2

«Устойчивое

равновесие»

2

|  «Атака»

5

«Атака»

5

|

Форсированный режим роста

Форсированный режим роста

|  «Кризис»

9

«Кризис»

9

|  «Дилемма»

8

«Дилемма»

8

|  «Неустойчивое равновесие»

3

«Неустойчивое равновесие»

3

|

Рисунок 5 - Модель Франшона и Романе для Ронгинской ПМК ОАО «Марспецмонтаж»

Диагональ позволяет выделить 3 зоны на матрице финансовой стратегии:

1. зона равновесия (квадраты 1,2,3)

2. зона успеха (квадраты 4,5,6)

3. зона дефицита (квадраты 7,8,9)

Таким образом, РХФД > 0 в течение всего рассматриваемого периода, то есть Ронгинская ПМК занимает положение «Материнское общество» (холдинг) в зоне успеха. Признаками холдинга являются приобретение предприятий, создание дочерних предприятий. Из этого положения возможны две рекомендации:

· если соотношение заемных средств с собственным средствам поднимется слишком высоко (больше 1,5), то следует перейти в квадрат 4 «Рантье»;

· если предприятие будет приближаться к стадии спада, то оно перемещается в квадрат 5 «Атака».

Подводя итог проделанной работе можно сказать, что предприятие имеет не плохое финансовое положение в конкурентной среде. Оно находится в высшей точке своего развития. В таких условиях оно может расширять область своей деятельности, участвовать в деятельности других организаций. Однако применительно к Ронгинской ПМК это не возможно, так как предприятие является филиалом ОАО «Марспецмонтаж», то есть не является юридическим лицом и не может осуществлять инвестиционную деятельность без согласия на то руководства головной организации. В данном случае Ронгинской ПМК остается лишь рекомендовать поддерживать свое положение на рынке и вовремя реагировать на любые изменения как внешней, так и внутренней среды.

Но одновременно следует учитывать, что положительный результат от деятельности предприятия впервые получен в 2007 году. Следовательно, финансовая стратегия предприятия изменилась в 2006 году, что привело к повышению эффективности использования ресурсов предприятия в целом.

ЗАКЛЮЧЕНИЕ

Основная цель любого предприятия заключается в получении прибыли. Для этого необходимо, чтобы выручка от реализации собственной продукции превышала затраты на ее производство. Но для того, чтобы начать что-либо производить и реализовывать, необходим начальный капитал. Его можно получить из какого-нибудь внешнего источника в форме займа. Этот процесс отражает механизм заимствования, то есть получения и использования заемных средств для финансирования. Но деятельность предприятия, взявшего заем, будет эффективной, с финансовой точки зрения, только тогда, когда прибыль от заемных средств превышает процент, выплачиваемый по этому займу. В поисках различных источников финансирования управляющий должен найти такое их сочетание, которое будет иметь наименьшую цену (процент за заем).

Оптимизация величины обязательств – одна из важнейших проблем финансирования деятельности предприятия. Наличие заемных средств в структуре источников напрямую или косвенно оказывает влияние на все стороны деятельности хозяйствующего субъекта. Именно поэтому так важна оценка эффективности заимствования, сопоставление всех выгод и преимуществ с негативными моментами заемного финансирования.

Выбирая источник финансирования из огромного множества возможностей, фирма решает такие вопросы, как: использовать ли ей внутренние или внешние источники финансирования, краткосрочные или долгосрочные схемы финансирования, заемный или акционерный капитал.

Выбор способов и источников финансирования предприятия зависит от многих факторов: опыта работы предприятия на рынке, его текущего финансового состояния и тенденций развития, доступности тех или иных источников финансирования, способности предприятия подготовить все требуемые документы и представить проект финансирующей стороне, а также от условий финансирования (стоимости привлекаемого капитала).

Анализ финансово-хозяйственной деятельности Ронгинской ПМК ОАО «Марспецмонтаж» показал, что предприятие имеет не ликвидную структуру баланса, однако при этом оно способно сохранить и восстановить свою платежеспособность в течение полугода-года. Для этого у предприятия имеются реальные возможности. ПМК в случае необходимости может рассчитывать на финансовые ресурсы кредитных организаций, так как серьезных трудностей с возвратом кредитов у организации возникнуть не должно. Это подтверждается тем фактом, что Ронгинская ПМК относится к I группе финансовой устойчивости должников.

Анализ ликвидности предприятия показал, что Ронгинская ПМК обеспечена собственными оборотными средствами в необходимом объеме и потребность в дополнительных финансовых ресурсах не возникала. Предприятие обладает достаточным количеством свободных средств, которые не заключены в запасы. Кроме того доля запасов в оборотных средствах за три последних года сократилась на 3,53%.

Оценка финансовой устойчивости предприятия показала, что более 70% всех хозяйственных средств в анализируемом периоде занимает собственный капитал. Коэффициент финансовой зависимости в 2008г. вырос на 0,05, что говорит о том, что на 1 руб. всех хозяйственных средств приходится 1,32 руб. обязательств организации. Коэффициент маневренности собственного капитала за три года вырос почти в 2 раза, а заемный капитал вырос с 21% в 2006г. до 24% всех хозяйственных средств в 2008г. Долгосрочные пассивы в 2008г. превысили внеоборотные активы в 2 раза, в то время как в 2006г. они составляли лишь 3% внеоборотных активов. Однако коэффициент долгосрочного привлечения заемных средств за три года остался примерно на том же уровне (0,03-0,04). Коэффициент структуры заемного капитала в 2008г. по сравнению с 2006г. вырос с 0,1 до 0,12, что незначительно. В отчетном году заемный капитал составлял 32 % от собственных средств предприятия, в то время как в 2006г. он составлял всего лишь 27% собственного капитала.

Оценка деловой активности показывает, что выручка в течение трех лет увеличилась в 4,5 раза, при этом чистая прибыль увеличилась в 2 раза. Оборачиваемость средств в расчетах выросла в 3 раза и составила в 2008г. 22 оборота. Запасы также начали совершать в 3,5 раза оборотов больше, чем в 2006г. Та же картина наблюдается и в отношении оборачиваемости кредиторской и дебиторской задолженности. В целом это позволило сократить операционный цикл до 23 дней, а продолжительность финансового цикла до 11 дней. В результате показатель экономического роста 2008г. составил 14%, что на 5% выше уровня 2007г.

Если 2006г. Ронгинская ПМК закончило с убытком в размере 167 тыс. руб., то 2008г. принес чистую прибыль в размере 521 тыс. руб. Рентабельность основной деятельности за 2008г. составила 5,4%, а рентабельность продукции – 5,16%. Это позволило сократить период окупаемости собственного капитала с 10 до 6,5 лет.

Факторный анализ прибыли показал, что выручка от продажи в 2008г. выросла более чем на 26 млн. руб. Примерно такой же темп роста показала и себестоимость проданных товаров и услуг. В результате доля расходов на получение продукции в структуре выручки полученной после реализации товара составила примерно 95% как в отчетном, так и в базисном периоде, а на долю валовой прибыли приходится около 5% всей выручки.

В результате своей деятельности Ронгинская ПМК 2008г. закончила с прибылью 520 тыс. руб., в то время как в 2006г. она получила убыток в размере 167 тыс. руб. Основным фактором, повлиявшим на финансовый результат организации, являются прочие расходы, уровень которых в 2006г. был в 2 раза выше, чем в 2008г. Этот факт не позволил получить предприятию прибыль до налогообложения, что в конечном итоге определило убыток 2006г. Именно устранение этого фактора позволило Ронгинской ПМК в 2008г. получить чистую прибыль.

Показатель экономической рентабельности активов, рассчитанный по методике специалистов фирмы «Дюпон», имеет достаточно высокий уровень в течение всего анализируемого периода. Графическое изображение рассчитанных показателей показывает, что предприятие из допустимой зоны хозяйствования (2006г.) плавно перешло в идеальную зону. Такой ситуации благоприятствовала высокая рентабельность продаж в течение всего периода и наращивание оборачиваемости капитала в 2008г. Ронгинская ПМК в данный момент находится в благоприятном финансовом положении. В дальнейшем, чтобы не сдать достигнутых позиций и продолжить рост ей необходимо придерживаться выбранной тактики: удерживать или повышать уровень оборачиваемости активов и наращивать рентабельность продаж.

Повышение рентабельности активов позволило в 2008г. повысить рентабельность собственных средств до 95%. Исходя из этого разрабатывая политику привлечения заемных средств, можно сделать вывод, что для Ронгинской ПМК актуальной является только привлечение заемных средств. О дополнительной эмиссии акций речи в данном случае не может и быть, так как предприятие является лишь филиалом ОАО «Марспецмонтаж» и уставного капитала не имеет. В качестве заемных средств здесь выступают отложенные налоговые обязательства, так как пользование данными средствами не подразумевает выплат процентов.

Проанализировав предложения на кредитном рынке Советского района Республике Марий Эл, мы пришли к выводу, что Ронгинская ПМК имеет возможность дополнительно привлечь заемные средства в плановом периоде в размере 1,5 млн. руб. Однако существует вероятность, что банк не даст кредит, так как есть небольшой риск не возврата кредита со стороны организации.

Для определения целевых показателей хозяйственной деятельности коммерческой организации был рассчитан показатель производственного левериджа, который определил, что в отчетном году на 1% изменения выручки приходилось 6,83% изменения прибыли от продаж. В итоге прогнозируемая прибыль на плановый период составила более 295 млн. руб. Это возможно лишь при сохранении того уровня темпа роста выручки и прибыли от продаж, что и в 2008г. по отношению к 2006г. (базовый год). Однако следует помнить, что это возможно при неизменности как внутренних, так и внешних факторов, которые сложились в 2006-2008г.г.

Для выбора рациональных источников финансирования хозяйственной деятельности предприятия была использована матрица Франшона и Романе. Расчеты показали, что Ронгинская ПМК занимает положение «Материнское общество» (холдинг) в зоне успеха. Это самое оптимальное месторасположение в данной модели, которое свидетельствует о том, что возможно приобретение предприятий, создание дочерних обществ анализируемым предприятием. Но, так как наша организация сама является филиалом, это для нее не приемлемо. В таком случае ей необходимо постоянно следить за финансовым состоянием предприятия и вовремя реагировать на все изменения.

Таким образом, Ронгинская ПМК – успешное, с финансовой точки зрения, конкурентоспособное предприятие, достигшее вершины развития как филиала ОАО «Марспецмонтаж». Она не имеет права заниматься инвестиционной деятельностью без согласия головной организации. При нынешнем финансовом состоянии целесообразно для организации выделиться в самостоятельную компанию с уставным капиталом и органами управления. Возможен вариант создания холдинга во главе с ОАО «Марспецмонтаж», как головной компании. Ронгинской ПМК в этой интеграции можно отвести роль дочерней компании со статусом юридического лица и дать несколько большую самостоятельность в выборе деятельности и принятии решений. Что касается текущей деятельности предприятия, на данный момент времени предприятию целесообразно привлекать финансовые средства со стороны, то есть использование заемных средств – наиболее эффективный источник текущего финансирования деятельности Ронгинской ПМК ОАО «Марспецмонтаж».

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Абрютина, М.С. Экспресс-анализ финансовой отчетности: Методическое пособие. – М.: Изд-во «Дело и Сервис», 2003. – 256с.

2. Абрютина, М.С., Грачев, А.В. Анализ финансово-экономической деятельности предприятия. – М.: Дело и сервис, 2000.

3. Алексеева, М.М. Планирование деятельности фирмы / М.М. Алексеева. – М.: Финансы и статистка, 2000. – 259с.

4. Анализ финансовой отчетности: Учебник / Под ред. М.А. Вахрушиной, Н.С. Пласковой. – М.: Вузовский учебник, 2007. – 367с.

5. Анализ хозяйственной деятельности в промышленности/ под ред. В.И. Стражева.- Мн.: Высшая школа, 2000.

6. Баканов, М.И., Шеремет, А.Д. Теория экономического анализа /М.И.Баканов, А.Д.Шеремет.-М.: Финансы и статистика, 2006. – 541 с.

7. Балабанов, И. Т. Финансовый анализ и планирование хозяйствующего субъекта / И.Т.Балабанов - М.: Финансы и статистика, 2002. – 206 с.

8. Бланк, И.А. Управление финансовой стабилизацией предпрития / И.А. Бланк. – К.: Ника-Центр, Эльга, 2003. – 528с.

9. Бланк, И.А. Финансовый менеджмент / И.А. Бланк. – К.: Ника-Центр, Эльга, 2002. – 528с.

10. Бернстайн, Л. А. Анализ финансовой отчетности / Л.А. Бернстайн - М.: «Финансы и статистика», 2002. – 623 с.

11. Бочаров, В.В. Управление денежным оборотом предприятий и корпораций / В.В. Бочаров. – М.: Финансы и статистика, 2001.

12. Бригхем Юджин Ф. Энциклопедия финансового менеджмента: Сокр. Пер. с англ. / Ф. Юджин Бригхем. – М.: ИНФРА-М, 1998. – 784с.

13. Валдайцев, С.В. Оценка бизнеса и управление стоимостью предприятия. Учеб.пособие для вузов / С.В. Валдайцев. – М.: ЮНИТИ-ДАНА, 2001 г. – 720 с.

14. Ван Хорн Дж. К. Основы управления финансами: Пер. с англ. / Гл. ред. Серии Я.в. Соколов. – М.: Финансы и статистика, 1996. – 800с.

15. Верещака, В.В. Привлечение оборотных средств / В.В. Верещака // Главбух. – 1998. -- №21. – с. 19-28.

16. Гамова, Э.М. Экономика фирмы / Э.М. Гамова, О.Г. Гущина. – Йошкар-Ола: МарГТУ, 1999-76 с.

17. Глухов, В.В. Основы менеджмента / В.В. Глухов. – СпБ: Специальная литература, 1995. – 369 с.

18. Годовой отчет Ронгинской ПМК ОАО «Марспецмонтаж» за 2006г.

19. Годовой отчет Ронгинской ПМК ОАО «Марспецмонтаж» за 2007г.

20. Годовой отчет Ронгинской ПМК ОАО «Марспецмонтаж» за 2008г.

21. Гражданский кодекс РФ

22. Донцова, Л.В., Никифорова, Н.А. Комплексный анализ бухгалтерской отчетности / Л.В. Донцова, Н.А. Никифорова. - М.: Дело и сервис, 2001.

23. Ермолович, Л.Л. Анализ финансово-хозяйственной деятельности предприятия / Л.Л. Ермолович. - Минск: БГЭУ, 2001.

24. Ефимова, О.В. Финансовый анализ / О.В. Ефимова. - М.: Бухгалтерский учет, 2003.

25. Жизнь взаймы // Эксперт. – 1998. – 8. – с. 12-18.

26. Жилкина, А.Н. Управление финансами, финансовый анализ предприятия / А.Н.Жилкина. – М.: ИНФРА-М, 2007. – 331с.

27. Заров, К.Г. Использование финансовых показателей для согласования краткосрочных и долгосрочных целей коммерческой организации / К.Г.Заров // Финансовый менеджмент. – 2007. - №1. – С.3-13.

28. Ильенкова, Н.Д. Спрос: анализ и управление / Н.Д. Ильенкова. – М.: Финансы и статистика, 1997.

29. Ковалев, В.В. Введение в финансовый менеджмент / В.В. Ковалев. – М.: Финансы и статистика, 2002. – 768с.

30. Ковалев, В.В. Управление финансами /В.В. Ковалев. — М.:ФБК-ПРЕСС, 1998.

31. Ковалев, В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности / В.В. Ковалев. – М.: Финансы и статистика, 2000.

32. Ковалев, А.И., Войленко, В.В. Маркетинговый анализ / А.И. Ковалев, В.В. Войленко. – М.: Центр экономики и маркетинга, 1996

33. Ковалев, В.В., Волкова, О.Н. Анализ хозяйственной деятельности предприятия / В.В. Ковалев, О.Н. Волкова. - М.: Проспект, 2000.

34. Ковалев, В.В., Патров, В.В. Как читать баланс / В.В. Ковалев, В.В. Патров. – М.: Финансы и статистика, 1998.

35. Крейнина, М.Н. Финансовое состояние предприятия. Методы оценки / М.Н. Крейнина. – М.: Дело и сервис”, 1997.

36. Лисицина, Е. Управление финансовыми результатами компании на основе модели оптимизации затрат / Е.Лисицина, Н.Новопашина // Финансовый менеджмент. – 2007. - №6. – С. 32-38.

37. Майданчик, Б.И. Анализ обоснования управленческих решений / Б.И. Майданчик, М.Б. Карпунин, Л.Г. Любенецкий и др.. – М.: Финансы и статистика, 1999.

38. Маркин, Ю.П. Анализ внутрихозяйственных резервов / Ю.П. Маркин. – М.: Финансы и статистика, 1991.

39. Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса: Утверждены распоряжением Федерального управления по делам о несостоятельности (банкротству) от 12.08.1994г. № 31-р (в ред. от 12.9.1994г. № 56-р).

40. Муравьев, А.И. Теория экономического анализа: проблемы и решения / А.И. Муравьев. - М.: Финансы и статистика, 1988.

41. Незамайкин, В.Н. Финансы организаций: менеджмент и анализ / В.Н. Незамайкин, И.Л. Юрзинова. – М.: Эксмо, 2007. – 528с.

42. Огарков. А.А. Управление организацией: учебник / А.А. Огарков. – М.: Эксмо, 2006. – 512 с.

43. Панков, Д.А. Учет и анализ в микроэкономической системе финансового менеджмента / Д.А. Панков. – Гродно, 2001.

44. Павлова, Л.П. Финансовый менеджмент: Учебник/ Л.П.Павлова. — М.:Инфра-М, 1996.

45. Положение о филиале Ронгинская передвижная механизированная колонна Открытого акционерного общества «Марспецмонтаж»

46. Приказ Министерства финансов РФ от 28.06.2000 № 60н “О методических рекомендациях о порядке формирования показателей бухгалтерской отчетности организации”

47. Приказ Минэкономики РФ от 01.10.97 № 118 “Об утверждении методических рекомендаций по реформе предприятий”

48. Радионова, М.В. Антикризисный менеджмент / М.В. Радионова. – М.: ЮНИТИ-ДАНА, 2002. – 223 с.

49. Распоряжение федерального управления по делам о несостоятельности (банкротстве) от 12.08.94 “Об утверждении методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса”

50. Савицкая, Г.В. Теория анализа хозяйственной деятельности / Г.В. Савицкая. - Минск: ИСЗ, 1996.

51. Савицкая, Г.В.Экономический анализ / Г.В. Савицкая. - М.: Новое знание, 2004.

52. Саликов, Ю.А. Методика анализа проблем и приоритетных направлений финансового и общего менеджмента / Ю.А.Саликов, Л.Е.Совик, А.А.Зенин // Финансы и кредит. – 2007. - №44. – С. 36-39.

53. Солдатов, А.М. Теория организации / А.М. Солдатов. – Йошкар-Ола, МарГТУ, 2003. – 292 с.

54. Стоянова, Е.С. Финансовый менеджмент / Е.С. Стоянова. – М.: Перспектива, 1994. – 197с.

55. Суворова, А.П. Финансовый менеджмент: уч.пособ. /А.П.Суворова, Н.Ю.Судакова. – Йошкар-Ола:МарГТУ, 2007. – 273с.

56. Теория анализа хозяйственной деятельности / Л.И. Кравченко, В.В. Осмоловский, Н.А.Русак и др. - Минск: Новое знание, 2004.

57. Федеральный закон от 8 января 1998 года № 6-ФЗ “О несостоятельности (банкротстве)”

58. Финансовое управление компанией /Под общ. ред. Е.В. Кузнецовой. – М.: Фонд «Правовая культура», 1995. – 383с.

59. Финансовые аспекты кризисного управления компаниями //Финансовый менеджмент. – 2005. - №3. – С. 34-43.

60. Финансовый менеджмент: / Под ред. А.М. Ковалевой. — М.: ИНФРА-М, 2005. – 284с.

61. Финансовый менеджмент / Под ред. Г.Б.Поляка. — М.: Финансы, ЮНИТИ, 1997.

62. Финансовый менеджмент / Е.С. Стоянова. Т.Б. Крылова. И.Т. Балабанов; Под общ. ред. Е.С. Стояновой. — М.: Перспектива, 2002.

63. Финансовый менеджмент / Под ред. Е.И. Шохина. — М.: ИД ФБК-ПРЕСС, 2003. – 408с.

64. Финансы / Под ред. А.М. Ковалевой. – М.: Финансы и статистика, 2006. – 416с.

65. Финансы / Под ред. В.В. Ковалева. – М.: ТК Велби, Изд-во Проспект, 2004. – 634с.

66. Финансы предприятий: Учебник для вузов/ Под ред. Колчиной. – 2 издание, Москва. - 2001 г.

67. Хомякова, А.А. Экономический анализ в процессе финансового оздоровления предприятия / А.А.Хомякова // Экономический анализ: теория и практика. – 2005. - №11. – С. 56-53.

68. Черемушкин, С. Оценка финансового состояния компании на основе денежных коэффициентов / С.Черемушкин // Финансовый менеджмент. - 2007. - №5. – С.11-22.

69. Шадрина, Г.В. Комплексный экономический анализ организации: уч.пособ. / Г.В.Шадрина, С.Р. Богомолец, И.В.Косорукова. – М.: Академ. проект, 2005. – 287 с.

70. Шнайдер, О. Финансовое состояние как индикатор экономического потенциала организации / О. Шнайдер //Проблемы теории и практики управления. – 2007. - №7. – С. 91-101.

71. Шеремет, А.Д., Негашев, Е.В. Методика финансового анализа / А.Д. Шеремет, Е.В. Негашев. М.: ИНФРА-М, 2001.

72. Экономика и организация деятельности предприятия / Под ред. А.Н. Соломатина. – М.:ИНФРА-М. 2000.

73. Экономический анализ: ситуации, тесты, примеры, задачи, выбор оптимальных решений, финансовое прогнозирование / Под ред. М.И. Баканова и А.Д. Шеремета. – М.: Финансы и статистика, 2000.

ПРИЛОЖЕНИЯ

Приложение А

Организационно-производственная структура Ронгинской ПМК ОАО «Марспецмонтаж»

Рисунок А.1 – Организационно-производственная структура Ронгинской ПМК ОАО «Марспецмонтаж»

2020-01-15

2020-01-15 117

117