Анализ развития рынка государственных ценных бумаг дает возможность выделить два периода в его развитии: до августа 1998 г. и после.

В течение периода с 1993 г. по 1998 г. хотя временами рынок государственных ценных бумаг позволял решать сиюминутные проблемы бюджета, однако в целом объем средств, привлекаемых в бюджет, неуклонно снижался уже начиная с 1994г. в результате за годы существования рынка ГКО/ОФЗ Минфина практически ничего на привлек в бюджет, а что касается инвесторов, то сумма их прибылей в 1993-1998 гг. примерно на 5,5 млрд. долл. Меньше суммы их потерь в августе 1998 г.[6]

Анализ динамики рынка государственных ценных бумаг показывает, что быстрый рост объема рынка госбумаг нисколько не соответствовал несерьезному отношению к проблеме существования и функционирования рынка госбумаг со стороны правительства и Центрального банка. В результате темпы роста государственных ценных бумаг в обращении значительно превышали темпы роста государственного долга. В результате этого финансирование рынка ГКО/ОФЗ происходило только за счет самого рынка, но никоим образом за счет бюджета, как это должно быль и как это происходит в других странах.

Всего за 1993-1998 г. было размещено ГКО на сумму около 209 млрд. дол. по номиналу..

На протяжении всех пяти предкризисных лет существования рынка государственных облигаций доходность бумаг была достаточно высокой: доходности к погашению менялись от 190% годовых до 61%. (табл. 3)

Таблица 3

Средневзвешенная доходность к погашению[7]

| год | Доходность, % | год | Доходность, % |

| 1993 | 34,3 | 1996 | 90,9 |

| 1994 | -18,0 | 1997 | 24,0 |

| 1995 | 118,2 | 1998 (6 месяцев) | 18,9 |

Столь неоправданно высокая доходность говорит о невысокой цивилизованности рынка ГКО/ОФЗ в России в этот период. И в результате того, что финансирование погашения государственных ценных бумаг в 1998 г происходило не за счет выпуска новых бумаг, а за счет средств бюджета, в августе 1998 г. разразился финансовый кризис в связи с невозможностью погасить государством свои обязательства.

Во 2 квартале 1998 г. впервые за время существования рынка ГКО/ОФЗ возникло отрицательное сальдо чистого привлечения средств за счет ГКО/ОФЗ (привлечение – погашение – расходы на обслуживание (дисконт, купон)), и, соответственно, стала очевидной необходимость его реального покрытия за счет средств федерального бюджета (табл. 4).

Минфином России ситуация характеризовалась как «ухудшение сальдо текущих операций» и, как следствие, «быстрый уход международного финансового капитала с российского финансового рынка, что спровоцировало падение стоимости государственных ценных бумаг, возрастание давления на курс рубля», «практически полное отсутствие спроса и отток средств с рынка государственных ценных бумаг», «невозможность осуществления платежей по погашению основного долга и расходам по обслуживанию государственного внутреннего долга при полном отсутствии поступлений в федеральный бюджет за счет размещения государственных ценных бумаг как на внутреннем, так и внешнем рынках»

Таблица 4

Денежные потоки между бюджетом и рынком ГКО/ОФз в 1998 г., млрд. руб.[8]

| Год | Привлечение средств бюджетом от размещения ГКР/ОФЗ | Погашение бюджетом ГКО/ОФЗ | Разница между привлечением погашением средств бюджетом от ГКО/ОФЗ |

| 01.98 | 25,21 | 25,04 | +0,17 |

| 02.98 | 30,90 | 28,87 | +2,03 |

| 03.98 | 39,73 | 36,40 | +3,33 |

| 04.98 | 35,00 | 33,16 | +1,87 |

| 05.98 | 26,55 | 28,96 | -2,41 |

| 06.98 | 20,27 | 30,51 | -10,24 |

| 07,98 | 13,34 | 35,96 | -22,62 |

| 08.98 | 2,71 | 9,97 | -7,26 |

В тога Правительством РФ было принято решение об отказе от совершения денежных платежей в погашение и обслуживание ГКО/ОФЗ, выпущенных до 17 августа 1998 г.. а также о реструктуризации ГКО/ОФЗ на худших условиях. Таким образом, ГКО/ОФз утратили свою ликвидность, были прекращены операции с ними на вторичном рынке.

После кризиса 1998 г. в течение трех лет рынок ГКО/ОФЗ находился в «замороженном» состоянии в связи с потерей доверия инвесторов данному виду ценных бумаг, а также в связи с теми отрицательными экономическими последствиями, к которым привел финансовый кризис. И только в 2000-2001 гг. начался новый этап в развитии рынка госбумаг, началось его оживление.

По сравнению с 2000 г. в 2001 г. среднемесячные обороты на рынке снизились с 15 до 11 млрд. руб., при этом более активную роль на рынке стал играть Минфин России как эмитент государственных обязательств. Рост цен по облигациям продолжился, хотя и более медленными темпами, чем ранее. По итогам 2001 г. доходность государственных ценных бумаг снизилась с 23 до 16% годовых, причем снижение носило достаточно равномерный характер.[9]

Изменение конъюнктуры государственного внутреннего долга привело к изменению состава его участников. (табл. 5)

Таблица 5

Структура рынка ГКО/ОФЗ по группам владельцев, %[10]

| Период | Банки-дилеры | Нерезиденты | Инвесторы – юридические лица | Инвесторы – физические лица |

| Декабрь 2000 г. | 56 | 25 | 18 | 1 |

| Декабрь 2001 г. | 73 | 12 | 14 | 1 |

Близкий к нулевому уровень реальной доходности к погашению и наличие альтернативных возможностей инвестирования снизили привлека-тельность долгосрочных вложений в государственные ценные бумаги.

Заметное изменение структуры держателей государственных ценных бумаг было связано с действиями иностранных участников рынка. Объем государственных ценных бумаг, принадлежащих нерезидентам, продолжал снижаться приблизительно теми же темпами, что и ранее. В 2001 г. сокращение портфеля иностранных инвесторов было связано с крупным погашением Минфином своих обязательств.

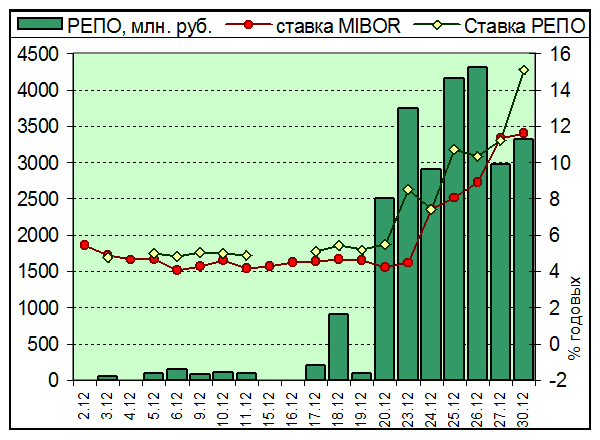

В течение 2002 года рост операций с государственными ценными бумагами был связан преимущественно с улучшением ситуации в области свободной рублевой ликвидности на межбанковском рынке в связи с заблаговременным накоплением необходимого для крупных платежей конца года объема рублей, в т.ч. через операции прямого РЕПО.

Таблица 6

Объем торгов на рынке ГКО/ОФЗ[11]

| Месяц \ Объем торгов В млн. руб. | ГКО | ОФЗ-ПД | ОФЗ-ФД/ФК | ОФЗ-АД | Суммар-ный |

| Январь 02 | 554,20 | 42,16 | 4 305,33 | 4 901,68 | |

| Февраль 02 | 424,86 | 50,16 | 5 327,80 | 5 802,81 | |

| Март 02 | 447,43 | 48,98 | 4 553,30 | 5 049,72 | |

| Апрель 02 | 635,77 | 47,77 | 11 280,24 | 11 963,78 | |

| Май 02 | 2 094,50 | 45,53 | 12 983,94 | 1 724,19 | 16 847,85 |

| Июнь 02 | 2 225,01 | 77,30 | 10 856,93 | 4 419,33 | 17 578,56 |

| Июль 02 | 1 320,88 | 12,38 | 8 412,73 | 3 432,40 | 13 178,38 |

| Август 02 | 926,12 | 33,93 | 4 951,90 | 1 380,51 | 7 292,46 |

| Сентябрь 02 | 1 221,59 | 112,98 | 8 685,27 | 6 044,38 | 16 064,22 |

| Октябрь 02 | 2 519,47 | 156,70 | 8 650,84 | 9 293,43 | 20 620,43 |

| Ноябрь 02 | 612,85 | 67,70 | 4 729,59 | 6 949,21 | 12 359,36 |

| Декабрь 02 | 862,22 | 139,12 | 8 823,48 | 5 899,09 | 15 723,91 |

| Изменение за месяц | + 40,69% | 105,50% | + 86,56% | - 15,11% | + 27,22% |

| Доля от суммар-ного объема в октябре | 5,48% | 0,88% | 56,12% | 37,52% | 100,00% |

| Средний (янв-ноя) | 1 224,39 | 63,23 | 7 676,26 | 4 749,06 | 12 043,16 |

| Изменение к среднему | - 30% | + 120% | + 15% | + 24% | + 31% |

Суммарный объем вторичных торгов увеличился на 27% по сравнению с ноябрем и составил 15,72 млрд. руб. Этот показатель на 31% выше среднемесячного объема за 2002г., и на 52% превышает аналогичный показатель за декабрь 2001г. С учетом проведенных аукционов и операций РЕПО объем рынка ГЦБ в декабре составил 49,1 млрд. руб., в т.ч. 52% пришлось на операции прямого РЕПО.

В структуре оборота вторичного рынка гособлигаций за декабрь 2002 г. произошла смена лидера. Доля ОФЗ-ФД выросла на 18 процентных пунктов (далее п.п.) до 56,1% от суммарного объема торгов. Доля ОФЗ-АД сократилась на 19 п.п., составив 37,5%, а оборот по ним по сравнению с ноябрем сократился на 15%. Доля ГКО выросла всего на 0,5 п.п. до 5,5% при росте оборота на 41%.

В первой декаде декабря активность участников вторичного рынка была относительно невысокой в связи с проведением обязательных платежей и ростом оборота валютного рынка. 10-11 декабря всплеск активности, скорее всего, был связан с размещением излишков рублей в преддверии длинных праздничных выходных.

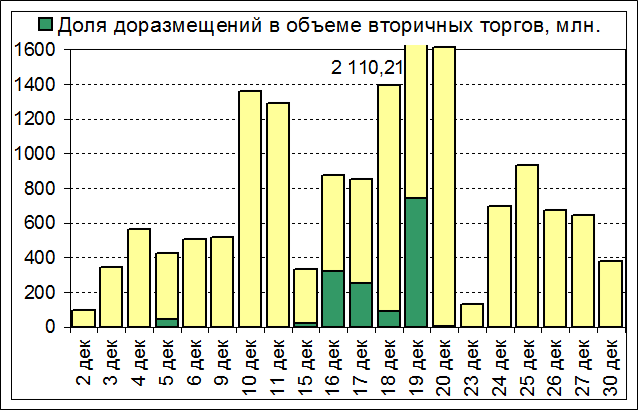

Наиболее активны участники вторичного рынка были 18-20 декабря, когда оборот торгов составил 33% от суммарного оборота за декабрь благодаря высокому уровню рублевой ликвидности у банков и реинвестированию купонных выплат и неиспользованных средств на аукционе 18 декабря. Максимальный дневной объем торгов - 2,1 млрд. руб. - был зафиксирован в четверг 19 декабря, 59% которого пришлось на ОФЗ-ФД, а 40% - на ОФЗ-АД (причем 88% из них составило доразмещение Министерства финансов). Половина декабрьского объема доразмещений была проведена в этот день.

Объем доразмещений в декабре составил 1,53 млрд. руб. по номиналу против 918 млн. руб. в ноябре, что в 3,3 раза меньше среднего объема за 11 месяцев 2002 года.

Рис. 1. Динамика торгов ГКО/ОФЗ и доразмещения Минфина в декабре

2002 г.[12]

В декабре Минфин сформировал всего 9,3% предложения бумаг на вторичном рынке (в ноябре и августе – по 7%, в октябре и сентябре - 38% и 42%). Причем 97% из них были размещены в период с 16 по 19 декабря.

69,5% объема доразмещений пришлось на ОФЗ-АД 45001, 30% - на ОФЗ-АД 46001, и 0,5% - на ОФЗ-ФД 27015.

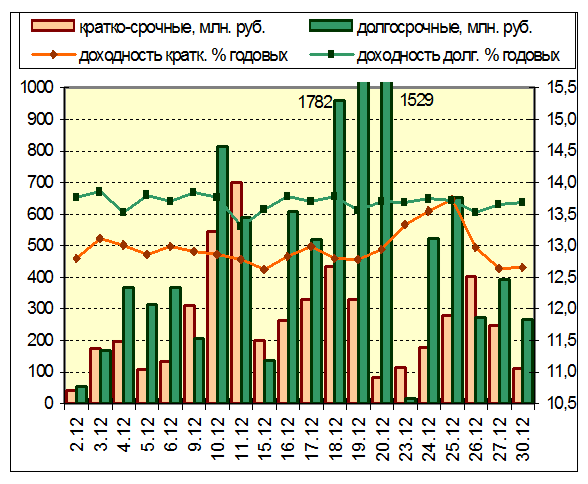

Рис. 2. Объем торгов и доходности кратко- и долгосрочных облигаций в декабре 2002 г.[13]

Рис. 2. Объем торгов и доходности кратко- и долгосрочных облигаций в декабре 2002 г.[13]

Доля гособлигаций со сроком погашения более одного года (далее долгосрочных) в суммарном рыночном обороте сократилась на 8 п.п. по сравнению с ноябрем, составив 67% объема торгов.

В декабре продолжилось снижение доходности облигаций госзайма (см. рис. 2 и 3), однако оно было незначительным по сравнению с ноябрем. Средневзвешенная доходность долгосрочных и краткосрочных облигаций снизилась к ноябрю на 0,5 п.п. (в т.ч. по ОФЗ-АД на 0,57-0,65 п.п.).

Доходность наиболее ликвидных долгосрочных облигаций на конец месяца по сравнению к началу сократилась всего на 0,01 - 0,37 п.п. по видам бумаг. По краткосрочным облигациям плавная динамика сменилась с середины декабря ростом доходности, особенно сильным с 20 по 25 декабря - на 0,2 - 1,3 п.п. 25 декабря средняя доходность долгосрочных и краткосрочных облигаций сравнялась, во многом благодаря росту доходности наиболее близких к погашению выпусков, активно продаваемых в условиях дефицита рублевой ликвидности.

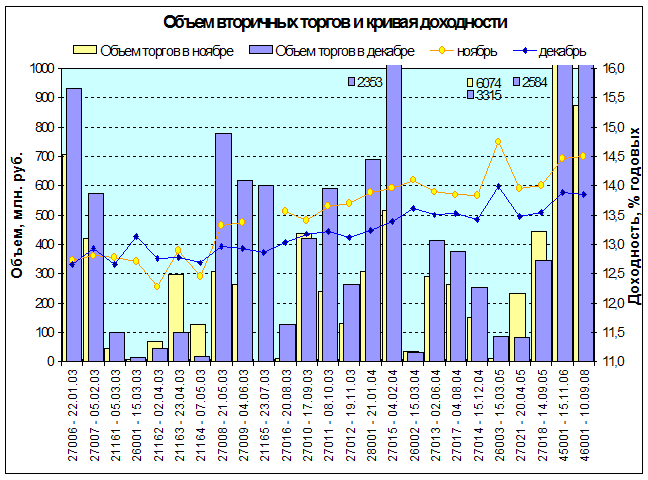

Рис. 3. Торги на рынке ГКО/ОФЗ

В течение екабря 2002 г. ЦБ РФ провел один аукцион по размещению выпуска ГКО 21165 и дополнительного выпуска ОФЗ-АД 46001, а также аукцион по размещению выпуска ОФЗ №26198RMFS в рамках Биржевого Модифицированного РЕПО (БМР). Оборот на аукционах в декабре составил 7,6 млрд. руб., что на 36% ниже ноябрьского показателя, но на 14% выше среднего уровня за 2002 год.

Таблица 7

Аукционы в декабре 2002 г.

| Бумага | ГКО 21165 | ОФЗ-АД 46001 | ОФЗ 26198 (БМР) |

| Дата аукциона | 4.12.2002 | 18.12.2002 | 11.12.2002 |

| Объем выпуска, млн. руб. | 5 000 | 7 000 | 20 000 |

| Номинал, руб. | 1 000 | 1 000 | 1 000 |

| Дата погашения (обратн. выкупа) | 23-июл-2003 | 10-сен-2008 | 09-янв-2003 |

| Объем размещения по номиналу, млн. руб. | 2 805,287 | 4 878,799 | 446,865 |

| Цена отсечения, % от номинала | 92,34 | 93,39 | 99,60 |

| Доходность по средневзвешенной цене, % годовых | 12,92 | 13,87 | 10,55 |

В декабре лидерами вторичных торгов остались ОФЗ-АД 45001, их доля в суммарном объеме торгов составила 21,1% (из них 30,7% пришлось на доразмещение), далее следуют ОФЗ-АД 46001 – 16,4% (17%), ОФЗ-ФД 27015 – 15%, 27006 – 5,9%, 27008 – 5% и 28001 – 4,4%, остальные – менее 4%.

Основными факторами, повлиявшими на активность участников на рынке ГКО/ОФЗ, стали:

- достаточно благоприятная ситуация с рублевой ликвидностью на межбанковском рынке, особенно в середине декабря;

- рост рейтингов кредитоспособности России;

- снижение процентных ставок комиссии ММВБ;

- стабильная макроэкономическая конъюнктура.

Рис. 4 Объем операций прямого РЕПО и процентные ставки.

Рис. 4 Объем операций прямого РЕПО и процентные ставки.

Объемы спроса и предложения бумаг в рассматриваемом периоде находились в относительном равновесии, что было связано с необходимостью для одних участников рынка инвестировать оставшиеся не у дел средства к концу года (в т.ч. бюджетные), а для других пополнить свои рублевые ресурсы для проведения годовых налоговых и клиентских платежей. Преобладала осторожная ценовая политика.

Поддержку государственным ценным бумагам также оказала стабильность валютного курса.

Таким образом, можно отметить, что в 2002 г. наблюдается устойчивый рост рынка государственных ценных бумаг, что связано с формированием устойчивой политической и экономической системы, с ростом инвестиционной привлекательности России как для отечественных, так и зарубежных инвесторов, со снижением риска потери средств, вложенных в государственные ценные бумаги.

2020-01-14

2020-01-14 224

224