Согласно ПБУ 10/99 Расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества). В соответствии с ПБУ 10/99 расходы признаются в бухгалтерском учете при наличии следующих условий: -расход производится в соответствии с конкретным договором, требованием законодательных и нормативных актов, обычаями делового оборота; -сумма расходов может быть определена;

-имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации.

Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Если в отношении любых расходов организации не исполнено хотя бы одно из указанных условий, то в учете эти расходы признаются дебиторской задолженностью.

Амортизация признается в качестве расхода исходя из величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов, срока полезного использования и принятых организацией способов начисления амортизации. Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, операционные или иные доходы и формы осуществления расхода (денежной, натуральной и иной).

В соответствии с допущением временной определенности фактов хозяйственной деятельности расходы признаются в том отчетном периоде, в котором совершены, независимо от времени фактической выплаты денежных средств и иной формы осуществления.[5]

Если организацией принят в разрешенных случаях порядок признания выручки от продажи продукции и товаров не по мере передачи прав владения, пользования и распоряжения на поставленную продукцию, отпущенный товар, выполненную работу, оказанную услугу, а после поступления денежных средств и иной формы оплаты, то и расходы признаются после осуществления погашения задолженности.

Расходы признаются в отчете о прибылях и убытках:[6]

-с учетом связи между произведенными расходами и поступлениями (соответствие доходов и расходов);

-путем их обоснованного распределения между отчетными периодами. когда расходы обусловливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем; -по расходам, признанным в отчетном периоде, когда по ним становится определенным неполучение экономических выгод (доходов) или поступления активов; -независимо от того, как они принимаются для целей расчета налогооблагаемой базы; -когда возникают обязательства, не обусловленные признанием соответствующих активов.

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные предприятием.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

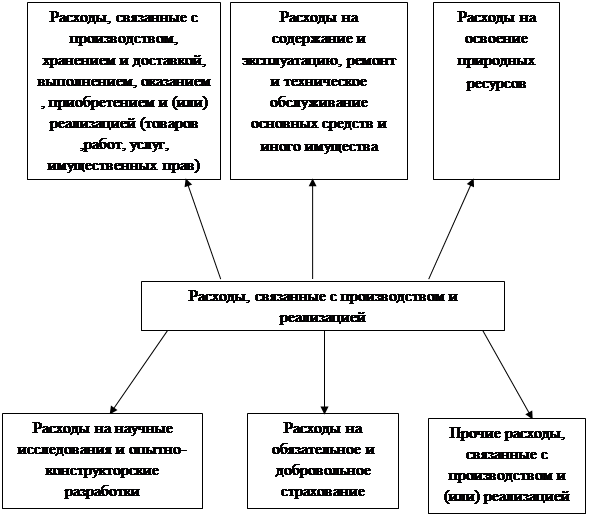

Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности предприятия подразделяются на расходы, связанные с производством и реализацией, и прочие расходы.

|

Рисунок 5. Схема расходов, связанных с производством и реализацией.

|  | ||

|  | ||

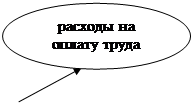

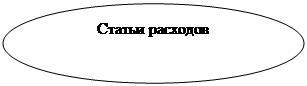

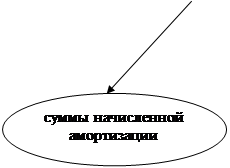

Рисунок 6. Схема статей расходов.

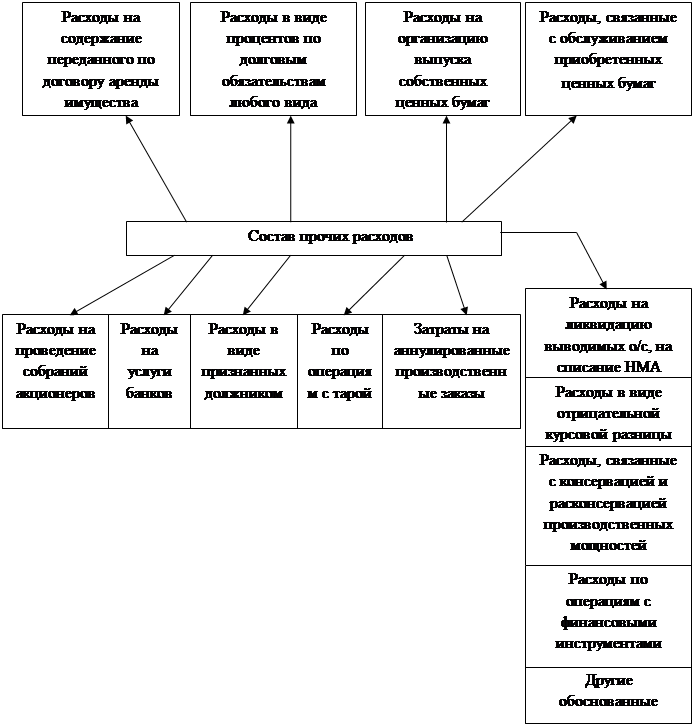

В состав прочих расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией.

Рисунок 7. Схема состава прочих расходов.

|

|

|

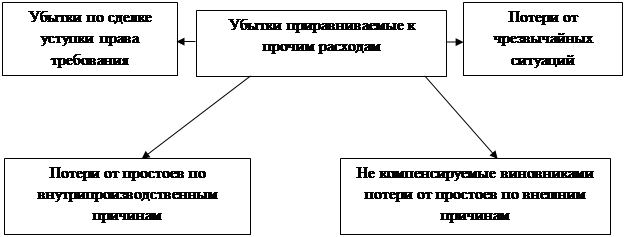

Рисунок 8. Схема убытков приравниваемых к прочим расходам.

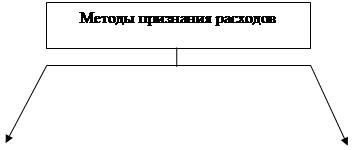

Пересчет указанных расходов производится предприятием в зависимости от выбранного в учетной политике для целей налогообложения метода признания расходов.

|

|

|

Рисунок 9. Схема методов признания расходов.

При методе начисления расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В случае, если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются предприятием самостоятельно. В случае, если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предусмотрена поэтапная сдача товаров (работ, услуг), расходы распределяются предприятием самостоятельно с учетом принципа равномерности признания доходов и расходов. Расходы предприятия, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности, распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов предприятия.

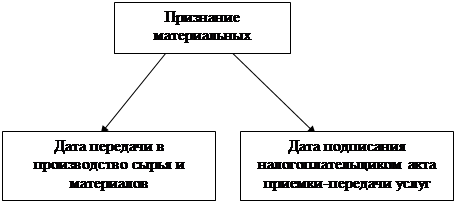

Рисунок 10. Схема моментов признания материальных расходов.

Расходы в виде капитальных вложений, признаются в качестве косвенных расходов того отчетного периода, на который приходится дата начала амортизации (дата изменения первоначальной стоимости) основных средств, в отношении которых были осуществлены капитальные вложения. Расходы на оплату труда признаются в качестве расхода ежемесячно исходя из суммы начисленных расходов на оплату труда.

Расходы на ремонт основных средств признаются в качестве расхода в том отчетном периоде, в котором они были осуществлены, вне зависимости от их оплаты.

Расходы по обязательному и добровольному страхованию (негосударственному пенсионному обеспечению) признаются в качестве расхода в том отчетном периоде, в котором в соответствии с условиями договора предприятием были перечислены (выданы из кассы) денежные средства на оплату страховых (пенсионных) взносов.

|

Рисунок 11. Схема моментов признания прочих расходов.

Суммовая разница признается расходом:

1)У предприятия-продавца - на дату погашения дебиторской задолженности за реализованные товары (работы, услуги), имущественные права, а в случае предварительной оплаты - на дату реализации товаров (работ, услуг), имущественных прав;

2)У предприятия-покупателя - на дату погашения кредиторской задолженности за приобретенные товары (работы, услуги), имущество, имущественные или иные права, а в случае предварительной оплаты - на дату приобретения товаров (работ, услуг), имущества, имущественных или иных прав.

Расходы, выраженные в иностранной валюте, для целей налогообложения пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату признания соответствующего расхода. При кассовом методе расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и (или) имущественных прав) признается прекращение встречного обязательства предприятием- приобретателем указанных товаров (работ, услуг) и имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

При этом расходы учитываются в составе расходов с учетом следующих особенностей:

1) материальные расходы, а также расходы на оплату труда учитываются в составе расходов в момент погашения задолженности путем списания денежных средств с расчетного счета предприятия, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения. Аналогичный порядок применяется в отношении оплаты процентов за пользование заемными средствами и при оплате услуг третьих лиц. При этом расходы по приобретению сырья и материалов учитываются в составе расходов по мере списания данного сырья и материалов в производство;

2) амортизация учитывается в составе расходов в суммах, начисленных за отчетный период. Аналогичный порядок применяется в отношении капитализируемых расходов;

3) расходы на уплату налогов и сборов учитываются в составе расходов в размере их фактической уплаты предприятием. При наличии задолженности по уплате налогов и сборов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности и в те отчетные периоды, когда предприятие погашает указанную задолженность.

Если предприятие, перешедшее на определение доходов и расходов по кассовому методу, в течение налогового периода превысило предельный размер суммы выручки от реализации товаров (работ, услуг), то он обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение.

В случае заключения договора доверительного управления имуществом или договора простого товарищества участники указанных договоров, определяющие доходы и расходы по кассовому методу, обязаны перейти на определение доходов и расходов по методу начисления с начала налогового периода, в котором был заключен такой договор.

Предприятие, определяющие доходы и расходы кассовым методом, не учитывают в целях налогообложения в составе доходов и расходов суммовые разницы в случае, если по условиям сделки обязательство (требование) выражено в условных денежных единицах.

2020-01-14

2020-01-14 363

363