В рамках действующего налогового законодательства организации не только имеют возможность законными методами уменьшать свою налоговую нагрузку, но и в целях достижения максимальной экономической эффективной деятельности должны осуществлять планирование налогов. Это позволит, с одной стороны, оптимизировать процессы налогообложения, а с другой – разработать реальный бизнес-план в случае необходимости поиска стороннего инвестора или получения государственных преференций.

По мнению Т. Локтевой “налоговое планирование – это выбор между различными вариантами методов осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств”. Оно заключается в разработке и внедрении различных законных схем снижения налогов и сборов за счет применения методов стратегического планирования финансово-хозяйственной деятельности организации. В идеале налоговое планирование должно быть перспективным и основываться не только на изучении действующих налоговых законов и инструкций, но и на анализе направлений налоговой политики, проводимой правительством.

Процесс налогового планирования – это, во-первых, совместная работа бухгалтера, юриста и руководителя (менеджера); во-вторых, постоянный поиск оригинальных решений и схем работы организации; в-третьих, работа со специальной литературой, изучение и анализ опыта других организаций подобного профиля и смежных сфер бизнеса.

В процессе налогового планирования каждый из его участников выполняет определенные функции. Так, менеджер дает информацию по фактическим условиям сделки и по ее результатам, которые планируется получить после ее завершения. Бухгалтер проводит расчеты вариантов финансовой структуры сделки и отражает ее в бухгалтерском учете, используя нормы действующего налогового законодательства, нормы и правила бухгалтерского и финансового учета; формулирует возможные с точки зрения процедуры схемы, требующие юридического обоснования и согласования с контрагентом; производит расчет сумм, причитающихся к платежам в бюджет с учетом прямых и косвенных налогов. Юрист анализирует процедуру сделки с точки зрения правовой защищенности, а также готовит необходимые документы с учетом «узких мест» при ее исполнении; помогает бухгалтеру заранее обосновать трактовку и совершение (порядок учета) сделки и отражение в бухгалтерской отчетности ее результатов.

Налоговое планирование осуществляется в несколько этапов:

Этап 1. Анализ налогооблагаемых объектов, который носит характер детальной инвентаризации установленных и уплачиваемых налогов, взносов и сборов. Анализ проводится в следующей последовательности:

· анализ перечня налогов и сборов, установленных законодательством;

· анализ перечня налогов и сборов, по которым организация должна быть налогоплательщиком;

· анализ перечня налогов и сборов, которые уплачиваются организацией;

· анализ перечня налогов, вновь установленных для организации в связи с изменением видов деятельности или законодательства.

В ходе данного анализа определяют входит ли организация в состав налогоплательщиков по каждому из установленных налогов, имеются ли облагаемые налогами объекты, определяют размер налоговых вычетов, определяются льготы по каждому виду налогов.

После проведения анализа организация получает данные о налогооблагаемых объектах, вычетах и льготах на планируемый год.

Этап 2. Разработка основных бюджетов (смет) по выделенным центрам ответственности. Для планирования налогового бюджета необходимы данные по следующим операционным бюджетам (сметам):

· бюджет продаж;

· бюджет расходов на оплату труда;

· бюджет социальных выплат и льгот;

· бюджет инвестиций.

Детализация учета хозяйственных операций в бюджетах (сметах) должна обеспечить расчет налогооблагаемых объектов. Налоговый бюджет, в свою очередь, используется для составления финансового прогноза отчета о прибылях и убытках, прогнозного бухгалтерского баланса и бюджета движения денежных средств. В процессе разработки финансовых бюджетов предварительные расчеты показателей налогового бюджета могут измениться, т.к. последовательное согласование статей финансовых бюджетов может привести к изменению доходов, расходов и статей баланса.

Этап З. Расчеты по видам налогов.

Планирование налогового бюджета ведется раздельно по каждому налогу. Расчеты налога ведутся по налогооблагаемым операциям и объектам налогообложения, установленным законодательством.

Этап 4. Распределение платежей по срокам уплаты налогов и сборов. Первоначально делается расчет платежей на год, затем на квартал и на месяц. Для расчета периодичности уплаты налогов и взносов составляется календарь налоговых платежей на год, квартал, месяц. В месячном или квартальном расчете определяется срок уплаты налога, установленный законом (например, 22-го числа месяца, следующего за отчетным). Суммы налоговых платежей и сборов распределяются по срокам их уплаты в соответствии с порядком, установленным законодательством Республики Беларусь.

Каждая организация заинтересована в эффективном использовании своих финансовых ресурсов и не желает уплачивать налоги раньше установленного срока. В пик уплаты налогов и взносов сумма поступлений денежных средств может быть наименьшей. В этом случае финансовый отдел будет принимать решение о необходимости накопления средств или их заимствования и очередности платежей в соответствии с установленными сроками уплаты.

Этап 5. Последовательная интеграция финансовых бюджетов. Налоговый бюджет и календарь налоговых платежей передаются в финансовый отдел для составления финансовых сводных бюджетов (прогнозного отчета о прибылях и убытках, бюджета движения денежных средств и прогнозного бухгалтерского баланса).

Отчет о прибылях и убытках будет незавершенным до тех пор, пока не будут закончены расчеты по налогу на недвижимость (который рассчитывается после составления прогнозного баланса и связан с планом капитальных вложений – бюджетом инвестиций) и налогу на прибыль. Расчет налога на недвижимость завершается только после составления прогнозного агрегированного баланса и бюджета инвестиций. По незавершенному расчету прогнозного отчета о прибылях и убытках предварительно определяется сумма чистой прибыли.

После расчета налога на недвижимость и налога на прибыль корректируется прогнозный отчет о прибылях и убытках и составляется окончательный вариант прогнозного бухгалтерского баланса.

Прогноз бухгалтерского баланса составляется на основе прогнозируемых изменений внеоборотных и оборотных активов, суммы обязательств, капитала, планируемой прибыли, а также установленных целевых нормативов по ликвидности баланса и финансовой устойчивости. После расчета и согласования всех бюджетов составляется бюджет движения денежных средств. В нем отражаются все виды поступлений (доходов) и все виды расходов.

Этап 6. Контроль и анализ исполнения бюджета. Для объективного контроля исполнения налогового бюджета необходимо формирование сопоставимой и достоверной информации об исполнении плана, определение величины отклонения фактических показателей от плановых, выявление причин отклонений в реализации планов. Закрытие налогового бюджета осуществляется ежемесячно, в срок до 10-20 числа следующего месяца.

Налоговое планирование влияет на эффективность деятельности организации. Оно также позволяет оптимизировать денежные потоки, управлять расходами и прибылью, воздействовать на ликвидность и финансовую устойчивость. В свою очередь, на оптимизацию налогов влияют выбор учетной политики, разработка схем сделок, определение структуры активов и другие факторы.

Рассмотрим методику планирования прямых налогов. Так, в первую очередь, необходимо определить – какие прямые налоги организация будет уплачивать в бюджет в планируемом периоде.

Так как Гомельское райпо осуществляет планирование поквартально с дальнейшей детализацией по месяцам в разрезе отдельных отраслей деятельности, разработаем план на первый квартал 2011 года по отрасли – торговля.

Гомельское райпо в плановом периоде будет уплачивать такие прямые налоги:

· налог на недвижимость;

· налог на прибыль;

· местный налог на развитие инфраструктуры города

· земельный налог;

· налог за выбросы загрязняющих веществ в окружающую среду от передвижных источников.

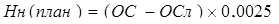

Планирование налога на недвижимость осуществляется на квартал исходя из того, что квартальная ставка налога 0,25%. Объектом налогообложения является остаточная стоимость основных производственных и непроизводственных средств, являющихся собственностью Гомельского райпо или находящихся в его владении. Поэтому планирование на квартал осуществляется путем умножения планового размера остаточной стоимости основных производственных и непроизводственных средств на 1 января 2011 год, скорректированного на плановый размер остаточной стоимости льготируемых основных производственных и непроизводственных средств, на ставку налога (формула 3.1):

(3.1),

(3.1),

где НН (ПЛАН) – плановый размер налога на недвижимость;

ОС – остаточная стоимость основных производственных и непроизводственных средств;

ОСЛ – остаточная стоимость основных производственных и непроизводственных средств.

В свою очередь, остаточная стоимость основных производственных и непроизводственных средств определяется как разница между восстановительной стоимостью основных производственных и непроизводственных средств и суммой начисленной амортизации (формула 3.2):

(3.2),

(3.2),

где ВС – восстановительная стоимость основных производственных и непроизводственных средств;

ПСА – плановая сумма амортизации.

Плановая стоимость основных производственных и непроизводственных средств на первый квартал 2011 года, участвующих в торговой деятельности, составила 9853,5 млн. р., а износ – 4051,7 млн. р. Плановая стоимость льготируемых основных средств 1806,2 млн. р., а начисленный износ 1484,4 млн. р. Тогда плановый размер налога на недвижимость за первый квартал 2011 года составит:

млн. р.

млн. р.

Планирование налога на прибыль осуществляется, опираясь на действующий порядок расчета этого налога. То есть, планирование налога на прибыль осуществляется в таком порядке:

1. Определяется плановый размер облагаемой налогам прибыли, как разница между плановым размером доходов от реализации и расходами на реализацию, учитываемыми при налогообложении и увеличивается на плановый размер сальдо внереализационных доходов и расходов;

2. Определяется плановый размер льготируемой прибыли;

3. Определяется прибыль к налогообложению как разница между плановым размером облагаемой налогам прибыли, плановым размером налога на недвижимость и плановым размером льготируемой прибыли;

4. Находится плановый размер налога на прибыль. Его находят путем умножения прибыли к налогообложению на ставку налога на прибыль – 24%.

Так в Гомельском райпо на первый квартал 2011 года доходы от реализации планируются в размере 870,8 млн. р., расходы на реализацию в размере 865,2 млн. р., а сальдо внереализационных доходов и расходов в размере 26,7 млн. р. Тогда плановый размер облагаемой налогом прибыли составит:  млн. р.

млн. р.

Прибыль к налогообложению составит 18,6 млн. р., с учетом того, что в Гомельском райпо льгот по налогу на прибыль нет.

млн. р.

млн. р.

И тогда плановый размер налога на прибыль на первый квартал 2011 года в Гомельском райпо составит 4,4 млн. р.

млн. р.

млн. р.

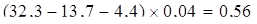

Гомельское райпо является плательщиком местного налога на развитие инфраструктуры города. Налог определяется путем умножения облагаемой налогом прибыли, уменьшенной на сумму налога на прибыль и налога на недвижимость, на ставку налога на развитие инфраструктуры города – 4%. Тогда плановый размер этого налога составить:

млн. р.

млн. р.

Земельный налог в Гомельском райпо планируется исходя из размера земельных участков, находящихся во владении и установленных ставок за единицу площади путем их умножения с учетом понижающих и повышающих коэффициентов и индекса переоценки. Так на 2011 год размер земельного участка, принадлежащий Гомельскому райпо, который облагается налогом на землю, составит 0,2980 гектара, а ставка земельного налога на этот участок согласно кадастровой оценки составляет 5793000 руб. Понижающих и повышающих коэффициентов для Гомельского райпо не установлено. Индекс переоценки 1,34. Тогда плановый размер налога на землю за первый квартал 2011 года составит.

руб. или 2,4 млн. р.

руб. или 2,4 млн. р.

Планирование налога за выбросы в атмосферу загрязняющих веществ от передвижных источников (автомобильного транспорта) планируется исходя из плановых объемов этих выбросов, планового размера ставки налога за использование единицы топлива с учетом понижающих коэффициентов. Так, Гомельское райпо планирует использовать за первый квартал 2011 года бензина неэтилированного 35,167 тонн, дизельного топлива с содержанием серы 0,2% 1,834 тонны, сжиженного газа 3,681 тонна и сжатого газа 1,947 м3. Ставка налога при использовании 1 тонны бензина неэтилированного планируется в размере 115482 руб., дизельного топлива с содержанием серы 0,2% – 73531 руб., сжиженного газа – 114582 руб., а 1 м3 сжатого газа 71967 руб. Кроме того, установлен понижающий коэффициент к ставке налога на передвижные источники по дизтопливу с содержанием серы 0,2% – 0,8, по сжиженному и сжатому газу в размере 0,3. Тогда плановый размер налога за выбросы в атмосферу загрязняющих веществ от передвижных источников за первый квартал 2011 года составит:

Бензина  руб.

руб.

Дизельного топлива  руб.

руб.

Сжиженного газа  руб.

руб.

Сжатого газа  руб.

руб.

Общая сумма налога за выбросы в атмосферу загрязняющих веществ от передвижных источников на первый квартал 2011 года составит:

руб. или 4,3 млн. р.

руб. или 4,3 млн. р.

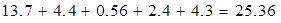

А общая сумма прямых налогов в Гомельском райпо на первый квартал 2011 года составила  млн. р.

млн. р.

Далее суммы налогов рассчитанных за квартал распределяются по месяцам пропорционально объемам деятельности по такой же методике. Начиная с определения прибыли отчетного периода далее налога на недвижимость и налога на прибыль. Эта же методика используется и в промышленности и в заготовках.

Планирование налогов завершается составлением календаря налоговых платежей, в котором указывается плановые размеры налогов и сроки их уплаты табл. 3.1.

Таблица 3.1 − Календарь налоговых платежей Гомельского райпо на

1 квартал 2011 г. млн. р.

| Налоги | Сумма | Сроки уплаты |

| 1. Налог на прибыль | 13,7 | Ежемесячно до 22 числа след. за отчетным |

| 2. Налог на недвижимость | 4,4 |

|

| 3. Налог на развитие инфраструктуры | 0,56 |

|

| 4. Налог на землю | 2,4 |

|

| 5. Налог на выбросы от передвиж. источников | 4,3 |

|

| Итого | 25,36 |

|

Источник: собст. разработка на основании проведенного планирования.

Заключение

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. В историческом развитии налогов обычно выделяют три этапа, первый из которых приходится на древний мир. Учение о налогах также развивалось, а соответственно с развитием общества менялись и подходы к осуществлению налоговой политики.

Сущность налогов вытекает из функций и задач государства, выполнение которых требует средств. Кроме налогов у государства практически нет иных методов мобилизации средств. Таким образом, на долю налогов, являющихся важнейшим средством формирования финансовых ресурсов государства, приходится 80 –90% всех бюджетных поступлений в развитых странах.

Из определения налогов вытекает, что им присущ обязательный и принудительный характер изъятия платежей в бюджет. Именно устойчивость делает налоги основой государственных доходов, позволяет с их помощью покрывать общественные потребности. Данная способность налога определялась как фискальная функция, которая долгое время была достаточной для выражения сути и назначения налога. Однако по мере становления товарно-денежных отношений налогам стали присущи и другие функции. Несмотря на то, что положения о функциях налогов до настоящего времени составляют предмет научных дискуссий, чаще всего к ним относят фискальную, распределительную, регулирующую и контрольную функции.

Для организации рационального управления важна классификация налогов, которая представляет собой группировку налогов по различным признакам. Наибольшее распространение получило деление налогов по способу изъятия – на прямые и косвенные. В теории и практике налогообложения существуют и другие, не менее важные, классификационные признаки. Они универсальны, а их применение зависит от состояния общественно-экономических отношений в стране.

Налоги можно рассматривать как финансовые отношения налогоплательщиков с бюджетом по поводу формирования централизованных фондов финансовых ресурсов и их концентрации в госбюджете и во внебюджетных фондах. Развивает и конкретизирует этот процесс налоговая система.

Под налоговой системой понимается совокупность налогов, пошлин, сборов, установленных государством и взимаемых с целью создания централизованного общегосударственного фонда финансовых ресурсов, а также совокупность принципов, способов, форм и методов их взимания. Основы функционирования национальной системы налогообложения находятся в зависимости от состояния экономики и общественно-политической надстройки в переходный к рынку период. При этом особое место в создании системы налогообложения рыночного типа занимают принципы ее построения.

Что касается налоговой системы Республики Беларусь, то ее формирование началось в 1992 году. Строилась она с учетом наиболее приемлемых для изменившейся в стране политической и экономической обстановки зарубежных моделей налогообложения, а также российских нововведений в этой сфере. Первоначально налоговая система включала 15 основных налогов, кроме того, юридические лица уплачивали 8 видов отчислений в различные внебюджетные фонды. В дальнейшем налоговая система неоднократно корректировалась с точки зрения перечня налогов, размеров ставок, предоставления льгот.

К настоящему времени в республике практически создана систематизированная нормативно-методическая база налогообложения, основу которой составляет принятый в 2002 году Налоговый кодекс.

Все это не означает, однако, что налоговая система достигла своего совершенства. За все время существования налоговой системы республики камень в нее не бросал разве что ленивый, и, в принципе, критика является оправданной. Перечень налогов и сборов достаточно велик, уровень налоговой нагрузки на экономику находится на уровне 40%, что является значительным, эластичность налоговой системы снижается, преобладает косвенное налогообложение. Все вышеперечисленное и не только требует совершенствования и реформирования.

Что касается путей совершенствования отечественной налоговой системы, то ученые и специалисты предлагают различные методы, многие из которых достойны внимания руководства страны.

Одним из направлений совершенствования налоговой системы должно стать осуществление работы по дальнейшему упрощению механизма взимания и сокращению общего количества обязательных платежей в бюджет и в первую очередь платежей из выручки. Представляется уместным снижение налоговой нагрузки на фонд заработной платы, изменение порядка начисления НДС и ряда других налогов. Целесообразным было бы совершенствование налогообложения недвижимости, а также перемещение налоговой нагрузки на природные ресурсы.

В заключение можно сказать, что проблем в налоговой сфере Республики Беларусь достаточно, и быстрейшее их решение приведет к улучшению экономической ситуации в стране.

2020-01-14

2020-01-14 95

95